黒字なのに「破綻状態」?

不動産投資の失敗したケースで度々「デッドクロス」という単語を目にします。

デットクロスが起きると、経営状態は一見黒字でうまくいっているのに、手元に現金がない状態に陥ります。

払うべきものが払えず、最悪の場合「破綻」という結果になる可能性もあるものです。

…黒字なのに不思議ですよね?

そんな「デッドクロス」は誰でもおこりうるものなので不動産投資をする人なら必ず理解しておきましょう。

今回はデットクロスが起きる原因と、デットクロスを回避する6つの方法を解説させていただきます。

不動産投資を長期のスパンで見た時に大変重要なことですので、しっかりその仕組を覚えておくようにしましょう。

目次

1.不動産投資でデットクロスが起こる仕組み

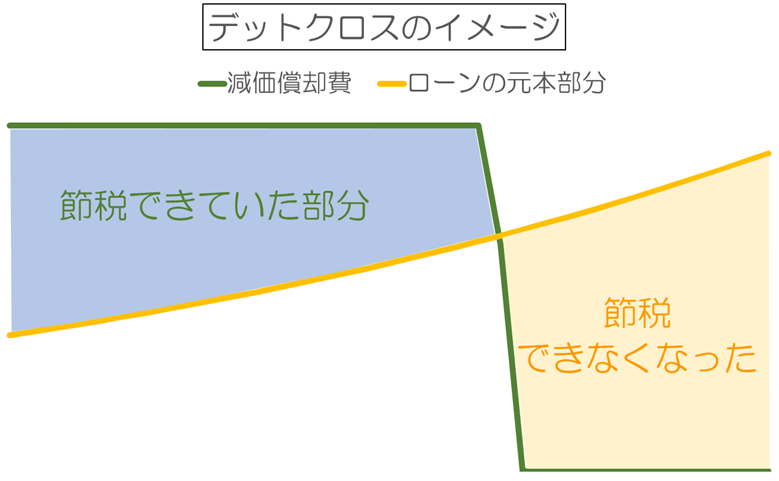

不動産投資におけるデットクロスとは、ローン返済の元金部分が減価償却費の額を上回ってしまう状態のことを指します。

デットクロスに陥ると何がリスクなのかというと、まさに冒頭で申し上げた「黒字なのに破綻状態」になるかもしれないということ。

減価償却費は不動産投資において税金を圧縮する大事なものですが、徐々にその額は減っていきます。

それに対し、経費として計上できないローンの元金部分は徐々に増えていくため、所得税は高くなります。

結果、これまで不動産投資は黒字経営で減価償却による節税で上手くいっていたのに、ある日突然、高くなった所得税が納税できずに破綻に追い込まれるということがあり得るのです。

「減価償却費」という言葉を聞きなれない方もいらっしゃるでしょうし、「元本が上回る?」ということも少し難しいかもしれませんので、それらを分けて解説させていただきます。

1-1:物件の耐用年数で減価償却期間が決まる

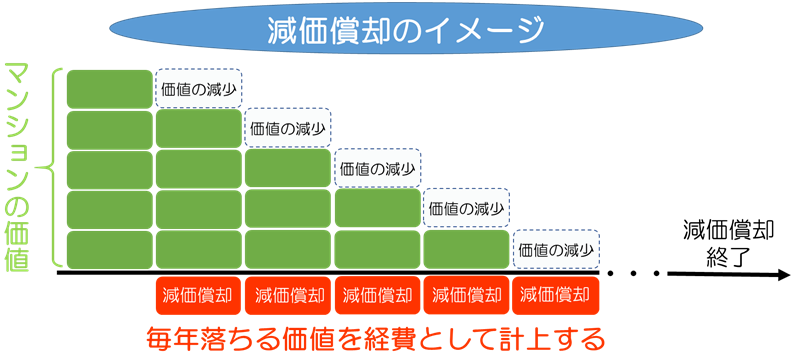

デットクロスを引き起こす一番の原因となるのが「減価償却費」です。

減価償却費というのは、時間経過により目減りする不動産の資産価値を毎年経費として計上するもの。

実際に払った費用ではないのに経費にできるため、不動産投資家の多くが高い節税効果が得られる大変重要なものとして理解しています。

しかし、減価償却は永遠に経費として計上できるわけではありません。

減価償却できる期間は予め決まっており、その期間が終了すると節税効果が突然なくなるのです。

仮に2000万円の物件を購入して減価償却期間が10年だとしたら、毎年200万円を経費として計上できます。

不動産所得から200万円を差し引きますので、大きな節税効果に繋がるのです。

しかし、減価償却期間が終了すると節税効果が無くなり、不動産収入が一気にアップ。

所得税がこれまでよりも高くなります。

これが、デットクロスを引き起こす大きな要因なのです。

では不動産の減価償却期間がどのくらいかというと、建物の構造による耐用年数と築年数で決まります。

構造別の耐用年数は以下のとおり。

・鉄筋コンクリート:47年

・鉄骨造:34年

・軽量鉄骨造:19年

・木造:22年

上記の耐用年数は、あくまで新築からの経過年数ですので、中古の物件を購入した場合は減価償却期間も短くなります。

具体的な計算方法は省略しますが、例えば新築から15年2ヶ月経過した木造アパートだとすると、残りの減価償却期間は10年。

つまり、11年目以降から減価償却費の計上はできなくなります。

では、デットクロスとなるもう一つの要因「ローンの利息」について考えてみましょう。

1-2:ローンの利息部分が減る

不動産投資を始めるのに融資を受けた方なら、ローン返済額の内訳が「元金」と「利息」で分かれていることはご存知かと思います。

ただ、その内訳は時間と共に変わっていきます。

減価償却費のように突然にして返済額が高くなるわけではありませんが、ローン返済額の内訳が徐々に変わっていくこともデットクロスの大きな要因となるのです。

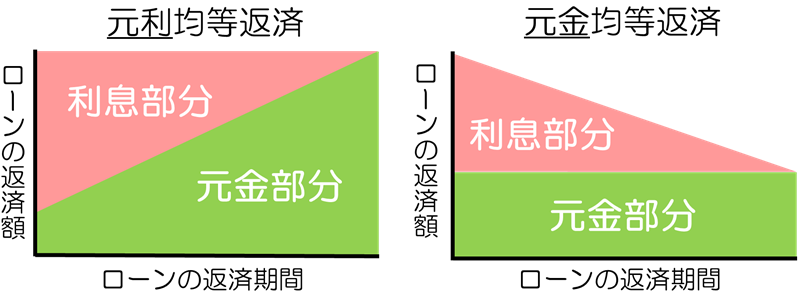

まず、ローンの借入方法は2種類あります。

・元利均等返済:毎月の返済額は一定だが、最初は利息が多く、徐々に元金の割合が増加する返済方式

・元金均等返済:元金の割合を一定にするため、最初は返済額が高いが徐々に返済額が減っていく方式

不動産投資を始める人の多くは「元利金均等返済」でローンを利用します。

不動産投資で経費にするローンは「利息部分のみ」で、元金は物件の購入費用を単に分割で払っているだけですので費用として計上できません。

よって、元利均等返済により徐々に増えていくローン返済額の元金と、先ほどの減価償却費が計上できなくなるという2つの要因が交差した時に、デットクロスが起こるということなのです。

1-3:運用コストが上がる

デットクロスは「減っていく減価償却費」と「増えていくローンの元金」がクロスした状態を指しますが、理解に慣れるまでは、1章で示したグラフをイメージしていただければ、差し当たって問題ないでしょう。

ただもう一つ、運営コストが上がるのもデットクロスの要因として見逃せません。

不動産投資の費用として考えるものには修繕費や空室損、下落する家賃が挙げられます。

築年数が経過すれば、修繕が必要になる機会は多くなりますし、空室が増えて家賃を下げなければ行けない悪循環が起こることもあるでしょう。

デットクロスの要因として直接的な影響はありませんが、「節税できるものと節税できないものの金額が逆転する」だけでなく、「運営コストの増加」もデットクロスの一要因であることは覚えておいたほうが良いでしょう。

2.デットクロスを回避する6つの方法

ここまでデットクロスの概念と、何故デットクロスが起きるのかということを解説させていただきました。

どの要因も仕組み上の話ですから、変えようがないことに思えるでしょう。

ただ実は、物件選びから運営、最後の売却に至るまでの中で、デットクロスを回避したり抑えるための様々な方法があります。

では最後に、デットクロスを回避、抑えるための6つの方法を解説します。

2-1:減価償却期間の範囲でローンを利用する

減価償却費とローンがデットクロスの要因になるなら、最初から減価償却期間と同じ年数のローンを組めばデットクロスが起きることはありません。

しかも減価償却の長い期間の物件なら、ローン完済後も経費計上が続けられます。

ただし、新築や築浅の物件は価格が高くなりがちですので、そもそも投資効率が悪くなる可能性があります。

減価償却の期間とローンの返済期間、そして物件価格のバランスの取れた物件を探すようにしましょう。

2-2:ローンは元金均等返済にする

デットクロスが起きる元利金等返済は、ローンの利息額が減少するということが原因でした。

でも、考え方を変えると「元金均等返済」なら利息部分も減りますが全体の返済額も減っていきますよね。

これを分かりやすくまとめると以下のようになります。

・元利均等返済:経費にできる利息は減るが返済額は同じ(=税金の負担が増えるのに毎月の費用は変わらない)

・元金均等返済:経費にできる利息は減るが返済額も減る(=税金の負担は増えるが毎月の費用も減る)

つまり、デットクロスが起きたとしても全体的な費用が変わらないため「黒字なのに手元にお金がない!」ということになりづらいのです。

2-3:繰り上げ返済を行う

先ほど、ローンの返済期間を減価償却の期間に合わせることが有効だとお伝えしましたが、ローンの返済期間が短くなると毎月の返済額も高くなります。

いくらデットクロスを防ぎたいからといって、毎月の返済額が高くなって運営に支障が出るようなら本末転倒です。

そこでデットクロスを回避するもう一つの案として「繰り上げ返済」が有効な手立てとなります。

不動産投資というのは、最初のうちは節税効果も高く手元にお金が多く残ります。

このお金は使ってしまわないで、将来の繰り上げ返済のために残すようにしましょう。

時期を見計らって繰り上げ返済を行うことで、デットクロスが起こる前にローンの完済ができる可能性が高まります。

2-4:ローンの借入額を少なくする

もう一つローンの仕組みを利用したデットクロスの回避策があります。

減価償却の仕組みは変えようがありません。

しかし、そもそも自己資金を多めに使ってローンの借入額を少なくしてしまえば、毎月の返済額を下げることができるため、減価償却期間が終わってもダメージを和らげることができます。

完全にデットクロスを回避する方法ではありませんが、まずは破綻という最悪の事態を避けることができる方法です。

2-5:借入期間を長くできないか相談する

もう既にローンも借りて不動産投資を始めてしまったという場合、ローンの借り換えなどにより返済期間を伸ばすという方法もあります。

ただ、問題を先延ばしにしだけの話ですので、デットクロスを回避することとはちょっと違います。

少なくともデットクロスによる黒字倒産のようなことは起こりにくくなりますので、いざという時の方法として覚えておいても良いでしょう。

2-6:売却する

さて、デットクロスで苦しい思いをするくらいなら、思い切って売却してしまうという方法もあります。

売却益による税金やこれまでの投資金額に対する回収額が問題なければ良いのですが、単にデットクロスを避けるためだけに売却するのでは売却の意味が違ってきます。

この点は勘違いしやすい部分ですので、気をつけたほうが良いでしょう。

十分に利益を得たから売却するのか、デットクロスから逃げるために安く叩き売るのかは自分次第です。

上記までにもいくつかデットクロスを回避したり、負担を抑える方法をご紹介しましたが、利益とリスク回避のバランスを考えて、最も適切な方法を模索してから売却するのでも遅くは無いでしょう。

まとめ

家賃収入が増えたわけでもないのに税金は高くなって、ローンの額は変わらない。

そこで帳簿を見てみると、収入が減ったわけではなく、ローンの返済額が増えた様子もない。

気づけば家賃の下落や修繕回数の増加、場合によっては古い物件だからという理由で空室が増えていく・・

これが不動産投資におけるデットクロスであり、不動産経営においては「黒字倒産」と言われる所以です。

改めて申し上げますが、デットクロスで厳しくなるのは不動産経営そのものではありません。

「所得税が高くなって手元から出ていくお金が増える」という状況に陥ることがデットクロスなのです。

不動産投資を始める前でも不動産投資を始めた後でも遅くはありません。

早めにデットクロスを回避する策は練っておいたほうがよいでしょう。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。