不動産投資を行う上で、オーナーさんが最も怖いのは空室になることじゃないでしょうか。

空室になると家賃収入が入ってきません。

特にローンを借りているオーナーさんは毎月の返済もあるので不安ですよね。

実は多くはありませんがそのような空室リスクをカバーする「空室保証」サービスを提供する不動産会社や団体があります。

オーナーが一番心配な、空室が続いたときに家賃の8~9割を保証してくれるおすすめのサービスです。

今回、空室保証がどのような保証なのか、一見似ているサブリース契約とは何が違うのかなど、詳しい内容についてお伝えします。

最後に数少ない空室保証サービスを提供している会社も紹介しているのでぜひ参考にしてみてください。

1.空室保証とサブリース契約との違い

賃貸物件での空室保証とは、退去によって空室が生じた時に、新たな入居者が決まるまでの間、家賃を保証するサービスです。

1-1:不動産投資のリスク回避に有効!空室保証とは

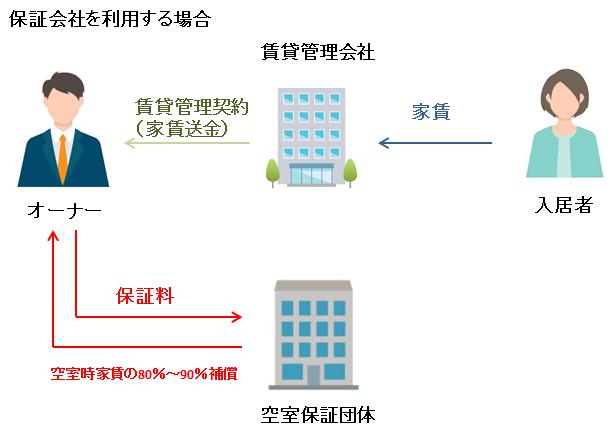

空室保証は、一定の保証料を毎月支払うことで、空室発生時に、通常時の90%前後の家賃が保証会社によって立て替えられるサービスです。

毎月支払う保証額は、会社によってやや相場は異なりますが、家賃の5~10%が相場になっています。

基本的には、保証会社がこのサービスを物件のオーナーに提供していますが、賃貸管理会社のサービスに、オプションとして空室保証が付いていることがあります。

空室が発生した時に、家賃の大半が支払われることから、不動産経営のリスクカバーに大きく役立っています。

この保証を特に多く利用しているのは、融資を利用して不動産投資を行っているサラリーマンなどです。

空室保証サービスに加入しておくことで、退去や空室リスクを過剰に意識することなく、不動産投資を行うことができます。

1-2:空室保証に似ているサブリース(一括借り上げ)契約の注意点

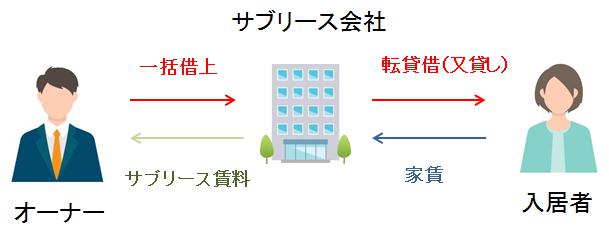

一方で、空室保証と似ているサービスの一つに、サブリース(一括借り上げ契約)があります。

サブリース契約は、サブリース会社がオーナーから物件を借り受け、サブリース会社自身が運営するというものです。

オーナーに対しては、一定の手数料を差し引いた金額(家賃の80%相当額)を支払います。

空室が発生しても、家賃が保証されますので、空室リスクを恐れることなく、毎月の収入が安定します。

空室保証とサブリース契約は、似たサービス形態ですが、実は色々な部分で違いがあります。

まず、収益性です。

空室保証会社の場合は、ある程度の保証料を支払うことで、90%相当額の家賃が保証されます。

ちなみに、空室保証とサブリース契約で、家賃8万円の物件を2年間運営した時の収入を比較してみましょう。

空室期間は2ヶ月発生したとします。

仮に、入居者が物件に住んでいて毎月の家賃収入が80,000円であれば、オーナーの月収は満額の80,000円です。

空室時には、この80,000円がオーナーに入りません。

保証料が月3,000円としますと、2年間にかかる保証料の出費額は72,000円です。

しかしながら、空室2ヶ月で免責期間が1ヶ月の場合、免責期間の1ヶ月は空室保証が行われません。

従って、空室期間の2ヶ月は、満額16万円の収入に対し、80,000×90%=72,000円の収入です。

つまり、(80,000×22)+72,000=1,832,000円がオーナーの収入です。

一方、サブリース契約の場合は24ヶ月間、家賃収入が入ります。

しかし、手数料として家賃の20%が引かれます。

つまり、計算式は64,000×24=1,536,000円です。

2年間の運営で、家賃収入はなんと30万円も違ってきます。

空室保証の場合は、入居者が住む限り、家賃の全額がオーナー収入になる点が一番の違いと言えるでしょう。

そしてサブリース契約は、サブリース会社が実際にどの程度の家賃で入居者を集めているのかが、オーナーにはわからない欠点もあります。

さらにサブリース契約は、どうしてもサブリース会社の権限が強く、家賃の定期的な見直しを強いられたりすることもあります。

また、入居率をアップするために、オーナーの負担で高額な修繕工事を義務付けられたりすることがあります。

サブリース会社の保証内容に納得がいかず、契約を打ち切ろうとしても、高額な違約金を請求されることもあります。

サブリース契約は、必ずしも安心できるわけではありません。

実際に、サブリース契約における家賃保証がうまくいかなかった例として、スマートデイズ社による、かぼちゃの馬車というシェアハウスの問題がありました。

このシェアハウスでは、毎月の家賃を保証する内容のサブリース契約を結んでいましたが、運営会社が客付けできませんでした。

結局、オーナーへの家賃の支払いは、わずかな期間で打ち切られ損失を背負うことになってしまったのです。

サブリース契約は、このような事態を想定して、契約前に内容をよく読み込んでおかなければいけませんし、様々なリスクがあることも知っておかなければいけません。

それに対して、空室保証は、契約上の義務として、高額な修繕をオーナーが負担することがありませんし、入居月に高額な手数料を取られることもありません。

それでいて空室時の収入が保証されますので、高いラインで収入が安定するのです。

2.空室保証を利用すべき人はこんな人

では、空室保証を利用するべき人とは、どのような人でしょうか。

2-1:賃貸物件運営に手間をかけられない

空室保証を利用することで、一番メリットが大きいのは、やはり、賃貸物件の運営に手間をかけることができない人です。

不動産投資は、不労所得の代表格としてよく挙げられますが、実際には、客付けや物件を管理する必要もあり、煩わしい手間が随時発生します。

手間をかけた分だけ、空室を防いだり、物件の魅力をアップさせたりできるのですが、本業がある人の場合は、なかなか手間をかけられません。

特に、自宅から離れた場所に投資用物件を持っている人は、そう頻繁に物件をチェックできません。

そんな時でも空室保証に加入しておけば、そこまで手間をかけることなく、空室時のリスク対策ができるのです。

物件の管理や修繕は、不動産管理会社に依頼し、客付けに関しては、不動産管理会社と空室保証会社の双方を利用することで、リスクを軽減できるのです。

本業が多忙なサラリーマンの人こそ、利用するべきサービスと言えます。

2-2:一部屋しか物件を持っていないので、空室リスクが怖い

所有している部屋の数が少ない人も、空室保証を利用するべきです。

例えば、一棟マンションや一棟アパートを所有し、部屋を10部屋ほど持っているとします。

この場合、空室が1部屋、2部屋と発生しても、収入が大きく目減りすることはありません。

せいぜい1割、2割減になるだけです。

少なくともゼロにはなりません。

もちろん、収入が減るのは痛いですが、それだけ部屋を持っていれば、収入減に伴うリスクを分散できますので、他の部屋から収入があるうちに、他の手を打つことができます。

しかし、部屋を一つしか持っていない人はどうでしょうか。

空室になってしまえば、収入がゼロになってしまいます。

そうなりますと、毎月のローンの返済を家賃収入から補うことができなくなり、自分の給料や他の投資からの収入で返済するしかありません。

その状態が続けば、返済が破綻してしまう恐れもあります。

そんな時、空室保証に入っていれば安全です。

入居時は、家賃が順調に入ってきますし、退去が発生しても、90%相当額の家賃が保証されますので、ローンの返済に困ることはありません。

投資を始めたばかりで部屋を多く所有していない人こそ、家賃保証サービスが大きな安心をもたらし、ひいてはリスクヘッジに繋がります。

2-3:収入が少なくなってもいいので、安定させたい

上述の通り、不動産投資における最大のリスクは、空室リスクです。

そして、家賃の返済が出来なくなってしまうことで、物件を手放さなければいけなくなることです。

空室保証サービスを利用していれば、空室が4ヶ月程度発生したとしても、満室時の80%以上の家賃を確保できます。

それだけの家賃収入が発生していれば、少なくともローンの返済に困ることはなく、不安も解消されます。

もちろん、保証料を支払わなければいけませんので、多少収入は減ります。

それでも、物件運営が安定するのは、非常に大きなメリットです。

絶対に不動産投資で失敗したくないという人こそ、家賃保証サービスは利用すべきなのです。

3.空室保証を利用する際の注意点

3-1:免責期間に注意

空室保証制度の利用には、一定期間の免責期間が設けられていることが多いです。

契約上、免責期間が1ヶ月の場合は、空室発生時の最初の1ヶ月目は家賃保証の対象になりません。

空室期間が2ヶ月に及んだ時から、家賃保証が付くのです。

当初から家賃保証が行われるわけではないことに、気をつけましょう。

3-2:年毎に家賃保証額の見直しが行われることも

同じ家賃保証会社でも、サービス内容には違いがあります。

会社によっては、年間の契約更新時に、家賃保証額の見直しが行われるケースがあります。

例えば、家賃の相場が周辺の似たような物件の相場よりも明らかに高い場合は、家賃を下げなければ契約を更新できないこともあります。

また、物件の老朽化に伴って家賃の保証率が90%から80%に下がることもあります。

そういった事態を避けるには、物件選びに気を配る必要があります。

賃貸需要が減っているエリア、人口が減っているエリアで物件を運営するのではなく、先々まで入居率を維持できるような、人口が増える見込みのある場所で物件を買いましょう。

そうすれば、家賃保証額の見直しに伴う条件の悪化を防ぐことができます。

3-3:解約違約金の有無をチェック

解約時の違約金についても、会社によって条件が違います。

サブリース契約と同じように、解約違約金を設定している保証会社もあります。

途中解約時に違約金がどの程度かかるのか、あらかじめ条件をよく調べておかないと、家賃保証を外そうと思った時に、想定外の出費を強いられる恐れがあります。

契約時には、詳細まで確認した上で、家賃保証会社を利用するようにしましょう。

不動産物件のオーナーとして、最低限の心構えです。

4.【ZUTTO】実は数少ない賃貸管理サービスに標準でついている

注意点で挙げてきましたように、空室保証サービスを利用する際は、サービスの詳細まで突き詰めて、メリットとリスクを的確に把握しておかなければいけません。

そこで、広くオーナーにお勧めできる空室保証サービスが、TRUSTが提供している「ZUTTO」というサービスです。

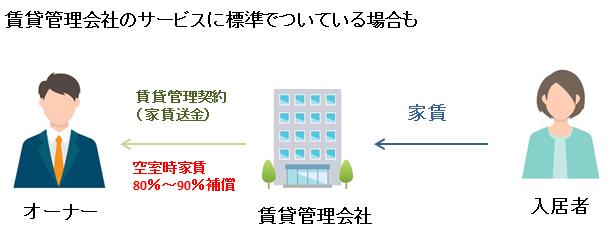

TRUSTの「ZUTTO」という空室保証サービスは、同社の賃貸管理サービスを利用すれば、標準でセットになっている、数少ない優れものの家賃保証制度です。

一般的には、家賃保証サービスの利用料は、家賃の5%から10%というケースが多く、高額な家賃の物件を運営するほど、保証額は高くなります。

しかし、TRUSTの「ZUTTO」であれば、月額の管理料3,000円(税別)の中に、空室保証サービスが含まれています。

もちろん、空室時家賃の90%相当額が保証されます。

高額な家賃の物件を運営している時ほど、「ZUTTO」の空室保証サービスのメリットは大きくなります。

また、空室時の家賃の保証だけではなく、入居者による家賃の滞納があった時も、最大で6ヶ月間保証しますので、家賃滞納に伴うリスクを気にする必要がありません。

他にも、家賃の振込手数料はTRUSTが負担します。

振込手数料は月額数百円ですが、年間で考えれば数千円の支出になりますのでかなりうれしいですね。

このように、TRUSTの「ZUTTO」は、わずかな手数料で管理はもちろんのこと、空室保証で収入が安定する、オーナーにとって大変メリットのある空室保証サービスなのです。

まとめ

「不動産を購入して、収入を得ていきたいが、もし、空室が発生したらどうしよう」と考える投資初心者の方は非常に多いです。

しかし、逆に、空室が出ても家賃が入るのであれば、不動産収入は大きく安定し、限りなく不労所得に近い投資になるはずです。

不動産投資に興味はあっても、なかなか勇気がなくて踏み出せない方は、ぜひ、TRUSTの空室保証サービス「ZUTTO」を利用してみてはいかがでしょうか。

まずは、管理会社に物件の運営をほとんど任せて、不動産投資のリスクを大きく減らしていきましょう。

その上で不労所得が得られれば、生活に余裕が生まれます。

資産形成の第一歩として、ローリスクで不労所得が得られる家賃保証サービスを利用してみましょう。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。