ロボアドバイザーって機械でしょ。ロボットに投資の運用を任せるなんて危なくないの・・?

徐々に認知度があがっているロボット投資。地方銀行との提携が進み、日本各地でもCMを目にする機会が増えてきました。

現在は、いろいろな分野でAI(人工知能)が人間を凌駕する時代。

AI(人工知能)は、大量の情報や統計を分析して正解を導き出す能力をもち、

実際に、将棋や囲碁などの分野では、世界最強の人間が次々と負けています。

これは、金融の分野でも同じことがいえるのではないでしょうか。

金融理論、経済学、統計学、会計学等ひとりの人間では到底理解できないことを全てつぎ込んだのが、

ロボアドバイザーです。

中にはノーベル賞を受賞した理論を盛り込んで、プログラミングしている会社もあるんですよ。

無責任に自分の成績を上げるために

「この株、儲かりますよ。」「この投資信託おすすめですよ。」

なんていってくる証券マンや銀行マンよりよっぽど信用できそうですね。

この記事では、ロボアドバイザーについて徹底解説します。

ロボアドバイザーとはどのようなものか、メリット・デメリットまで確認していきましょう。

目次

1 ロボット投資は投資初心者におすすめ

ロボット投資いわゆるロボットアドバイザーですが、投資初心者には、おすすめの資産運用法です。

ロボアドバイザー2種類のうちの1つ、投資一任型のロボアドバイザーは、全自動でできるので、難しいことを何も知らなくても世界レベルの投資ができてしまうことです。

難しいのは、購入すべき投資信託の選択、自分にあった運用プラン、購入・売却のタイミング、どのような割り振りで資産をもつべきか。

このようなことがすべて自動でできてしまうサービスがあるので、投資初心者の方でも、かんたんに始めることができます。

引用:Wealth Navi

ロボアドバイザーの主なサービスは資産運用のアドバイスや補助をしてくれるものです。

「投資を始めたいけど、どうしたらいいか分からない」

「始めるなら投資信託っていわれても、何千種類もある商品の中からどれを選べばいいのか分からない」

といった人には、ロボアドバイザーが最適な投資を提案してくれるので、そういう方には合った方法だと考えます

特にロボアドバイザーでは、アドバイス型と投資一任型の2種類のサービスがありますが、

アドバイス型は助言、投資信託の商品推奨のみ(運営会社が取り扱っている投資信託)。投資一任型は運用を一任して、全自動で行ってくれますので、初心者の方や投資に時間を費やせない方でも始めることができます。

まずは、知識がなくても始められる投資一任型から始めてみましょう。

| 投資一任型 | アドバイス型 | |

| 買付 | 自動 | 手動(助言のみ) |

| リバランス (投資配分調整) |

自動 | 手動 |

| 積立投資 | 自動 | できない |

| 対象 | ・初心者で資産運用経験がない方

・仕事が忙しく、資産運用に時間を割けない方。 ・感情的にならず、あくまで運用実績を追い求めたい方 |

・自分自身の投資戦略や考え方を投資成績に反映させたい方 |

| 主なサービス | ・Wealth Navi(ウェルスナビ)

・THEO(お金のデザイン) ・マネラップ(マネックス証券) ・楽ラップ(楽天証券) ・ダイワファンドラップオンライン(大和証券) など |

・SBIファンドロボ(SBI証券)

・ファンドミー(カブドットコム証券) ・投信工房(松井証券) ・fund eye(SMBC日興証券) ・SMBCロボアドバイザー(三井住友銀行) ・ポートスター(三菱UFJ国際投信) ・SMART FOLIO(みずほ銀行) など |

2 投資一任型ロボアドバイザーをお勧めする4つの理由

初心者に投資一任型ロボアドバイザーをおすすめする理由は以下の通りです。

| ① 全自動で最適な投資を行ってくれる

② 自分の感情に左右されずに淡々と長期運用がしやすい ③ 積立投資が可能で、元本割れの可能性が減少する。 ④ いつでもやめることができる。入出金がいつでもできる。 |

4つの理由を詳しく説明していきます。

2-1 全自動で最適な投資を行ってくれる

投資一任型はすべてを委任して、お金を投資するだけで運用が始められます。

はじめに、あなたの投資についての考え方と目標額をかんたんな質問で回答します。

口座の開設後、入金したら、あとは自動発注、運用を開始してくれます。

口座の開設等に約2~3日要しますが、質問回答から運用が開始されるまでは約30分の作業。

積立も時期がくれば、自動で行われ、あとは完全に放置しても最適に投資を行ってくれます。

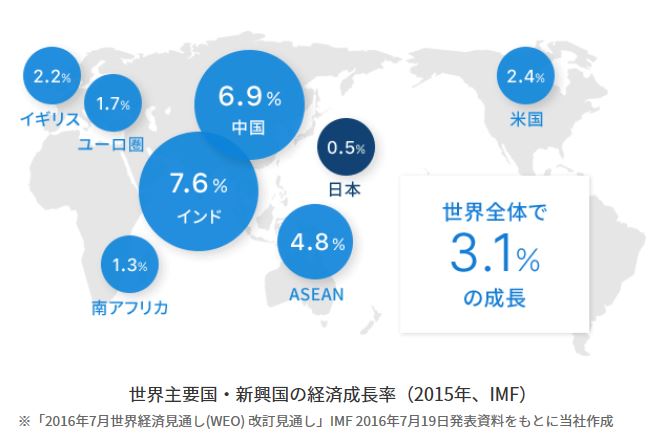

その最適な投資法とは、利用者の考え方に沿ったかたちで、資産組み合わせを行い、世界に分散投資をすることです。

その資産の内訳は日本だけではなく、欧米株や新興国株、債券、金、不動産等いろいろな種類のものを投資対象にします。

世界経済成長で得られるリターンを受け取りながら、資産を増やしていくことができます。

引用:Wealth Navi Wealth Naviとは

2-2 自分の感情に左右されずに淡々と長期運用がしやすい

資産運用で最も難しいことは続けることです。

ロボアドバイザーは普段やることはなく、たまに状況をみる程度でよいので、毎日の生活に支障をきたすこともありません。

投資一任型のロボアドバイザーは長期運用がしやすいサービスです。

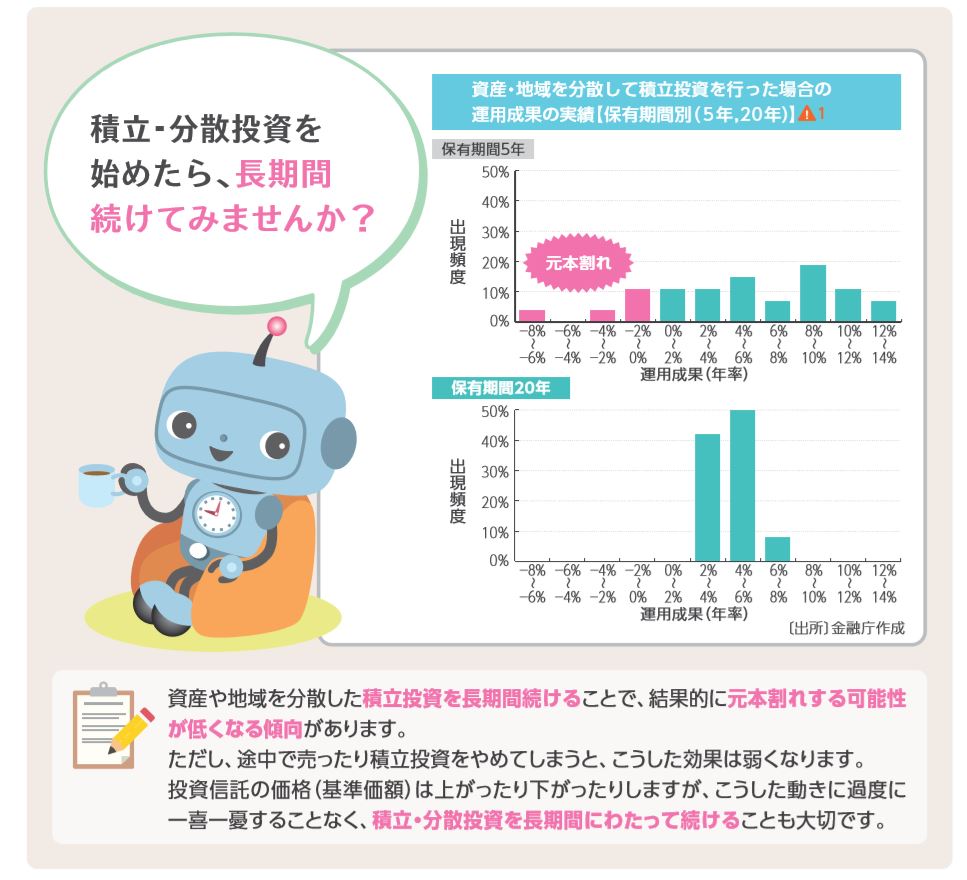

また、長期運用をすることで、より運用成果がでる可能性が生まれてきます

金融庁の調査でも保有5年では元本割れを起こすことはありますが、保有20年では元本割れを起こす可能性が少なく、年率2~8%の成果がでています。

長期運用をすることがいかに重要か考えさせてくれますね。

引用:金融庁 つみたてNISA 早わかりガイドブック

2-3 積立投資が可能で、元本割れの可能性が減少する。

投資一任型のロボアドバイザーは自動積立機能があり、放っておいても積立を自動で行ってくれます。

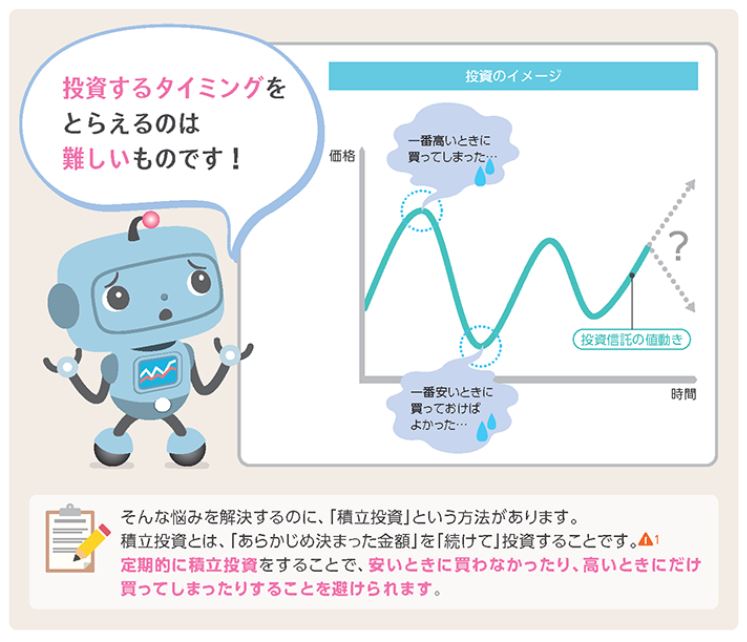

積立をすることで、購入時期を分散することができます。

分散投資をすることで、リスクが分散され、平均取得額を平準化することができます。

これにより、元本割れが起こしづらくなります。

また、高い時期、安い時期どちらでも購入するので、迷いが生じません。

あくまでも機械的に、一定間隔、一定金額で投資をしていく方法です。

これは、「ドル・コスト平均法」とも呼ばれ、資産運用の有効な方法として知られています。

それを自動でやってくれるのが、ロボアドバイザーです。

引用:金融庁 つみたてNISA 早わかりガイドブック

2-4 いつでもやめることができる。入出金がいつでもできる。

ロボアドバイザーはETF(上場投資信託)か投資信託で運用されています。

流動性が高く、すぐに売却することできるのでいつでもやめることができます。

例えば、緊急資金として、どうしても出金しなければならなくなったとしても最短3営業日で指定の口座に振り込まれます。

また、追加入金することで、その日のうちに運用を開始することも可能です。

3 投資一任型ロボアドバイザーの注意点

優秀なロボットがリスクを加味しながらうまく運用してくれて、いつでもやめることができる。

そんな初心者におすすめな投資一任型ロボアドバイザーですが、運用する上で以下の点には注意しましょう。

| ① 余剰資金で運用する。

② 少なくても5年以上の長期投資を前提に始める ③ NISAや積立NISAは使えない |

3-1 余剰資金で運用する

ETF(上場投資信託)または投資信託で運用が行われていますので、毎日評価額は上下します。

評価額が購入時よりも下回ると元本割れすることもあります。

そして万が一のことがあって最悪投資資金がなくなったとしても生活に支障がない範囲で運用は行いましょう。

3-2 少なくても5年以上の長期投資を前提に始める

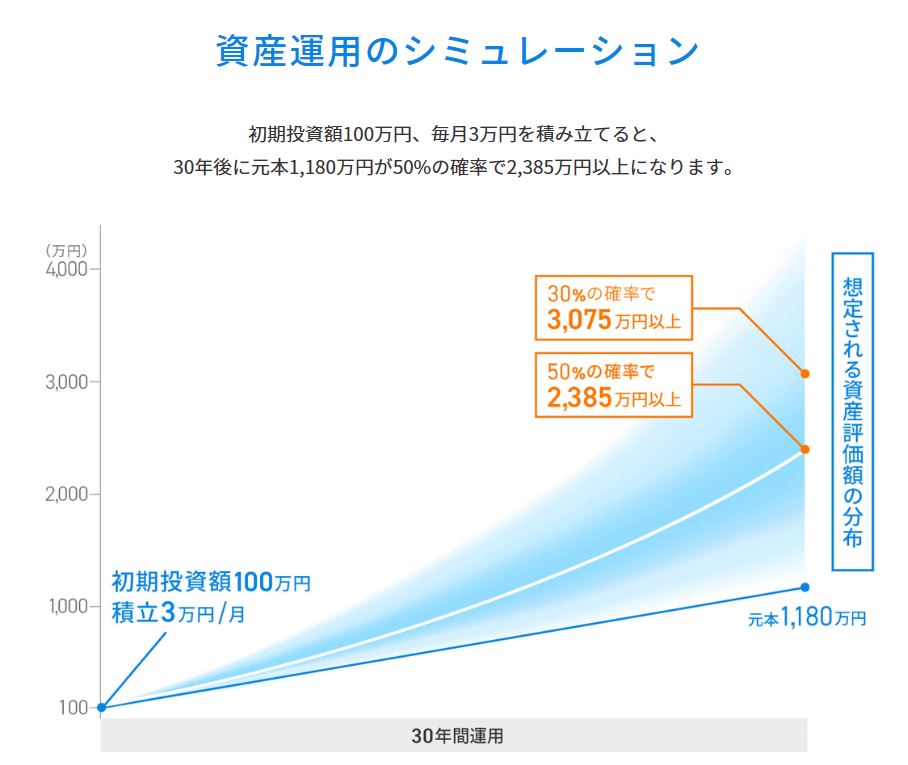

ロボアドバイザーは元々、5年以上の長期投資を前提としたサービスとなっています。

FXや仮想通貨といった資産運用に比べ、5年以内に解約すると利益が生まれにくい傾向にあります。

逆に言うと、長期投資でコツコツ運用したら成果は生まれやいものなのです。

ロボアドバイザーのシミュレーションでは、以下のように30年後、元本が2倍以上になる可能性も示してます!

やるなら少なくても5年以上は運用するお金は絶対動かさないぞ!という気持ちで始めましょう。

引用:Wealth Navi

3-3 NISA・積立NISAは使えない

投資一任型のロボアドバイザーはNISA・積立NISAには対応していません。

そもそも、投資一任型のロボアドバイザーは毎月購入・売却を繰り返し、NISAのように一度購入したら売却せずに長期保有をすることを前提としてません。

なお、アドバイス型のロボアドバイザーはあくまでも投資信託の商品を推奨するだけですので、NISAには対応してます。

NISA口座で取引する際は、アドバイス型のロボアドバイザーに勧められた商品を購入するのもよいかもしれません。

4 ロボット投資を始めるなら「ウェルスナビ」

投資初心者なら投資一任型ロボアドバイザーのウェルスナビがおすすめ!

ウェルスナビは、平成30年11月7日現在、預かり資産が1,100億円を突破し、申込件数は15万口座超と業界NO.1のロボアドバイザーです。

NO.1だけに選ばれる理由がたくさんあります。

どんなところがすごいか早速確認していきましょう。

4-1 サービス開始時からの年間利回りは6.3%!運用実績がすごい

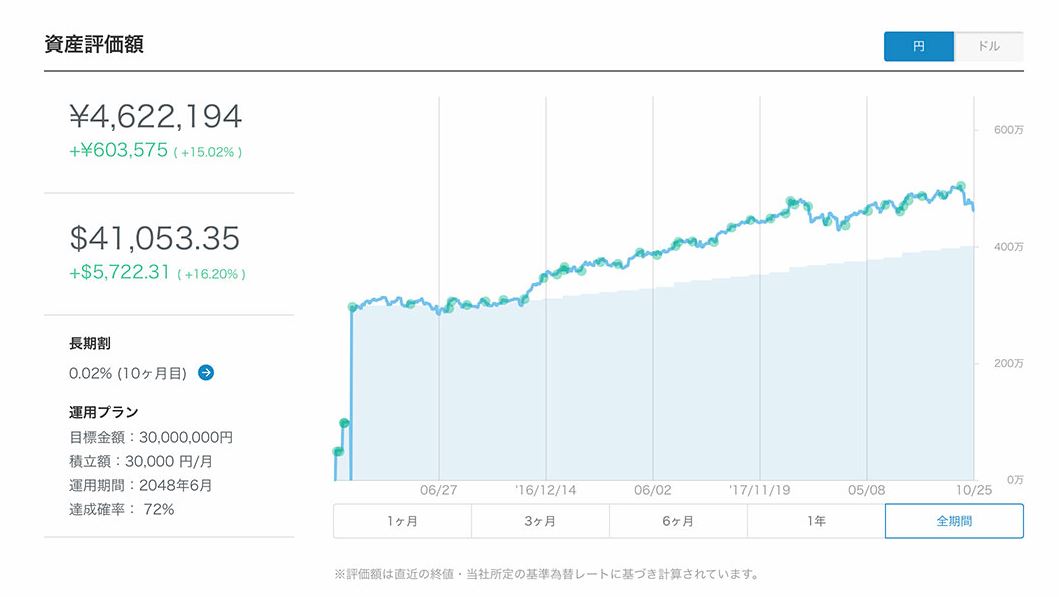

引用:Wealth Navi <CEO柴山の2016年1月~2018年10月の運用実績(円建て)>

ウェルスナビでは、なんとCEOの柴山 和久氏の運用実績を公開してます。

上記は2016年1月~2018年10月の運用実績です。

投資額401万円が約462万円と2年9ヶ月で15%以上資産が増加しています。

1年あたり6.3%の利回りです。

ただ預けているだけで、非常に高いパフォーマンスを見込めます。

ただし、始めた時期によっては、マイナスに転じることもあります。

実際に過去1年以内に始めたばかりの方は元本割れを起こしています。

短期的な視点ではマイナスになっていますが、そもそも長期的な運用が前提のため、長期目線で続けていくことをおすすめします。

引用:Wealth Navi 運用実績(2018年10月末時点)

4-2 自動で節税対策ができる!他社を圧倒するサービス

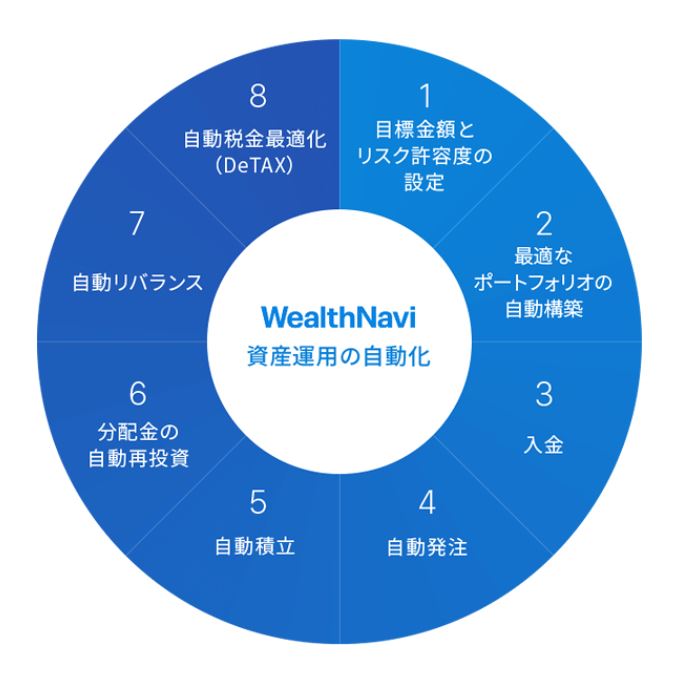

引用:Wealth Navi

ウェルスナビは機能が充実してます。

特に自動税金最適化(DeTAX)機能は、ウェルスナビ独自の機能なんです。

この機能は、利益が発生している場合に、ポートフォリオの中に含み損が発生している商品を一旦売却すると同時に同商品を、同じ数量、同じ価格で買い戻しすることによって、税負担を軽減することができます。(適用には条件があり、必ず税負担を軽減するものではありません)

他にも、セキュリティー機能を高めた2段階認証。

預かり資産が10万円でも最適なポートフォリオを組んでくれる、端株取引機能。

この2つもウェルスナビだけが搭載する機能です。

それ以外にも運用プランの変更がいつでもできるなど、痒い所に手が届くサービスが行き届いているのが、ウェルスナビです。

引用:Wealth Navi 他社ロボアドバイザーとの比較

4-3 マイルが貯まって、海外旅行ができる!?提携先がすごい

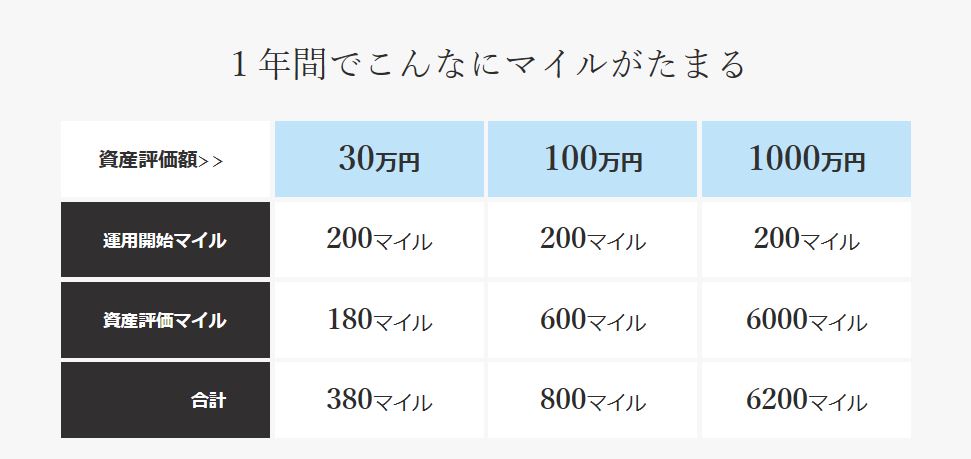

Wealth Naviでは、数多くの提携しており、Wealth Naviを利用することで、提携先の特典を受け取ることができます。

例えば、JALやANAといった航空会社。マイルを貯めることができますので、飛行機をよく利用される方にはこちらを選択するのもよいでしょう。

特にJALは、年間付与されるマイルの上限がありません。預かり資産に応じた分、そのままマイルが付与されます。

特段、提携先を選択しなくても、Wealth Naviでは独自のサービスとして、長期割を用意しております。少しでも手数料を下げたい方には、好評のサービスです。

| 会社名 | サービス内容 |

| Wealth Navi (提携なし)

(最低初回入金額30万円) |

資産運用を長く続けるほどお得になる「長期割」の提供。手数料を最大0.9%(年率)まで割引。 |

| 住信SBIネット銀行

(最低初回入金額30万円) |

ランクに応じた引出手数料と振込手数料の無料回数増加 |

| ANA

(最低初回入金額30万円) |

開始時、300マイル付与。

四半期に最大50マイル。年間最大200マイル付与 |

| JAL

(最低初回入金額10万円) |

開始時、300マイル付与。

年間マイル上限なし。 資産評価額1万円につき、毎月0.5マイル付与。 3,000万円をこえる場合は 資産評価額1万円につき、毎月0.25マイル付与。 |

| 横浜銀行

ソニー銀行 イオン銀行 (最低初回入金額10万円) |

振込手数料無料で入金可能 |

| SBI証券

(最低初回入金額10万円) |

取引ごとの手数料無料 |

引用:Wealth Navi for JAL

4-4 手数料がシンプルで安い!手数料は預かり資産の1%

Wealth Naviが受け取る手数料は預かり資産の1%のみです。

ロボアドバイザーが同様のサービスとして、ファンドラップというサービスがあります。

主なサービスは、お客様の利用方針から運用スタイルを提案し、お客様にかわって、資産の運用・管理を行うことです。

これって、そうロボアドバイザーと一緒です。

大きく違うのは、資産の運用・管理をAI(人工知能)が行う人間が行うかの違い。

ファンドラップは金融機関・証券会社の専門家が行う分、手数料が高く、1.5%~3%となっています。

その内訳は、投資一任受任料、ファンドラップ手数料、運用管理費用等個々それぞれで手数料が異なり、非常に分かりづらくかつ手数料は割高なんです。

ロボアドバイザーでは、AI(人工知能)で運用することで、手数料はシンプルに預かり資産の1%のみと分かりやすく、かつ低額でサービスの提供を可能にしています。

もし、リターンが年率3%にもかかわらず、手数料が3%もかかってしまっては、資産運用をする意味がなくなってしまいます。

将来の資産を形成するためにも、手数料の違いで再投資する金額が異なってきます。

今は小さくても、10年~20年の長期運用では大きく資産額が変わってきます。手数料が安くかつ運用実績があるサービスで運用することが重要です。

Wealth Naviはどちらも揃っている数少ないサービスの一つといえます。

ファンドラップでかかる費用

| 投資一任受任料 |

| ファンドラップ手数料 |

| 運用管理費用 |

| 信託財産留保額 |

| その他 |

Wealth Naviがかかる費用

| 手数料 | 預かり資産3000万円まで | 年率1.0%(税別) |

| 3000万円を超える部分 | 年率0.5%(税別) | |

| 入金 | クイック入金 | 無料 |

| 自動積立 | 無料 | |

| 金融機関振込 | お客様負担※ | |

| 出金 | 出金手数料 | 無料 |

| 取引 | 売買手数料 | 無料 |

| 為替手数料 | 無料 | |

| 為替スプレッド | 無料 | |

| リバランス | 無料 | |

| 口座開設 | 無料 | |

参照:Wealth Navi 手数料より

まとめ

ロボアドバイザーのサービスが始まったことで、今まででは富裕層しか使えなかったサービスをだれでもかんたんに利用することができるようになりました。

投資初心者の方、仕事が忙しくて、資産運用ができない方でも誰でも始められます。

始めるためには約30分の作業だけ。あとはすべて自動で行ってくれます。

ぜひ、みなさんもウェルスナビを始めてみてください。

長期運用で、知らず知らずのうちに資産が驚くほどに増えているかもしれませんよ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。