50代にもなると退職金はある程度の額が支給されますし、早期優遇退職制度により退職金が割り増しされるので、セミリタイアを考える人も少なくないと思います。

ただ、そこで問題なのが退職後の生活ですよね。

実際、生活ができるのかシミュレーションしておかないと、借金を背負ってしまいかねません。

結論から言うと、退職金など含め4000~5000万円あれば余裕のある暮らしができます。

しかし、大事なのは貯金を切り崩す生活ではなく、セミリアイア後にも定期的に収入が入ってくる仕組みをつくることです。

この記事では、50代がセミリタイアするためにどのくらい貯金が必要なのか、定期収入の作り方などを紹介していきます。ぜひ参考にしてください。

目次

1.50代でセミリタイアする前に必要な金額は

基本的にセミリタイアした後の収入は年金のみとなります。

もちろん、他にブログや投資をすれば少なからず、収益をあげることができますが、保証された収入にはなりません。

まずはそれらを加味せずに考えていきます。

基本的には「残りの寿命×生活費」で計算をしていきます。

それぞれの要素ごとに分けて考えていきましょう。

① 残りの寿命

最近では“人生100年時代”と言われますが、現在の日本人の平均寿命は“85歳”前後と言われています。

しかし、勘違いしていただきたくないのはニュースでよく流れる、「日本人の平均寿命が更新した!」というのは私たちにはほぼ関係がないということです。

というのも厚生労働省が発表している平均寿命の定義は“その年に生まれる0歳児の平均余命”であるためです。

確かに医療が進歩したという点では私たちもそれを享受しているのかもしれませんが、正確には己の余命が伸びたことにはならないのです。

正確な自分の平均余命が知りたい方は下記のURLから探してみてください。ここでは平均寿命を85歳として考えていきます。

平均余命_厚生労働省:https://www.mhlw.go.jp/toukei/saikin/hw/life/life10/01.html

② 生活費

総務省統計局が出している家計調査から、夫婦世帯においては統計で全国で毎月平均265,506円の支出があることがわかりました。

毎月の支出金額の内訳は以下の通りです。

| 項目 | 金額 |

| 住居費 | 13,956円 |

| 食費 | 67,958円 |

| 水道光熱費 | 21,134円 |

| 家具・家事用品費 | 9,571円 |

| 被服及び履物費 | 6,492円 |

| 保健医療費 | 14,397円 |

| 交通・通信費 | 28,823円 |

| 教育・教育娯楽費 | 24,916円 |

| その他(美容・たばこ代・交際費等) | 50,372円 |

| 非消費支出(税金・社会保険料等) | 27,888円 |

| 合計 | 265,506円 |

参考元:平成29年総務省統計局家計調査

統計対象者全体の持家率が8割を占めるので、住居費の平均が13,956円となっています。

65歳を超えても住宅ローンが残っている、または老後も賃貸住宅に住み続けるのであれば、さらに合計支出金額にその分を上乗せして計算する必要があります。

余裕を持って割り出されている数字ですので、心配ありません。ただ、もちろん毎日のように外食したり、毎週末ディズニーランドに行ったりできるほどの余裕はありません。

セミリタイア後、年金が入ってくるまでは貯金額が減っていくのを見るばかりです。

計画的に消費していくことで“やりたいこと”も消化できると思います。

①と②がでたら以下の計算式で必要金額をだしてみましょう。

| セミリタイアに必要な金額=①×②−(年金+退職金) |

ここでは現在50歳の方が残りの35年間(平均寿命85歳と仮定)を生活費26.5万円/月ですごせると考えますので、最低限セミリタイアに必要な額は

35年 × 26.5万円/月 × 12月/年 = 1億1130万円

となります。約1億円です。

普通のサラリーマンの生涯年収の半分が必要だとうことになるのです。

正直厳しいと感じた方が多いかもしれません。

ただ、これから年金や退職金の額を加味して計算をすると

1億1130万円−(3000万円+約3500万円)=約4600万円

つまり約4600万円の貯金があればセミリタイアしても85歳まで生きていくことが可能であるということです。

また、これに加えて資産運用をしてある程度の収入を得ることができれば働かなくても余裕のある生活をすることができるでしょう。

2.後悔しないために50代でセミリタイアする前に考えること

前述しました通り、収入を加味せず、支出のみを考えると1億円が出ていくことになるのです。

中には“後1億円あれば人生あがり”と考えることができる方もおられますが、いざその状況に身を置くと不安に襲われるものです。

リスクヘッジなどをここで再確認しておくことで、臨機応変に対応できるよう準備しておきましょう。

2-1:年金受給額は大丈夫か

早期退職をすると、厚生年金から国民年金に切り替わることになります。

国民年金は満期が40年となりますので、おそらくセミリタイア後、5~10年のあいだ、納付を続ける必要があります。

2018年現在の国民保険料は16340円/月です。つまり年間196080円、10年払うと200万円近くの支出となるのです。

セミリタイアした後にこれだけの金額を払うとなると相当な痛手となりますよね。

ですが、国民年金制度には全額免除という制度があります。

「収入の減少や失業等により保険料を納めることが経済的に難しいときの手続きをご案内します(保険料免除制度・納付猶予制度)。 … そのような場合は、未納のままにしないで、「国民年金保険料免除・納付猶予制度」の手続きを行ってください。 保険料の免除や納付猶予が承認された期間は、年金の受給資格期間に算入されます。」

引用元:https://www.nenkin.go.jp/service/kokunen/menjo/20150428.html

つまり、セミリタイア後の年金を払わずとも年金受給ができるという制度です。

実際に計算してみたのですが、仮に50代でセミリタイアした後も納付を続け、満額納付した場合、損をしなくなるのは90歳まで生き延びた場合です。

平均寿命を超える年齢まで生き続ける可能性と、その時受け取ったとしても体力的に意味があるのかを考えると全額免除制度を利用した方が良いと思います。

一度考えてみてください。

2-2:再就職は難しくないのか

50代に早期退職した場合の再就職は非常に難しくなります。

最近は人手不足であるといえど、資格レベルのスキル、ポートフォリオ、経営実績がないと企業は雇ってくれません。

ですからやはり、セミリタイア後の生活を1日の動き、1ヶ月後の目標、1年後の夢などを細かくシュミレーションし今まで仕事をしていた時間を有意義にすごせるようにしなければなりません。

「時間は無限、お金は有限」。

退職後に時間に余裕がありすぎることに後悔する人がほとんどと言われています。

そのような事態を避けるための対策をのちに紹介していきますのでぜひ、参考にしてください。

2-3:有り余る時間を有意義に過ごすためにやりたいことリストを作る

「有り余る時間を有意義に過ごすため」と書きましたが、このやりたいリストは誰もが作るべきであると考えます。そのメリットを列挙していきます。

① 夢を叶えることができる

おそらく、“あなたの夢は何ですか”と聞かれてもハッキリと答えることのできる人は少ないでしょう。

そもそも自分の夢を言語化しているが少ないということなのです。

ですから、ノートやメモ帳にやりたいことリストや夢を明確に記しておくことで、それに直接つながる行動ができるようになるのです。

それはセミリタイア後の生活をより豊かにする要因の一つとなることでしょう。

②自分をしっかりと見つめ直すことができる

セミリタイアすると多くの人に説明を求められることがあるかもしれません。

そんな時にしっかりと答えることができないと、相手を納得させるどころか、セミリタイアしたことを後悔するかもしれません。

強い思いはあるのに言語化できない、他人に解説できない、そうやって自分の居場所を失っていくのは嫌ですよね。

そんな時、やりたいことリストが具体的に作られていると、自分が進んだ道を他人に自信を持って説明することができます。

人に笑われるくらい小さなことでも良いのでたくさんの“やりたいこと”をあげ、クリアしていくことで充実した生活を送れるでしょう。

2-4:リタイア後の運用について考える

前述しましたが、会社を退職した後は通帳の金額が減っていくのをみ続けなければなりません。

おそらく、セミリタイアできるほど貯金をしている皆さんはこの現象を非常にきついと感じることだと思います。

ですから、投資したり、運用したりすることでなるべく貯金を保ったままにすするようにしましょう。

そうすることで、大きなチャレンジをしたいと思った時にお金を回すことができますし、何かに失敗したとしても“貯金があるから大丈夫”と簡単に発想の転換ができます。

精神的にも、金銭面的にも運用した方が良いでしょう。

3.セミリタイアを50代でするために今からできること

50代でセミリタイアをするためにはある程度資金が必要ということがわかりました。

20代、30代のうちに今から準備をしておけば、50代でセミリタイアするのも夢ではありません。

ただ貯金だけでは金利が低く、増やすことに限界があります。

3章では会社員でも無理なくできる資産運用方法をまとめました。

ぜひ参考にしてください。

3-1:投資信託

投資信託とは、お金の運用のプロに任せてしまうという方法です。

投資となると怪しいと感じたり、大きな損害を受けるとういイメージがあったりすると思いますが、投資信託は非常に便利なサービスとなっております。

詳しく紹介していきましょう。

① 運用は全て、ファンドマネージャーにおまかせ

FXや株はファンダメンタル、テクニカル分析といった知識やスキルが必要になります。

しかし、投資信託はそのようなものは全く必要なく、運用は全て“ファンドマネージャー”におまかせ。

誰でも簡単に始めることができます。

② 極端な損の可能性は低い

投資信託は、単一の銘柄の先物を取引して利益を出すのではなく、複数の銘柄を取引します。

つまり、初めから分散投資されているので、一つが値下がりしたとしても他が上がっていれば利益になるということになります。

ただ、手数料を取られますし、損をする可能性もないとは言えません。投資先をしっかりと吟味しましょう。

3-2:不動産投資

不動産投資も自己資金の運用方法の一つになります。

具体的には不動産をローンで購入し、その不動産を貸して家賃収入を得るという資産運用。

ローンで不動産を購入すると毎月の返済が必要になりますが、入居者さえいえれば家賃で返済分を相殺することができます。

また、何百万という高額な頭金を用意しなくても自己資金10万円から始められますので、後は入居の見込みがある物件を探しつつ、ローンの返済額と家賃の割合、運用したらどんな収支になるかというポイントを長期的な目線でシミュレーションすれば、将来の年金代わりにすることが可能です。

3-3:iDeCo(イデコ)

長期的な資産運用として、ここ最近注目されているものの一つに「iDeCo(以下、「イデコ」)」があります。

イデコは、簡単に言うと自分で運用方法や掛け金を決めて、最終的な運用益と掛け金の合計額が国の年金とは別に貰えるというものです。

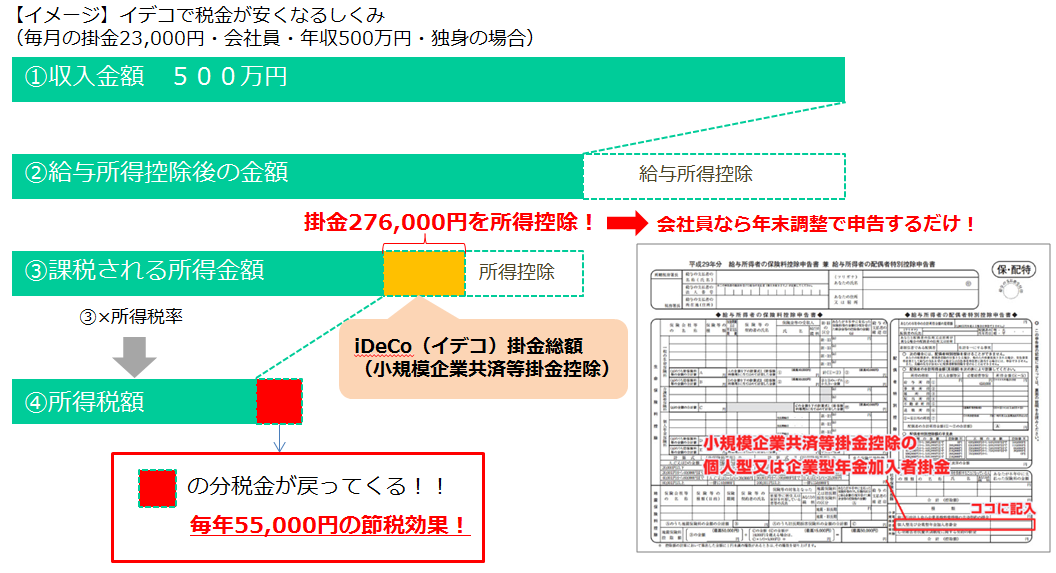

イデコの最大のメリットは掛け金が所得控除の対象となるということ。

毎月2万3千円ずつの掛け金であれば年間27万6千円が所得税や住民税の課税額から差し引かれることになります。

ただ60歳以降でないと引き出せないので要注意です。

それでも資産運用をしながら税金が戻ってくる制度は利用しない手はないですよね。

他にも運用した際の利益や受取時にかかる税金が非課税だったりメリットはもりだくさんです。

さらに知りたい方はこちら↓

4.【実例紹介】50代でセミリタイアした人たち

ここでは実際にブログを続けることでセミリタイアを実現した方を紹介します。

ぜひ参考にしてください。

4-1:akihimi

大手企業を早期退職し、ブログを運用することで収益を立てているのが“akihimi”さん。

彼のブログは暇つぶしに読んでも面白いですし、ブログを運用したいと考えている方にも非常に有益です。

もし、セミリタイアを目指しているのであれば彼のブログを参考にするのが一番でしょう。

4-2:HIRORO

“HIRORO”さんもアーリーリタイアをし、今となっては資産が2億円のトップブロガーです。

彼は投資・投資信託とブログを運営することで収益を立てています。

特に投資に関する情報やテクニックがブログに掲載されているので勉強になることでしょう。ぜひ、登録をしてみてください!

まとめ

いかがでしたでしょうか。セミリタイアのハードルとともにやっておかなければならないことが明確になったと思います。

ただ中には4000万円の貯蓄がなくとも、1000万円でセミリタイアを成功させている人もいます。

やはり、貯蓄の他にブログなどの収入源を持っておくことが大事なのです。

貯蓄と将来的に価値を生み出していくものを今のうちから積み上げておくと良いですね。ぜひ、セミリタイアのための行動を開始しましょう。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。