豊かな老後を送るためには年金収入のみでは十分ではなく、2000万円から5000万円もの資金準備が必要といった説があります。

俗にいわれる「老後2000万円問題」や「老後5000万円問題」を考えると一生懸命働かなくてはならない。

しかし、家族と過ごす時間も大切にしたい… 不安と願望の板挟みで、悩む人もいることでしょう。

そこで紹介したい解決策が不労所得を得る方法です。

この記事では、不労所得の種類とメリット・デメリット・忙しい人でも挑戦できる不労所得の得方について解説します。

1.「不労所得」とは?

まず、不労所得の基本的な概念とメリット・デメリットを見ていきます。

不労所得とは何か・どのようなメリット、デメリットがあるかを改めて確認し、頭の整理を行ってください。

1-1:あこがれの不労所得とは

多くの人のあこがれる不労所得とは、自分の代わりに保有資産に働いてもらい、単発もしくは継続的な収入を得ることです。

一般的な会社員は、自分自身の時間を費やして仕事をこなし、一定の対価を受け取ります。

有給休暇などの制度はあっても原則的には「働かずして対価を得る」ことが難しく、時間や労力を費やすことを条件として、対価を受け取るシステムです。

その点、不労所得は、時間や労力を費やし続けなくても、収入を得ることができます。

不労所得を持つことにより「家族と過ごす時間を大切にしながら一定の収入を得る」という、あこがれの生活を叶えることも可能です。

1-2:不労所得のメリット

不動所得を得ることのメリットは、自分の時間が増えることのみではありません。

たとえば、以下のようなメリットは、不労所得特有のうまみといえます。

【1】ケガや病気のリスクに備えることができる

まず、ケガや病気のリスクに備えることができる点です。

一般的な会社員として働く限り、ケガや病気で働けない状態に到った場合、継続的な収入を得ることはできません。

不労所得があれば自分自身が動けない状態になった場合も変わらず、一定の収入を確保できます。

ケガや病気はいつ起こるか分からないものであるからこそ、もしものときに備えることは大切です。

「備えあれば憂いなし」という気持ちで不労所得を得ることが、自分自身・ひいては家族の心の支えとなるでしょう。

【2】効率的に資産形成を進められる

次に、不労所得を得ることで効率的に資産形成できることです。

5,000万円の貯蓄を目標として会社員の給料から年間200万円貯めるとすると、25年かかりますよね。

ここに年間200万円の不労所得を上乗せすると1年あたり400万円を貯めることができ、12年と半年で5,000万円を達成できる見込みがたちます。

どれほど残業を頑張ったり昇給を目指したりしても、会社員の給料を1年あたり200万円底上げすることは、すぐに達成できません。

「不労所得」というプラスアルファの収入を得ることで入ってくるお金を底上げすれば、効率的に多くの資産を貯められます。

1-3:不労所得のデメリット

不労所得を得ることはメリットばかりのようにも感じますが、デメリットはないのでしょうか。

デメリットを見ないふりして見切り発車してしまうと後悔を招くリスクもあるため、注意しましょう。

不労所得を始める前に知っておきたいデメリットは、以下2個です。

【1】赤字リスクを伴う

まず、不労所得をねらうことには、赤字リスクが伴うことです。

購入した資産の価値が下がると思うように収入を得られず、損してしまうことがあります。

不労所得に限ったことではありませんが、会社に頼ることなく「自分自身で儲けよう」と考えれば、リスクとリターンは隣り合わせ。

大きな収入を得るためには、それなりの赤字リスクを負わなくてはなりません。

極端な話しで「1円たりとも損したくない」と考える人は不労所得に向かない人です。

自分自身の性格をふまえて、不労所得を得る方法が本当に望ましい選択肢であるのかをよく考えてから行動しましょう。

【2】知識の習得や情報収集に時間がかかるケースもある

次に、知識の習得や情報収集に時間がかかるケースもあることです。

どのような種類の不労所得を得るにしても、基礎知識の習得や事前の情報収集には、一定の時間を要します。

不労所得を得ることも1つのビジネスである以上、「何の努力もなしに儲かる」と考えることはハイリスクです。

保有資産に働いてもらうための事前準備をきちんと行い、儲かる仕組みを作ることで、失敗リスクを軽減しましょう。

1-4:不労所得を始める前に注意すること

会社員が不労所得を得る際には、注意すべき問題が2点あります。

1点目は会社の就労規則との兼ね合いです。

就労規則で副業が禁止されて副収入を得ることがまったくできない場合、不労所得を得ることが難しいケースもあります。

どこまでが「副業」にあたるかは会社によって異なりますので、事前によく確認しましょう。

2点目は、不労所得に対しても税金がかかることです。

たとえば株式や不動産を売り買いして得た差益は、譲渡所得とみなされます。

株式の配当金や投資信託の分配金は配当所得とみなされて、税金の対象です。

不労所得の得方や金額によっては確定申告が必要で、自分自身で手続きの準備を進めなくてはなりません。

確定申告を怠ると無申告加算税(確定申告しなかったことに対するペナルティ)が発生したり、延滞税(確定申告が遅れたことに対するペナルティ)を課されたりするケースがあるため、ご注意ください。

2.有名な不労所得の6つの方法

「不労所得」とひと口にいっても多様な種類が存在し、それぞれ固有の特徴を持ちます。

種類ごとの特徴を正しく把握し、自分に合うものを選ぶことが、不労所得生活を叶えるための近道です。

以下では、不労所得の代表例6つを取り上げ、概要や特徴を紹介します。

2-1:株式投資

まず1つは株式投資です。

株式投資では、上場企業の発行する株式を売り買いし、売却差益をねらいます。

近年では株式の売り買いをインターネットや電話で済ませることもできるため、自宅にいながら不労所得を得ることが可能です。

また、一部の上場企業は利益の一部を「配当金」として、株主(株式の保有者)に支払います。

配当金の額は企業の業績によって変わるものの銀行預金と比較して高い利回りを実現できるケースは多く、効率的な運用が可能です。

◎株式投資の特徴

株式投資の特徴は、事前調査の手間がかかることです。

3,759社の中から「将来、有望」「安定的な配当金を期待できる」という企業を絞りこむためには、十分な事前調査が必要です。

また、たとえ十分な事前調査を行っても、企業の倒産リスクを免れることはできません。

投資対象に選択した企業が倒産すると株式の価値がゼロになり、損してしまうことがあります。

2-2:FX

次に、FX(外国為替証拠金取引)です。

FXでは、通貨を売り買いすることにより、売却差益や金利収入の獲得をねらいます。

たとえば円を売ってドルを買う場合、1ドル100円のときにドルの買いを入れて110円のときに売りを入れると、10円の差益を得られます(※手数料は加味しない場合)。

金利収入は、低金利の通貨を売って高金利の通貨を買うときに発生する収入です。

専門的な用語では「スワップポイント」といわれ、ポジション(買いもしくは売りを入れたまま売りもしくは買いを入れず、通貨を持ち続けること)を維持する限り、一定の収入をねらえます。

◎FXの特徴

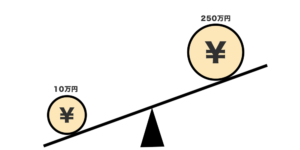

FXの大きな特徴は、25倍までのレバレッジをかけられるということです。

たとえば10万円の証拠金を入れた場合、10万円×25の250万円までの外貨を扱い、差益をねらうことができます。

レバレッジをかけることで大きな利益を得られる可能性が高まりますが、損失リスクも大きくなります。

自分自身の許容範囲を超える損失を出すことのないように、取引量をコントロールしてください。

2-3:投資信託

次に投資信託です。

投資信託とは、複数の投資家から集めたお金を運用の専門家が運用して、その成果を分配する商品を意味します。

運用方針は投資信託ごとにさまざまで、日本の株式のみに投資する商品・外国の債券で運用する商品など、バリエーションは豊富です。

投資信託の値段(専門的な用語で基準価額)は日々変動するため、売り買いするタイミングによっては、売却差益をねらうこともできます。

反対に売り買いするタイミングによっては赤字が出るリスクもあるため、ご注意ください。

◎投資信託の特徴

投資信託は、経済や金融知識豊富な「投資」の専門家を「信」じて自分のお金を「託」すことから、投資信託と呼ばれます。

自分自身で株式や債券を売買するときほど頻繁に値動きを監視する必要がなく、忙しい人でも挑戦しやすい種類です。

近年ではワンコインから始められる投資信託もあって、比較的気軽に挑戦できる点も、特徴の1つといえます。

「現金以外の資産をコツコツ購入することで、不労所得を得たい」という人と相性のよい種類といえるでしょう。

2-4:アフィリエイト

次にアフィリエイトです。

アフィリエイトとは、ブログや動画の中で企業のサービス・商品を紹介したり広告バナーを張ってアクセスを促したりすることにより、収入を得る方法です。

運営するブログや動画を見た人が特定のサービスに申し込みをしたり商品を購入したりすることで、不労所得を得られます。

◎アフィリエイトの特徴

アフィリエイトで収入を得るためには原則的に、定期的な情報配信が必要です。

ブログの記事を書いたり動画を撮影したりすることには一定の時間を要することから、完全なる「不労所得」とはいえません。

また、アフィリエイトでまとまった収入を得るためには、SEO対策(運営ブログを検索結果の上位に表示させるための対策)などの知識が必要となるケースが多いといえます。

十分な知識を持って挑戦したつもりでもすぐに成果につながる保証はなく、試行錯誤の取り組みが求められる種類です。

2-5:自動販売機・コインロッカー

次に、自動販売機やコインロッカーを設置して、収入を得る方法です。

自動販売機やコインロッカーは狭い土地でも設置することができ、販売額や利用額に応じた収入を得られます。

自動販売機やコインロッカーのメンテナンスを管理会社に任せれば、ジュースを補充したり売上金を回収したりする手間は発生しません。

自分自身の保有する土地を貸し出すことだけで、一定の収入を得られる可能性の高い不労所得にあたります。

◎自動販売機・コインロッカーの特徴

自動販売機やコインロッカーを設置する方法は、もともと土地を持っている人に適した不労所得といえます。

ただし、保有する土地で自動販売機やコインロッカーの需要があるかどうかの見極めは必要です。

そもそも需要の少ない土地では限定的な収入しかねらうことが難しく、思うような不労所得を得られない可能性が高いといえます。

さらに自動販売機やコインロッカーを設置する方法は、「毎月10万円」などまとまった不労所得を得ることは難しい種類です。

「お小遣い程度の不労所得で十分」「保有する土地を活用し、少しでも収入を得たい」という人と相性のよい不労所得といえるでしょう。

2-6:不動産投資

最後に、不動産投資です。

不動産投資は、アパートやマンション、一軒家などを所有して家賃収入を得る方法です。

入居者が一度決まると長期スパンの不労所得を得られる可能性が高く、安定的な収入につながりやすい種類といえます。

保有する不動産が大きく値上がりした際には売却し、収支を確定する方法も選択肢です。

売却して受け取った資金を他の不動産の購入資金に回し、不労所得の原資を再び得ることもできます。

◎不動産投資の特徴

不動産投資を始めるためには、まとまった資金が必要です。

ただし、すべてを自己資金でまかなわなければいけないわけではなく、銀行などから融資を受けることができます。

会社員としてまじめに働く人は銀行などの信頼を得やすく、融資を受けやすい層にあたることが強みです。

会社員として働きながら不動産投資に挑戦し、最終的には不労所得のみで生活する状態を目指すこともできるでしょう。

3.まじめに働くあなたにオススメする不動産投資

6つの不労所得はいずれも一長一短ですが、まじめに働く人におすすめの選択肢は、不動産投資です。

以下では不動産投資をおすすめする理由を分かりやすく解説します。

3-1:管理の手間がかかりにくい

まず、不動産投資は管理の手間がかかりにくいということです。

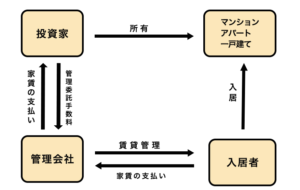

不動産投資ではアパートやマンションの管理会社とタッグを組み、経営にあたるケースが多いといえます。

管理会社は、管理委託手数料を受け取る代わりにアパートやマンションの管理・入居者からの家賃の受け取りなどを代行する会社です。

投資家は管理会社からの家賃の入金を確認すればよく、管理の手間を省略できます。

管理会社におまかせできる業務の範囲は、非常に多岐に渡ります。

鍵をなくした・エントランスなどの共用部分が汚れているなどのクレームや問い合わせ対応から空室が出たときの入居者募集、家賃の入金が遅れたときの催促まで、一連の作業を任せることが可能です。

管理会社がいるからこそまじめに働く人でも自分の時間を費やすことなく、不労所得を得られます。

管理委託手数料を支払う分だけ利回りは下がるものの、ストレスなく不労所得を得るための必要コストとして、管理会社を交えた経営を行うことがおすすめです。

3-2:日々の値動きを追う必要がない

不動産投資は原則的に、10年や20年スパンで経営することを前提とした不労所得にあたります。

そのため、株式投資やFXのように日々の値動きを追う必要性が低く、ストレスなく続けることが可能です。

会社員として働く傍らで株価のチャートを確認したり為替相場を追ったりすることは大変なこと。

急な価格変動で資産が大きく目減りすると動揺し、本業に支障を来すリスクもあります。

その点、不動産価格は、1日や2日程度で変動しません。

そもそも株式投資やFXのように売却差益をねらうことが目的ではないため、短期的なスパンの値動きを気にする必要はないのです。

3-3:生命保険代わりに活用できる

不動産投資で融資を受けるときには一般的に、団体信用生命保険(団信)に加入します。

団体信用生命保険とは、お金を借りた人が死亡したりケガや病気で返済できない状態になったりしたとき、残りの債務の全額もしくは一部を肩代わりしてくれる保険です。

団体信用生命保険に加入しておけば、自分自身にもしものことがあったとき、家族に負債を追わせるリスクを回避できます。

それどころか、負債のない状態でアパートやマンション、一軒家という不労所得の原資を引き渡すことができ、家族の生活を守ることが可能です。

過去のトラストblogで団信の知っておくポイントをまとめておりますので、詳しく知りたい方は是非参考にしてみて下さい。

3-4:インフレ対策に有効

アパートやマンション、一軒家は、インフレ(物価の上昇)で価値があがる「現物資産」にあたります。

銀行預金にお金を置いておく方法ではインフレが起きたとき、実質的な資産の価値は目減りするもの。

資産の一部を不動産投資に回すことで、実質的な資産の価値を維持することが可能です。

より話しを分かりやすくするため、具体的な数字の例を見てみましょう。

5,000万円の一棟アパート・5,000万円の銀行預金を保有している状況で物価が1.5倍になったとき、以下のような差がつきます。

| インフレ前 | インフレ後 |

| 5,000万円の預金 | 5,000万円の預金のまま、資産価値が変わらない。 |

| 5,000万円の一棟アパート | 7,500万円の価値を持つ資産に変化する。 |

不動産の資産価値は築年数などに応じて変化するため上記の表ほど単純なお話ではないものの、銀行預金のまま保有するよりは、インフレ対策として機能する可能性が高いといえます。

「なるべく手間なく、インフレ対策を行いたい」という人にこそ、不動産投資がおすすめです。

まとめ

この記事では、不労所得の代表的な種類と特徴を解説しました。

不労所得にはさまざまな種類があるため自分自身の状況や考え方、理想とする収入金額に応じて、適したものを選ぶことが大切です。

「本業に支障を来したくない」「時間がない中でも挑戦でき、安定的な収入を期待できる不労所得はないか」などの考えを持つ人には、不動産投資をおすすめします。

不動産投資についてより知識を深めるために事前の情報収集を進め、あこがれの不労所得の実現に向けた最初の一歩を踏み出しましょう。

過去のトラストblogで会社員が副業としてやる不動産投資のメリットをまとめたblogもありますので、興味がある方は参考にしてみてください。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。