マンションの減価償却ってなんだか難しそう・・建物と土地は一緒に計算していいの?耐用年数って?

不動産投資をスタートし、初めての確定申告で多くの人が苦手意識をもつ「マンションの減価償却費の計算」。

きちんと準備して手順をふめば、簡単に計算することができます!

今回実際に例を使って、たった3つのステップで簡単にマンションの減価償却を計算する方法を伝授。

またマンションの減価償却をするにあたって、出てくる疑問もまとめて解消します!

ぜひ参考にしてください。

目次

1 マンションの減価償却を計算する方法

マンションの減価償却費を求めるのは、そんなに難しくありません。

減価償却費は以下の計算式で求めます。

| 減価償却費=〔取得価格(建物)〕×〔償却率〕 |

「取得価格」と「償却率」がわかれば後は簡単に計算することができます。

それらを求めるために、いくつか用意するべき書類があるので2章で見てみましょう。

2 減価償却を計算するために用意するべき書類

「償却率」と「取得価格」を求めるために用意するべき書類は以下の通りです。

用意する書類一覧

| ①売買契約書

②固定資産税の課税明細書、固定資産税評価証明書 ・・売買契約書に土地建物が明記されていない、消費税金額の表記がない場合(どちらかを用意) ③その他の費用にかかった領収書等 ・・固定資産税の精算した分の領収書、仲介手数料の領収書等(仲介業者に払った場合) |

「取得価格」については、マンション購入価格の「建物」の金額を出す必要があります(土地は劣化しないので減価償却の概念はないため)。

マンション購入時に、売買契約書に「土地」と「建物」の金額がわけて明記されているかいないかで追加で準備する書類が出てきますので以下確認しましょう。

2-1「土地」と「建物」がわけて明記されている、もしくは消費税額の表示がある。

マンション購入時の売買契約書にそれぞれ「土地」と「建物」の金額が分けて明記されている場合は、

「建物」の金額を取得価格として計算するので、必要書類は売買契約書のみでオッケーです。

記載金額例①

売買価格:●●●●円

内訳 土地:▲▲▲▲円

建物:〇〇〇〇円(うち消費税◎◎◎円)

記載金額例②

売買価格:●●●●円(うち消費税◎◎◎円)

2-2「土地」と「建物」がそれぞれ明記されていない、消費税額の表示がない場合

売買契約書に「土地」と「建物」の金額がそれぞれ明記されていない場合、

「固定資産税評価額」を使って土地と建物の金額を計算しなければなりません。

「固定資産税評価額」はそのマンションの所在地管轄の各市町村(東京都23区の場合は東京都)において以下の3つ方法で調べることができます。

固定資産税評価額の調べ方

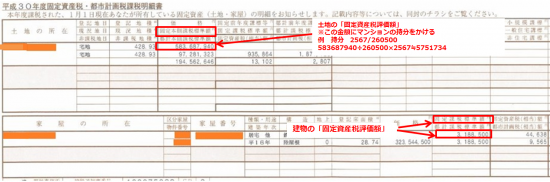

①固定資産税の「納税通知書」と一緒に同封された「課税明細書」で確認

毎年4月~5月ごろ、マンション所有者(1月1日時点)にその物件の所在地管轄の各市町村(東京23区の場合は東京都)から固定資産税の「納税通知書」に同封されている「課税明細書」で固定資産税評価額をチェックできます。

②「固定資産評価証明書」を取得し確認

「固定資産評価証明書」を取得し評価額を確認する方法があります。

取得方法は、各市町村(東京23区の場合は都税事務所)の役所の担当課に運転免許証などの本人確認書類と手数料と一緒に申請します。(代理人の場合は委任状等が必要)

マンションが遠方にあり、役所に出向くのが難しい場合は郵送も可能です。

詳しい申請方法は自治体のホームページで確認してみてください。

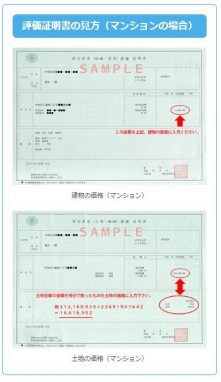

土地・家屋の評価証明書見方は下記の画像をクリックして参考にしてみてください。

参考:八重洲リーガル司法書士事務所

※中段:固定資産評価証明書の見方(マンションの場合)

マンションの場合土地の評価額はその土地全体の金額になるので、マンションの持分で評価額を出します。

| 不動産購入時に気を付けるポイント(個人間での売買の場合)

中古物件を個人間で売買する場合、売主と買主間で交渉し、合意の上で売買契約書に土地と建物の価格を明記することをおすすめします。 交渉次第では売主に建物部分の按分を高めにしてもらうことが可能なケースもあるようです。 |

2-3 建物取得価格に含める費用

以下の費用については建物取得価格に含めることができるのでその金額がわかる書類を準備しましょう。

| ・仲介会社に支払った仲介手数料(消費税込)の領収書

・購入時の固定資産税と都市計画税の精算金の領収書 ・リフォームやリノベーションをした際支出金額がわかる領収書等(資産価値を高めるための支出←※資本的支出) |

ちなみに建物の修理などに支出した金額は以下のように処理します。

①価値や耐久性を高めるもの→建物価格に含む

②原状回復などの建物の通常の維持管理に要したもの→以下で説明する「必要経費」として計上します。

※詳細は5章で説明

次の諸費用は建物取得価格に含めるのではなく「必要経費」として計上します。

| ・ローン事務手数料

・ローン保証料(※1年あたり) ・団信保険料(※1年あたり) ・火災保険料(※1年あたり) ・契約に係る収入印紙代 ・登録免許税 ・登記手数料 ・固定資産税・都市計画税(※2年目以降) ・リフォームやリノベーションをした際支出金額がわかる領収書等(原状回復のための支出) |

これらの書類が一通り揃ったら、次の章で「取得価格」の出し方を説明していきます!

3 売買契約書から「取得価格」を求める

用意するべき書類が揃ったら「取得価格」を求めていきましょう。

2章でもお話しましたが、減価償却するのはマンションの「建物」部分のみなので、

まずマンションの購入金額から「建物」部分の取得価格を出していきます。

以下の条件で出し方が異なるのでそれぞれ説明していきます。

| 売買契約書の「マンション売買代金」の項目に、

① 「土地」と「建物」の金額が分かれている明記されている ② 消費税額の表示がある ③ 「土地」と「建物」の金額が分れて明記されていない |

3-1「土地」と「建物」の金額が分かれている明記されている場合

売買契約書のマンションの売買金額において「土地」と「建物」の金額が分かれて明記されている場合

取得価格は「建物」の金額

となります。分かれている場合簡単ですね。

3-2 消費税額の表示がある場合

売主が不動産業者場合、マンション売買価格に消費税がかかります。

その際土地には消費税がかからないので、売買契約書に消費税額の表示があれば建物の取得価格を計算することができます。

建物取得価格=消費税÷8%+消費税

(注)消費税率は購入時の税率で計算

平成元年4月1日~平成9年3月31日→3%

平成9年4月1日~平成26年3月31日→5%

平成26年4月1日~→8%

例えば、

売買価格2000万円(うち消費税額50万円)の場合

建物取得価格は

50万円÷8%+50万円=675万円となります。

3-3「土地」と「建物」の金額が分れて明記されていないケース

2-2で準備した土地と建物の「固定資産税評価額」金額から売買金額を按分してそれぞれの金額を算出します。

「按分する」というと、難しそうですね。

この金額の出し方は例を使った方がわかりやすいので早速見ていきましょう。

計算方法は、下記のようになります。

| 建物の取得価格 =マンションの売買価格×【建物の固定資産税評価額÷(建物の固定資産税評価額+土地の固定資産税評価額)】 |

たとえば、売買価格:2000万円

固定資産税評価額:土地150万円 建物300万円

建物の取得価格は

2000万円×【300万÷(150万+300万)】≒1333万円となります。

4 3章でもとめた取得価格にその他含めるべき費用を加算する。

仲介手数料(消費税込)の金額と固定資産税精算額(建物部分のみ)の金額、

リノベーションをした際の支出があれば3章で出した建物取得価格に金額を足します。

| ・仲介会社に支払った仲介手数料(税込)

・購入時の固定資産税と都市計画税の精算金(建物のみ) ・リフォームやリノベーション等のマンション資産価値を高めるための費用(税込) |

以上でマンションの減価償却の2つの要素のうちの1つ「取得価格」が決まりました。

次は「償却率」です。

5 マンションの構造を確認し、耐用年数から償却率を求める

「償却率」は建物の耐用年数によって定められています。

耐用年数は新築か中古か、建物の構造によって変わります。

5-1建物が新築の場合の耐用年数

建物が新築の場合、耐用年数については建物の構造によって法律で定められています。

以下が各構造の法定耐用年数です。

| 建物の構造 | 法定耐用年数 |

| 鉄骨鉄筋コンクリート(SRC) 鉄骨コンクリート(RC) |

47年 |

| 重量鉄骨 | 34年 |

| 軽量鉄骨 | 19年 |

| 木造 | 22年 |

5-2建物が中古の場合の耐用年数

建物が中古の場合、耐用年数は「簡便法」という計算方法で求めます。

計算式は以下になります

①法定耐用年数を経過していない場合

残存耐用年数=建物の法定耐用年数(5-1の表)-(経過年数×0.8)

※経過年数は端数切り上げ、残耐用年数は端数切り下げで計算。

例えば

鉄筋コンクリート造

築15年と4ヶ月の場合(端数切り上げで16年)

耐用年数は

47年-(16年×0.8)=34.2

端数切り捨てなので34年です。

②法定耐用年数を経過している場合

残存耐用年数=建物の法定耐用年数(5-1の表)×0.2

※残耐用年数は端数切り下げで計算。

5-3 耐用年数から「償却率」を求める

マンションの建物については「定額法」という方法で償却していきます。

先ほどの例であれば

耐用年数が34年の場合償却率は表を見ると、0.030%ということがわかりますね。

以上より、

マンション減価償却を求めるために必要な2つの数字が揃いました。

・取得価格

・減価償却率

あとはそれらを掛け合わせて減価償却費を出すだけ!

| 減価償却費=〔取得価格(建物)〕×〔償却率〕 |

翌年以降は原則として残存年数の期間中同額を減価償却費として計上していくので簡単です。

【注意】年度途中で賃貸物件を購入した場合、もしくは自宅を賃貸に貸し出した場合

月割りで計算しましょう。

賃貸物件をその年の4月に購入した場合

減価償却費=取得価格×償却率×(12-4ヶ月)/12

以上、マンション減価償却費の計算の仕方をまとめてきました。

減価償却費は「経費」なので、金額が大きいほど節税することができます。

漏れのないようきちんと計上しましょう。

最後にマンション減価償却に関わる疑問をいくつかあげてみました。

6 マンションの減価償却、出てくる疑問あれこれ

この章では「マンションの減価償却」にまつわる疑問に答えていきます。

6-1 資本的支出と修繕費、どう判断するの?

通常の建物の維持や管理補修等の費用は「修繕費」になりますが、この範囲を超えると「建物自体の価値を高めた」資本的支出として「修繕費」ではなく建物の価格に加算されます。

資本的支出か修繕費になるかの判定は微妙な点も多く、税務トラブルが生じやすいです。

判断基準として以下のコラムで詳しく説明しているので参考にしてみてください。

「リフォームした費用は一括で経費にできる?修繕費をうまく活用する方法!」

参考:不動産投資サイト「ノムコム・プロ」

フローチャートでどちらになるか判断しやすいです。

それでも判断がつかない場合は、管轄の税務署に相談してみましょう。

6-2減価償却費の計算間違えて確定申告してしまった!どうしよう・・

確定申告で間違えてしまった、自分にとって不利な申告をした場合は後からやり直せます!

少なく申告してしまった場合は「修正申告」、多く間違えて申告した場合は「更生請求」を行います。

管轄の税務署に申告しますが、間違えて申告してから5年間という期限があります。

また修正申告で税金の追納が発生した場合は、遅れた分の延滞税がかかります。

まとめ

マンションの減価償却費の計算方法についてまとめてきましたがいかがでしたでしょうか?

なんとなく難しそうですが、計算方法はシンプルで建物の「取得価格」に「償却率」をかけるだけです。

「取得価格」と「償却率」を求めるための用意するべき書類とそれぞれ2つの項目の求め方もそこまで難しくありませんでしたね。

最初の年は計算する必要がありますが、次年度以降は同額を残存期間計上するのであとは楽です。

減価償却費は「経費」の項目で比較的ウェイトを占める費用です。「節税効果」をあげるためにもれなく計上しましょう。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。