もしあなたが初めてのマンション投資を検討している理由が、

立地は悪いけれど20%以上の高利回り

節税効果で毎年税金が戻ってくる

サブリースで家賃保証してくれるから安心

自己資金全くのゼロでスタートできる

上記一つでもあてはまるなら、失敗して後悔する前に

ぜひ一度この記事を読んでみることをおすすめします。

少額から始められる、老後の私的年金の対策等メリットが多いマンション投資。

ここ数年でマンション投資を始めるサラリーマンの方も増えてきましたが、

同時に安易な物件選びの結果、マンション投資で失敗する人も増えています。

この記事では特にマンション投資で失敗する人に多く見られる6つの行動パターンを紹介し、

なぜ失敗したのかを解説していきます。

マンション投資はリスクについて知り、対処することで比較的失敗しにくい投資。

失敗事例をよく読むことでご自身のマンション投資に活かすことができるはずです。

また、最後の章では初心者がマンション投資をする上での物件選びのポイントを解説しました。

ぜひ参考にしてみてくださいね。

1.マンション投資で失敗する人に多い6つの特徴

マンション投資で失敗しないためには、物件選びこそ最も重要です。

マンション投資で失敗する人は安易に物件を選ぶ傾向にあり、立地などによるリスクをよく知らないのです。

逆にリスクを知っておけば、マンション投資はそれほど難しいことではありません。

失敗する人に多い共通の買い方6パターンを見ていきましょう。

1-1:利回りに惑わされて地方の物件を買ってしまう

投資用物件を購入する時は、つい表面利回りばかり見てしまいがちです。

一般的に地価が高い都市にあるマンションは表面利回りが低く、5%から7%あれば十分な数字でしょう。

対して地方のマンションは利回り10%以上の物件が数多く見られ、10%以上の物件も珍しくありません。

投資ですから、収益性の数字を見るのはおかしなことではありません。

しかし、不動産投資において表面利回りとして掲載されている数字は、あくまで一年間満室で運営できた時のものに過ぎません。

しかも、家賃は売り主が決めた数字です。

表面利回りは机上の計算に他なりません。

地方にある物件は空室が続いているものが多く、高く売れないため物件の値段を下げ、利回りを高く見せているケースが大半です。

さらには、空室続きであるにもかかわらず家賃を下げていないことが多く、実際に再募集をかけると想定家賃では全く人が集まらないのです。

満室経営は大変です。

空室対策のために修繕費や広告費をかけたり、家賃を値下げしたりすることが多いのです。

そのため、実質利回りが表面利回りの半分以下になってしまうことも少なくありません。

さらに、地方の人口は減少傾向にあります。

売りに出された時点よりも入居率が高くなることは稀でしょう。

表面利回りの数字につられ、実際は集客力のない地方のマンションを買ってしまったばかりに、賃貸物件の経営に苦労する人は多いのです。

1-2:新築マンションを買ってしまう

新築マンションも投資用物件には向いていません。

なぜならば、新築物件には新築プレミアムと呼ばれる業者の利益が上乗せされているからです。

例えば、土地と建物で2,000万円相当のマンションがあるとします。

中古物件の場合、売買時に上乗せされるコストは、価格の3%分に相当する業者の仲介手数料です。

しかし、新築物件の場合、マンションを開発した業者の利益が上乗せされるため、価格がおよそ2割増しになります。

そのため、2,000万円のマンションでも2,400から2,500万円程度で売買されます。

購入価格が高いと、それだけ収益性は悪化します。

入居者に新築マンションの利点をうまくアピールできれば、プレミアム分を上乗せする形で高い家賃の設定は可能です。

ただし、一度でも退去が発生してしまえば、二度と新築物件として貸し出すことができません。

新築物件を購入し、初回時の高い家賃で返済を計画していると、退去発生後の家賃値下げ時に収入の目減りが響き、下手をすればローンの返済額が収入分の家賃を上回ってしまうことがあるのです。

新築物件に全くメリットがないわけではありませんが、投資用に向いていないのは確かです。

1-3:一棟マンションを購入してしまう

一等マンションを購入することも、リスクにつながります。

確かに、複数の部屋を持つこと自体は、リスクを分散させることになります。

しかし、一物件で複数の部屋を所有すると、地震や水害などの自然災害が発生した時に建物全体が被害を受け、全ての部屋が貸し出せなくなってしまうかもしれません。

それに一棟マンションを購入すると、毎月のローンの返済額もかなり高額です。

高額な返済が毎月続く中で全ての部屋を賃貸に出せなくなれば、ローンの返済が不可能になり、結果的に物件を手放すことになるでしょう。

また、一箇所に集中して物件を持つと、外部の影響を受けやすくなります。

特に客付けを大学や会社に依存している場合、付近から大学や会社が撤退してしまうと、入居者が一気に減る可能性が高くなるのです。

複数のマンションを所有するのであれば、一箇所にまとめて持つよりも数箇所に分散した方が、リスクの緩和につながるのです。

1-4:修繕費の高いファミリー向け物件を購入してしまう

区分マンションに投資する時、単身者向けの物件を買うか、ファミリー向けの物件を買うかで悩むことが多いでしょう。

一度入居が決まったファミリー向け物件は、入居家族が長く住む見込みはあるものの、収益性だけを見ると単身者向けマンションよりも課題が多いです。

まず、面積に対する投資効率の悪さが目立ちます。

面積25㎡の単身者向けマンションと家族3人向けの60㎡程度のマンションでは、部屋の面積で約2.5倍の違いがありますが、だからといって家賃を2.5倍に設定できません。良くて2倍です。

それでも、不動産の価格は面積に比例するため、購入費用は2.5倍かかります。

従って、設定できる家賃の金額は相対的に低くなりますので、ファミリー向け物件の収益性は単身者向け物件よりも劣ります。

また、ファミリー向け物件は修繕費が高くなる傾向にあります。

単身者向け物件の場合、必要な設備はお風呂やキッチン、トイレやエアコンなどでそれほど多くありません。

対してファミリー向け物件はキッチンの設備も充実していますし、浴室乾燥機やディスポーザー、その他にもマンション自体にある共有設備も多彩です。

それだけに、管理費や積立修繕費が、単身者向け物件よりも高くなる傾向にあります。

コストパフォーマンスで考えるのであれば、単身者向け物件を購入した方が良いです。

1-5:サブリース契約がセットになっているマンションを買ってしまう

中古物件を購入する時に、サブリース契約がセットになっているマンションがあります。

サブリース契約が結ばれていれば、一定期間安定した家賃が保証されますし、管理や運営の手間もかかりません。

そのため、一見すればメリットは大きく見えます。

しかし、実際に保証される家賃は随時値下がりし、その上、高額な修繕が頻繁に発生します。

また、サブリース契約を自分から破棄しようとすると、高額な違約金の支払いを求められることがあります。

東京23区の都心などの家賃を下げなくても集客が見込めるマンションであれば、サブリース契約は必ずしも悪くありません。

しかし、地方でマンション投資をする場合のサブリース契約は、避けた方が無難です。

以下の記事でもサブリースの問題点を書いています。

ぜひ、参考にしてみてください。

1-6:保険料を惜しんだばかりに、リスク回避できなくなってしまう

マンションの購入後は、様々な保険に入ってリスク対策を行う必要があります。

最近増えているのは家賃保証制度です。

家賃保証制度に加入しておけば、入居者が失踪した時に家賃が立替払いされますし、物件が甚大な被害を受けた時でも、原状回復オプションを付けることで修繕費が実費で支払われます。

その他にも地震保険や風災保険、家財保険など、様々な保険があります。

場所によっては必ずしも加入する必要のない保険もありますが、最近増えている入居トラブルを避けるために、家賃保証や孤独死保険などに加入しておいたほうが良いでしょう。

2.マンション投資の失敗を防ぐには、都心の中古ワンルームを選ぼう

マンション購入で失敗する人の行動パターンを見てきましたが、失敗する人の行動を踏襲しなければ、マンション投資で失敗する可能性は低いです。

では、具体的にどういった点を踏まえて投資用マンションを選べば良いのでしょうか。

2-1:人口減少リスクが小さい

マンション投資につきもののパターンは、「ローンの返済ができなくなり、物件を手放さざるを得ない状況に追い込まれた」です。

返済リスクを避けるには、安定した家賃収入が見込める場所、つまり、人口が多い都市のマンションを購入すれば良いのです。

関東で言えば、東京と周辺の3県。地方都市で言えば、名古屋・大阪・福岡・札幌など、各地方の中心都市で物件を購入しましょう。

日本の人口はゆるやかな減少傾向にありますが、それは地方の人間が都心に移動しているからです。

都心の人口はそれほど低下していません。

賃貸物件を購入して運用する上でも、都心での物件選びは必須だと思います。

2-2:購入価格が安いので、借入金を減らせる

都心の中古ワンルームマンションは、ファミリー向け物件と比べると、”絶対的に”価格が安いです。

不動産の価格は面積に比例しますから、25㎡の物件価格が1,500万円の場合、50㎡の物件は3,000万円します。

価格の安さは購入のしやすさ、ローンの少なさに直結します。

借入金を増やすとその分、金利支出が増えますし、多額のお金を借りる場合には金利が高い金融機関を利用せざるを得ない時もあるのです。

借入金が少なければ、毎月の返済額が減ります。

返済額が減るのであれば、比較的低金利で融資を受けることが可能です。

物件価格の安さは即ち、借入リスクの低さにつながると思っておきましょう。

2-3:いざというときも売りやすい

また、物件価格が安いと、自分が手放したくなった時に売りやすいのです。

価格が安いことは当然、他人にとって買いやすい物件です。

単身者向けマンションは規格がある程度統一されているため、当たり外れが殆どありません。

どんな人が買っても運営が安定かつ容易で、中古で購入しても物件リスクが低いため、短期間で売れます。

2-4:都心の単身者世帯は今後も増加する見込みである

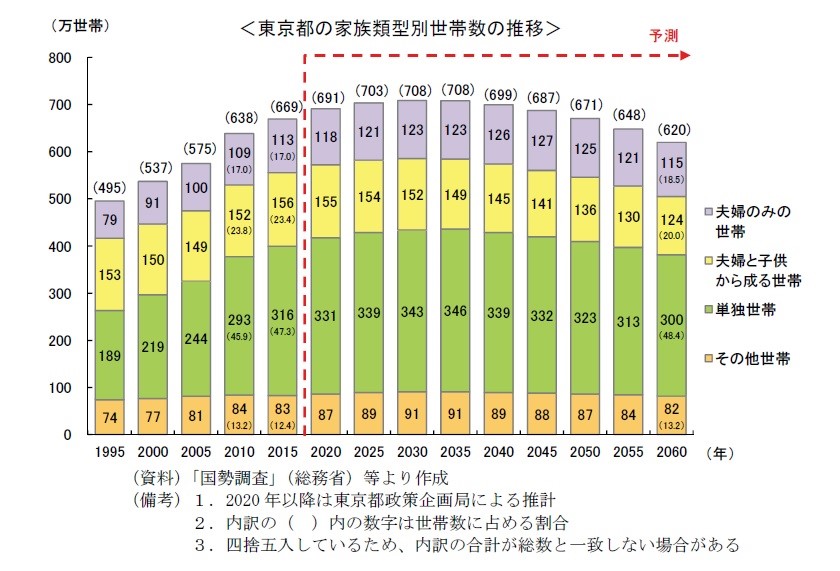

東京の人口が増えていると言っても、それは単身者を中心とした現象です。

東京の出生率自体は低いため、今後のファミリー層は減少傾向にあります。

また、都心は家賃が高く、家族で住む物件を購入したり、借りたりするのは経済的に負担が重いです。

しかし、都内の人口動態では、単身者世帯は2035年まで増加し、2045年までは2015年と同水準と予測されています。

これから先の20年は、単身者向け物件で運営が安定するでしょう。

2-5:2000年以降に建てられた物件であれば、修繕費上昇リスク、家賃下落リスクが低い

投資対象である物件選びも重要です。

例えば、1,980年代に建てられたマンションと2,000年以降に建てられたマンションでは、建材や設備、建築技術の向上によって機能性などが大きく異なっています。

そのため、修繕費は抑えられる傾向にあり、設備の大幅な交換なども発生しにくくなっています。

例を挙げるとすれば、1990年前後までの水道管は、金属製のものが使われていました。

金属製の配管の場合、古くなると赤錆が発生し、衛生問題に発展するおそれがあります。

しかし、2000年以降のマンションでは、金属製の配管を使っているケースはほとんどありません。

樹脂製で錆が発生しないものに変わっています。

そのため、配管の全部交換などの大規模修繕が発生せず、費用もあまりかからないのです。

また、2000年代初頭に建てられた築15年前後の物件は、家賃が急激に低下するおそれもなく、経年で収益性が大きく変化しません。

建物としての機能も高いものが期待できます。

いくら築30年以上経過したマンションが安いと言っても、古い物件はやはり、デザインや居住性、ランニングコストで劣ります。

価格と機能面でバランスの良い、2000年初頭に建てられたマンションを買うようにしましょう。

2-6:自己資金をある程度用意し、金利上昇リスクを防ぐ

投資用物件を購入する時は、金融機関からアパートローンなどの融資を受けます。

アパートローンは住宅ローンと比べて金利が高いため、金利上昇リスクが大きいです。

数千万円単位で借り入れた場合、金利が0.1%だけ上がっても毎月の返済額が1万円増えることもあります。

金利上昇リスクを回避するには、できるだけ借入金を減らさなければいけません。

フルローンでマンションを購入するのは大変危険です。頭金を最低でも1割、できれば3割以上用意しましょう。

まとめ

マンション投資で失敗を回避するのは、決して難しいことではありません。

株取引などのように毎日売買が行われる投資で利益を出すよりも、はるかに簡単です。

どのような物件に需要があるのか、まず、自分がどういった場所の、どういった設備を持つ物件に住みたいのか、よく考えて物件を探します。

その上で投資対象として購入した場合、投資用物件からどれほどのキャッシュフローが年間で生じるのか、シミュレーションを重ねながら不動産会社の営業マンなどに相談し、投資対象を選ぶことが大切です。

少なくとも、これまでに書かれていることを守れば、ローンが返済できずに物件を競売に出したり、自己破産に追い込まれたりすることから回避できます。

きちんと理解してマンション投資を始めましょう。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。