マンション投資で「失敗する人」と「成功する人」の違いの一つに、

「マンション投資のリスクとその回避法を事前に理解しているか」ということがあります。

年金対策や保険がわりに・・・・と、様々なメリットがあるマンション投資。

最近では会社員の方で、副業として始められる方が増えてきました。

しかし、安定した家賃収入を得て成功している人がいる一方で、中には失敗をしている人もいます。

なぜ失敗をしたのか。

それは、事前にリスクをよく理解していないまま始めてしまい、いざ問題が起こった時に対処できなかったからです。

マンション投資は、「リスクを事前に理解し、準備をしておくことで失敗しにくい投資」となります。

この記事では、マンション投資6大リスクである、

・空室リスク

・滞納リスク

・マンション価格下落リスク

・家賃下落リスク

・災害リスク

・借入のリスク

をわかりやすくまとめました。

2章では、それぞれのリスク回避法を詳しく説明していきます。

特に、リスクを大幅に軽減できる管理会社や、物件の選び方はかなり重要になってきます。

選ぶ基準も細かく書いていますので、始める前にしっかりここで理解しておきましょう。

目次

1. 始める前に理解しないといけないマンション投資の「6つのリスク」

マンション投資には、大きく6つのリスクがあります。

リスクを理解していないのにもかかわらず、利回りや毎月の収支の良し悪し、営業マンのいうことだけでマンション投資は始めるのは危険です。

まずこの6つのリスクを必ず理解していきましょう。

リスク1:空室リスク

マンション投資のリスクといえば、まず思い浮かぶのが「空室リスク」ではないでしょうか。

空室の間、家賃収入はゼロです。

そのうえ、管理費・修繕積立金等の毎月の費用がかかってくるので、シンプルに「ゼロ」というわけではなく、実際には「マイナス」ということになります。

さらにローンを組んでいる人は、毎月のローン返済金が上乗せされますので、空室が続くとそれだけ金銭的負担が大きくなります。

人が住むものある以上、満室の状態をずっとキープし続けることは難しいです。

しかし、空室になった場合にいかに早く、次の入居者を埋めるかの対策を計画しておくことは重要です。

リスク2:滞納リスク

「滞納はリスクは」家賃の支払が遅れることをいいます。

家賃収入がゼロになるのは、先にあげた「空室リスク」と同じですが、滞納している入居者をすぐに追い出すことは簡単にできないため、リスクが高いということが特徴です。

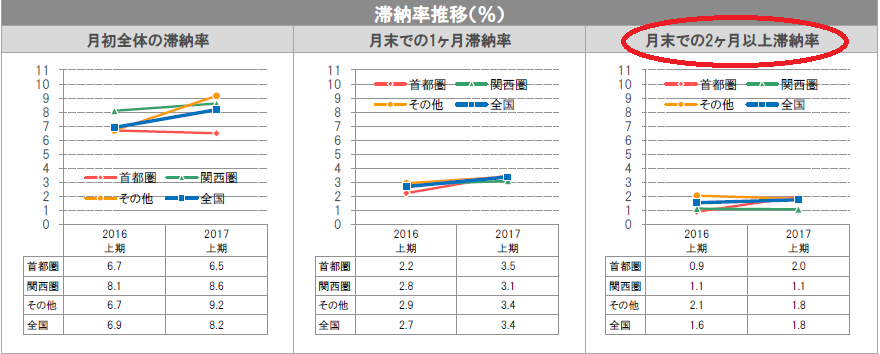

ちなみに日本賃貸住宅管理協会が、半期に一度公表している日管協短観の2017年度上期データによると、2ヶ月以上の滞納率は全国平均で、1.8%、100戸所有しているとそのうち1戸~2戸は長期滞納者がいる計算です。

時間がたつほど、滞納者から回収することは難しいと言われていますので、滞納リスクはとにかく早めに手を打つことが重要です。

データ:公益財団法人日本賃貸住宅管理協会(日管協総合研究所「日管協短観」2017年12月より)

リスク3:マンション価格下落リスク

中古マンションの価格は築年数の経過と、取引価格なので市況によって変動します。

新築マンションの価格は、建築費や営業経費が入った分譲価格と言われるものによります。

新築でなくなると、中古扱いになり市場価格で考慮されますので一気に下がったように見えるのはその理由です。

リーマンショックなどの世界的な不景気によって、一時的に不動産価格は下落しましたが、ここ最近の不動産の価格の上昇が目立ちます。

市況というのは予想するのが難しく、マンション投資は長期的なものになりますので、価格が今後どう変動するか予想がつきません。

しかし、マンションの立地・公的機関が出している人口増減予測等で、需要と供給のバランスを見ることで「価格が下がりにくい物件」を選ぶことは可能です。

リスク4:家賃下落リスク

築年数の経過によって、マンション自体とそのお部屋が古くなっていけば、家賃も下落していきます。

しかし、築年数がかなり経過していても、家賃の相場が下がらずに物件が賃貸されているエリアがあります。

マンション価格下落リスクでお話した「価格が下がりにくい物件」同様に、ここでも需要と供給のバランスを見て「家賃が下がりにくい物件」を選びましょう。

また、古くなったお部屋を新築の状態よりも向上させ、価値を高めるリノベーションを行うことで、家賃アップにつながるケースもあります。

リスク5:火災や地震などの災害リスク

マンション経営をする上で、自然災害に対するリスクも存在します。

地震や火事などにより、建物の破損や破壊による金銭的な被害に加え、被害を被ったお部屋を修理する期間は、家賃収入がなくなることもリスクに入ります。

そういった災害を予測するのは誰にもできませんが、災害に比較的強い設計基準を満たす物件を選び、火災保険に加えて地震保険にも入るなどしてあらかじめリスクを軽減することが可能です。

リスク6:借入リスク(金利上昇リスク)

さまざまな金融商品がある中で、不動産投資は投資対象となる物件を担保にできるため、金融機関からの融資が受けやすく、頭金も少額で始められやすいのが特徴です。

小さい資金で大きな金額を動かすことを『レバレッジ効果』といいます。

新たに物件を購入するごとに、レバレッジを掛け続けることが出来れば、比較的早い段階で希望の資産額を形成できる可能性があるといえるでしょう。

しかし、金利の上昇により返済額が家賃収入を上回り、マンション経営を圧迫してしまう可能性もあります。

2. 6つのリスクを回避するポイントとは?

ここまでマンション投資の「6つのリスク」について説明しました。

リスクだけを見ると大変なことのように思えますが、実はそんなこともありません。

というのも、経済や財務の知識が必要な株式投資等に比べると、リスク対策は明確で、ポイントさえ押さえれば、誰でも簡単に行うことができます。

特に管理会社や物件選びは、マンション投資の成功を左右するものです。

以下詳しくみていきます。

2-1:空室リスクは「投資物件」と「それを管理する会社」で大幅に軽減することができる

空室対策を考えるうえで、まず物件選びとその物件を管理する賃貸管理会社選びが非常に重要なポイントになってきます。

以下の2つのポイントは必ずおさえておきましょう。

ポイント1:「賃貸需要が高く、借り手にとって魅力的な物件」を選ぶこと

賃貸需要が高く、借り手にとって魅力的な物件を選ぶことが、空室リスクを回避する第一のポイントです。

当たり前に聞こえますが、実際物件を選定する際に営業トークや利回り、キャッシュフローに気を取られて、二の次になってしまいがちなので注意が必要です。

そもそも「賃貸需要が高い」とはどういうことでしょうか?

マンションを借りるのは「人」です。

借りる人=人口が多いというのは賃貸需要が高いことにつながります。

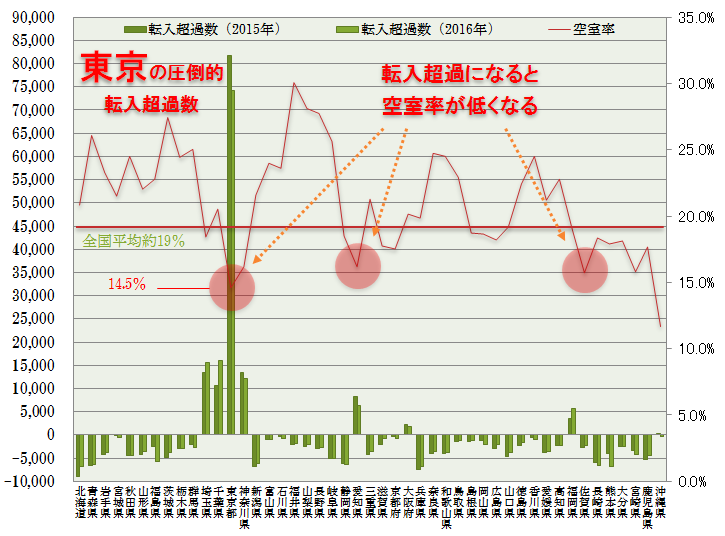

総務省が発表した2016年の人口移動報告(外国人を除く)によると、転入者が転出者を上回る「転入超過」は東京が1位で約7万4千人でした。

東京と2位から4位までの東京圏の千葉・埼玉・神奈川、その他3県以外の県は転出が上回りました。

以下の、棒グラフは各都道府県の転入超過数を、折れ線グラフは空室率を表しています。

これを見ると東京への人口の流入が圧倒的に多く、空室率もそれに伴って低くなっています。

データ:総務省

さらに東京都のHPでは、世帯別の数の推移を2035年予測値まで掲載しています。

データ:東京都

このグラフから東京都では今後年齢問わず単身世帯が増加するとみられます。

人口が年々減っている日本において、人口が増え続けている東京都、さらに単身者用(1R~1LDK)の賃貸需要が今後高まってくると予想されます。

リスクを抑えるにはこういったデータをうまく活用して、物件を選ぶといいでしょう。

さらに借り手にとって魅力的な物件は、以下2つの点で判断するとよいでしょう。

■立地のよさ

上記データから今後、東京都において単身者が増える可能性が高いことを述べました。

投資用の物件を選ぶ際は、単身者が利便性を感じやすい、東京23区内で、駅から徒歩10分圏内の物件を選ぶことが望ましいです。

■マンション建物外観やお部屋の内装がきれいであること

外観や内装がきれいであることも重要です。

外観の見た目がきれいであれば、築年数はあまり気にしないという借りる側の意見もあります。

反対に築年数がそんなに経過していない物件でも、掃除が行き届いていない、所々壊れている箇所が見られる等、管理状態が悪いとイメージが悪くなり、入居者もつきづらくなります。

■AとBのマンション、あなたならどちらに住みたいですか?

マンションA:平成3年築

マンションB:平成15年築

おそらくAのマンションを選ぶ方がほとんどでしょう。

Aのマンションは管理状態がしっかりしているため、築年数が25年以上たっているにもかかわらずきれいな状態を保っています。

Bのマンションは築浅なのに、マンションの見た目で入居者が決まりずらい、家賃を下げないといけないなど、収益性が低くなる可能性が高くなります。

マンションを購入する際は、直接現地に足を運んで、最低限以下のポイントはチェックするようにしましょう。

☑見学時のチェックポイント~最低限ここはチェックしよう!~

| マンションの第一印象 | 明るさ・聞こえてくる音・ニオイ・外観の雰囲気など五感を研ぎ澄ませて判断する。「なんとなくいやだな・・」という第一印象は、のちにお部屋探しで見学に来た人も同じことを感じる可能性が高い。 |

| エントランス | 清掃が行き届いているか?集合ポストのまわりはチラシやごみであふれていないか?掲示板はきれいな状態か?管理スタッフの勤務形態は? |

| 共用廊下 | 清掃が行き届いているか。ごみや私物の放置はないか?電球切れがそのままになっていないか。 |

| ごみ置き場 | 清掃が行き届いているか。ごみの分別がちゃんと行われているか。 |

| 外壁 | ひび割れや錆など目立つ劣化がないか? |

| 駐車場・自転車置場 | どんな種類の車・自転車が停まっているか?※そのマンションで暮らしている人の層がわかりやすい。 |

| 植栽 | きちんと手入れがされているか。雑草が生え放題・枯れたまま放置されてはいないか。 |

ポイント2:「賃貸管理のノウハウが高い、デキる賃貸管理会社」を選ぶこと

どんなに良い物件を購入したとしても、空室になることはあります。

大事なのは「空室になったときに、いかに早くそれを埋めることができるか」ということであり、賃貸管理を任せる会社選びが、次の重要なポイントになります。

同じ賃貸管理会社といっても、実際にノウハウ、募集の際の営業力、経験レベルは各社異なるのが現状です。

空室期間の差は、受け取れる家賃収入に直結します。

物件を買った不動産会社になんとなく任せてしまうのではなく、自分でもその会社を調査して、実際に担当者に直接話を聞いてみることもおすすめします。

目安としては、まずその会社の物件管理戸数が200戸以上または、95%以上の入居率を維持していることが一つのポイントといっていいでしょう。

そのほかでは、細かい点ですが募集図面がきれいで、作りこんであるものであるかどうかも意外と見落とせないポイントだったりします。

募集図面がその物件の「顔」であり、入居予定者にはその物件の第一印象になるからです。

以下は、賃貸管理会社を選ぶ際に目安としてご参考ください。

賃貸管理会社選びの目安一覧

| 管理戸数が合計200戸以上あること | 95%以上の入居率を維持していること |

| 募集図面が紹介しやすい・したい図面である (目にとまりやすい工夫が凝らされていること) |

24時間対応コールセンターを設置している (入居者への迅速な対応ができる) |

| 仲介会社と連携がとれていて、強いパイプをもっている | 空室になった場合の家賃保証がある |

また、24時間コールセンターを設置し、入居者に対して迅速な対応をとっている会社もポイントが高いです。

迅速な対応は部屋に住む人の満足度にも比例します。

水回りの故障等のトラブルの際、いち早くかけつけてくれると入居者も安心して長く住んでもらえるようになりますし、その結果空室リスクを抑えることにつながります。

さらに賃貸管理会社によっては、空室リスク自体を保証してくれる独自のサービスを提供する会社もあります。

具体的には空室になった際に賃料の何パーセントかを保証するといったものですが、ローンを組んでいて毎月の支払いがある人はそうしたサービスもうまく利用するといいでしょう。

家賃保証に近いシステムに『サブリース』というものがあります。

サブリースについては下記の記事を参考にしてみてください。

≫サブリースとは実は業者が儲かるためだけのシステムである4つの理由

以上を踏まえて、賃貸管理会社は物件選びと同じように慎重に行いましょう。

2-2:滞納リスクは「迅速な対応」と「保証会社加入」でカバー

一日でも家賃の支払が遅れたら、それは家賃滞納になります。

滞納者の対応はとにかくスピードが命!

発生した場合、すぐに入居者と連絡がとれるよう賃貸管理会社の迅速な対応が求められます。

ほとんどの場合、うっかりしていたという理由で、すぐに支払らわれるケースが多いです。

しかし滞納が発生した際、入居者への連絡を後回しにし、また連絡がつかない状況をそのままにしておくと、ずるずる時間がたって回収が困難になってきます。

一般的に2ヶ月以上経過してしまうと、回収することが難しくなってくると考えられてます。

督促業務・滞納対策のノウハウスキルの高い賃貸管理会社に任せましょう。

また部屋を借りる際に保証会社に加入することを義務づける賃貸管理会社を選ぶといいでしょう。

借りる人が保証料を保証会社に支払うことで、万が一滞納が発生した場合、保証会社が代位弁済、つまり家賃を滞納者に代わって支払ってくれます。

保証会社によって、弁護士の費用が無料になる等サービスは様々ですが、これによって金銭的なリスクを回避することができるので安心です。

2-3:家賃下落リスクは「賃貸需要の高さ」を意識すること

家賃下落リスクは「賃貸需要の高さ」を意識して物件を選ぶことが重要です。

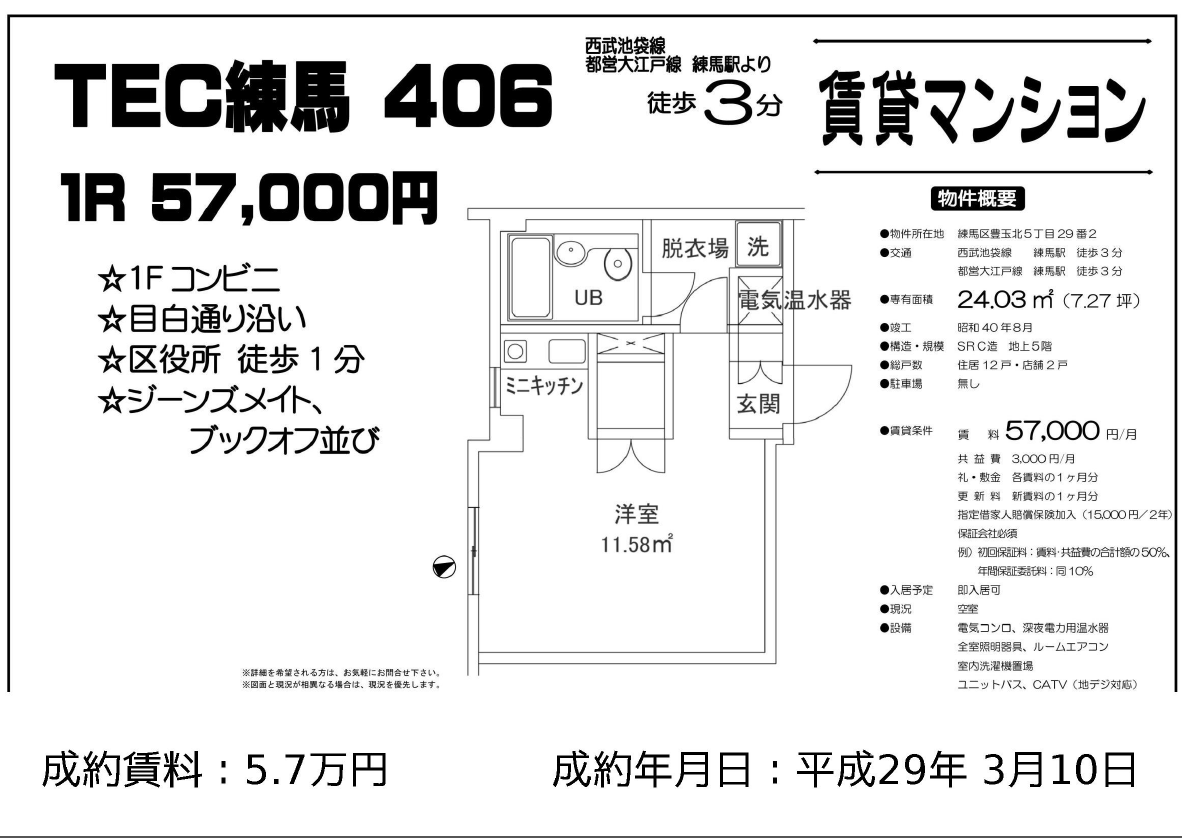

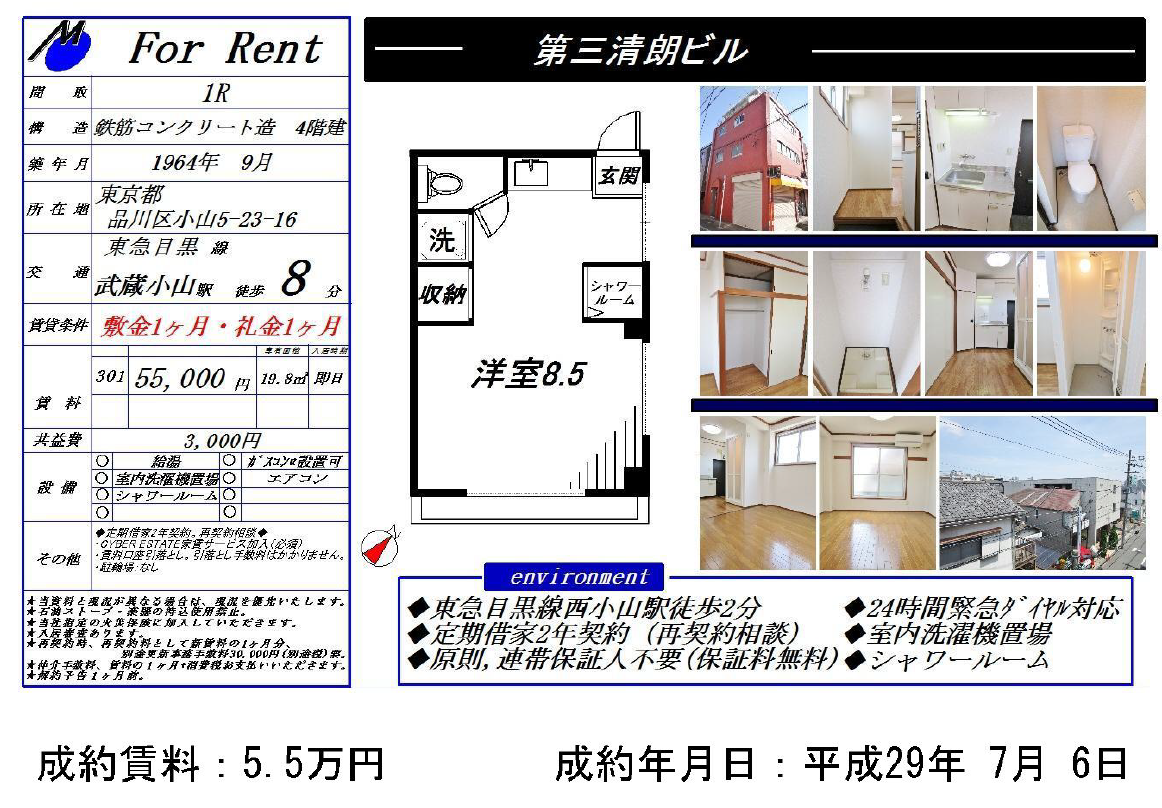

例えば、賃貸需要が高い「東京23区・駅から徒歩10分圏内」のエリアでは、築年数が50年以上たっている物件でも、5万円以上の家賃で借り手がつくことは珍しくなく、家賃水準も数年単位でほぼ横ばいのケースが多いです。

「東京23区内で駅から徒歩10分圏内の物件」を選ぶことを意識することで、家賃収入が安定的に長く受け取れます。

築50年のマンションでも5万円台後半で取引

築50年シャワールームのみでも5.5万円で取引

また、退去時に小規模なリフォーム(壁紙を張り替える・クリーニング等)をして、きれいにするのが一般的ですが、築年数の経過が進んでいる物件で、たとえば3点ユニットバスをバス・トイレ別にするなど、ニーズにあわせてお部屋を再生(リノベーション)し新築の状態よりも向上させ価値を上げる方法もあります。

後者の場合、価値が上がることにより家賃アップに成功することもあります。

入居者の退去に備えて、今所有している物件の古さ・間取り・使いやすさ等を考慮してリノベーションをする必要があるのか、検討するのもいいでしょう

2-4:価格下落リスクは「資産価値」を意識すること

マンションの価格の変動は景気動向にも影響されますが、少なくても予測できるものではありません。

価格の下落リスクを回避するなら「資産価値が減りにくい物件」を選ぶことです。

「資産価値が減りにくい物件」とは収益性が高く見込める物件です。

マンション投資の場合、家賃収入が安定的かつ長期的に見込める物件を選びましょう。

ということは、「家賃下落リスク」と同様、ここでも立地が良い事がポイントになってきます。

2-5:火災・地震による災害リスクは建築基準で選ぶ&保険でカバー

火災や地震などの災害を予見したりすることはおそらく難しいことです。

物件を選択する際に、その物件が火災や地震に強い物件かどうかを判断基準にして注意深く選ぶことは後々とても大切になってきます。

さらに、被害にあった時のために、保険に入ることで金銭的リスクに備えましょう。

以下にポイントをまとめました。

■火災に強いかどうか ⇒ マンションが「耐火建築物」であること

火災に強いかどうかは建物が「耐火建築物であるかどうか」で判断します。

耐火建築物とは、屋根や外壁などが火災に強い構造で作られている建物のことを言います。

「鉄筋コンクリート造(RC造)」または「鉄骨鉄筋コンクリート造(SRC造))の建物は耐火建築物です。

鉄筋コンクリート造か鉄骨鉄筋コンクリート造のマンションを選びましょう。

■地震に強いかどうか ⇒「新耐震基準」のマンションであること

地震に強いマンションを選ぶなら1981年6月以降に建てられた「新耐震基準」のマンションを選びましょう。

建物の耐震基準は建築基準法に定められており、1981年6月にそれまであった耐震基準を改めた「新耐震基準」が導入されました。

1995年の阪神・淡路大震災の際、多くの建物が倒壊しましたが、そのほとんどは「新耐震基準」以前の古い基準によって設計されたもので「新耐震基準」導入以降に設計された建物には、ほとんど倒壊が見られませんでした。

購入の際に「新耐震基準」による設計かどうかを確認しておくことは重要です。

物件が「新耐震基準」による設計かどうかは、建物の外観だけで判断するのは難しいので、契約前に必ず行われる「重要事項説明」で説明されますので、きちんと把握しておきましょう。

■「火災保険」はもちろん「地震保険」も必要な時代

「火災保険」は、火災やその他の災害によって、建物や家財、事業用建物における什器や備品などに損害が生じた場合に、その損害を補償することを目的とした保険であり、マンション経営を行うにあたってまず入っておきたい保険です。

保険によっては、契約時に定めた家賃補償期間の範囲で、火災保険によって建物を元通りに再築するまでの間に発生する家賃の減収額が支払われる「家賃補償特約」がついているタイプもあります。

「火災保険」は地震によって損害が生じた場合には、保険の対象外となりますので、補償を受けるためには別途「地震保険」に加入する必要があります。

「地震保険」は「火災保険」とセットであり単独で契約することはできません。

近年では、各地で大地震による被害が発生しており、地震に対する備えは必要不可欠です。これら保険を積極的に利用し災害リスクを軽減させましょう。

2-6:金利上昇を当然に想定して計画をする

長い低金利時代が続き、金利上昇リスクを意識することはあまりありませんでしたが、日経平均株価が25年ぶりの高値水準に達し、景気動向から今後は金利も上がっていく可能性が高まっています。

■リスクを想定して返済計画をしておく

バブル景気が発生する以前の80年代に、住宅ローンやアパートローンの金利が5%~8%が当たり前であったことを考慮して、リスクとして5%台の金利上昇は当然に想定して借入をするべきでしょう。

いうまでもなく、頭金が数百万の少額にもかかわらず、1億円、2億円といった無理・無計画な借入はしないことです。

景気がよくなっても、家賃はすぐには上がらないのが特徴です。

毎月の返済額と家賃収入のバランスがとれるように、無理のない事業計画を立てることが大事です。

■金利上昇時は繰上げ返済をして返済期間を短くする

金利上昇時は返済期間を短くすることによって、その上昇分の負担を補うことも可能です。

表①において金利差が1%違うだけで、総返済額は約430万円違ってきます。

金利が2.5%で今度は表②、返済期間を10年短くすることで総返済額が①の金利1.5%で35年間借りた総返済額はほとんど変わりらないことがわかります。

①借入金額2,000万円・固定金利・返済期間35年・ボーナス併用なし

| 金利 | 1.5% | 2.5% |

| 利息 | 5,719,492円 | 10,029,598円 |

| 総返済額 | 25,719,492円 | 30,029,598円 |

②借入金額2,000万円・固定金利・金利2.5%・ボーナス併用なし

| 金利 | 20年 | 25年 |

| 利息 | 5,435,338円 | 6,917,004円 |

| 総返済額 | 25,435,338円 | 26,917,004円 |

低金利のうちに貯金などキャッシュ(現金)を増やしておき、金利が上昇した時に繰り上げ返済をすることによって金利上昇分のリスクを軽減する準備をしておきましょう。

また、出来るだけ早く一戸目のローンを終わらせることが大切です。

繰り上げ返済したお金は全額が元本の返済に充てられるので、返済期間を大幅に短くできます。

繰上げ返済には、毎月の返済額を減らす方法と返済期間を短縮する方法がありますが、後者の期間短縮の方が繰上げ返済を早い段階で行うと支払利息を大幅に減らすことが可能です。

複数戸マンションを所有している場合、この期間短縮でできるだけ早く最初の一戸目を完済したら、一戸目の家賃を二戸目のローン返済に充てます。

そうすると一戸目より早く二戸目ローンの完済ができるはずです。

さらに三戸、四戸と増やしていくそのスピードはどんどん加速し、結果金利のリスクも抑えることができます。

まとめ

マンション投資の6大リスクと回避法をまとめてきましたがいかがでしたでしょうか?

リスクを把握し、しっかりそれに対処し、備えることが失敗しないマンション投資の条件です。

マンション投資に限らず、様々な投資法がある中で、目先のリターンにとらわれず、リスクを考慮し自分自身がリスクの対処法をとれるのか考えた上で始めることがおすすめです。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。