「アパート経営の利回りはどのくらいを目指せば良いのだろう?」

アパート経営するなら、物件情報に出ている利回りではなく「本当の利回り」を確認しなければいけません。

実は一般の物件情報に表示されている利回りは、単純な計算で求められたものであって、これを信用しすぎて物件を購入してしまうと大きな失敗に繋がります。

では、本当の利回りを知るにはどうしたら良いのか。

今回は一般的なアパート経営のエリアごとの平均利回りや、利回りの考え方や注意点を徹底解説していきます。

物件情報で24%の利回りが実際コストを考慮すると6%台だったというケースもあります。

上記のような物件にとびついて失敗しないためにこの記事を読んで理解していきましょう。

目次

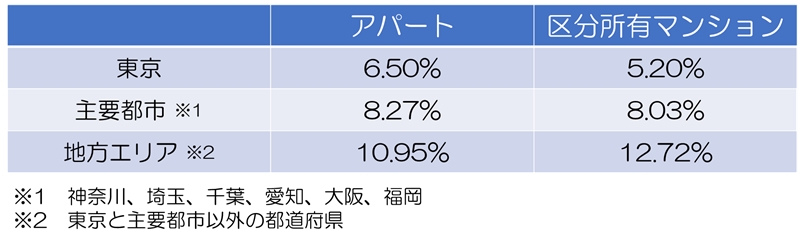

1.アパート経営の利回り平均は東京で6.5%、地方で10.95%

アパート経営で目指すべき利回りの目安はどのくらいが良いのでしょうか。

参考までに「東京」「主要都市」「地方エリア」の3つで、中古アパートの利回りをみてみましょう。

参考元:LIFULL HOME’S 不動産投資

「見える!賃貸経営」を参考に平均を算出

上の表のように、エリアによっても利回りは違ってくるのがわかります。

東京といった都市部になるにつれ、賃貸需要や資産価値が高いため利回りは低く、反対に地方になると高くなっていきます。

地方になるにつれて借り手が少ない、空室になるリスクが高くなる傾向にあります。

不動産投資も他の投資商品と同じで、高利回りの物件ほどリスクも高くなっていきます。

では実際にアパート購入を検討する際にみる利回りについて計算方法や考え方など具体的に詳しくみていきましょう。

2.実は簡単!アパート経営の利回りを解説

「1年間の家賃収入で投資金額をどれだけ回収できるか」を示す利回りですが、不動産投資でよく使われる利回りは以下の2つです。

| ① 表面利回り・・物件価格に対する年間の家賃収入の割合

② 実質利回り・・物件価格と購入費用に対する年間の収益(家賃収入から諸経費をひいたもの)の割合 |

表面利回りは不動産情報サイトで一般的に使われる指標です。(1章で説明したエリアごとの利回りも同様です)

しかし単純に物件価格と家賃収入の割合でありそれらにかかるコストを考慮していません。

表面利回りだけでなく、コストを考慮する実質利回りも両方見ていく必要があります。

ではこれら2つの利回りの計算方法や考え方について詳しくみていきましょう。

2-1:不動産情報サイトで記載される利回りは「表面利回り」

不動産情報サイトは単純に物件価格に対する年間の家賃収入の割合で計算する「表面利回り」が一般的に使われます。

表面利回りの計算方法は以下のとおりです。

例えば、以下の条件のアパートであれば、

物件価格:5000万円

家賃:5万2千円×8部屋

表面利回り=(家賃5万2000円×8室×12ヶ月)÷5000万円×100=約10%

となります。

また、不動産情報サイトでは毎月の家賃を明記しているものは少なく、特に複数の部屋を持つアパートは部屋ごとに家賃が違うこともあります。

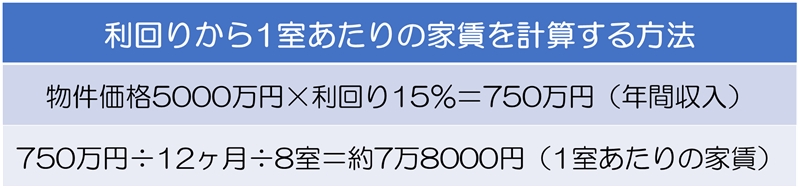

そこで、毎月の家賃を知りたい場合は上の計算式を応用して算出します。

物件価格5000万円のアパートが15%の利回りだった場合は、以下のように計算すると1室あたりのおおよその家賃が算出できます。

このように、利回りの計算方法を知ると投資金額の回収率だけでなく、年間の家賃収入や1室あたりの家賃収入も分かります。

2-2:物件を検討する際には表面利回りだけでなく実質利回りも考慮する!

表面利回りだけでは購入にかかった費用や毎月かかる管理費修繕費などのコストは考慮していません。

コストを考慮する実質利回りの計算もしっかりしておきましょう。

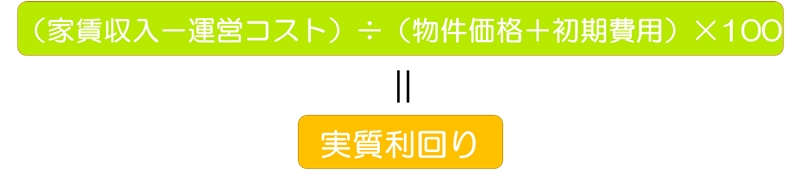

実質利回りは「経費を引いた後の本当の利回り」です。

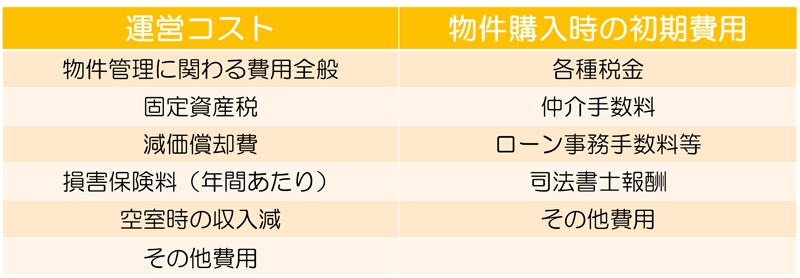

アパート経営を始めると、管理費や税金、修繕費用など様々なコストが発生します。

先ほどの表面利回りだけで考えると、思わぬ出費で当初の予定より収入が減るだけでなく、自分の貯金などから発生する費用を支払わなければいけません。

よって、アパート経営を始めるために物件を選ぶ際は、以下の計算式で算出した実質利回りを確認することが重要です。

上図の物件の購入価格は仲介手数料や不動産取得税なども含めた金額で計算します。

これにより実態に近い利回りを算出することができますので、アパート経営が失敗する可能性を大幅に低減することができます。

尚、一般的には実質利回りを計算する際は、主に以下のようなコストを含めます。

表面利回りであげた例と同じ条件で実質利回りを試算してみます。

物件価格:5000万円

初期費用:150万円

家賃:5万2千円×8部屋

運営コスト:家賃収入の25%と仮定

年間家賃収入=5.2万円×8×12≒500万円 運営コスト=500万円×25%=125万円

実質利回り=(500万円-125万円)÷(5000万円×150万円)×100 ≒ 7.2%

運用コスト20~25%は成功している不動産投資家も使っている目安で、上記の計算では厳しめに25%としました。

表面利回りが10%で実質利回りが7.2%となりました。

コストを考慮するとかなり下がることもあります。

このように、いくらそのアパートの表面利回りが良いからといってそれだけで判断するのは危険です。

様々なコストを考慮した実質利回りもみてよく検討しましょう。

3.アパート経営においての利回りの注意点とは

表面利回りだけでなく実質利回りも併せて検討することが大事だということがわかりました。

3章ではそれだけじゃないアパート経営を検討する上での利回りの注意点も解説します。

3-1:高利回りの地方エリアは高リスクでもある!

ご紹介したエリアごとの利回りを見ると、地方エリアはアパートもマンションも利回りが高くなっていますよね。

では、地方エリアのほうが儲かるかというと、ちょっと注意が必要です。

まず、東京を含む主要都市と地方エリアの物件では以下のような違いがあります。

| 東京を含む主要都市:物件が高い、家賃が高い、空室率が低い

地方エリア:物件が安い、家賃が安い、空室率が高い |

地方エリアは物件価格の安さが利回りを高くしている主な理由です。

人口が都心部より少ないので空室になる可能性もその分高くなります。

利回りが高いのは良いことですが、安定して入居者がついて家賃収入を得ることができるのかが重要です。

いくら利回りが高くても、空室が多ければ表示されている利回りは絵に描いた餅。

地域によっては10室中3室が空き物件という空室率30%以上のエリアもあり、空室率が高ければ「家賃を下げないと空室が埋まらない…」という悪循環になります。

よって、利回りの高さは収益力の高さとは言えず、むしろ「利回りが高い=リスクが高い」と捉えるのが利回りの正しい考え方なのです。

3-2:修繕費用を考慮する!築10年以降は色々かかる

アパートの場合、10年から15年に1回くらいは、大規模修繕を行います。

マンションより劣化しやすいので細かい修繕も多くなります。

まとまった資金が必要になることも多く、収支を圧迫しがちです。

次の表を参考に、買う物件がこれからどういった修繕が必要でいくらくらいかかるのか。

そのコストをふくめた利回りで「買い」なのかを判断しましょう。

| 5〜10年目 | ベランダ・階段・廊下(塗装)

室内設備(修理) 排水管(高圧洗浄等) |

1戸あたり約9万円

|

|

11〜15年目

|

屋根・外壁(塗装)

ベランダ・階段・廊下(塗装・防水) 給湯器等(修理・交換) 排水管(高圧洗浄等) |

1戸あたり約64万円

|

|

16〜20年目 |

ベランダ・階段・廊下(塗装)

室内設備(修理) 給排水管(修理・交換) 外構等(修繕) |

1戸あたり約23万円 |

|

21〜25年目 |

屋根・外壁(塗装・葺替)

ベランダ・階段・廊下(塗装・防水) 浴室設備等(修理・交換) 排水管(高圧洗浄) |

1戸あたり約98万円 |

|

26〜30年目

|

ベランダ・階段・廊下(塗装)

室内設備(修理) 給排水管(修理・交換) 外構等(修繕) |

1戸あたり約23万円 |

3-3:空室の想定家賃に注意!表面利回り24%なのに実質利回りだと6.9%・・!?

高利回りの物件のリスクが高いという事を具体的な数字でシミュレーションしてみたいと思います。

以下にご紹介するのは、過去に実際に売りに出されていた空室率の高いエリアの物件です。

| 【物件価格】3000万円 【初期費用(10%)】300万円 【表面利回り】約24% 【部屋数】8室(うち6室入居中) 【運用コスト】25% 【該当エリアの空室率】約25% 【年間の家賃収入】720万円 【月の家賃収入】60万円 【1室あたりの家賃】7万5000円 |

表面利回り24%なら、現金購入でも4年で投資金額を回収できるということですので、非常に投資効率が良いように思えます。

しかし調べたところ、実はこのエリアの家賃相場は4万2000円ほどでした。

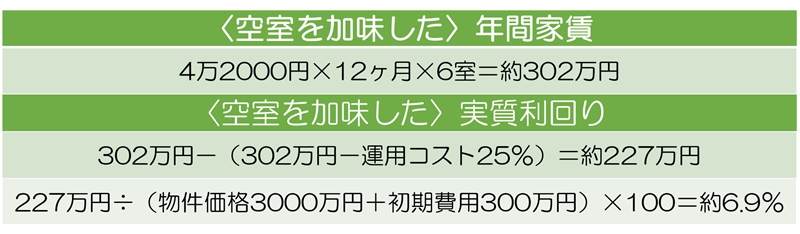

また、空室率が25%ということは8室中6室しか入居者がいないということですので、それを前提に実質利回りを計算すると以下のようになります。

24%から大きく下がって利回りは6.9%になりました。

表面利回りを信用しすぎるのは非常に危険ということがよく分かります。

最近では想定家賃を高く見積もっている物件情報を見かけることは少なくなりましたが、完全になくなったわけではありません。

また仮に、家賃相場に沿った表面利回りだったとしても空室率が高ければ実質利回りは下がります。

このように利回りを考慮する際には以下の注意点をもとに慎重にみていきましょう。

・検討している物件の条件をもとにあらゆるコストを想定する

・そのエリアの空室率をみて空室を加味する

・物件情報にかかれている想定家賃ではなくそのエリアの募集平均家賃をもとに計算する

以下の記事ではアパート経営のリスクについてまとめていますのでそちらも参考にしてみてくださいね!

まとめ

利回りというのは物件の収益性を見るものとお伝えしました。

ただ考え方を変えると、物件を購入後に利回りを計算するということにあまり意味はありません。

何故なら、アパート経営はキャッシュフローがプラスであるかどうかが重要なのであって、アパート経営を始めた後の利回りは「結果指標」でしかないからです。

利回りはあくまで物件の収益性を計るためのもの。

表面利回りだけでなく、実質利回りであらゆる想定コストを全て差し引いて、それでもアパート経営が困難になることはないか。

高利回りの物件はそれだけ高いリスクも含まれています。

そのリスクに対して対処できるのか、リスクを負うほどの物件なのかを高い利回りにとらわれずに冷静に判断していきましょう。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。