ついにiDeCoの加入者が100万人を突破しました。

メリットが大きいのにそれでもまだ100万人と始めている方は少ないように思えます。

iDeCoはのメリットは以下の3つの税制優遇が受けられることです。

| 積立時:掛金全額所得控除

運用時:運用益非課税 受取時:一時金は退職金控除、年金は公的年金等控除 |

この3つの税制メリットで、100万円以上トクをする可能性があるので、老後資金を作るために活用してもらいたい制度です。

では実際のところ、どれくらいトクをするの?という疑問に応えるべく、今回それぞれ職業別でシミュレーションをしてみました。

100万円?いやそれ以上おトクになることもありますよ。

どれくらいトクなのか確認していきましょう。

目次

1.iDeCoを徹底利用!職業別にみるシミュレーション

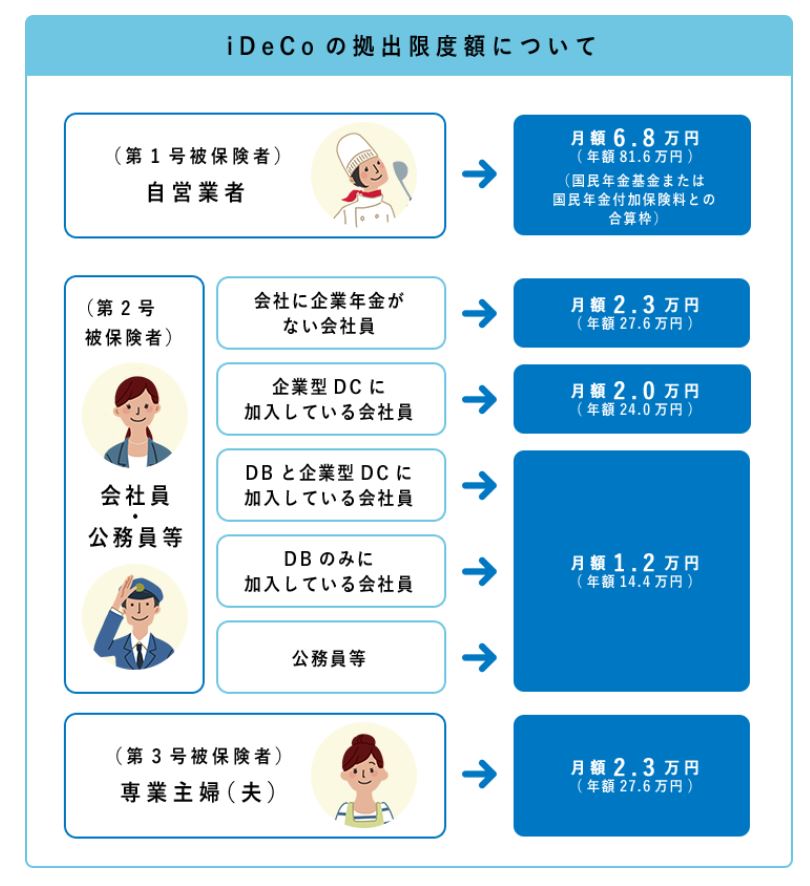

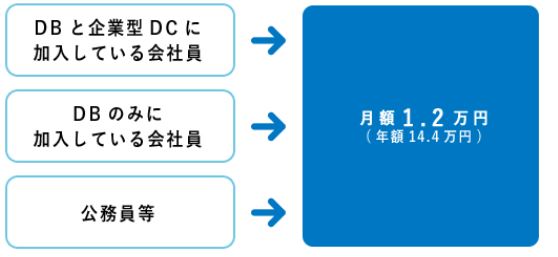

iDeCoを利用するためにまずはいくらまで掛金を拠出できるか確認していきましょう。

iDeCoでは、国民年金の区分や企業年金の有無等によって、掛金の上限が設定されています。

掛金の拠出額によって税制メリットは大きく異なります。

1-1:会社員の場合【拠出するだけで最大165万円の節税効果!】

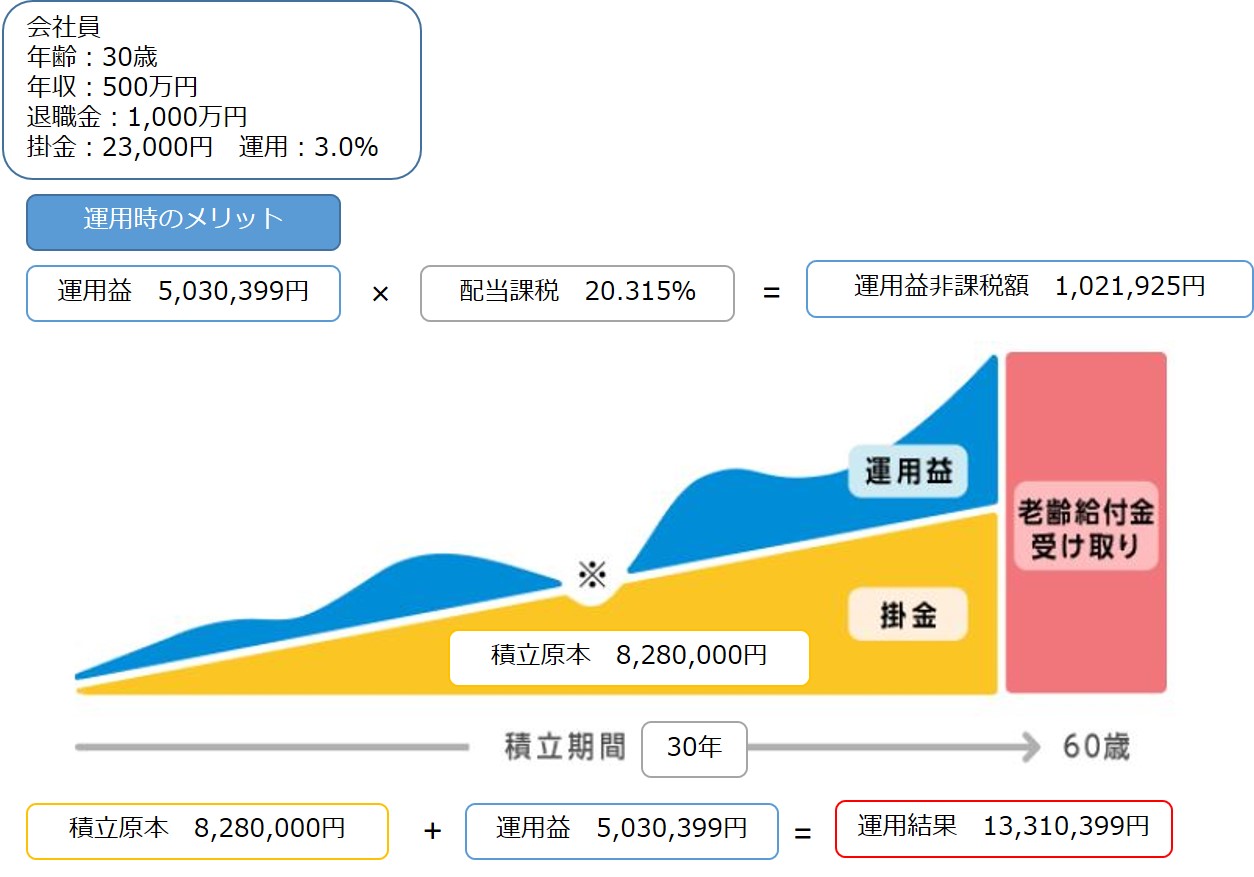

会社員で勤めている会社に企業年金がない場合、最大月額2.3万円拠出することが可能です。

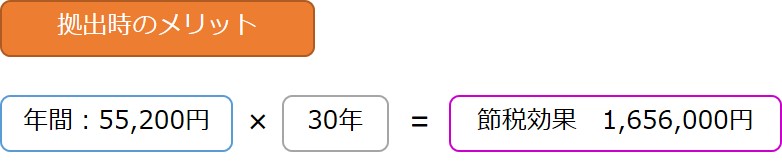

掛金は全額所得控除になるので、給料等の所得から年間の拠出額を控除することができます。

年収500万円で計算すると、30年拠出して最大165万円の節税効果があります。

運用時のメリットは運用益が非課税となります。

運用結果次第で、税制メリットは拡大します。

シミュレーションで3.0%としましたが、非課税額は約102万円という節税効果がでました。

運用益が30年で約503万円まで増やすことができています。

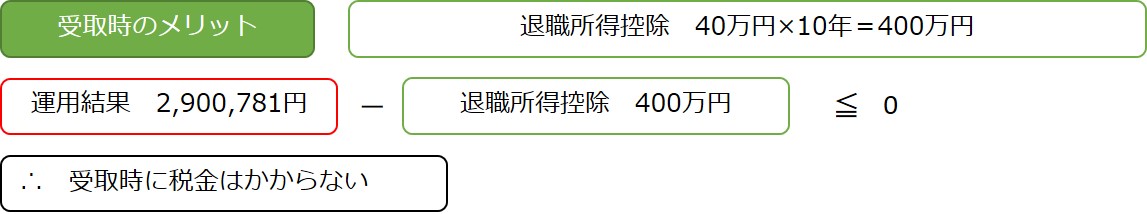

退職時のメリットは、一時金で受け取る場合は、退職所得控除の対象となります。

もう一つは年金として受け取ることで、公的年金等控除の対象となります。

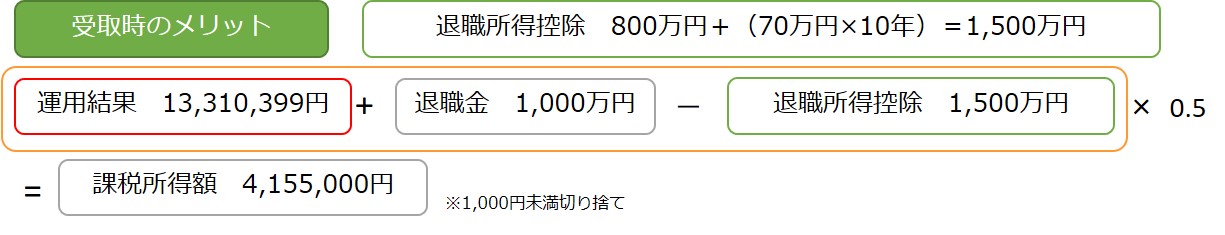

今回のシミュレーションでは、退職金が1,000万円あり、このまま退職金とiDeCoの積立金を一時金として受け取ると、退職所得の所得税が発生します。

今回のシミュレーションでは、退職金が1,000万円あり、このまま退職金とiDeCoの積立金を一時金として受け取ると、退職所得の所得税が発生します。

その場合、積立金を年金として受け取ることで、「公的年金等控除」をつかうことができます。

今回のケースでは一時金と年金を組み合わせて受け取る方法を選択した方が、節税メリットがでやすいと考えられます。

ちなみに受取方法は大きく分けて3つあります。

| ① 一時金として一括で受け取る

受給権が発生する年齢(原則60歳)に到達したら、70歳になるまでの間に、一時金として一括で受け取れます。 ② 年金として受け取る iDeCoを年金で受け取る場合は有期年金(5年以上20年以下)として取り扱います。 受給権が発生する年齢(原則60歳)に到達したら、5年以上20年以下の期間で、運営管理機関が定める方法で支給されます。 ③ 一時金と年金を組み合わせて受け取る 受給権が発生する年齢(原則60歳)に到達した時点で一部の年金資産を一時金で受け取り、残りの年金資産を年金で受け取る支給方法を取り扱っている運営管理機関もあります。 |

男性であれば、昭和36年4月2日以降、女性であれば、昭和41年4月2日以降に生まれた方は、原則65歳から老齢年金を受け取ることができます。

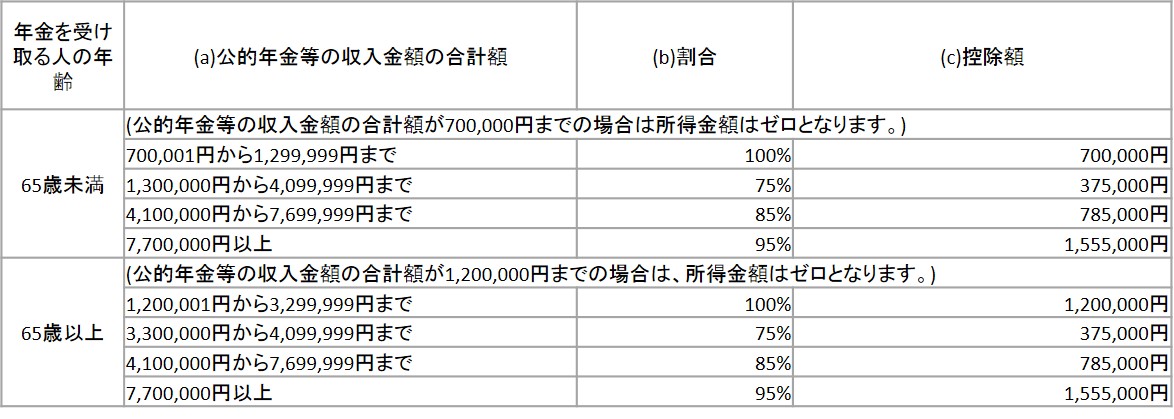

そこで、60歳~64歳までの間は毎年70万円の非課税部分を利用すると節税効果が高まります。

65歳に残りのiDeCoの金額を一時金を受け取ることで最大限に節税効果を活かすことができます。

ただし、60歳でリタイヤ、生涯現役、年金は繰り下げ受給等みなさんの生活スタイル次第で状況は変化します。

詳しくは、お近くの社会保険労務士、税理士等の専門家にご確認ください。

公的年金等に係る雑所得の速算表(平成17年分以後)

参照:国税庁

参照:国税庁

1-2:公務員等の場合

平成29年1月の改正で、公務員の方もiDeCoに加入することができるようになりました。

公務員はこの5年で、年金制度が大きく変動しております。

平成27年10月より共済年金から厚生年金に統合されました。

その結果、職域加算が廃止され、新たに「年金払い退職給付」が創設されております。

職域加算と違い、保険料の負担が発生し、全て終身年金だったのが、半分は有期年金と変更されております。

さらには、年々退職金の支給額も減少傾向にあります。

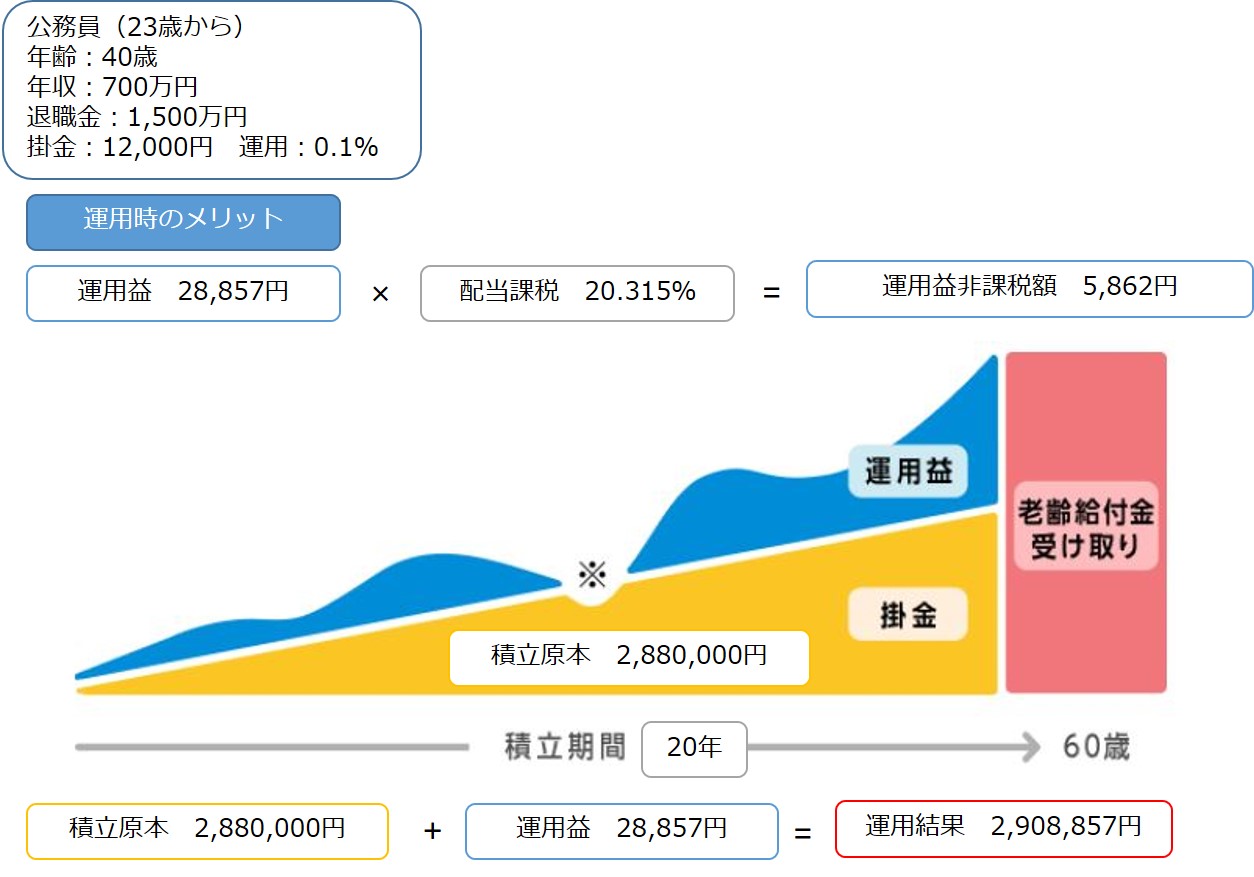

そこで、シミュレーションでは、年収700万円、退職金が1,500万円を予定している公務員の40歳の方が20年間加入したとして、計算しております。

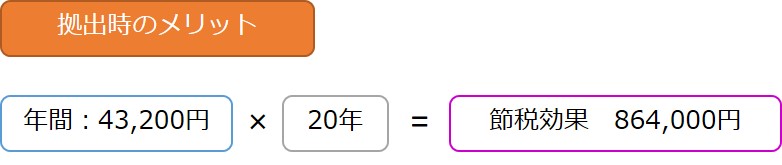

公務員または企業年金がある会社員等は最大月額1.2万円拠出することが可能です。

拠出額が上限1.2万円と拠出額が企業年金のない会社員と比べ低いため、年収700万円の場合、毎年所得税と住民税の税金軽減効果が毎年43,200円。

20年だと864,000円の節税効果となっています。

運用益は、元本保証型の定期保険で運用したとして、運用益と非課税額は大きく生み出せておりません。

運用益非課税額は20年運用して約5,000円と微々たるものです。

運用益も利回り0.1%では約28000円と運用益も大きく増やすことができておりません。

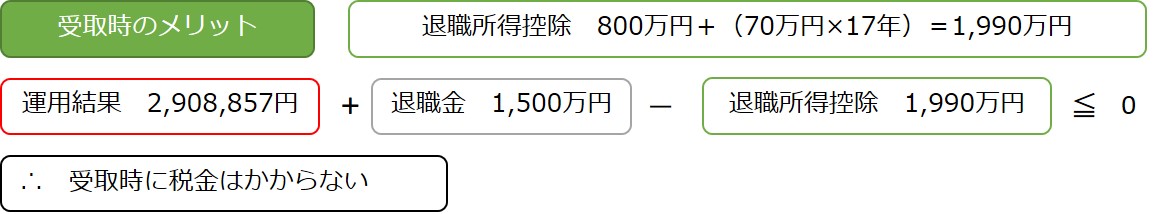

今回のシミュレーションでは、退職金と運用益の合計を同年に受け取っても、税金はかからない結果となりました。

退職所得控除は、公務員の勤続年数とiDeCoの拠出年数が重複している場合、どちらか長い方となります。

今回は、勤続37年間ということで、そちらを利用することができました。

税金がかからない枠の中で、iDeCoに拠出するのはメリットがあると考えられます。

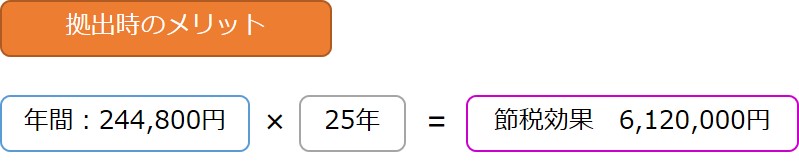

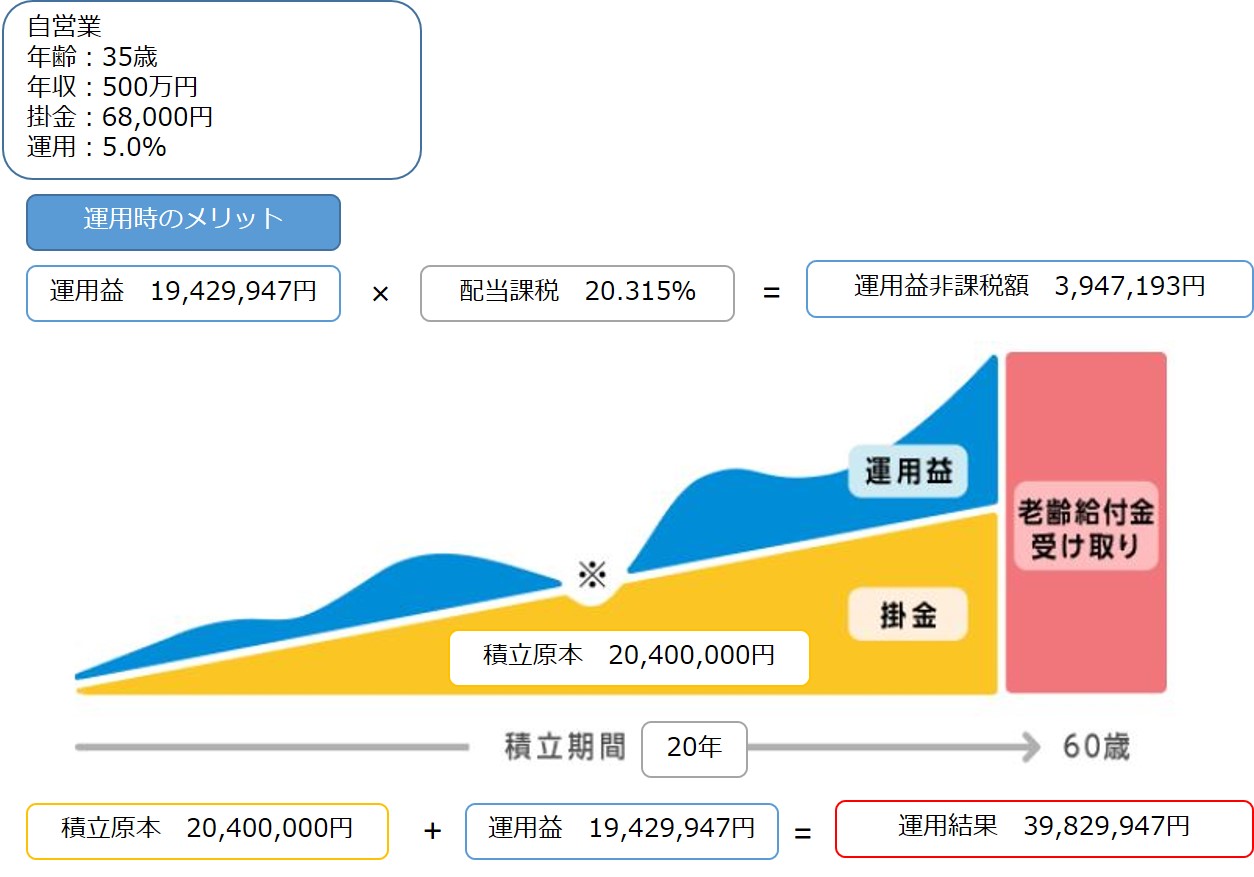

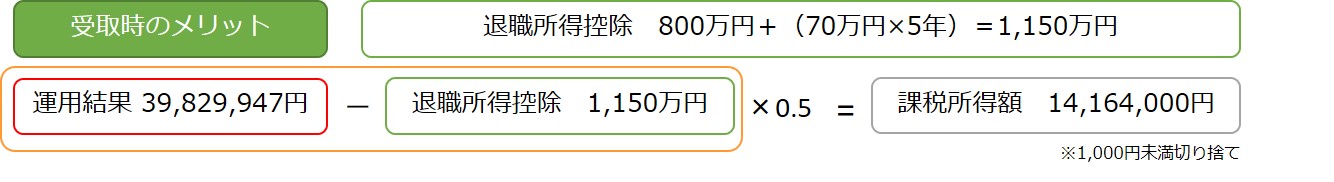

1-3:自営業の場合

自営業の場合、国民年金基金等とiDeCoを合算した金額上限6.8万円まで拠出することが可能です。

そのため、所得税、住民税の節税効果が大きくすることができます。

拠出時の節税効果は、年収500万円の場合でなんと25年間で612万円となりました。

さらにリスクをとった運用で、利回り5.0%を生み出し、運用結果は4000万円近くになっています。

この場合、運用益非課税額が約394万円で非常に効率よくお金を増やすことができています。

年5.0%の運用だと、20年の運用結果が積み立てた元本の倍近い金額になるので、複利効果を効率良くつかった好例となっています。

運用結果が大きくなった結果、受取時のメリットである退職所得控除を利用しても控除しきれず、所得税、住民税が発生します。

運用結果が大きくなった結果、受取時のメリットである退職所得控除を利用しても控除しきれず、所得税、住民税が発生します。

計算は省略しますが、このままでは約340万円近い税金を支払わなければなりません。

この場合も会社員のシミュレーションと同様、一時金と年金を組み合わせて受け取ることで、税金を減少させることが可能です。

特に自営業の場合は、厚生年金がないため、公的年金等控除が使いやすくなっています。

iDeCoは最大20年間有期年金として受け取ることができます。

しかし、このように運用結果が大きくなりすぎると税金の計算は非常に複雑になります。

必ず税理士等の専門家から助言、指導を受けてください。

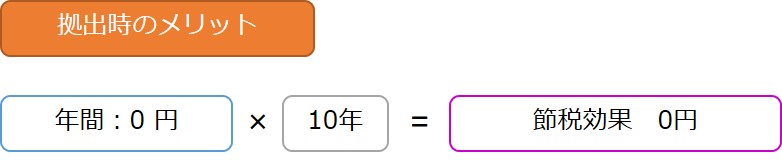

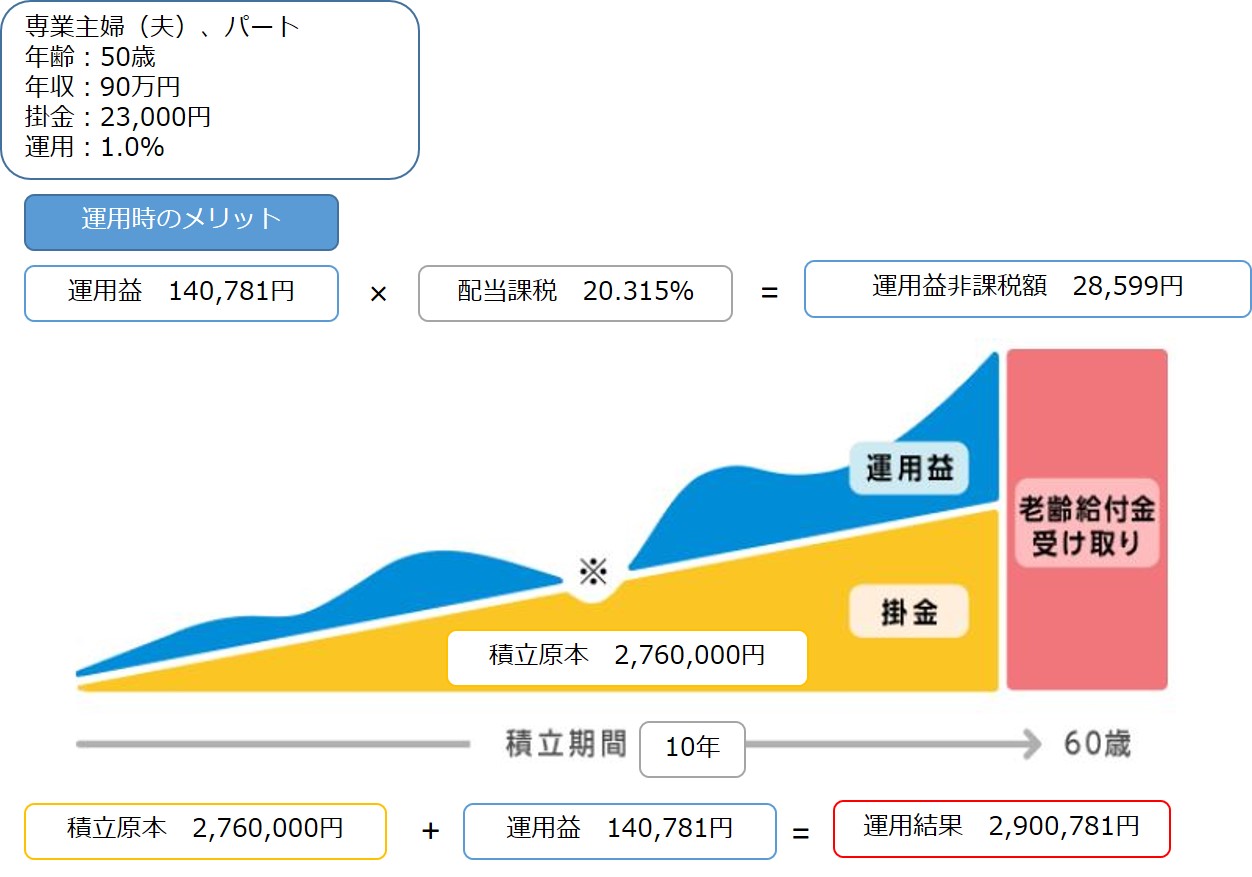

1-4:専業主婦(夫)、パート勤めの場合

専業主婦(夫)やパートの方も会社員で勤めている会社に企業年金がない場合と同じ最大月額2.3万円拠出することが可能です。

しかし、専業主婦(夫)やパートの場合、所得が少なく、所得税が発生しません。

そのため、拠出時のメリットを受けることができない結果となっています。

専業主婦(夫)やパートの場合でも、運用時のメリットは受けることができます。

今回のシミュレーションでは、運用期間が10年と短くしたこともあり、運用益の非課税分28,599円しかメリットはありませんでした。

運用益が約14万円あるので、一概にメリットはないとはいいきれませんが、運用益が非課税という意味では、NISAや積立NISAも同じです。

60歳まで受け取ることができないiDeCoに比べ、流動性が高く、使いやすいと言えます。

受取時は、退職所得控除があり、税金がかからずにすむことができました。

専業主婦(夫)やパートの場合、税制メリットだけで判断すると、大きなメリットはありません。

以前は勤めていて、iDeCoに資産がある場合は、掛金を拠出せず、運用だけをする「運営指図者」という方法もあります。

専業主婦(夫)やパートの場合、メリットよりもデメリットを受けやすいためiDeCoの加入は慎重に検討しましょう。

2.おすすめのシミュレーションサイト

今回、iDeCoのシミュレーションでおすすめさせていただくのは、株式会社NTTデータエービック社のシミュレーションサイトです。

一目で加入区分が分かり、収入は10万円単位、運用利回りは0.1%単位とより正確にシミュレーションを行うことが可能です。

一目で加入区分が分かり、収入は10万円単位、運用利回りは0.1%単位とより正確にシミュレーションを行うことが可能です。

節税効果の金額や算出根拠が明確で、iDeCoを始めるとどれくらいメリットがでるのか瞬時に確認することできますよ。ぜひ、参考にしてくださいね。

また、iDeCoのメリットやデメリットはこちらの記事でも詳しく解説しておりますので、ご覧ください。

まとめ

iDeCoは、年収額、加入区分によって、税制メリットは大きく異なります。

専業主婦(夫)やパート勤務の方は、所得税・住民税がかからない分、iDeCoを利用してもメリットが生まれにくいので、iDeCoの加入時には注意が必要です。

運用益が大きくなった場合や退職金とiDeCoの積立金を同時に受け取る場合には、受け取り方を少し工夫するだけで退職所得の税額を減少させることも可能です。

iDeCoは、所得があれば、誰にでもメリットが生まれます。

さらに年末調整や確定申告時に還付されるお金を再投資するとより効率良く、お金を増やすことも可能です。

iDeCoにはデメリットもありますが、老後資金の確保は、短期間でなかなかできるものではなく、強制的に準備ができるため老後資金の対策を何もしていない方にはiDeCoをおすすめします。

まずはシミュレーションを行い、もしもメリットを感じたのなら始めてくださいね。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。