最近の不動産投資は、サラリーマンでも少額から始められ、気軽なイメージをお持ちの方も多いのではないでしょうか?

家賃収入が本業である会社員の収入を上回るようなサラリーマン大家さんも、ブログやSNSなどで見かけるようになりました。

そんなサラリーマン大家さんになりたいと思って、不動産投資を始めようとしているあなたに、まずやってほしいことが一つあります。

それは、不動産投資で失敗したケースをできるだけ多く知ることです。

なぜなら、不動産投資は株式などに比べて、失敗する事例やリスクの種類は限定的で、回避対策が明確だからです。

始める前に失敗事例を知りその回避策を学ぶことで、成功する可能性を高めることにつながります。

今回は、不動産投資によくある6つの失敗事例を紹介します。

不動産業者の言われるままに始めてしまい、取り返しのつかない失敗に繋がったという事例です。

そこから「どうすればその失敗は回避できたのか?」について解説します。

この記事を読めば、初心者の方でも成功している方のような「失敗を回避する方法」について学べるはずです。

不動産投資をはじめる前に、ぜひ参考にしてみてください。

1.不動産投資の失敗事例6つから学ぶこと

まず最初に、不動産投資の6つの失敗事例について見てみましょう。

不動産投資初心者の方ですとどれも似たような事例のように思えるかもしれませんが、実は根本的な失敗原因は全く違うのです。

そんな失敗原因のポイントも分かりやすく解説していますので、早速見てみましょう。

1-1:新築マンションが売るに売れず失敗

最初の失敗事例はYahoo!知恵袋で見かけた相談内容です。

相談者によれば、2008年に新築ワンルームマンションをご主人が内緒で購入してしまい、ローンと共益費の支払い9万6千円に対し、家賃収入が9万1千円で赤字が発生しているとのこと。

購入された物件は以下のようなもの。

| 物件種別:新築ワンルーム

価格:2580万円 ローン:3.158%(35年払い) 築年数:10年(平成20年築) 専有面積:25㎡ 所在階:11階建て最上階 最寄駅:浅草駅徒歩12分 |

赤字だけでなく売却時の価格が問題です。

購入後3年ほどしてから買い取り業者から「1000万円で買い取る」との電話がかかってきたとのことで、この物件を持っている事自体がストレスという理由で売却すべきか相談されています。

購入を決めたご主人も後悔されており、1500万円の残債を残してでも売るべきか、高校生と中学生のお子さんが成人してから売却すべきか悩まれています。

| 【失敗原因】

浅草駅近で最上階の物件ということもあり好条件の割に、業者からは買い取り価格1000万円というのは、あきらかに安すぎますので、現在の市場価格なら1700万円~1800万円とみられます。 新築物件というのは、施工会社や不動産会社の利益、販売管理費等が上乗せとなるため本来の市場価格よりも高くなります。 ご紹介させていただいた事例については売却損が出ることは間違いないため、売却することを考えるよりも「自主管理にする」「繰上げ返済を行う」などして毎月の収支を改善させることが最優先課題となります。 |

≫都内投資新築ワンルームマンションを売却しようかと考えています。

1-2:購入直後に家賃が大幅下落して失敗

続いては、下記の記事でもご紹介させていただいた、ブログに書き綴られた失敗談のご紹介です。

不動産投資として、都内に購入した新築のワンルームマンションの運営を開始。

駅にも近く、節税効果もあった事から当初は喜びの気持ちでいっぱいだったようです。

購入時点で既に月2000円マイナスでのスタートでした。

その後新築時の入居者が退去。

周辺の家賃相場を参考に、家賃を8000円下げた結果、月1万円のマイナスとなってしまいました。

売却を検討したものの、既にローンの残債を大きく下回る価格でしか売れないことが分かり、そのまま所有することにしたということで、ブログの更新は止まっています。

| 【失敗原因】

新築時の家賃は新築プレミアムにより周辺相場より高く設定されます。 最初の入居者が退去した場合、エリアにもよりますが家賃の平均下落率として1割~2割下がる可能性があります。 4~5年で8000円も家賃を下げざるを得なくなったのも新築プレミアムが要因です。 購入当初の家賃が継続すると考え、 事業計画の見通しが甘かったといえるでしょう。 仮にローンを家賃で支払える物件だとしても、数年後の家賃下落にも耐えられる余裕があるかといったことは最初に必ず考えておくべき重要事項です。 |

1-3:想定外の納税額アップで失敗

不動産投資の失敗体験をマンガにしたブログが人気の「まりお」さんの事例も、不動産投資でよくある話です。

最初に購入した物件は長野県の2Kマンション1戸(90万円で購入)

これは特に問題なかったそうです。

しかし、その後購入した物件で大失敗してしまいます。

| 物件種別:RC造3階建てマンション

価格:4800万円(リフォーム代込み) ローン:推定4%前後(13年払い) 築年数:30年超 交通:最寄り駅まで車で10分 |

上記の物件はリフォームや営業活動なども行ったことからすぐに満室になり、マンション経営自体は黒字だったようです。

しかし、そのころ住んでいた市営団地の家賃が不動産収入を得ている事から3倍にアップ。

更に固定資産税や国民健康保険税、お子さんの保育料もなどが大きく上がってしまうことになります。

リフォーム費用などで手元に十分な現金がなく想定外の支払いの発生に対応できず、最終的に差押通知書が届いた時期に不動産の売却を決意。

運よく4500万円で売却できたものの、売却にかかった消費税の支払いが最後に残りました。

| 【失敗原因】

まりおさん自身もリフォーム代が高く付いたことや、ローンの返済期間を長くすべきだったと語ってはいますが、それよりもマンション経営が黒字にも拘らず破綻直前にまで陥ったのは、税金や保育料という不動産投資とは関係の無いところで支出が痛手となったことが原因です。 最近では、会社の事業は黒字なのに手元にお金が無いため支払いができずに倒産する「黒字倒産」という言葉もあります。 不動産投資も同じように、不動産の事だけではなく、経営後の税金の計算やその他支払いにどう影響が出るかまで考えなければいけません。 |

1-4:管理会社による家賃未払いで失敗

次にご紹介させていただくのは2件の家賃未払いトラブルです。

実はどちらも管理会社による賃料の未払いということで、相談者の方々は対応に苦慮されています。

ケース①

まず関西地方にワンルームマンションを5戸所有しているAさん。

物件の管理は管理会社に一括して委託されていますが、半年前から家賃の入金が止まり、相談された時点で400万円もの未納があるとのこと。

管理会社に連絡しても「遅れる」ということだけで全く話が前に進まないとのことです。

≫半年間も管理会社から入金なし!一括管理を依頼しているが400万近く賃料未払いで…

ケース②

そしてもう一つは、ファミリータイプの物件を購入後にサブリース契約をされているBさん。

しかし、5カ月ほど賃料の入金が止まったまま、管理会社との連絡が一切取れなくなっています。

借主に依頼して家賃の振り込みを直接してもらうように検討はしていますが、管理会社との連絡が取れないことから、そもそも入金されるはずだった金額が妥当なものか、借主が現在入居しているのかも分からないとのこと。

転勤により物件から遠い地方へ引っ越しをされたため、簡単に物件を見に行くこともできず悩まれています。

≫サブリース契約で5ヶ月間入金が途絶えています。管理会社、社長とも連絡が取れないがどう対処する?

| 【失敗原因】

入居者がしっかり家賃を支払っていても、管理会社がその家賃をオーナーに送金することをストップしてしまえば全く収入が得られなくなります。 相談内容で良くないのは、お二人とも半年も過ぎてから相談している点です。 もちろん、管理会社を信用して「もう少し待ってみるか」と考えがちですが、大事なお金の管理を任せている以上、すぐに行動に移すべきでした。 仮に、すぐ公的機関や弁護士などに相談していれば、損失を最小限に抑えられたかもしれません。 また、購入した際に紹介されるがまま賃貸管理会社に管理を委託するのではなく、最低限信用に値する会社なのかも見極めることも必要です。 |

1-5:管理会社にまかせっきりで失敗

次は、空室が埋まらないことで困っていらっしゃる方からのご相談内容です。

相談者の所有物件は、新宿から電車で30分ほど離れた場所の、駅徒歩2分という非常に良い立地ですが、空室が埋まらず悩んでいらっしゃいます。

物件内容は詳しく記載されていませんが、以下のようなものです。

| 1階:店舗

2階:居室2部屋 3階:居室2部屋 4階:居室1部屋 |

不動産業者に管理の全てを任せており、リフォームもされ部屋もキレイだとのこと。

しかし、なぜか2階の2部屋が半年以上も空室となっており、毎月の家賃収入とアパートローンの返済額の差額を生活費に充てていたため、大変困っているとのことです。

| 【失敗原因】

失敗原因の一つは「管理会社に任せっきりにしてしまっていること」です。 空室が長期になる場合、原因は管理会社の募集方法や募集家賃、敷金・礼金などの募集条件に問題があるといったことが考えられます。 物件に特別な問題が無いのであれば、他の不動産会社へ入居募集の依頼するのもありです。 |

1-6:ローンの返済計画が甘すぎて失敗

最後にご紹介させていただくのは、自宅の土地にアパートを建てられた事例です。

| 物件種別:新築アパート

価格:8500万円 ローン返済:28万円(30年払いフルローン) 残債務:3200万円(残り11年5カ月) 築年数:23年(平成2年築) 戸数:住戸7部屋+倉庫 家賃収入:36万8千円 固定資産税:56万円 |

相談者は失業中の57歳の方です。

相談内容からすると、アパートの家賃収入と預金を切り崩しながら生活しているとのこと。

相談時点で2部屋と倉庫にも空きがあることから、毎月の収支が約9万円しかプラスになっていないため、生活が厳しい状況。

維持費やローンの支払いが再び苦しくなったことに加え、固定資産税が高額であることから売却も考えていますが、不動産会社からは「売れない」と言われる始末。

大変困られている相談です。

| 【失敗原因】

返済期間の見直しを行って28万円まで落とされていますが、手元に残るお金が9万円では生活費としては足りません。 そもそも、購入当初からのローンの額があまり減っていない様子があることから、家賃収入を生活費のあてにし過ぎていた可能性があります。 他にも相談内容からすると「収支計算が甘かった」「空室を埋める努力をしていなかった」「フルローンで利回りが低下していた」なども考えられます。 所有のアパートの一室に住まわれていることから住居費は不要ですが、物件を手放すとすると、その後の住居も心配ですね。 |

2.不動産投資初心者でも失敗しない6つの方法!

不動産投資での失敗事例を6つご紹介させていただきました。

全くの初心者の方で、失敗してしまったという方もいれば、もう既に不動産投資を始めていたけど途中で失敗してしまったという方など様々です。

こういった事例を知ってしまうと、これから不動産投資を検討されている方は、不安に感じるかもしれません。

ただ、不動産投資のよいところは「事前にリスクや失敗の可能性を抑えられる」ということ。

上記までにご紹介させていただいた事例を基に、どうすれば回避できたのかを考えてみましょう。

2-1:マンションを購入するなら新築ではなく中古ワンルーム

最初にご紹介させていただいた、依頼主のご主人が勝手に不動産投資を始めてしまった事例。

事例と失敗のポイントは以下のとおりです。

| ・新築マンションを購入した

・購入直後からローン返済と家賃収入が赤字 ・毎月赤字を出すくらいなら債務が残ってでも手放すかどうか迷っている |

この事例では、売却損が大きすぎることから、収支を改善する方が得策と申しました。

しかし、購入当初から「新築プレミアム」というものを知っていれば、相談内容のような事態になることはなかったでしょう。

この事例に学べることは「購入するなら新築ではなく中古マンション」ということです。

中古マンションなら、何でも良いということはありませんが、少なくとも、新築プレミアムはついていません。

そのため、本来の価値で購入できるため、高い利回りを実現することも可能です。

おすすめなのは、中古ワンルームマンションを専門に扱う会社の直売物件を購入すること。

仲介手数料を省けるだけでなく、投資向きの質の高いマンションを紹介してもらえるため、購入後の運営も安定して行うことができます。

2-2:長期目線の収支計画を立てよう

新築物件を避けるべき理由は価格だけではありません。

事例の2つ目でご紹介したとおり、新築物件は周辺の家賃相場より、高く設定しても入居者が付きますが、次の入居者以降は適正な家賃に直さないと空室が埋まることはありません。

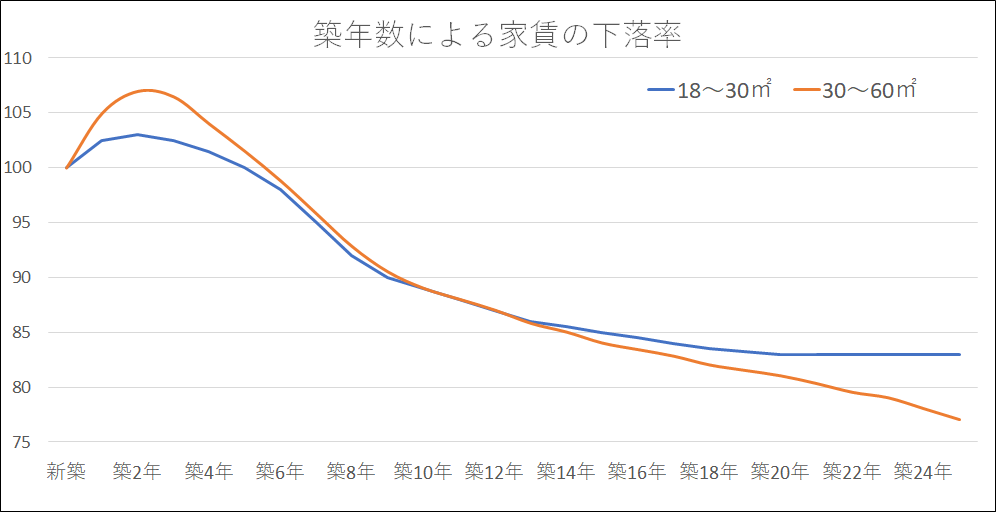

以下の図をご覧ください。

参考:三井トラスト基礎研究所

新築時の家賃を100とした時の、シングルタイプと中型のマンションの家賃推移です。

最初の数年こそ賃料を高めに設定できても、上図のように築年数が1年経過するごとに家賃は下がっていきます。

新築は絶対に避けるべきとは申しませんが、上図のような家賃下落の事まで考慮した、長期目線の収支計画を立てる事が必要です。

2-3:赤字だけでなく黒字のシミュレーションもしておく

不動産投資は赤字だけではなく、収入があがって黒字だった場合、増える税金等も考慮しておかなくてはなりません。

失敗事例3のまりおさんのケースで改めてみてみると、

| ・購入した1棟マンションの経営自体はさほど問題なかった

・リフォーム費用などがかさんだ ・不動産収入を得たことにより自宅の家賃、税金などが大幅に増えた ・運よく購入時と変わらない価格で売却できた |

不動産投資を始めるにあたって、赤字にしない為のシミュレーションを行う方は多いのですが、「黒字になった時のシミュレーション」まで行う方はあまり多くありません。

まりおさんの事例にもあるように、家賃収入により所得が高くなると、所得税や国民健康保険税などがアップし、国や自治体からの補助も打ち切りになることがあります。

不動産経営は問題ないのに破綻に陥る方の主な要因は「手元にキャッシュが無い」ということです。

赤字にしない為の収支シミュレーションだけでなく、「利益が出たら自分の生活がどう変わるか」というところまでシミュレーションすることが大事です。

2-4:信頼できる管理会社をパートナーにする

入居者の家賃滞納であれば、保証会社を付ければ一定のリスク回避になりますが、管理会社の家賃未払いとなると厄介な問題になります。

事前に「信頼できる不動産会社か」「管理実績はどうか」などを調べられれば良いのですが、上場企業でもない限り経営状態や企業方針などを開示していることは多くありません。

そこで一つの目安として「公益財団法人日本賃貸住宅管理協会」の会員であるかどうかを確認してみることをお勧めします。

日本賃貸住宅管理協会は、安定した賃貸住宅の確保や健全な運営、管理業務を普及するための団体で、全国の1547社が登録しています。

また、日本賃貸住宅管理協会の会員のうち、以下の制度に登録しているかどうかもポイントです。

■【賃貸住宅管理業者登録制度】

国土交通省の告示により作られた制度です。

登録業者は事業者情報を開示しなければならず、「オーナーに対する定期報告」「財産の分別管理」「敷金などの精算金算定額の交付」といったルールを守ることが義務となります。

■【預り金保証制度】

管理会社が毎年6万円の保証料を支払いつつ、公認会計士や弁護士などで構成される第三者機関の厳しい審査を経て加入できる制度。

管理会社が倒産した際の債権回収や代わりの管理会社の紹介などを行ってくれます。

委託を検討している会社が日本賃貸住宅管理協会に加入しているか、上記の各制度に登録されているかは、信頼できる管理会社かどうかの一つの判断基準になるでしょう。

2-5:管理会社に任せきりにしない

空室が半年も埋まらないという事例もご紹介させていただきましたが、改めて物件の内容を見てみましょう。

| ・新宿から電車で30分ほどのエリア

・駅徒歩2分の4階建て ・2階の2部屋が半年空室 ・リフォームはすでに終えている |

東京都心まで近く、最寄駅から2分とはかなり好まれる物件であり、よほど変わったリフォームをされているのでなければ、室内も問題ないはずです。

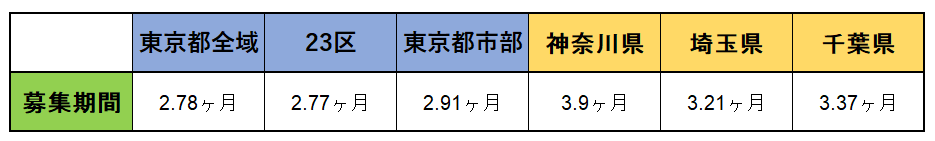

一般的に空室期間というのは、東京やその周辺のエリアなら平均2~3ヶ月前後というデータがあります。

参考:株式会社タス

上図のデータからも分かるように、事例にあった半年の空室というのは長すぎます。

いくら良い物件だとしても、管理会社によって空室期間に差が出ることはよくある話です。

立地が良い、室内がキレイということなら尚更のこと、半年も空室状態が続くのは、大きな損失です。

空室が発生した際は、こまめに管理会社と連絡を取り合い、早めに空室を埋める努力をオーナー自ら行うべきです。

その上で、募集条件と賃貸需要のズレを修正していくことがオーナーの使命とも言えるでしょう。

2-6:ローンを利用するなら、繰り上げ返済を前提にする

そして最後に、自宅の土地に8500万円でアパートを建てられた事例の回避方法です。

簡単に状況をまとめてみましょう。

| ・8500万円のアパートをフルローンで建築

・家賃収入で生活費を賄っている ・空室が多く9万円しか残らない ・残債3200万円、ローン期間残り11年以上 ・築年数23年(=ローンを支払った年数) ・固定資産税が50万円を超えていて払えない |

築年数やローンの残債、現在のローン支払い額などから、恐らくこれまでの家賃収入はほとんど生活費などで使ってしまっており、繰上返済もされていなかったことが推察できます。

家賃収入がが永久一定額を保つことはありません。

少しずつですが。家賃も下がっていきますし、いずれ空室も発生します。

ローン返済期間中のプラス収支を生活費にあてるのではなく、繰上げ返済を優先的に考えるようにすべきでしょう。

少なくとも所有物件の運用が安定するまでの間は、できるだけ家賃収入を手元に残すようにしておくべきです。

まとめ

不動産投資を始めるにあたって、よくある事例から6つの失敗事例と回避策をご紹介させていただきました。

お伝えしたとおり、不動産投資は事前に回避策を検討できるのがメリットです。

・新築よりも中古で利回りの高いものを探す

・長期的な目線で投資計画をたてる

・家賃収入による収支の使い道をよく考える

・信頼できる管理会社を選ぶ

・管理会社に任せきりにしない

・ローンはなるべく早く返済する

本格的に不動産投資を検討される場合は、アパートやマンションといった物件による違いやリスクも把握しておかなければなりません。

物件の違いによるリスクや、失敗談は以下の記事でも紹介しているので、よろしければ参考にしてみてください。

これから不動産投資を検討される方でも、失敗談をネガティブに捉えるのではなく、「事前に知ることができた事例」という知識として捉えると、成功に一歩近づくことができますよ!

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。