結婚しない人や外国人労働者の流入の増加によって、単身世帯が増加傾向にあります。

それにより、今後長期で安定した賃貸需要が見込めるワンルームマンション投資。

ワンルームマンション投資には、初心者が低リスクで安定収入を得やすいというメリットがあります。

一方で、最近ワンルームマンション投資で、失敗してしまうケースが増えています。

なぜ失敗してしまうのでしょうか?

今回は、8つの事例をもとに、ワンルームマンション投資で失敗しやすいケースを見ていきたいと思います。

この記事を読めば、「ワンルームマンション投資の失敗パターン」がわかるようになり、これからの不動産投資に役立つことができます。

最後には、失敗事例から見る成功の秘訣、ワンルームマンション投資における注意点をまとめていますので、ぜひ参考にしてくださいね♪

目次

1.【失敗相談増加中!?】ワンルームマンション投資で失敗した8つの事例

人口減少時代に突入した日本ですが、結婚をしない人が増え、単身世帯数は増加傾向にあります。

そのため、価格帯が低いワンルームマンションは、初心者の方でも運用しやすい投資と言えます。

とはいっても、不動産経営は長期にわたるものです。

今後の需要予測をおこたったり、資金計画を軽く考えて、安易にワンルームマンション投資をはじめて、失敗してしまうケースが増えています。

ここでは、よくある8つの失敗事例をまとめてみました。

このような買い方は失敗するリスクが高いので、初心者の方は特に注意が必要です。

失敗事例①:「地方の新築ワンルームを、高金利のローンで購入して赤字経営に…」

まず最初にご紹介するのは、新築のワンルームマンションで失敗した事例です。

相談内容は下記のとおりです。

| ・会社員(年収700万円)

・福岡市博多駅前新築1R ・物件価格1350万円 ・8年前に購入 ・毎月のローン返済額8万円 |

購入してから数年後に空室が発生。

空室になってから2年間、ローンの返済で毎月8万円も持ち出している上、残債がまだ1100万円ほど残っているとのことです。

総額約200万円も自腹で負担しています。サラリーマンで毎月8万円の出費はかなり厳しいですね。

さらに8年経っても、残債が200万円ほどしか減っていないので、高金利のローンを組んだと思われます。

物件は駅前にあるなど好条件ですが、希望価格よりかなり下回った価格でしか売却できないため、踏みとどまっているそうです。

この事例で大きな失敗原因は2点あります。

1点目は、2年間もの長期にわたり空室が続いた。

2点目は、バランスを考慮せず、高金利のローンで購入してしまった。

特に1点目、2年の空室期間は、物件の家賃設定や管理会社の体制に問題があったと考えられます。

地方都市のワンルームマンション投資のデメリットでよくみられるのが、アパートといった競合が多いことです。

同じ家賃設定なら、わざわざ博多駅のワンルームでなくても、主要駅からさほど離れていない駅で、間取りの広い1LDKに住むという選択肢もあります。

希望家賃では入居者がつきにくく、家賃を下げたとしても、高金利のローンで毎月の収支がマイナスになり、いずれにしても苦しい結果となるでしょう。

マンション経営は長期にわたるため、返済計画や需要の見極め(そのエリアの賃貸相場)が重要になります。

購入を検討している物件が、そのエリアで長期にわたって入居者を確保できるかどうか、念入りに検討する必要があります。

※物件選びのポイントは2章で説明します。

失敗事例②:「節税効果に魅力を感じた、結果…」

不動産投資のメリットには、「節税効果」があります。

ですが、このケースでは、「節税効果」の仕組みを知らなかったことから、失敗したケースです。

この投稿者は、月々の収支をマイナスにして確定申告すれば、税金の還付が受けられる、併せて住民税も軽減措置があるため、結果的に全体的な収支がプラスになる。というメリットを説明されたと言います。

しかし実際はというと、毎月の支払いで自身のお金を持ち出す結果となっており、税金の戻りも返済の支払いでほとんど消えてしまっている状況。

質問の投稿者はマンション販売業者にマンションを買い取ってもらうか、話し合いで和解の道を探りたいようですが、現実は難しそうです。

ワンルームマンション投資で、赤字を出すことで所得税や住民税を安くできる、若しくは還付を受けられるのは間違いありませんが、赤字は赤字。

「節税効果は一時的なもの」ということや、「赤字経営で儲かるはずがない」という経営の原則を見落としていることがこの事例のポイントです。

失敗事例③「工場や大学が都内に移転してしまい、ワンルーム需要が激減・・」

大学や工場があることで、賃貸需要が見込めるものの、なくなれば一気に需要が落ちるような物件の事を『依存物件』といいます。

実際にあった事例として、2015年に立命館大学が草津から大阪の茨木に移転したことで、ワンルームマンションのオーナーを含め、賃貸経営に影響が出たという話がありました。

≫≫楽待不動産投資新聞「立命館大移転で学生3700人が流出……地元の賃貸経営はどうなった?」

大学の都心回帰という話は、数年前から各メディアでも取り上げられていましたが、移転するのは大学だけではありません。

大手自動車メーカーであるホンダでは、2021年に埼玉県の狭山工場を寄居に集約させることを決定し、約4600名の従業員が、狭山市から出ていくという事で地元にも大きな衝撃が走りました。

≫≫SankeiBiz「ホンダの狭山工場閉鎖、地元で大きな衝撃 年間数十億円の損失も」

狭山市長も「やむを得ない」とは言っているものの、同時に「事態は深刻」と受け止めているようです。

大学や工場などの移転は、ワンルームマンションオーナーにとって賃貸需要の変化という、一つのリスクとして考えるべきしょう。

ワンルームマンション投資だけではありませんが、「投資」において何かに依存するという事は非常に危険な事です。

所有物件がもし依存物件なら、地域の変化にも耐えられる余裕を持つか、早めに対策を講じておく必要があります。

失敗事例④:「高利回りで駅近に惹かれた地方の物件…」

「投資するなら、利回りは高いに越したことはない」と思われている方は多いかと思います。

しかし次にご紹介する事例は、そんな高い利回りだけに着目して失敗したケースです。

| 相談者:40代男性

価格:600万円 利回り:12% 築年数:20年 専有面積:30㎡弱 最寄り駅:徒歩5分圏内 設備:フロトイレ別 家賃:6万円 管理費・修繕費:1.5万円 |

物件価格が安く、利回りが高い。

駅近ということもあり、非常に魅力的に見えますが、若者や単身者が多いとは言えない地域のため、入居者が全く見つからず、毎月持ち出しが発生しているとのことです。

売却を検討しているものの、不動産業者から「300万円で売れるかどうか」「サブリースはできない」と言われているそうです。

老後の生活費の足しになればと借入期間20年に設定し、金利3.5%、自己資金0円のフルローンで購入したものの、結果的にローン返済と管理費等で毎月5万円以上の持ち出しが発生しています。

返済期間はまだ15年以上もあり、毎月の返済がきついと話されています。

高利回りは高リスクであるということを理解せずに購入してしまったことが、この事例のポイントです。

失敗事例⑤:「入居者はサクラ!?オーナーチェンジの物件を購入したら…」

再度Yahoo!知恵袋からの事例です。

質問者は4月に投資用のワンルームマンションを購入したようですが、どうやら購入した時には入居者もあり、サブリースによる保証もあるという事で安心していたようです。

しかし、購入直後の5月になってから入居者が退去。

購入直後に部屋の原状回復費用を管理会社から求められることとなってしまいました。

原状回復にかかる費用を前オーナーに支払ってもらいたい、管理会社も退去する予定があることを知らせるべきではなかったのかなど、質問者はかなり不満を抱いているようです。

契約書がどのようになっていたのか、確認する必要がありますが、入居者自体がサクラであった可能性があります。

利回りを高く見せて購入を促すため、不動産会社の従業員や雇ったバイトなどを一時的に入居させるという詐欺行為にもあるため、注意が必要です。

失敗事例⑥:「サブリースだから安心だと思っていたら…」

続いては、弁護士ドットコムで相談されている内容からの事例です。

≫≫弁護士ドットコム「★助けて下さい★保証型管理会社の賃貸料の未払」

投資用マンションをローンで購入した相談者は、サブリース会社を介して保証賃料を得られるということで契約をしました。

しかし、そのサブリース会社が悪質だったようです。

相談内容では、サブリースによる保証家賃が滞納されており、更に請求にも応じていない様子。

サブリース会社の担当者は「資金繰りに困っている」との理由で、滞納しているようですが、なんと滞納は既に半年も続いているとのこと。

果たして、毎月入居者から得られている家賃はどこに消えてしまっているのでしょうか。

サブリース契約は、家賃保証によって家賃滞納リスクを下げ、オーナーは安心。

管理会社も、手数料として数%を徴収でき、本来は両者がwinwinになるはずのものです。

しかしこの事例のように、管理会社の経営体制の悪化により、家賃未払いという事例が後を絶ちません。

サブリース会社の破綻リスクがある事は、把握しておくべきでしょう。

サブリース契約の問題についてはさらにこちらで詳しく取り上げています。

失敗事例⑦:「契約書類をよく読んでいなかったばかりに…」

もう一つ、サブリースに関連する失敗談を見てみましょう。

≫≫弁護士ドットコム「サブリース解約違約金が高額過ぎて困ってます。」

数年前に、中古のワンルームマンションを購入したAさん。

どうやら、サブリース契約のある物件を購入したようですが、サブリースに関する実際の契約内容を見たことがありませんでした。

そこで、管理会社に契約書を開示をしてもらったところ、以下のような内容になっていることを知ります。

| ・契約期間は30年

・2年毎に管理会社から保証賃料を変更できる ・オーナーからサブリース契約を解約する場合は、12か月前からの予告期間が必要 ・12カ月前の予告期間から解約に至るまでの賃料は支払わない ・途中で解約する際は、オーナーが賃料6か月分の解約金を支払わなければならない |

あまりにも不利な契約であるため、サブリースの解約を望んでいましたが、以上の条項により解約ができないと相談されています。

サブリースは言わば転貸借契約。

管理会社も、借主という立場でもあることがネックとなります。

賃貸に関わる法律では、借主の立場は非常に強く、簡単にオーナーからの解約ができないため、Aさんの希望どおりに途中解約するのは一苦労となりそうです。

本件を相談されているAさんは、サブリースの契約内容を知っていたら、購入しなかったと怒り心頭のようですが、時すでに遅しです。

現行の法令からすると、管理会社からはサブリース契約の解除が安易にできてしまうという事実に変わりありません。

契約書を確認していたとしても、サブリース契約がのちのトラブルに発展する可能性を認知されていなかったことが問題のポイントです。

失敗事例⑧「購入したマンションの修繕計画がずさんだった…」

最後の失敗事例も弁護士ドットコムの相談内容からです。

≫≫弁護士ドットコム「劣悪なマンション修繕工事をされた責任は誰にあるのか?」

所有する投資用マンションにて、漏水事故が起こったことにより、修繕工事が行われました。

しかし、管理組合による工事の発注が、かなりずさんなものだったという相談。

管理組合の理事長は、管理会社に工事を一任し、管理会社は施工会社に工事を依頼という構図です。

工事費の内容を見ると、架空請求や異常に高い請求があったとのこと。

それについて、管理会社へ相談者が言及したようですが「管理組合で決めたことだ」と自らの責任を一蹴。

後日、理事長による総会議事録の不正も発覚したということですが、結果として理事長の不正行為や管理会社と施工会社の結託による法外な費用などの立証ができなければ、損害賠償等を請求するのは難しいという見解になっています。

投資用マンションにおいて、家賃収入さえあれば問題ないため、管理組合が機能していないことはよくある話です。

マンションはいずれ必ず修繕が必要となります。

購入前の『修繕計画の確認』、購入後の『管理組合が機能しているのかどうか、チェック』。

あらためてその必要性を痛感させられた事例と言えます。

こういった事例のように、失敗することに一抹の不安がある方は、少額の不動産投資からはじめてみるのもありです。

2.【事例から見えてくる!】ワンルームマンション投資成功の秘訣や注意点

第1章では、ワンルームマンションでよくある失敗事例をみてきました。

第1章では、ワンルームマンションでよくある失敗事例をみてきました。

第2章では、ワンルームマンション投資をする際に気を付けるべきポイントについてまとめています。

失敗しにくいワンルームマンション投資をするなら、重要なのは以下の3つのポイントです。

| ポイント①:新築よりは中古! ポイント②:人口が増加している、かつ単身世帯数が安定している ポイント③:空室にさせない、徹底した管理能力が高い管理会社選び |

「空室になりにくい物件」を選び、「空室にさせない」能力が高い管理会社に管理を任せる

長期に及ぶ不動産経営で、重要なポイントです。

以下で詳しく見ていきます。

秘訣①:ワンルーム投資をするなら新築より中古がおすすめ

新築ワンルームマンションを投資用に購入する場合、失敗事例の1と2にもあったように「フルローン」「節税」といったキーワードに十分注意が必要です。

フルローンで購入するということは、毎月の返済額が大きくなるということでもあります。

キャッシュフローを圧迫しない金利設定や、確実な返済計画が必要となり、節税というメリットがあったとしても、不動産取得税やその他経費。

数年後には、その効果が大幅に薄れるという前提を忘れてはいけません。

新築に比べて、中古のマンションは築15~20年ほどで価値も家賃も下げ止まる傾向にあり、更に設備部分の減価償却期間を消化しています。

つまり、築15年以降の資産価値や賃料の下落は緩やかになる上、節税効果は既に薄れていますので、購入前のシミュレーションでの見落としが少なくなるのです。

そのため、新築より中古マンションのほうが、失敗のリスクが低いと言えるのです。

このことは、本ブログの

≫≫「中古マンション投資に取り組むべき理由と成功へ導く3つのポイント」

でも詳しく解説しておりますので、新築か中古かで迷われる前に、是非ご一読ください。

秘訣②:ワンルーム投資をするなら、単身世帯が増えている東京都心がおすすめ

ワンルームマンション投資は、アパート経営と比べて、空室率は0%か100%かにきっぱり分かれます。

よって、空室の発生はそのまま死活問題となります。

失敗事例3と4で紹介したように、地域の大学や工場も都心回帰が進んでおり、駅前だからといって地方都市では賃貸需要ない場合もあります。

また、本ブログの

の記事において、「今後の東京の単身世帯は減りにくい」ということをデータと併せて解説しています。

東京に若者が流れ込む、一極集中という現象が止まらないことを考えると、地方でのワンルームマンション投資自体がリスキーと言っても過言ではありません。

新築よりも中古の方が買いやすく、運用の計画も立てやすい。

そして地方よりも、東京都心の方が入居者が見込める。

つまり、「東京都心で中古のワンルームマンションを購入する」ということが合理的なワンルームマンション投資の秘訣と言えるでしょう。

秘訣③:管理をまかせるなら、ワンルームに特化した管理会社で

もし希望に合う物件を見つけることができたら、物件の管理はワンルームに特化した管理会社に依頼することがベストです。

不動産投資といっても、ワンルームやファミリータイプのマンション、アパートに店舗などがあります。

種類の違う様々なトピックに対して、特有のメリット・デメリット、そして対策方法があります。

ワンルームマンションの管理に弱い管理会社だと、長期間の空室、ずさんな管理を引き起こすリスクがあります。

ワンルームマンションに強い会社を探し、二人三脚での運用を目指すのが合理的です。

秘訣④:販売から管理までを請け負う会社がベスト

失敗事例⑤では「物件の入居者がサクラだった可能性」そして失敗事例⑥で「サブリース会社の経営悪化による賃料未払い」をご紹介しました。

更に失敗事例⑧では「購入したマンションの修繕計画がずさんだった」というものもありました。

実はここが盲点となっているケースは少なくありません。

何故なら、不動産投資家は利回り、価格、出口戦略といった「数字」に着目する方が多く、それらを試算した結果、自分の希望する条件に合致すれば購入を決めてしまうということが多いためです。

オーナーチェンジ物件などは、購入前に必ず前オーナーとの間で交わされた、『賃貸契約書』を見せてもらう必要があります。

更に、サブリース会社の経営状況や、今後の事業の見通しなど、確認することはたくさんあります。

ただ、購入前にマンションの修繕計画までを、個人が確認するとなると、多大な労力を要することになるでしょう。

では、そんな失敗を回避するためにどうしたらよいのでしょうか?

有効な方法として「物件の仕入れ、販売、管理を一括して任せられる懇意の会社を見つける」ことが挙げられます。

物件調査、仕入れ、そして販売とその後の管理までワンストップで行う会社というのは、その不動産についてかなり詳しい知識を有している会社ということです。

前項で「ワンルーム特化型の会社が良い」と申し上げましたが、併せて、販売から管理までを請け負ってくれる会社であれば尚良しです。

「ワンルームに特化して、販売から管理までを行っている会社とお付き合いしていくこと」

これもまた、ワンルームマンション投資におけるリスク回避の一つです。

秘訣⑤:サブリースに頼らない!空室リスクが低い物件を選ぶことが重要

失敗事例から見えてくるワンルームマンション投資の秘訣の5つ目は、失敗事例に対する対策をまとめたものとも言えます。

それは「サブリースに頼る必要のない、空室リスクの低い物件を選ぶ」ということです。

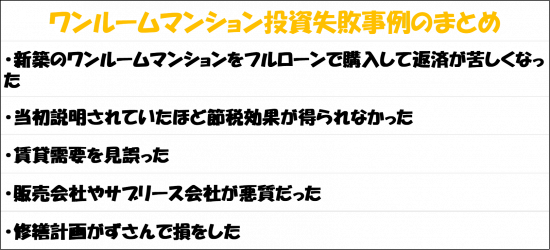

再確認として、ワンルームマンション投資の失敗事例をまとめた図を見てみましょう。

アパート経営と違って、ワンルームマンションの空室は、0か100であるとお伝えしました。

空室リスクを見越した運用シミュレーションが行われていれば、慌てることもないかもしれませんが、ワンルームマンション投資における空室期間の収入はまさに「0」です。

もしローンを利用していれば、空室の期間は自分の貯蓄や給与収入から、ローン返済をしなければなりません。

それが節税効果の薄れた時期や、大規模修繕で一時金が必要になったタイミングだったとすると、非常に大きな負担となります。

「だからサブリースというシステムがあるのではないか」と思われるかもしれませんが、上記の事例があるように積極的にお勧めできるものではありません。

では、そもそも空室リスクの少ない物件を所有していたとしたらどうでしょうか。

上図の失敗事例のほとんどが解決できると思いませんか?

つまり、サブリースや節税効果に頼る必要がないように、空室リスクの低い物件を探し、長く住みたいと思ってもらえるように、優良な管理会社と連携して経営していく。

これはワンルームマンション投資だけに限らず、不動産投資の鉄則でもあり、成功させるための最低条件でもあります。

3.【投資スキルが上がる!】ワンルームマンション特化の不動産会社3選

失敗例や成功例、更にそこから学べるワンルームマンション投資の秘訣や注意点を見てきました。

もうお腹いっぱいという方もいらっしゃるかもしれませんが、不動産投資は非常に奥が深いものです。

そのため、色々と知識を付けていくうちに、今後も次々と不安や疑問が生じます。

気付いたころには調べもので、多くの時間と労力を消費していたなんてことも…。

何をどう調べたらよいか、自分にとって何が重要か分からないということがあれば、直接、専門家に相談しましょう。

そのために、専門家の話を聞ける不動産投資セミナーがあるのです。

特に不動産投資会社で行っているセミナーは、他にないような生の情報を取得しやすいです。

最後にワンルームマンション投資に精通した会社をご紹介させていただきます。

①:日本財託

管理戸数18000戸を超える実績で、ワンルームマンション業界を牽引する「日本財託」。

東京都内の中古ワンルーム物件に特化しており、「空室は身銭を切ってでも埋める!」という姿勢からワンルームマンション投資で頼りになる会社の一つです。

日本財託が開催するセミナーは、既に200回以上開催された「マンション投資セミナー」、日本の高齢化に合わせた「相続対策セミナー」、28年という年月で培ったノウハウから入居募集や資産価値の維持の方法を公開する「賃貸管理セミナー」といったものがあります。

②:スカイコート

創業から50年目を迎えるスカイコートは、ワンルームマンション業界では老舗中の老舗。

一部の木造アパートを含めて929棟、3万3680戸にもなるワンルーム物件の分譲販売を行ってきた業界屈指の実績があり、ワンルーム業界のパイオニアとして認知されています。

現在予定されているセミナーは、「30~40代の方向けの資産形成無料セミナー」や「相続対策セミナー」の2つ。

人生年時代に向けた老後資金の作り方や、失敗事例に学ぶ賃貸経営の相続対策について解説されるようです。

ワンルームマンション投資のプロフェッショナルと言えるスカイコートは、セミナーだけでなく、そのサービス内容や物件も魅力的なものとなっていますので、気になる方は一度セミナーへ参加されてみてはいかがでしょうか。

③:トラスト

株式会社トラストでは、行われているセミナーが特徴的。

投資初心者の気持ちに寄り添った適切で分かりやすいセミナーを開催しています。

セミナー自体は「中古マンション投資セミナー」、「資産運用セミナー」に分かれていますが、参加者の年代は30代以上の方が多いのも特徴の一つでしょう。

今という時代に沿ったワンルームマンション投資を行うのであれば、一度参加すべきセミナーと言えるでしょう。

また、トラストでは不動産クラウドファンディングでの投資も可能です。

1万円からはじめる資産形成、「投活-トウカツ-」は下記からどうぞ

まとめ

ワンルームマンション投資の失敗談、そこから見えてくる成功の秘訣やワンルームマンション投資に特化した会社などを一挙にご紹介させていただきました。

ワンルームマンション投資で成功した話というのは、比較的に多く耳にする機会が多いのですが、わざわざ自分から失敗談を話すという方は多くありません。

成功談にも重視すべきポイントが含まれている事はありますが、失敗談を多く知ることで「失敗する共通点」が見えてきます。

今回の記事では、他サイトと比べて実際の失敗談を多くご紹介させていただくことに注力しました。

いつかまた「そういえば、こんな時どうしたらいいんだろう」と思った時は、是非この記事を思い出し、もう一度お読みいただける機会をいただければ幸いです。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

また当社では初心者向けに、もっと詳しい内容がわかる、セミナーを連日開催しています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。

プロジェクトカレンダー-7-150x150.png)