「お金を貯めたいのに、貯金のしかたが分からない」

「切り詰めた生活を送っているのに、思っているほど貯金ができない」

・・そんな悩みをかかえていませんか?

この記事ではお金が貯まらない人の特徴をあげ、お金を貯める方法とお金を増やす方法を紹介しています。

節約術を知りたい方は下記の記事をご参照ください。

この記事を読むことで、貯金ができない理由を知ることができます。

めんどくさがり屋さんでも続けられるような「簡単に無理なく」始められる方法をまとめました。

思った以上に効果のある方法なので、これから貯金を始めたい人はぜひ参考にしてみてください。

目次

1.今すぐ簡単に始められるお金を貯める方法8つ

貯金ができない人は、貯金できない行動をしています。

貯金ができない人には主に下記のような特徴があります。

| お金が貯まらない人の4つの特徴

① 生活費で余った分だけを貯金している ② 現金や通帳等のお金の管理ができず、使途不明金が多い ③ ボーナスや臨時収入があると気が大きくなり、ついつい欲しかったものを買ってしまう ④ クレジットカードの支払を分割払い・リボ払いにし、未払い残高がある。 |

お金が貯まらない行動を改めるだけで簡単にお金が貯まるんです。

お金が貯まらない人の特徴や行動をみながら、お金が貯まる方法といかに違いがあるか確認していきましょう。

1-1:先取り貯金をする

お金が普段の生活で貯まらなければ、強制的に貯金をするしかありません。

「給料-使ったお金=残ったお金」を貯金にまわすのではなく、 「給料-貯金=使っていいお金」という仕組みをつくって、貯金をします。

まずは、5,000円から始めていきましょう。

給料から先取りできれば、意志が弱くても貯金は間違いなくできます。

そして、貯金ができるようになると、増えたお金をみて、楽しくなります。

貯金の先取りには定期預金等様々な方法がありますが、おすすめする方法は明治安田生命の「じぶんの積立」。

生命保険を契約しないといけないため、解約する際も手間がかかりますよね。

しかし、この不便さが貯金をせざるを得ない状況を作り出します。

この保険は、告知不要で65歳未満なら誰でもはいれます。

10年後に払込保険料の103%で満期保険金が受け取れます。

しかも、いつ解約しても元本以上。

最大のメリットは、定期預金のように積立ができるのと同時に生命保険料控除を利用し、節税することもできます。

例えば、月額5,000円の保険料で4,550円以上の節税ができます。(課税所得150万円の場合)

年間60,000円払って、4,550円以上の節税ができるのは大きいですよね。

(ただし、すでに契約済みの死亡保険、収入保障保険等の保険料が年間8万円を超えていると、節税効果はありませんので、ご注意。)

生命保険に何もはいっていない方、もしくは医療保険・がん保険、個人年金保険のみ加入されているかたは節税効果が期待できます。

申込みの流れは、パンフレットを請求後、明治安田生命保険の担当者の方と面談して、申込みとなります。

余裕ができたら、さらに5,000円と金額を増やしていきましょう。

| 所得税の生命保険料控除額 | 新制度の場合 |

| 年間の支払保険料等 | 控除額 |

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超 ~ 40,000円以下 | 支払保険料等 × 1/2 + 10,000円 |

| 40,000円超 ~ 80,000円以下 | 支払保険料等 × 1/4 + 20,000円 |

| 80,000円超 | 一律 40,000円 |

| 住民税の生命保険料控除額 | 新制度の場合 |

| 年間の支払保険料等 | 控除額 |

| 12,000円以下 | 支払保険料等の全額 |

| 12,000円超 ~ 32,000円以下 | 支払保険料等 × 1/2 + 6,000円 |

| 32,000円超 ~ 56,000円以下 | 支払保険料等 × 1/4 + 14,000円 |

| 56,000円超 | 一律 28,000円 |

| 掛金毎月 5,000円の場合 | |||

| 課税所得 | 税金の種類 | 節税額 | 節税できる金額 |

| 150万円 | 所得税 | 35,000円×5%=1,750円 | 4,550円 |

| 住民税 | 28,000円×10%=2,800円 | ||

| 300万円 | 所得税 | 35,000円×10%=3,500円 | 6,300円 |

| 住民税 | 28,000円×10%=2,800円 | ||

| 600万円 | 所得税 | 35,000円×20%=7,000円 | 9,800円 |

| 住民税 | 28,000円×10%=2,800円 | ||

| 800万円 | 所得税 | 35,000円×23%=8,050円 | 10,850円 |

| 住民税 | 28,000円×10%=2,800円 | ||

| 1000万円 | 所得税 | 35,000円×33%=11,550円 | 14,350円 |

| 住民税 | 28,000円×10%=2,800円 | ||

1-2:事前に決めた1週間分の生活費のみでやりくりする

1ヵ月分の生活費を一度に引出し、多めにお金をいれていると、何となくお金がなくなって、何にお金をつかったかわからなくなりますよね。

そうならないように生活費は毎週いくら使うのかを事前に決めて、1週間分のお金のみ引出す習慣をつくりましょう。

さらにそのお金を1日分に分け、それだけで生活を行います。

100円ショップで、クリアファイルやファスナーケースを購入し、1日分をかんたんに持ち運びできるようにするとよいでしょう。レシートはいれっぱなしで問題なし。

それでも、やっぱりお金が足りなければ、次の行動をとってみましょう。

- 自炊・弁当などで食費費をおさえる

- つきあいでなんとなく行く飲み会の誘いを断ってみる

- コンビニに行かずに、スーパーで買物をする

- 毎朝カフェに寄らず、ドリップコーヒー、ティーパックを用意する

- プランター栽培をし、野菜やハーブを育てる

お金が貯まる思考が少しずつできるようになります。できることから挑戦していきましょう。

1週間のやりくりの目安は、生活費(食費・日用品費・交際費・被服費)を給料手取額の10%と設定しましょう。

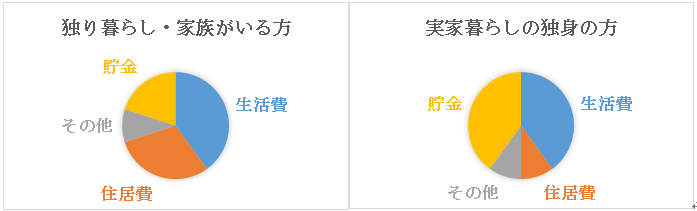

生活費4・住居費3・その他1・貯金2の割合が理想のかたちです。

実家暮らしの場合、貯金がしやすい状況です。

生活費4・住居費1・その他1・貯金4の割合で、貯金を増やしていきましょう。

1-3:買うか買わないかよく考えてから買う

お金が貯まらない人は、使わないのに購入したり衝動買いしたりすることがあります。

セールで安かったから、限定品で価値があるからといって、必要ではないものでさえ購入してしまいます。

お金を無駄使いしていたら、貯金はできません。

買うか買わないかしっかり考えてから購入するようにしましょう。

次の方法を行うと、衝動買いや無駄遣いが確実に減ります。

| ① 買い物リストを作成して、それだけを買いに行く スーパーやドラッグストアに買い物にいくと、ついついお菓子や新商品の化粧品等に手をのばしがちです。買い物リストを事前に作って、それしか買わずにお店からでましょう。② ショッピングに行くときは現金のみ持ち歩く クレジットカードを利用すると、衝動買いをするときに思いとどまることができません。現金であれば、お財布と相談する時間をくれます。③ まとめ買いをしない 「今、3つ購入すると、3つ目は半額」や「通常1,200円のところ、まとめ買いで1,000円」というお店側の巧みなアプローチにつられて、商品をついつい買っちゃいます。あとでむだだと後悔することもあるので、まとめ買いには気をつけましょう。④ ネット通販で購入する際は一度、実物をみて購入 ネット通販は、商品ページを見ても、情報を見落とすことや実際購入してみたものの、目的の機能がないため、再度別の商品を購入するといったむだづかいをすることがありませんか。 無駄をしないためにも、一度、実物をみて購入すると間違いないです。 また、購入するための手間を増やすことで、本当に必要なのか考える時間を与えてくれます。⑤ ネット通販でカートに商品を入れてから1週間後に購入 「欲しい!」と思って、クリックしたけど、実はそんなに必要じゃなかった。なんてことがあるときは、カートに1週間置いたままにしましょう。必要でなければ買わずに忘れるので、本当に必要だった場合だけ、購入するようになります。 |

以上のような方法を使って、本当に必要かどうか考える時間をつくることが大事です。

大事なお金ですから、よく考え、満足度の高い買物をしましょう。

1-4:クレジットカードを使わない

お金を大切につかうという意識がないとお金がなくてもクレジットカードで購入し、分割払い・リボ払いで支払います。

さらには、キャッシングを利用し、生活費に充てます。

お金がないのに商品を買っていたら、お金は貯まりませんよね。

クレジットカードは、ポイントやマイルを貯めることができるため、貯金をする上で重要な道具ではありますが、お金が貯まらないうちは支払いを先送りにすることで、家計が把握しにくくなります。

また、住宅ローンは約1%、マイカーローンは約2%といった中で、なんとクレジットカードの分割払いの金利手数料は約15%にもなります。

手数料は、消費者金融やカードローン並に高いんです。

分割払い・リボ払いをしているとお金は貯まりません。

まずはクレジットカードを使わない生活を意識してみましょう。

1-5:金利・利回り・割引率を意識して生活する

前章までのお金を貯める方法を実践できるようになると、普段から金利・利回り・割引率を意識した生活を送ることができてきます。

さらにお金への意識を高めていきましょう。

おトク度の高い行動は次の通りです。

|

資格を取得すれば、1~3年で元をとることができ、資格手当によっては生涯100万円以上トクできます。

スキル、キャリアにつながり収入アップも期待できます。

1-6:番外編① 家賃を下げる

出費の大部分を占めるのは、家賃です。

収入に比べて、家賃が高いところに住んでませんか?

家賃の目安は給料の手取り額30%ですが、お金を貯めようと思ったら、この割合を下げるしかありません。

単純に家賃を1万円下げれば、年間12万円節約することができます。

一時的に引越し費用や敷金、礼金、前家賃とかかりますが、長期的にみると節約が可能です。

① 閑散期の引越しがおトク

家賃を下げることを目的にした引越しを行う場合は、閑散期を狙うといいです。

時期は6月~7月、10月がおすすめです。

家賃は繁忙期(2~3月)が一番高く、その時期に入居が決まらないと4月から少しずつ家賃が下がり始めます。一番安くなる時期が6~7月です。

特に10月は、9月の人事異動などのイベントにも関わらず、それでも入居者が決まらないため家主がそうとう焦っている時期です。

この時期は繁忙期の家賃に比べ、おおよそ5%~10%安くなっています。

家賃交渉せずとも、安い家賃で入居できるので、住居のグレードや利便性を下げずに家賃だけ下げることができます。

さらに、物件によってはフリーレント(家賃無料)や商品券、プレゼントといったいろいろな特典も。

引越し費用も閑散期なので安くすみます。

閑散期に入居すると、更新時の家賃交渉も可能性が高まります。

② 更新時には家賃交渉をする

更新時期が近づいてきたら、一度は家賃交渉をしてみてください。

家賃交渉する際は、「同じ建物内の部屋が空室で募集されていて、家賃が△△円なので、同程度まで下げてほしい」と伝えてください。

空室の情報は賃貸物件サイトをみれば、かんたんに分かります。

空きがなくても、この物件は家賃がいくらで出ていたという履歴は賃貸物件サイトのアーカイブをみるとできます。

交渉の際、必ず家賃○○円だったら、更新しますと明確に伝えましょう。

ただ、「安くしてもらえませんか?」という言い方では必ず失敗します。

家賃が相場と変わらない場合は、交渉が失敗することもあります。

失敗しても、更新はできますので、失敗を恐れずチャレンジしてみてください。

1-7:番外編② 家具・家電の値引き交渉

マイホームを買ったときや広い部屋に引っ越したときは、家具・家電を買いそろえますよね。

その際、ぜひ値引き交渉をしてみてください。

「値引き交渉なんてできない」なんて思うかもしれませんが、実は難しくありません。

しかも、ネット通販より店舗で購入したほうが実はおトクです。

①値引き交渉のしかた

いたって簡単、amazonや価格.comの商品ページをみせて、「これより値段下がりませんか?」

というだけです。

現在は店舗で商品をみて、実際はネット通販で買うという方が多いので、店舗はその動きを阻止しようと考えています。

お客が店舗で買わなければ、他で買われるだけなので、安くしても売ろうとします。

声をかける相手はできる限り、決裁権をもっている売場の責任者がいいです。

消費税だけで10,000円以上する買物なので、提示された金額が税込なのか税抜なのかもしっかり確認しましょう。

購入するときは1度に全部ではなく、3~5回に分けて、購入するとベター。

その際、同じ担当者で毎回購入することが大事です。

担当者と関係性がとれてくると、相手も察してくれるので、値引きに快く対応してくれるようになります。

担当者も売上が期待できるお客様がきたと喜んで対応してくれます。

② 値引率の高い商品

新商品は値引率が悪いです。

狙い目は1年前の型落ち品です。

新商品が入荷されるとお店では、1年前の商品の在庫を処分しようと考えます。

型落ち品といっても、家具・家電はマイナーチェンジを繰り返しているので、実は性能に大差はないんですよ。

1年落ちのハイグレード商品と新商品の一般的なグレードの商品を比較すると、ハイグレード商品のほうが、

①価格が同程度もしくは安く

②性能・機能が充実

③電気代が安い(省エネ効果が高い)

と良いことだらけなんです。

③ 保証期間

ネット通販では、基本メーカー保証1年で、延長する場合は、価格の5~10%の保証額が上乗せされます。

店舗の場合は、当初からその商品に長期保証がついていることが多いため、値引きしたとしても値段は据え置きで3・5・10年保証がついてきます。

④ ポイント

値引き交渉をすると、現金値引きかポイントで実質値引きのどちらかをしてくれます。

担当者や店舗によって対応が変わるので、トータルで判断してください。

⑤ 購入時期

購入時期は、新製品販売開始後です。

決算前は値引率が増加しますが、在庫処分以上のインパクトはありませんので、新商品が販売開始されると、型落ち品はいつでも買い時です。

さらに売れ残ると、値引率は上昇します。

訪問する時間帯は日曜日の夕方がおすすめです。

1日の目標額に到達していないと、担当者は必死になって、セールスしてきます。

その分、値引きに応じる可能性が高まります。

つまり、型落ち品を新商品発売後から半年経った、日曜日の夕方に買いに行くと最安値で購入できる可能性が高まります。

大手家電量販店は、どこでも値引き交渉が可能ですが、大手家具店では値引き交渉が難しいお店もあります。

特にリーズナブルな価格で提供している大手家具店では値引き交渉は難しいでしょう。

高級品も取りそろえた大手家具店であれば、値引き交渉に応じてくれることがありますので、是非チャレンジしてみてください。

1-8:番外編③ 保険料の見直し

実は人生で住宅の次にお金がかかるのが、保険料なんです。

保険料を見直しすることで、圧迫されていた家計が一気に解消する可能性があります。

① むだな保障はつけない

保障内容を理解せず、生命保険を契約し、過剰な保障を付与していることがあります。

保険はその保障さえあれば、生活できる、進学させることができるという希望をかなえられる最小限の保障があれば問題ありません。

例えば、子ども1人いる共働き夫婦で夫が死亡した場合、遺族基礎年金で約100万円受給できます。

会社員の場合は遺族厚生年金も受給できます。

さらに業務内で死亡すると、労災の遺族給付も受給できます。

妻に収入があり、公的保障の受給額を考えた上で、生命保険を契約すると、思っている以上に保障は不要になり、保険料を節約することができます。

死亡時に受給できる主な公的保障(平成30年度)

| 給付の種類 | 給付内容 |

| 遺族基礎年金

|

給付額:779,300円

+子の加算 2人目まで224,300円ずつ 3人目以降 74,800円ずつ |

| 遺族厚生年金 | 報酬比例部分×3/4 ※月収によってかわる |

| 中高齢寡婦加算 | 584,500円 ※女性のみ |

その他、業務内の場合、労災の遺族給付あり。

② 子どもに生命保険はいらない

市町村によって、就学前~高校卒業まで、医療費が助成されています。

医療費がかからないので、医療保険は必要ありません。

また、死亡保険も必要ありません。

なぜなら、万が一、子どもが死亡しても、家計には影響がないからです。

子どもには保険はかけず、教育費や貯金にまわしましょう。

③ 自動車保険はネット損保をつかう

大手損害保険会社は近くに担当者がいるので、きめ細やかなサービスの分、損害保険料が高いです。

反対にネット損保は事業所・店舗がない分、大手損害保険会社に比べて損害保険料は30%~40%ほど安くなります。

契約はウェブサイト上ででき、ネット割引もあります。

ただし、保障内容は自身で確認しないといけないので、保障内容を理解した上で、契約します。

分からない場合は、電話やwebチャットを利用して、不明点を解決してください。

ネット損保のデメリットは契約手続きを自分で行うくらいで、24時間365日事故受付、ロードサービス付と大手損害保険会社のサービスとそん色はありません。

一度、契約すると、更新の手続は非常に楽にできます。

代表的なネット損保一覧です。

| ソニー損害保険 | セゾン自動車火災保険 |

| チューリッヒ保険会社 | イーデザイン損害保険 |

| アクサ損害保険 | SBI損害保険 |

2.【1時間でできる】お金を増やす方法

お金を貯める方法や節約する方法が分かったら、次はお金を「増やす」方法をお伝えしていきます。

お金を増やす方法は副業する等いろいろとありますが、多くの時間を要します。

いきなり、株式やFX(外国為替証拠金取引)では価値の変動が激しすぎるため、心の状態が不安定になります。

生活に支障のない程度で簡単にお金を増やす2つの方法をお伝えします。

1回1時間の作業で5,000円または年間10万円増やす方法です。

2-1:ポイントサイト

ポイントサイトは、お小遣いサイトとも呼ばれており、購入や登録、資料請求、口座作成、面談、モニター参加、アンケート記入等を行うことでポイントが発生します。

このポイントは、現金化や電子マネーに交換することができ、お金を増やすことが可能です。

ポイントは広告をだしている企業が、広告宣伝費として負担しているため安心です。

アプリを用意しているサイトもありますので、いつでも気軽に始められます。

代表的なポイントサイトは次の通りです。

| げん玉 | モッピー |

| ポイントタウン | GetMoney! |

おすすめは、クレジットカードの発行です。

登録手続きは案内に従って、必要な情報を登録するのみ。

高額ポイントのため1時間もかからず、5000円以上のポイントを獲得できます。

ポイント付与の要件が、カード発行のみで年会費無料のものを選択するとよいでしょう。

楽天カードやYAHOO!カード等は要件が容易でかつ、今後ポイントサイトを経由して、楽天市場やYAHOO!ショッピングで買物すると、さらにポイントが付与されるため、ポイントが貯まりやすくなります。

また、保険の見直し相談も高額のポイントがつきます。

1時間~2時間の面談で6,000円以上のポイントが獲得できます。

いずれのケースもそうですが、本来は、企業が商品を買ってほしい、契約してもらいたいという意図で広告を掲載しております。

1章でもお伝えした通り、本当に必要かどうかよく考えた上で、ポイントを獲得してください。

ポイント目的で、むだに買物をすれば、当然お金は減ります。

2-2:ソーシャルレンディング

ソーシャルレンディングとは、お金を借りたい企業(法人)とお金を運用して増やしたい人(個人)をマッチングするサービスです。

ソーシャルレンディング事業を運営する会社は、ウェブサイトから資産運用をしたい個人からお金を集め、その資金を企業に融資します。

運営会社や案件によっては1万円から始められ、元本が少なくとも始められる資産運用方法です。

代表的なソーシャルレンディング運営会社は次の通りです。

| SBIソーシャルレンディング | OwnersBook(オーナーズブック) |

| Maneo(マネオ) | トラストレンディング |

| クラウドクレジット | タテルファンディング |

ソーシャルレンディングのメリットは、大きく2点あります。

① 利回りが大きいこと

約3~14%と高い利回りが期待できます。

担保があると相対的に利回りは低い傾向にあります。

② 手間がかからないこと

投資したら、1~2か月後に企業へ融資され、その1ヶ月後には毎月決められた金利が入金されます。

やることは、応募期限に間に合わせて申し込むこととお金を用意するだけです。

デメリットは、お金が返済されない(貸倒れ)リスクがあり、元本が保障されていないことです。

万が一、貸出した企業の運営が計画通りに進まないと返済が滞り、金利も支払われません。

担保されている場合、一定の額は回収できますが、全額とはいきません。

当然、金利が高いと返済が厳しいため返済されない可能性があります。

金利の高さだけではなく、事業の詳細、条件を見きわめながら、投資をするとよいでしょう。

不動産担保ローンの事業は、金利はあまり高くないのですが、担保があるので安心です。

また、貸倒率が低いので、始めての投資向きです。

3.お金を貯める目標を立てる

最後に一番重要なことをお伝えします。

それは、目的や目標をもって、貯金をするということです。

目的があれば、モチベーションにつながりますし、将来の夢の実現が可能となります。

反対にこれだけは絶対にしたくないということを目標にしてもかまいません。

夢の実現の他に3大支出である、住宅資金、教育資金、老後資金を見据えながら、計画的に実行していきましょう。

それでも、目標がもてない方はまずは、貯金額300万円を目指してみませんか?

300万円あれば、仕事を辞めても1年分の生活費を確保することができます。

そう考えると、貯金が300万円もあると、だいぶ心に余裕がもてるようになりますよね。

4.まとめ

貯金ができない人は、お金に対する意識・行動を変えるだけでかんたんに貯金ができるようになります。

はじめは慣れないことで大変かもしれません。

しかし、少しずつ意識を高めていき、お金を貯めることができるようになり、そして、増やすことができるようになれば、希望やゆとりが生まれ、充実した人生を送れるようになります。

お金に好かれるようお金は大事に使っていきましょう。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。