今日、老後資金2000万円問題が世間を騒がせている結果、日本各地で行われる投資セミナーは非常に人気となっています。

それもそのはず、2,000万円もの大金、普通に生活していたら絶対に貯まりません。

単純に2,000万円を貯まるためには、20歳から60歳まで毎月41,667円積立しなければならなりません。

20歳から始めて毎月41,667円、40歳からならなんと毎月83,334円です。

子どもの教育資金もかかる、住宅ローンもかかるという時期に、正直この金額って現実的ではないですよね。

そして今日、預貯金は低金利でほとんどお金は増えません。

今の普通預金の金利0.001%だとすると、元金を2倍にするためには約72,000年かかります。

2,000万円を貯金するためには複利の力で効率よくお金をふやしていく必要があります。

そこで、投資をしていくことを検討する必要があるのです。

この記事では、投資経験者である筆者によるおすすめの投資商品の紹介はもちろんのこと、

目標金額の設定からリスクを最小限減らす手法・考え方をわかりやすく解説していきます。

最後までこの記事を読めば、投資のスタート地点に立つことができるようになります。

ぜひご覧ください。

目次

1.初心者が失敗してしまうのは、自分に向いている商品を選ばないから

投資商品を選ぶ際に重要なことは、膨大な商品の中で「自分の目的に合った商品」を選ぶことです。

なぜなら人によって能力はもちろんですが、性格によってストレス耐性が違うからです。

例えば、せっかちなタイプの人に株式投資はおすすめしません。

一喜一憂し、常に株価が気になり、ずっと見てしまいます。

しかも、ちょっと高くなるとすぐに売却してしまって、より利益を伸ばせるタイミングを逸してしまいます。

半面、損失が増えたら、放心状態になり、損切りもせずに塩漬けする傾向にあります。

こういう人は、一度投資したものは何も手を付けられない国債や定期預金、不動産投資のような投資がおすすめです。

しかし、何も理解せずおすすめだからと言われただけでやると非常に危険です。

大切な貯金がなくならないようにするためにはまずは自分を知ること、そして、どの手段で目標を達成するかビジョンを明確にすることです。

それでは、何のために投資をするのか目的、目標を明確にしていくための手順をみていきましょう。

①「60歳までに2,000万円のお金が必要」→目標金額を明確にする。

「60歳までに2,000万円」これは一般的な数字ですので、ぜひ自分自身の現在の生活水準や将来の希望額をふまえて計算してくださいね。

今回は、分かりやすくするためにも平均額で記事を進めていきます。

生命保険文化センターのデータによると高齢者の生活費平均は「約27万円」。

さらに余裕のある生活をするには「約35万円」必要というアンケート結果となっています。

一方、年金平均受給額は全体で月額144,903円(平成29年度 厚生年金保険・国民年金事業の概況 厚生労働省年金局より)。

二人世帯であれば、単純に約29万円です。

毎月の支出がゆとりのある生活35万円を目指すのであれば、公的年金約29万円だけでは約6万円不足してきます。

日本の男性の平均寿命が80歳として、60歳定年後約20年間の生活費を貯めることを目標としたら、今の年金支給額29万円を差し引くと自分で用意するべきお金は下記です。

| 60歳~65歳[毎月16万円老齢厚生年金のみ受給] (35万円-16万円)×12ヶ月×5年=1140万円65歳から[毎月29万円年金受給] (35万円-29万円)×12ヶ月×15年=1080万円60歳~80歳合計 1140万円+1080万円=2,220万円 |

60歳までに2,220万円という目標になります。

こちらを参考にご自身で目標を設定してみてください。

年金の予定額は、年金定期便や年金事務所へ相談にいくと分かります。

②いくらを元本にするか決める

生活費やその他教育資金等必要なお金は除いて考えなければなりませんので、あくまでも余剰資金の中から投資することになります。

といっても、全額資金を投下するのは少し心配ですので、初心者のうちは余剰資金の1/3くらいが元本としておすすめです。

のちのシミュレーション結果によってはその割合を増やすこと必要もあるかもしれません。

毎月の積立額も同様です。30,000円貯金できるのであれば、1/3の10,000円は投資にまわしてみましょう。

③投資で得られるお金をシミュレーションして方向性をきめる(目標額・年利)

目標額と元本が決まったところで、シミュレーションをしてみましょう。

シミュレーションはこちらのサイトがみやすく、詳細な設定ができてしっかりとした分析ができるのでおすすめです。

| 【シミュレーションサイト】 |

シミュレーションの結果によって、貯金だけでも達成が可能であれば、投資をする必要はないかもしれません。

一方、投資期間が短く、現在の資産が少なければ、リスク(リターンの振れ幅)をおって、ハイリスク・ハイリターンの投資を選択しなければならないかもしれません。

2章ではパターン別おすすめの投資方法を5つ紹介します。

2.【パターン別】おすすめ投資方法5つ

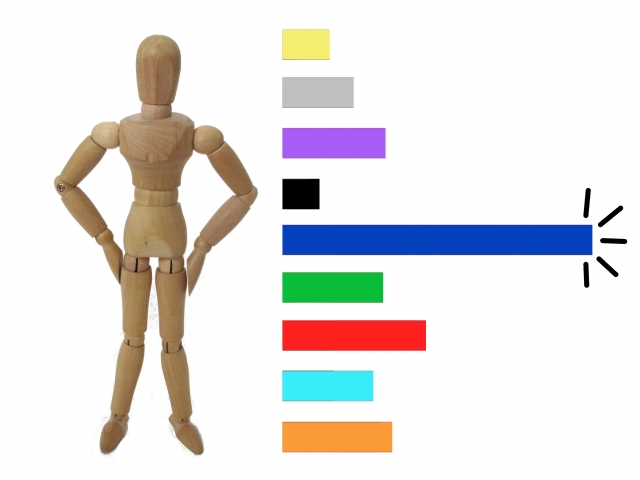

投資方法はリスク・リターン別で以下の通りに分けられます。

|

種類 |

期待できる年利 |

|

| ローリスク・ローリターン |

個人向け国債、定期預金 |

0%~1% |

| ミドルリスク・ミドルリターン |

投資信託、ETF、REIT、外貨預金、不動産投資 |

1%~10% |

| ハイリスク・ハイリターン |

株式投資、不動産投資、先物取引、FX、仮想通貨 |

10%以上 |

この章では分類された種類によってどのくらい利回りが見込めるか、どんなリスクがあるのかかんたんにまとめていきます。

2-1:できるだけリスクを避けたい【国債・社債・定期預金】

| 期待できる利回り | 0.01%~0.3% |

【メリット】

・中途解約しない限り、確実に増える

・定期預金は、金融機関が万が一、破綻したとしても預金者ひとり当たり、元本1,000万円と破綻日までの利息等が保護されます。(ペイオフ)

【デメリット(リスク)】

・リスクがない分、お金が増えにくい

・資金が拘束される

ローリスク・ローリターンに分類される商品はリスクが少なく、特に問題が発生しない限り元本よりは必ず増えます。

ただ、大きくは増えないので、老後でリスクをとるよりは安全性を重視したいときに行いたい投資です。

なお、定期預金であれば元本保証されますし、万が一金融機関が破綻してもペイオフの制度があるためより安全です。

2-2:短期で利益を狙いたい【株式投資】

| 期待できる利回り | 0%~1000% |

【メリット】

・売却益によるキャピタルゲイン得られる

・配当や株主優待によるインカムゲインが得られる

【デメリット(リスク)】

・株価の値下がりによるキャピタルロスがある。

資産運用というと、株式投資が一番に思いつくのではないでしょうか。

株式投資は、証券会社に口座をもつことで始めることができます。

現在では、たくさんのネット証券会社がありますので、インターネットで調べてみてください。

有名な会社は楽天証券やSBI証券、マネックス証券等があります。

ネット証券は手数料が安く始めやすいので、口座を開設しても手数料はかかりません。

一つくらいは開設してみてもいいかと思います。

株式投資の魅力は2つ。

株式を安く購入して高く売ることで利益を得るキャピタルゲインと持っているだけで権利が発生する配当や株主優待によるインカムゲインです。

株式投資はハイリスク・ハイリターンなだけあって、短期で利益を出すことができます。

2018年に株価が10倍になった銘柄(テンバガー)が4つありますので、一気に資産を増やすことができます。

また、5%以上の配当金や無料で使える株主優待等が期待できる銘柄もあります。

一方、株価の値下がりによって大きく資産を減少する可能性もあります。

昨年10倍になった銘柄も瞬間的に10倍になっただけで、もしも高値で購入した場合は、その後大きく株価が下がり、1/5の価値になることもあります。

一般的に株式投資で利益を挙げている人は10人に1人といわれています。

かんたんに取り組みやすい分、実際に成果を挙げている人は少ない世界ですので、しっかりと勉強と経験を積むことが大事です。

2-3:少ない自己資金で不労収入を作りたい【不動産投資】

| 期待できる利回り | 3%~30% |

【メリット】

・家賃に大きな変動はなく、安定的な収入が期待できる

・お金を借りて始められる、唯一の投資商品

・生命保険のかわりとなる

・相続税対策になる

【デメリット(リスク)】

・空室時は、家賃が入らず、収入は0となる。

・建物が倒壊する可能性がある。

・流動性が低く、換金するためには最短でも2~3週間かかる。

不動産投資といっても、いろいろと種類があり、次のように分類されます。

| ミドルリスク・ミドルリターン | ハイリスク・ハイリターン |

| 駐車場・底地

都心ワンルームマンション投資

|

一棟アパート、一棟マンション

テナントビル、商業ビル ボロ戸建、シェアハウス |

不動産投資も株式投資と同様に、キャピタルゲインとインカムゲインが期待できます。

詳しくいうと、不動産を安く購入して高く売ることで利益を得るキャピタルゲイン、家賃収入によるインカムゲインですね。

ただ株式投資と違って、インカムゲインはただ所有しているだけでは発生せず、人に貸すことではじめて家賃収入という利益が生まれます。

一般的にミドルリスク・ミドルリターンの不動産投資は人に貸しやすく、家賃収入を得やすいため利回りはそれほど高くはありません。

利回りは3%~10%程度となります。

一方、ハイリスク・ハイリターンの不動産投資は人に貸すのが難しい分、一度入居して家賃が発生すれば高いリターンが期待できます。

または、投資額が高額な分、利益も損失も大きくなるという特徴があります。

利回りは10~30%程度です。

不動産投資に関しては、こちらの記事で詳しく紹介していますので、ぜひご覧ください。

少額投資で不動産投資をはじめたいのでしたら、こちらの記事も参考になります。

2-4:分散投資に最適【投資信託・REIT】

| 期待できる利回り | 1%~10% |

【メリット】

・少額から投資が始められる

・運用のプロに任せられる

・分散投資でリスクを軽減できる

・個人では投資しにくい国や地域、資産に投資できる

【デメリット(リスク)】

・コスト(手数料)がかかる

・元本保証ではないので、購入・売却時期によっては損失になることもある

投資信託(ファンド)とは、投資家から集めたお金を運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品です。

その中でもETFは「上場投資信託」といい、取引所に上場されているのでいつでも売買が可能です。

また、REITとは「不動産投資信託」といい、不動産に特化して投資・運用するもののことをいいます。

投資信託は株式投資と同様に証券会社で購入することができます。

投資信託のメリットは、プロがその投資信託の特徴にあわせて資金を配分し、分散投資をすることができます。

リスクをおさえたければ、国債や社債等の配分が多い投資信託を購入すればいいですし、リターンを期待したければ、株式や不動産の割合が多い投資信託と特徴にあわせて自由に選択することができます。

現在はポイント投資ということで、買い物時に取得したTポイントや楽天ポイント等で投資信託を購入することができるようになってきています。

ポイントだけで運用すれば、元々、元手が減るという考えがありませんので、安心して運用ができると徐々に人気になっています。

2-5:リスクがあっても大きな利益に期待したい【FX】

| 期待できる利回り | 10%~10000% |

【メリット】

・少額から投資が始められる

・元手よりも多くの額が扱える(レバレッジ)

・スワップ金利がある

【デメリット(リスク)】

・短時間に大きな損失になることがある

ハイリスク・ハイリターンの商品の中でもFX(外国為替証拠金取引)は特にリターンが期待できます。

FXとは(外国為替証拠金取引とは)、少額の証拠金をかけて大きく外貨を運用する取引です。

売買の際は、証拠金にレバレッジをかけて取引できるため、為替相場が有利に変動すると(ドル安(円高)時にドルを買って、ドル高(円安)時にそれを売ると)、レバレッジ効果により大きく収益をあげることができます。

一方、不利な方向に相場が変動すると大きな損失を被ることがあり、損失が証拠金の額を上回ることもあります。

例えば、本来100万円の取引をするためには、当然100万円が必要ですが、FXでは、100万円の取引をするのに証拠金となる5万円を用意するだけで取引が可能となります。(レバレッジ20倍)

そして、証拠金5万円で1ドル=100円のときに1万ドル分(100万円)購入し、1ドル=101円になったときに1万ドル(101万円)売却すると為替差益の1万円が利益となります。

急激に為替が変動した際は、1分で1円以上変動することもあるため一瞬で証拠金がロスカットされ、30%~50%になります。

1分で1万円の損益が発生することもあるので、24時間いつでも稼ぐチャンスがあります。

短期で資産を築ける分、資金が一瞬で溶けるので、実際に投資をせずシミュレーションでゲームのような感覚からはじめましょう。

3.投資をはじめる前の心得~リスク回避のポイントを知る~

投資を始める前にはしっかりとその商品の特徴を勉強・分析するようにしましょう。

筆者は100万円以上損失をだしてから、今頃、株やFXの勉強をしています。

よく理解せずに始めるとこのようになってしまいますので、みなさんは真似しないように。

勉強・分析をするのはもちろん重要ですが、この章では、それ以外のことで重要なリスク回避のポイントについて説明いたします。

3-1:少額からはじめる

投資の世界にアマチュアとプロの違いはあっても、同じ土俵の上でたたかうことになります。

そんな世界に初心者の方が何も知らずに始めると、すぐにお金は奪われてしまいます。

まずは勝ち方を学んでください。

また、できれば少額でいいので入金してからはじめてください。

シミュレーションで負けても平気という気持ちであれば、いくらでもリスクを負って、理屈や理論だけで成功することは可能でしょう。

しかし、少額でもお金を払って投資をすることで、もしかしたらお金が減ってしまうかもしれない、今決済すべきかそれともまだ利益を伸ばすべきかといろいろと思惑が生まれてきます。

金額がもしも大きければ、すぐに決済をし、利益確定してしまいたくもなります。

これは、人それぞれの性格によります。

自身の精神状況を知り、あなたがその時どう決断したことによって、どのような結果をもたらしたか何度も検証・分析してください。

それで利益をコンスタントにあげれるようであれば、ぜひそのまま目標に向かって進めてください。

反対に損失ばかりだすようであれば、修正が必要です。

この検証・分析中に始めから多額の資金で始めると、この時点で資金が大幅に減り、退場させられます。

そうならないためにも必ず少額からはじめることをおすすめします。

3-2:分散投資で損失を最小限にする

ひとつの銘柄や商品に集中投資をしていると、その銘柄が暴落した際にその影響を直に受けてしまいます。

そこで、分散投資をすることで、ひとつの銘柄になにかあったとしても、他の銘柄で損失を補填することで損失を最小限にすることができます。

「卵は一つのカゴに盛るな」と一度は聞いたことがあると思います。

卵を一つのカゴに盛ると、そのカゴを落とした場合には、全部の卵が割れてしまうかもしれません。

しかし、複数のカゴに分けて卵を盛っておけば、そのうちの一つのカゴを落としカゴの卵が割れて駄目になったとしても、他のカゴの卵は影響を受けずにすむと昔からあるたとえです。

また、購入時期を分けて購入することでもリスク分散につながります。

「ドル・コスト平均法」という言葉も聞いたことがあると思います。

「ドル・コスト平均法」とは定期的に継続して、一定金額ずつ金融商品を購入する投資手法のことです。

毎月一定金額を投資することで、価格が安いときには多く、高いときには少ない量を自動的に購入することになり、

一定量ずつ買い付けたときに比べて平均取得額を低く抑えられる効果を期待できます。

購入する銘柄等の商品と時間を分散することでよりリスクを回避した投資が可能となりますので、この二つの考えはあわせてつかってみてくださいね。

3-3:長期的な視点でみる

投資を続ける中で、経済状況や相場の雰囲気によっては一時的に投資商品の評価が下がり、含み損になるかもしれません。

しかし、時間の経過によって回復しその後上昇することもあります。

目標はまだ先にあるので、短期的な視点ではなく長期的な視点みるように心がけましょう。

特に分散投資を行っている場合は、長期間投資をすることで元本割れをする可能性が低くなる傾向にあります。

ただし、途中で売ったり分散投資をやめてしまうと効果は弱くなりますので、やり続けることを意識していきましょう。

まとめ

いかがでしたでしょうか!

このように、投資をはじめるといっても、おすすめの投資方法をいきなり実践するのではなく、目標額を定めて、どうしたらそれが達成できるか考えてから始めてみることが重要です。

投資期間や目標額によっては、ハイリスク・ハイリターンの商品を選択しなければ達成できないかもしれません。

また、商品を選んだ後も自分の性格にあっているのか分析することも大事。

どの商品であれば結果がだしやすいのか、楽しくできるのかそれとも損失ばかりになってしまうのかを分析し、せっかくの投資でお金を減らさないように気を付けましょう。

分析するためには、必ず金額は少額ではじめてくださいね。

効率的な資産運用で目標が達成できるよう応援しています!

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。