「マンション経営の最大のメリットは節税ができることです!」

・・そんな営業トークにのせられて「節税効果」ありきでマンション購入を検討していませんか?

確かにマンション経営は家賃収入を得ながら節税の効果にも期待できます。

しかし中には、節税の意味や仕組みを間違って理解してしまい、

最終的にマンション経営自体が失敗につながるケースも少なくないのです。

そもそもマンション経営をする上で節税になるというのは、マンション経営で「赤字」を出すことが前提。

赤字を出すこと自体を目的にしてしまうと、

・資産価値の減少

・過度な経費計上で脱税と判断されるリスク

・融資が受けられなくなるなどのデメリット

上記のようにマンション経営自体を脅かすことになりかねません。

この記事では、初心者でもわかりやすくマンション経営における節税の正しい意味と仕組みを解説しました。

マンション経営における正しい節税とは、「きちんと税制を理解し、無駄に税金を払いすぎない」ということです。

最後まで読めば、払いすぎたなどの損をすることがないように節税対策の正しい知識が得られます。

節税効果ありきでマンションを購入する前にぜひ読んでみてくださいね♪

目次

1.「マンション経営で節税」という意味を分かりやすく解説

「マンション経営で節税」というのはどういうことでしょうか?

マンション経営をスタートすると、確定申告は「不動産所得」で申告します。

不動産所得は以下の通り収入から経費をひいた金額です。

「不動産所得=家賃収入―マンション経営にかかった費用(管理費、固定資産税、不動産所得税等)」

初年度は購入費用が大きくなるので不動産所得がマイナスになるケースが多いのですが、

不動産所得は給与所得と合算して申告できるので、不動産所得のマイナス分を会社員の給与所得から引くことで給与所得をおさえられて税金がもどってきます。

また株式やFXはで得た損益は上記のように給与所得とは合算できません。

他の投資と比べて節税効果が高いのはマンション経営ならではのメリットと言えます。

では具体的にマンション経営の節税の仕組みを見ていきましょう。

1-1:マンション経営の節税の仕組み

会社員であれば、毎月の給与から社会保険、年金、所得税が差し引かれ、年末調整で住宅ローンや生命保険などの控除を行えば済む話ですので、自分で確定申告を行って節税に努める必要はありません。

しかし、マンション経営を始めた場合、家賃収入が発生しますので、その年の合計所得が高くなります。

所得が高くなるということは、次の年の所得税や住民税、健康保険などまで高くなることを意味しますので、本来はこの高くなった所得を抑えることを目的とするのがマンション経営の節税なのです。

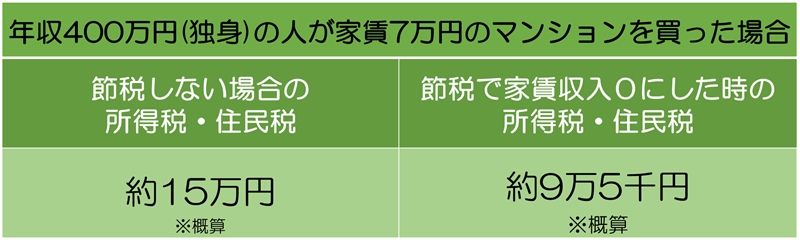

では、節税した場合と節税しない場合でどのくらいの違いが出るのか、簡単なシミュレーションをしてみましょう。

年間で5万円以上の節税ができました。

もしマンション経営で赤字が発生すれば、更に給与所得から赤字分を差し引いて納税額を計算しますので、場合によっては10万円近くの節税も可能になるかもしれません。

1-2:マンション経営には3種類の節税がある

マンション経営の節税の意味はお分かりいただけましたでしょうか。

上記では主に所得税と住民税、健康保険が安くできるということについてご説明しておりますが、正確には不動産投資の節税は3つに分けることができます。

① 損益通算による節税

これは先ほどご紹介した、マンション経営で赤字を出して年間の所得額を下げるという節税方法。

マンション経営は家賃収入が入る代わりに、物件購入時の初期費用、管理費、入居募集時の広告費などの費用が発生します。

これを経費として計上し、家賃収入が上回れば、不動産所得はマイナスになりますので、それを給与所得から差し引けば所得税などが安くなるという仕組みです

② 不動産譲渡所得の節税

マンション経営では、いずれ「出口戦略」という売却時のことも考えなければいけません。

不動産を売却して利益が出ると、それに対して税金がかかります。

不動産の譲渡所所得の利益や損失は給与所得と一緒に計算することができません。

よって、不動産の売却で得た利益に対して、売却時にかかった費用の計上やどのくらい所有した期間による税率の違い、その他に税制の特例などを存分に活用して売却した利益をいかに安く申告するかが重要となるのです。

③ 相続税の節税

もし自分に万一のことがあった場合、所有していたマンションは家族が相続することになります。

相続した家族は、マンションを保有し続けるか売却するかに関係なく、一定の税率により相続税の納税が課せられますので、基礎控除や小規模宅地の特例、マンションなら建物割合が高いなどの専門的な知識を必要とする節税方法が求められます。

2.「マンション経営は節税できる!」のうたい文句をうのみにしない

不動産投資会社の宣伝でよく耳にする「マンション経営で節税!」といううたい文句。

「節税できる、税金が戻ってくる」といってそれだけで購入することはあまりに危険です。

実は節税効果で税金が還付される・・というのは購入費用が多くかかる1年目だけで、翌年以降は黒字化して戻ってこない場合もあります。

悪質な場合、最初の営業で税金が還付され続けるように見せたシミュレーションを出してくる会社もあるので注意です。

還付されるというのは「不動産事業が赤字である」ということです。

本来事業は黒字であるべきですよね。

これらを踏まえて、マンション経営で本来の節税の意味と注意点を改めてまとめました。

2-1:よく聞く「節税で税金還付!」の効果は1年目だけが多い

マンション経営を始めた際に最初に購入のために仲介手数料や不動産取得税、その他にローン事務手数料や印紙代などを含めて物件価格の7~10%、場合によって数百万円の費用がかかります。

よって、これらを経費として計上すれば年間の収入を大きく減らすことができるため、場合によっては所得税をおさえられ還付を受けるなんてこともあります。

でもよく考えてみるとこれって、最初の1年しか発生しない経費です。

悪質な不動産投資会社のシミュレーションでは、あたかもその節税効果が永久に続くように見せる場合もあります。

初年度だけでなくしばらく節税で税金還付が続くということは「そのマンション経営自体が赤字でうまくいっていない」ということです。

もし不動産営業マンに節税を前面におしてマンションをすすめられているなら少し注意してくださいね。

2-2:削れる税金、生まれる税金

また「マンション経営は節税になる!」とは安易に言えない理由があります。

何故なら、マンション経営を始めると少なからず節税できる部分はあったとしても 「固定資産税」という新たな納税義務が発生するためです。

つまり、経営方法によっては節税になった分が固定資産税でなくなると捉えることもできるんです。

税金について考える時は、目先の得だけを考えてはいけないという代表的な例とも言えるでしょう。

2-3:何でも経費にできるわけではない

経費として計上できるなら、無理やり経費になるものを作ってしまえ!

そんなアイディアが浮かんだ人もいらっしゃるかもしれませんが、その考えには注意が必要です。

例えば、入居者が入ってくれるように300万円かけてリフォームやリノベーションなどを行ったとします。

本来ならその300万円が経費にできるので、その年の所得が低くなるように思えますよね。

しかし、リフォームというのは「資産価値を高める行為」であるため、修繕費などではなく「資本的支出」という考え方に当てはまります。

つまり、300万円を一回で経費計上できず、建物の資産に加えて徐々に減価償却しなければならない場合があるのです。

正確には、リフォームの内容によって修繕費と認められる場合もあります。

判断基準が非常に難しいため解説は省略しますが、「資産価値を高める経費」と「修繕などと認められる経費」では計上の仕方が違うということは覚えておきましょう。

2-4:赤字による節税は資産価値を減少させる

投資用の不動産の価格や価値は収益性で決まります。

マンション経営で日頃から収支の具合を誰かに報告することはありませんが、いずれ売却するときや新たに融資を受ける際には、これまでの運用履歴を不動産会社や銀行などの関係者に見せることになります。

もしあなたが1000万円を持っていてマンションを買うことになった場合、以下のどちらを買いたいと思うでしょうか。

A.毎月赤字が出ている2000万円のマンション

B.毎月黒字の800万円のマンション

考えるまでもないかもしれませんが、Aの場合、1000万円しか持っていないので、残り1000万円はローンで購入しなければいけません。

毎月赤字ですので、ローン返済や運用中の費用は全て自分の財布からということになるでしょう。

しかしBの場合、安く購入できて毎月黒字。

ローンを利用せずに現金で購入したって、早い時期に投資した金額を回収して次の物件購入を行うことができるでしょう。

このように、第三者から見て赤字のマンション経営というのは、総合的に見た価値が低いのです。

赤字を出す節税というのは、物件の価値を自ら下げているようなものと認識しましょう。

2-5:節税のつもりが〇〇倍のペナルティ

最もやってはいけないのが、節税ではなく「脱税」です。

先ほど、経費にできるものとできないものの一覧をご紹介しましたが、もし自宅で使っている光熱費まで経費に計上していたことがバレたら「追徴課税」という非常に怖いペナルティを課せられます。

本来の納税額より少ない金額を申告すると本来納めるべき税金に10~20%が上乗せされ、更に悪質と判断されると35%が上乗せされます。

更に、納税すべきものを納めていなかった間の延滞税もかかります。

脱税は百害あって一利なしなのです。

2-6:節税が2戸目の購入を遅らせる

わざとマンション経営を赤字にするのにはもう一つ大きなデメリットがあります。

それは、2戸目の購入や持ち家の購入時のローン審査に悪影響を及ぼすということです。

とても簡単な言い方をすれば、確定申告でマンション経営の赤字を出すことで、次にローンで物件を購入する時の審査で提出する収入証明の内容を自ら悪化させているようなものなのです。

もちろん、収入が悪くなっていると分かれば銀行はローンの融資を渋るでしょう。

赤字を出すことが、こういった後のデメリットに繋がるということを認識している人は多くありません。

目先の節税効果に目がくらんで、その後、不動産が購入できなくなるなんて本末転倒な事態にならないよう気をつけましょう。

3.本来の「節税」は経費を適切に計上して「税金を無駄に払いすぎない」対策をすること

ここまで「マンション経営で節税できる」しくみと注意点をみてきました。

単純に節税で還付をうけられる!ということだけでマンション経営を始めるにはリスクが高いことがわかりましたね。

ただマンション経営においては家賃収入から経費を差し引けば年間の不動産の所得を低く申告することができます。

結果的に納税額を安くできるので、損をしないために節税の知識を入れておくことも重要です。

とはいえ、何でも経費にできるわけではありません。

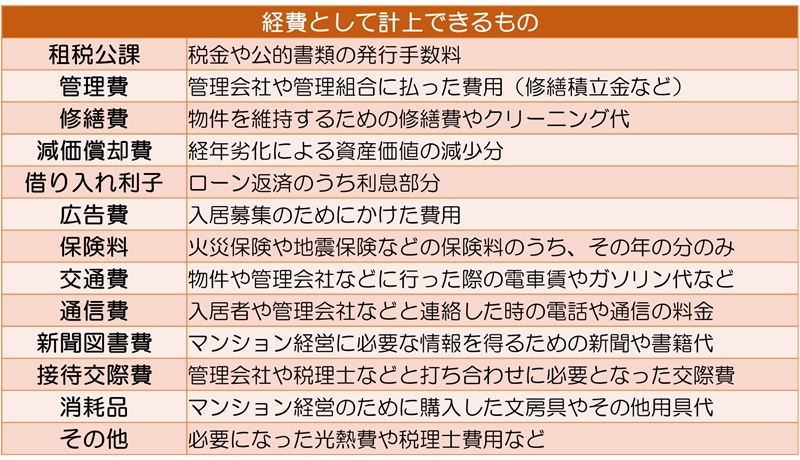

マンション経営でどんなものが経費として計上できるのか見てみましょう。

3-1:経費にできるものとできないもの

まず、マンション経営で経費にできるものを一覧で見てみましょう。

意外と多くのものが経費にできることが分かりますよね。

でも、以下のようなものは経費にはできず、もし嘘をついて経費に入れていたらペナルティによって余分な税金がかかってしまいますので気をつけましょう。

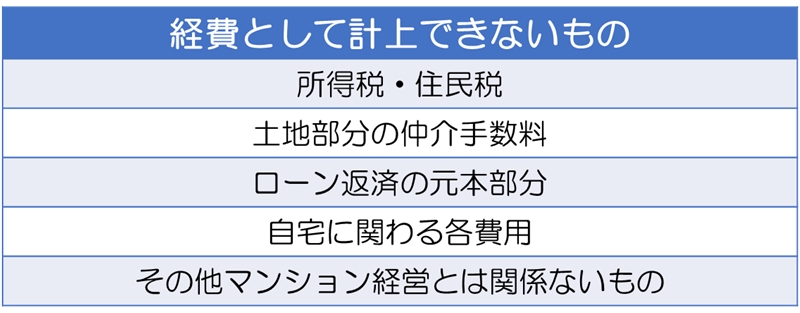

3-2:経費計上の具体的な方法

マンション経営で経費にできそうなものが分かったところで、今度は具体的にどのように経費を計上するのか解説させていただきます。

端的に言えば、確定申告の際に経費となるものを全て記載して、最後に収入から経費や税制度による控除額を差し引いて申告すればよいのです。

まずは、経費の証明となる領収書や請求書、確定申告の用紙などを用意します。

その後、これまでの収支の内訳を明確にした表などを作成しつつ、経費などを含めた計算をしながら確定申告書の作成を行います。

最後に締切である3月中旬までに確定申告を行い、金融機関やコンビニなどの指定の納税方法にて納税を行って完了です。

もしここで、赤字が発生していた場合、昨年に納めすぎた税金が還付されます。

地域によりますが、大体5月ころまでには還付が受けられるため、還付のための銀行口座の情報なども併せて用意しておいたほうが良いでしょう。

3-3:魔法の経費「減価償却費」を理解しよう

さて、上記の経費として計上できるものの中に「減価償却費」というものがありますよね。

サラリーマンなどが扱うことのない費用ですので、なんとなく聞いたことがある方もいれば、全く聞き慣れないという方も多いことでしょう。

実はこの減価償却費は、マンション経営の中で大変重要なものとなります。

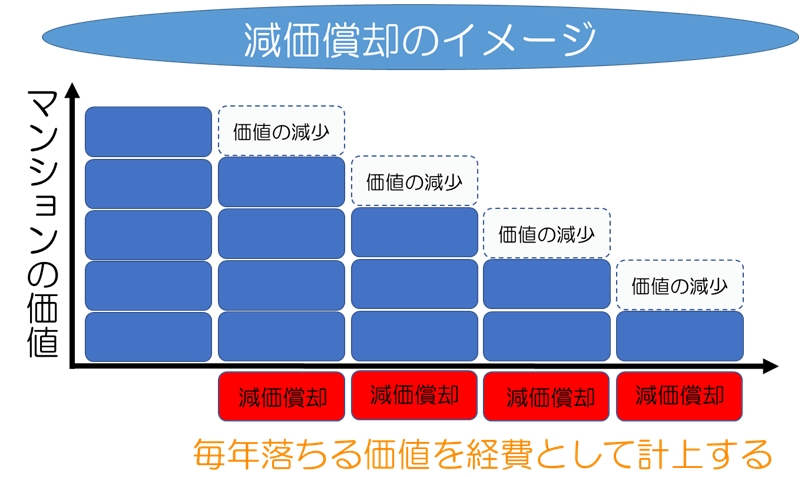

減価償却費とは、経年劣化していくことで落ちていく物の価値を一つの費用として考えようというもの。

仮に3000万円のマンションを購入したとして30年後に600万円の価値になるとすると、30年間で2400万円も価値が落ちた(=費用が発生した)ということになります。

よって、これを毎年の経費として公平に計上しようというのが減価償却ですので、上記の例であれば毎年80万円を経費として計上できるのです。

土地は時間と共に価値が落ちるものではありませんので減価償却はできません。

つまり、マンションなら建物部分の価値の減少分だけ経費として計上していく必要があります。

とはいえ、もし上記の例のように減価償却費が80万円で年間に80万円の家賃収入があったとしたら、計算上の家賃収入は0円ですよね。

他の経費まで含めたらマンション経営は赤字になっているという申告ができますので、節税どころか、税金の還付を受けることも可能です。

マンション経営において、減価償却ができるということは収支に大きく影響する大変重要なことなのです。

尚、減価償却費の計算は大変複雑なため詳しい計算方法のご紹介は省きますが、大まかには以下のような計算で減価償却費を求めることになります。

もし具体的な減価償却費の計算をしてみたいという場合は、以下の記事が大変参考になりますので、是非ご覧になってみてください。

まとめ

「マンション経営のメリットは節税ができること!」

確かにマンション経営を行って家賃収入を得ながら節税の効果にも期待できます。

しかし、節税の意味や仕組みをきちんと理解せずにそれだけにメリットを感じて購入するのは要注意だということがわかりました。

マンション経営が順調で不動産収入があればむしろ納める税金が増えることが通常です。

本来の「節税」とは不動産収入に対し、必要経費をもれなく、適切に計上することでむだな税金を払いすぎないということだということを理解した上で健全なマンション経営をめざしましょう。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。