不動産投資で重要なのが、物件選び。

ひとえに不動産といっても、

「マンション」なのか「アパート」なのか

「新築」か「中古」なのか「都心」か「地方」か選択肢はさまざまです。

この記事では、その中でも「中古マンション」に特化し、

最新の中古マンション経営の現状を見ながら、これから時代にあった中古マンションの選び方を解説しました。

これを読めば、初心者の方でも人口減少が進むこれからの日本において、選ぶべき物件の基準が明確になるはずです。

ぜひ参考にしてみてください。

目次

1.中古マンション経営の現状

私が不動産投資の世界に飛び込んだ時から約12年経ちました。

2006年頃はデフレ経済の真っ只中でした。バブル崩壊から後を引き、不動産投資は着目されず、知る人ぞ知る資産運用でした。

その後、ブログや不動産投資専門の検索サイトなどで情報が広まる機会が増え、2010年頃、少し上向きになったと思われた矢先に2011年東日本大震災が起こり、また、不動産投資への熱は一気に鎮火しはじめます。

しかし、2012年のアベノミクス、2020年の東京オリンピックが決定したことで日経平均株価は2万円を超え、不動産にも資金が流れ、不動産価格が上昇し始めました。

中国人による爆買いも不動産価格の上昇に一役買い、不動産価格は高い水準で維持され現在に至ります。

昨今では、マンション経営は多くのサラリーマンにも普及し、買付申込書を提出しても、「10番手です。」なんてこともあるくらい注目される資産運用の手法となっています。

ここ5年の間でマンション経営は大きく変化しております。

そこで、私が経験した中古マンション経営の現状を紹介していきます。

1-1.地方マンションに活路を求めたAさん

アベノミクスから東京を中心に不動産価格が上がり始めたことにより、まだ価格が上がっていない地方に活路を見出そうとしたAさんがいらっしゃいました。

購入したのはこんな物件でした。

| 福岡県北九州市 中古マンション 築30年

価格180万円 家賃月額3万円 表面利回り20% 管理費・修繕積立金月額1万円 |

北九州市は、政令指定都市で人口も多く、賃貸需要が高いと思って購入したわけですが、実際は買った物件の近辺で新築アパートの建築ラッシュ。

当初はオーナーチェンジで購入しましたが、半年ほどで退去。

すぐに月額3万円で募集を開始しましたが、空室を埋めるどころか問い合わせの電話もかかりません。

理由は、競合物件が増えすぎた結果、空室の長期化を恐れた大家さんが家賃の値下げを次々に始めたことにありました。

Aさんのマンションと同条件の新築マンションが3万円で募集していることもあり、家賃を下げざるを得ませんでした。

結局家賃を月額25,000円に下げて何とか空室を埋めることに成功しました。

しかし、管理費・修繕積立金が高くないため、大規模修繕工事が行えず、劣化がところどころに見受けられ、あまり見栄えもないマンションのため、次回、空室を埋めることができるか恐れていました。

そこで、購入時と同じ価格180万円で販売を開始。

結果、150万円で売却することで、多少のプラス収支でその物件を手放すことができました。

1-2.東京都内で資産価値が高いところばかりを購入し続けていたBさん

ある不動産コンサルタントから「東京のマンション経営で成功したいなら黙って1,000万円以下の千代田区にある物件を買え」といわれ、それを実践しているBさんがおりました。

現在ではそんな物件はほぼありませんが、オリンピックが決まった前後であれば、実際に数多くありました。

Bさんが2013年頃に購入したのはこんな物件。

| 東京都千代田区 SOHO向けワンルームマンション 築35年

価格950万円 家賃月額7万円 表面利回り8.8% |

空室で購入しましたが、15万円ほどのリフォーム後、すぐに入居が決まりました。

その後、再度空室がありましたが、家賃を下げずとも新たに入居が決まる、空室期間がまたまた1ヶ月以内と順調にマンション経営ができています。

しかも、今売却すると、査定額は1,350万円前後。

売る必要がないため、毎月家賃を受け取られています。

この物件の他にも千代田区だけで5件ほど、港区で2件所有しており、評価益は数千万円にも上っています。

以上、AさんとBさんの実例を挙げてみました。

同時期に購入した二人でしたが、結果は大きな違いが生まれております。

では、これから購入する方はどういったマンションを選ぶべきでしょうか。

次の章ではポイントを挙げていきます。

2.中古マンションを選ぶ際のポイント

中古マンションを選ぶ際のポイントは3つあります。

失敗をしないためには、解決することが困難にならないよう購入時にそのリスクを必ず避ける物件選びをすることが大前提となります。

そのリスクとは、空室リスク、滞納リスク、資産価値・家賃下落リスクです。

これは、「物件選び」で回避できるリスクです。

そのリスクに遭わないためにはどのようなマンションを選べばいいか確認していきましょう。

2-1賃貸需要が高いエリア(人口が多いエリア)

空室を埋めるためには、賃貸需要の高い=人口が多いエリアのマンションを購入することが大切です。

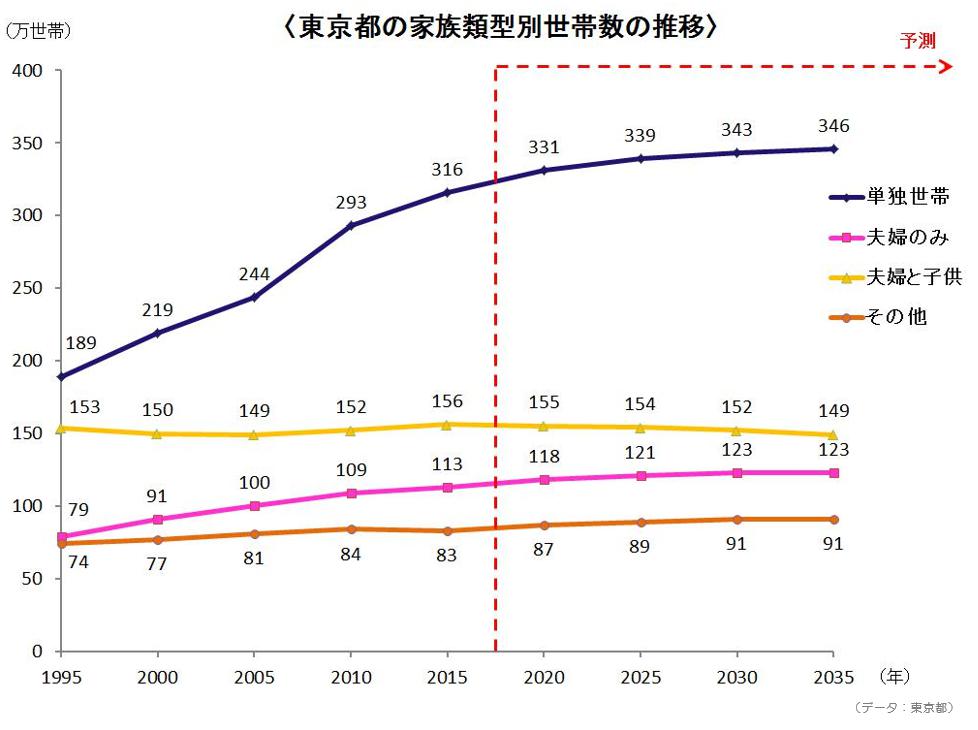

単純に人口が多いエリア、人口が増えているエリアは賃貸需要が高いと考えることができます。

しかし、2018年10月時点、日本の総人口は1憶2644万3千人で、8年連続減少しています。

さらに47都道府県のうち、40の道府県で人口減少が進んでいます。

人口が増加している7都県は、東京都、沖縄県、神奈川県、千葉県、埼玉県、愛知県、福岡県のみです。

中でも東京都の増加率は0.72%と最も高く、未だ人口が増加傾向にあります。

実際に東京都の空室率は14.5%と全国でも最低クラスとなっています。

ちなみに全国で一番空室率が低いのが沖縄県です。

沖縄県も人口が増加している県の1つです。

人口が増加しているエリアは空室になりにくいですね。

一方、人口が増加している県で福岡県も挙げられています。

それなのに九州で一番空室率が高い県(18.9%)となっています。

福岡県ではマンションやアパート等の建築ラッシュで供給が増えすぎてしまった結果、需要と供給のバランスが崩れてしまっています。

人口増加率だけでなく空室率もあわせてチェックしてください。

空室率は、以下のリンク、LIFULLで調べることができます。

https://toushi.homes.co.jp/owner/

では、空室率が一番低い沖縄県で投資するべきとも考えられますが、家賃相場が低いのに価格が高く、非常に経営は厳しいものになります。

やはり、空室率が低く、日本一家賃相場が高い東京都を選ぶと空室リスクを避けられ、家賃が高い分マンション投資もしやすく、失敗しにくいと考えられます。

しかも、東京都の予測では、15年先まで単身世帯数が今後、年々上昇しております。

そのため、単身世帯に需要が高いワンルームマンションは投資に適しております。

なお、東京23区の駅徒歩10分以内のマンションだと、すでに建物を新築できる土地がほとんどなく、新たにマンションが建ちづらいため競合が増えづらいというメリットもあります。

今後も賃貸需要が維持もしくは上昇する可能性が高いため、家賃の低下を抑えることができる東京は、安定的で資産を確実に増やしたいと思う方には最適なエリアだと考えられます。

2-2出口戦略に強い融資がつきやすいマンション

「出口戦略」とは、売却することも考えて購入することをいいます。

そうしなければ、売却時に低い価格で買い叩かれ、結局、赤字になる可能性があるからです。

購入する前には必ず売却する場合も考えることが重要です。

では、出口戦略に強いマンションというのは、どのようなマンションかといいますと、融資がつきやすいマンションとなります。

融資がつきやすいということは、多くの人に購入検討してもらう機会があり、売却する際に価格の下落を防ぐことができます。

例えば、首都圏(東京、神奈川、千葉、埼玉)や大阪府、京都府、愛知県等の大都市にあるマンションや築浅のマンションで耐用年数が

| 47年-築年数≧30年 |

となるマンションは融資がつきやすく、融資期間が長いため利益を確保しやすく、資産価値が高いまま売却することができます。

逆に、現金以外で購入することができないマンションであれば、そもそも購入できる人は限られてしまい、その分、割引をしなければなりません。

これは、1981年6月前に建築確認申請されたマンション(旧耐震、既存不適格物件)や地方にあるマンション、違法性のあるマンション等が該当します。

耐用年数が短いマンションや資産価値の判定がしにくい、資産価値が低いマンションは融資がつきにくく、価格も当然安くなります。

最悪、売却することができず、負債のみを増やし続ける「負動産」となり得る可能性さえあります。

出口戦略に強い、融資がつきやすいマンションを選択することはリスクを抑える上でも重要な要素となります。

2-3入居状況・契約内容の確認

入居状況・契約内容は直接収支に関わる部分です。必ず購入前に確認しましょう。

滞納していないか、異様に家賃が相場よりも高くないか、サブリース契約の内容が貸主に不利ではないか等おかしな点があると、思っていた利益を得ることができなくなります。

例えば、次のようなことがあります。

①家賃滞納

滞納している人だと家賃収入を得る機会を失い、部屋を明け渡してもらうために最短で1年近くかかる場合があります。しかも、明け渡すまでに多額の費用がかかります。

| 【対策】 入居申込書や入金の履歴をみせてもらう。 |

②相場よりも高い家賃

相場よりも高い家賃の分、高い金額でマンションを購入したにもかかわらず、購入後すぐに退去し、一気に家賃が下がるといった被害例がよくあります。

これは不動産会社の人が入居していて、実際はサクラだったという場合によくあることです。

| 【対策】 相場よりも高い家賃で考えられるのは、10年以上入居しており、その当時の高い家賃が維持されているためです。入居時期を確認してください。 |

入居が最近なのに相場よりも高い家賃はサクラの可能性があるので、注意してください。

③サブリース

サブリースでは、減額はいつでもできる、手数料10%以上で非常に高い(保証家賃が相場よりも10%以下)、解約が借主から申し込めない等の場合、貸主に不利な条件であると考えられます。

このようなことに該当すると、毎月の収支以外に売却価格に大きな影響があり、相場よりも1~2割減額されてしまいます。

| 【対策】 保証内容の確認。 異常に貸主ばかり負担が多い場合は購入しない、もしくは解約を条件に購入します。 |

さらにマンションの選び方についてより詳しく知りたい方はこちらの記事もご覧ください。

3.不動産投資の中で「中古マンション経営」を選ぶメリット

これから不動産投資をする上で成功するためには「中古マンション」を選ぶことがポイントです。

なぜ「新築マンション」や利回りがいい地方の「アパート」よりも「中古マンション」を選ぶ必要があるのか、メリットを確認していきましょう。

3-1新築マンションと比べてコスパが高い中古マンション

東京都の新築マンションの利回りは平均3%~4.5%。中古マンションの利回りは平均4%~6%です。

新築マンションと比べ中古マンションは経年劣化こそあるものの、仕様・設備に大きな差がありません。

それにもかかわらず、新築マンションはいわゆる「新築プレミアム」がある分、価格が割高となっています。

例えば、板橋区や練馬区、北区にある新築マンションと港区、品川区、目黒区等の特に資産価値の高い立地にある築15年程の中古マンションを比較すると、家賃が後者のほうが高く、かつ販売価格も後者が安いということはよくあることです。

これは、中古マンションは、実勢価格で取引され、新築は不動産会社が決めた価格で販売される違いがあるためにこのようなことが起こり得ます。

その結果、中古ワンルームマンションはコストパフォーマンスが高いといえます。

特に築10~15年のマンションの仕様は新築マンションとそこまで大差ありません。

むしろ、新築マンションは建設費が高騰している時期に施工しているため、設備のグレードが下がっているのではないかと思われるマンションさえあります。

大きなモデルチェンジがなく、しかも中古ワンルームマンションはすでに新築プレミアムを終え、価格、家賃とも下落した後のため、今後は下落しにくいといったメリットがあります。

3-2人口減少している地方アパートで、満室経営し続ける難しさ

一棟アパートは区分マンションに比べ、利回りが高いことが挙げられます。

しかも、一棟アパートは戸数が多い分、満室時の家賃収入は大きくなります。

実入りが大きく、資産を早期に築くためには、区分マンションよりも一棟アパートを経営したほうがいいです。

ただ、それは満室経営でなければなりません。

例えば、次のようなアパートがあったとします。

| 借入額 | 1億円(金利2.5%、借入期間25年間) |

| 部屋数 | 1K×12戸 |

| 家賃 | 5万円/戸 |

| 家賃収入 | 月60万円(満室時想定利回り7.2%) |

| 返済額 | 月45万円 |

| 賃貸管理費等経費 | 月5万円 |

| 最寄駅から | 徒歩15分 |

空室が2戸までであれば、マイナスにはなりませんが、それ以上空室になると、損失が発生します。

新築であれば、空室を埋めるのはそれほど苦労することはなく、はじめは順調にいくでしょう。

しかし、その後はどうでしょうか。

一般的に、アパートはマンションよりも駅から離れたところに建築されることが多く、中古になってからはマンションよりも外観の劣化も早く進みます。

また、1章でもお伝えした通り、人口減の中でも首都圏や地方でアパート建築は未だ増え続けています。

新しいアパートが増えると、そちらに入居希望者が集まります。

その物件の空室を埋めづらくなり、さらに空室がエリア内で増えると家賃相場が下落し、満室でも損失となる可能性があります。

満室にすることはどんどん困難になり、さらに満室経営でも苦しい状況に陥ります。

しかも、事件・事故が起きると全戸に影響があり、一気に資産価値が下がります。

一度起きただけでも経営は厳しいものになります。

一方、マンションであれば、大規模に建築できることから駅から近いところでも建築されています。

特に中古のマンションは、豊富な物件の中から駅からより近いところを選択することができます。

駅からの距離は、物件検索サイトの表示順で見ての通り、重要度は高めです。

(エリア→家賃→駅からの距離と3番目の項目)

築年が古くても、駅から近いという利便性は入居希望者を見つける上で優位性があります。

アパート、マンションのいずれでも不動産投資において一番重要なことは立地です。

立地は購入後変更することはできません。

しかし室内は古くなったとしても、新築同様にリフォームすることで家賃や賃貸需要を高めることは可能です。

また、事件・事故が起きたとしても、マンションの影響は1戸のみのため、分散してマンションを所有することでリスク分散につながります。

それ以外にも設備の充実度や耐震性が高い等、アパートに比べマンションのほうが空室を埋めやすい要素がたくさんあり、アパート経営よりもマンション経営の方が安定的になります。

まとめ

いかがでしたか。

日本は人口減少が進んでおり、どこでも不動産投資をしても時代は終わりました。

それにも関わらず、地方ではアパートが今でも新築され、需要と供給のバランス関係なく乱立し、非常に厳しい状況となっています。

家賃収入を得るためには人口が増加しているエリアを選ぶ必要性があり、高い家賃を得るには東京でのマンション投資を選択するとより成功に近づきます。

だからといって、数少ない新築マンションでは、エリアもあまり選べないばかりか新築後中古になった時点で、資産価値も家賃も下がってしまうため割高な金額で購入することになってしまいます。

多くの物件から選別できる中古マンションから、選りすぐりの立地のエリアのものを選ぶと、資産価値、家賃とも下落しにくく、維持しやすいばかりか利回りも上がり、マンション経営はより安定的に行うことができます。

東京での中古マンション投資は失敗をしたくない、確実に資産を増やしたい人には最適な不動産投資でしょう。

さらに失敗を回避するためにはこちらの記事も参考になりますので、ぜひみてください。

より知識を深めて成功への一歩を歩みだしましょう。

本記事を読んで投資・副業・不動産投資にご興味を持たれた方は、ぜひ株式会社TRUSTの【中古マンション投資セミナー】へのご参加を検討してみてください。心よりお待ちしております。