不動産を購入したときにかかる”不動産取得税”を知ってますか?

何かと税金がかかるイメージの不動産投資。

知らないと、思っていた以上にお金がかかってしまうかもしれません。

しかしこの税金、マイホームの購入に関して、負担を軽減する制度があり、不動産取得税の軽減措置(還付)を受けることができます。

ただ、この制度の恩恵を受ける為には、適用条件を満たしている必要があります。

更に自動的に減税されるわけではないので、自ら都道府県事務所に対して申請する必要があり、知らずにいると損をしてしまいます。

この記事では、軽減措置の適用条件や計算方法・申請まで解説しています。

ぜひ参考にしてください。

目次

1.不動産取得税の軽減措置とは?

不動産取得税の軽減措置とは、土地や建物を購入または贈与等で取得した際に、不動産取得税という税金が課されますが、適用条件を満たす場合、税金が軽減される(還付)制度です。

マイホームを取得した際にかかる税金の負担を、少しでも軽くなればうれしいですよね。

ただこの制度は、自動的に減税されるのではなく、自分で申請する必要があります。

もし申請しなかった場合、100万円近く損をする場合もあるので、きちんと把握しましょう。

そもそも不動産取得税は、マンションや一戸建てなどのマイホーム、投資用目的で土地や建物を購入または贈与等で取得した際に個人・法人を問わず、また登記の有無にかかわらず発生する税金で、以下のように算出します。

※売買、贈与、交換、建築(新築、増築、改築)などにより取得(相続による取得は課税対象外です)

不動産取得税=不動産の価格(課税標準額)×税率

| 土地 | 3% | ※平成20年 4月 1日から 平成33年 3月31日までに取得 |

| 家屋 | 3%(非住宅4%) |

ここで計算する不動産の価格とは、不動産の購入価格や建築工事費ではなく、固定資産税評価額(課税標準)で計算されます。

ちなみに、固定資産税評価額は市町村役場の固定資産税の担当窓口、または都道府県税事務所の不動産取得税の担当窓口に確認すれば、正確な金額がわかります。

以下でそれぞれの適用条件と、どのくらい軽減されるのかまとめてみました。

自分が条件にあてはまるのか、どのくらい節税になるのか照らし合わせてみてください。

2.不動産取得税の軽減措置一覧

ここでは、不動産取得税の軽減措置がうけられる条件や、どのくらい軽減できるのか、ケーススタディもまじえながら見ていきましょう。

2-1:平成33年3月31日までに宅地(及び宅地評価された土地)を取得すると取得税が半分になる!

平成33年3月31日までに宅地を取得すると、「課税標準の特例」により宅地の課税標準が1/2となりますので税額も半分になります。

| 宅地の課税標準額=固定資産税評価額×1/2 |

【計算例】

平成29年12月に土地(宅地)を購入した場合の不動産取得税は?

評価額 3,000万円

不動産取得税=1,500万円(3,000万円×1/2)×3%=45万円

軽減措置の控除がない場合90万円!

2-2:「特例適用住宅」の要件をあてはまる新築住宅は、1200万円の控除を受けられる。※床面積に注意!

新築住宅を(マイホーム・セカンドハウス・賃貸用マンション[住宅用]など)購入し、床面積が次の要件を満たすは、「特例適用住宅」として、住宅の価格(課税標準)からさらに一定額が控除されるのでかなり税金の負担が軽減されます。

※住宅の価格=固定資産税評価額(課税標準)

■要件

| 一戸建住宅 | 一戸建以外の住宅 | |

| 貸家目的以外の住宅 | 50㎡以上240㎡以下 | 50㎡以上240㎡以下 |

| 貸家 | 50㎡以上240㎡以下 | 40㎡以上240㎡以下 |

■控除額

1,200万円(価格が1,200万円未満である場合はその額)

※『長期優良住宅の普及の促進に関する法律』に規定する、認定長期優良住宅の新築の場合については、控除額が1,300万円となります。(平成30年3月31日までの間に取得した場合に限ります)

■税額の計算

不動産取得税=(住宅の価格-控除額)×税率(3%)

| 【計算例】 延床面積:100㎡ 家屋評価額:1,260万円の住宅を購入延床面積が100㎡で要件にあてはまり1,200万円の控除がうけられるので、家屋に対する税額は60万円(1,260万円-1,200万円)×3%=1.8万円 軽減措置の控除がない場合36万円! |

ちなみに、価格が1200万円未満である場合は、以下の計算になります。

| 【計算例】 延床面積:60㎡ 家屋評価額:900万円の住宅を購入家屋に対する税額は(900万円-900万円)×3%=0円 軽減措置の控除がない場合27万円! |

この場合の床面積ですが、マンションの床面積は共用部分の床面積を、専有部分の床面積割合で按分した床面積も含まれます。

これを課税床面積といいます。

そのため、例えばコンパクトマンションで、登記簿上の床面積が48㎡でも50㎡以上の基準を満たす可能性があります。

固定資産税評価証明書の「現況床面積」の欄で、50㎡以上であれば要件を満たします。

軽減措置を受けられるのと、そうでないのとではかなり税額が違ってきますので、一度確認してみましょう。

2-3:中古住宅でも、要件を満たせば軽減措置が受けられる。

中古住宅の購入においても、以下の要件を満たせば不動産取得税の軽減措置が受けられます。

中古住宅においては、「買主の居住用、またはセカンドハウス用としての取得」が条件で賃貸用住宅は適用外になります。

以下で詳しくみていきましょう。

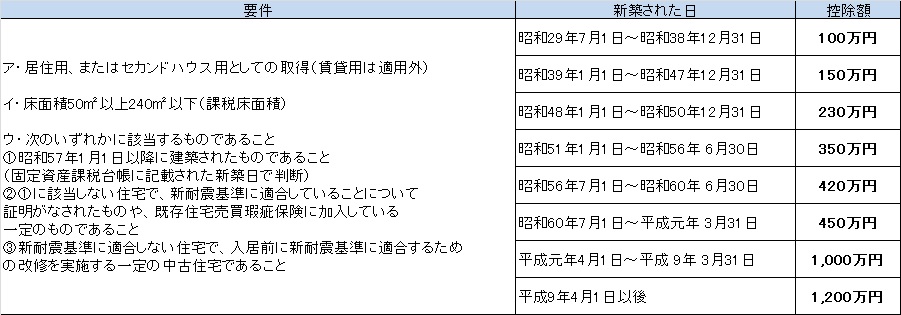

2-3-1:耐震基準に適合する中古住宅なら、最高1,200万円の控除が受けられる!

次のアからウのすべての要件を満たす中古住宅は、「耐震基準適合既存住宅」として、住宅の価格から一定額が控除されます。

税額の計算は『2-2』と同じです。

※住宅の価格=固定資産税評価額(課税標準)

■税額の計算

不動産取得税=(住宅の価格-控除額)×税率(3%)

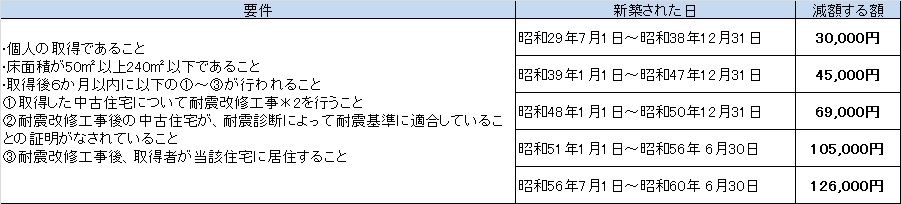

2-3-2:耐震基準に適合しない中古住宅でも要件を満たせば税金が減額される

また、平成26年4月1日以後、上記の耐震基準に適合しない中古住宅を取得した場合で、以下の要件に該当するものについては、家屋の不動産取得税額から一定額が減額されます。

例えば、上記の要件にあてはまる住宅を1,000万円で購入した場合(昭和51年2月新築)

不動産取得税30万円(1,000万円×3%)から105,000円減額され195,000円となります。

2-4:住宅用土地を取得した時は、土地の税額が一定額お得に!

次のいずれかの要件に該当していれば、土地の税額から一定額が軽減されます。

ただし、軽減を受けるためには、土地の上にある住宅が、『2-2』で述べた「特例適用住宅の要件にあてはまる新築住宅」である、もしくは「耐震基準に適合する中古住宅の取得」の要件を満たしていることが必要です。

1:新築住宅用土地の取得

| 区分 | 要件 |

| 住宅の新築より先に 土地を取得した場合 |

土地を取得後3年以内にその土地の上に住宅が新築されていること。 ただし、次のいずれかの場合に限られます。 ①土地の取得者が住宅の新築までその土地を引き続き所有していること。 ②土地の取得者からその土地を取得した方(譲渡の相手方)が住宅を新築したこと。 |

| 住宅の新築より後に 土地を取得した場合 |

(ア)住宅を新築した方が、新築後1年以内にその敷地を取得していること。 (イ)新築未使用の住宅とその敷地を、新築後1年以内(同時取得を含む。)に同じ方が取得していること。 |

2:居住用の中古住宅用土地の取得(新築後1年を超えた、未使用の自己が居住する住宅用土地を含む)

| 区分 | 要件 |

| 住宅より先に土地を取得した場合 | 土地を取得した方が、土地を取得した日から1年以内(同時取得を含む。)にその土地の上にある住宅を取得していること。 |

| 住宅の後に土地を取得した場合 | 住宅を取得した方が、住宅の取得後1年以内にその敷地を取得していること。 |

■軽減される額

次の(ア) 、(イ) のいずれか高い方の金額が税額から軽減されます。

(ア) 45,000円(税額が45,000円未満である場合はその額)

(イ) 土地1㎡当たりの価格 × 住宅の床面積の2倍(一戸当たり200㎡が限度 × 住宅の取得持分)× 税率(3%)

※平成30年3月31日までに宅地等を取得した場合は、価格を2分の1にした後の額から1㎡当たりの価格を計算します。

3.不動産取得税の軽減措置の計算例(ケーススタディ)

ここでは、それぞれの条件にあてはまる場合、どれくらいの軽減になるかケーススタディでみてみましょう。

3-1:平成30年2月に土地付新築戸建を購入した場合

【ケーススタディ①】

平成30年2月に土地付新築戸建を購入

【家屋】延床面積:120㎡ 価格(評価額)13,000,000円

【土地】面積:100㎡ 価格(評価額):40,000,000円

| 家屋 | 価格 | (1) 13,000,000円 | |

| 新築住宅取得の軽減 | (2) 12,000,000円 | ※2-2「特例適用住宅の要件の新築住宅は、1200万円の控除を受けられる」参照 | |

| 課税標準額 | (3) 1,000,000円 | (1)-(2) | |

| 納める税金 | 30,000円 | (3) × 3%(税率) | |

| ※軽減措置がない場合 | 390,000円 | ||

| 土地 | 価格 | (4) 40,000,000円 | |

| 課税標準額 | (5) 20,000,000円 | (4) × 1/2 ※2-1「宅地の課税標準の特例」参照 | |

| 1㎡当たりの価格 | (6) 200,000円 | (5) ÷ 土地の面積 | |

| 税額 | (7) 600,000円 | (5) × 3%(税率) | |

| 住宅用土地の軽減① | (8) 45,000円 | ※2-4「住宅用土地を取得した時は土地の税額が一定額お得に!」(ア)45,000円 | |

| 住宅用土地の軽減② | (9) 1,200,000円 | (6) ×(住宅床面積×2(200㎡が限度))×税率(3%)

※2-4「住宅用土地を取得した時は土地の税額が一定額お得に!」(イ)の計算式 |

|

| 軽減額 | (9) 1,200,000円 | (8)か(9)の高い方の額 | |

| 納める税金 | 0円 | (7)-(9) ※マイナスの場合は課税なし | |

| ※軽減措置がない場合 | 600,000円 |

軽減措置を受けた場合、このケースで納める税金は3万円です。

軽減措置がない場合は、税額が100万円近くになので、税金の負担はかなり軽減されます。

建物の軽減措置の条件は居住用・セカンドハウス・賃貸用等住宅全般に適用されます。

3-2:平成29年3月に自己居住用の中古マンションを購入した場合

【ケーススタディ②】

平成29年3月 自己居住用の中古マンションを購入

【家屋】延床面積:65㎡ 価格(評価額)9,000,000円(平成19年築)

【土地】共有持分面積:50㎡ 価格(評価額):25,000,000円

| 家屋 | 価格 | (1) 9,000,000円 | |

| 中古住宅取得の軽減 | (2) 12,000,000円 | ※2-3-1「耐震基準に適合する中古住宅なら最高1,200万円の控除が受けられる!」参照 | |

| 納める税金 | 0円 | (1)-(2) ※マイナスなので0円 | |

| ※軽減措置がない場合 | 270,000円 | ||

| 土地 | 価格 | (4) 25,000,000円 | |

| 課税標準額 | (5) 12,500,000円 | (4) × 1/2 ※2-1「宅地の課税標準の特例」参照 | |

| 1㎡当たりの価格 | (6) 250,000円 | (5) ÷ 土地の面積 | |

| 税額 | (7) 375,000円 | (5) × 3%(税率) | |

| 住宅用土地の軽減① | (8) 45,000円 | ※2-4「住宅用土地を取得した時は土地の税額が一定額お得に!」(ア)45,000円 | |

| 住宅用土地の軽減② | (9) 937,500円 | (6) ×(住宅床面積×2(200㎡が限度))×税率(3%)

※2-4「住宅用土地を取得した時は土地の税額が一定額お得に!」(イ)の計算式 |

|

| 軽減額 | (9) 937,500円 | (8)か(9)の高い方の額 | |

| 納める税金 | 0円 | (7)-(9) ※マイナスの場合は課税なし | |

| ※軽減措置がない場合 | 375,000円 |

中古住宅でも、自己居住用で軽減をうけることができれば、64万円も税金の軽減の恩恵をうけることができます。

4.計算ツールを使って不動産取得税を計算してみよう。

ケーススタディを使って、計算例を見てきました。

「そうはいっても税金の計算って面倒!」という人のために、各自治体では不動産取得税を計算してくれる便利ツールを提供しています。

条件(取得日・面積・評価額等)や金額を入力していくと自動的に税額を計算してくれるので、どれくらい税金が減額されるのか目安を見ることができます。

(※計算ツールで算出される金額はあくまでも参考であり実際の税額と異なることがあります)

下記のツールは東京都が提供しているものです。ぜひ参考にしてみてください。

不動産取得税計算ツール(提供:東京都主税局)

5.不動産取得税の軽減措置の申告手続き

これまでそれぞれ不動産取得税の軽減措置の適用条件と軽減内容、計算例をみてきてかなりの税金の負担が減ることがわかりました。

重要なのは不動産取得税の軽減措置は自分で申請しないと受けられません。

申告手続きは期限もありますので忘れずにしっかり申請しましょう。

5-1:60日以内に申告手続きを!手続き方法や必要書類について

不動産取得税の軽減を受けるためには、住宅や住宅用土地を取得した日から原則として60日以内に、「不動産取得税申告書」に下記の必要な書類を添えて、土地・家屋の所在地の管轄である都道府県税事務所に届けます。

そうすると、不動産取得税の納税通知書が届きますので、内容を確認し税金を納めます。

【主に申告に必要な書類】

・不動産取得申告書(報告書)

※各都道府県税事務所HPから書式をダウンロードすることができます。

・住宅用土地に係る不動産取得税減額申請書(還付申請書)

・住宅の登記事項証明書(登記簿謄本)など

・土地の売買契約書(売買代金領収証)の写し

・印鑑(認印)

上記に掲げる必要書類は主なものですが、場合によっては他の書類が必要になることもあります。

詳細は各都道府県税事務所に確認してみましょう。

4-2:申告期限を過ぎてしまった!手続きを忘れて不動産取得税を払ってしまった!(まだ間に合うかも!)

「申告期限を過ぎてしまった!」あるいは「もうすでに払ってしまった!」という方も中にはいるかと思いますが、大丈夫です!

実はマイホームを取得してから60日を過ぎても、ほとんどの都道府県税事務所は申告を受け付けてくれます。

また、申告手続きを忘れて軽減処置を受けずに、不動産取得税を払い終えた人も、手続きをすることで軽減措置の分は税金が戻ってきます。

というのも、税金の還付金の時効は起算日から5年なので、マイホームを取得してから5年以内であれば軽減措置を受けられるからなんです。

軽減措置が受けられるとはいえ、いずれの場合でも気がついたときは、都道府県税事務所に連絡するようにしましょう。

まとめ

マイホームを購入して、多額の資金を使った後の家計に、かなり助かる「不動産取得税の軽減措置」についてまとめてきましたがいかがでしたでしょうか?

いずれにしてもマイホームを取得した後、管轄の都道府県税事務所に手続きについて必ず確認することが大事です。

しっかり申請して法律で認められている、優遇措置を利用しましょう。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。