「老後のお金、どのくらい貯金すれば安心した老後生活を送れるの?」

そう考えているのはあなただけではありません!

世間でも、人口の減少・高齢化による年金問題が話題となり、老後に不安をもつ人が増えています。

実は、無理なくゆとりある老後生活を送る為には、夫婦二人で約4,170万円、単身で約5,800万円が必要だといわれています。

「一体そんなお金どうやって準備したらいいの?」

という方の為に、この記事では老後資金を補う6つの方法を紹介しています。

今のあなたの行動が老後に変化をもたらすことになります。

この記事をきっかけに、老後について今一度考え、将来に備えましょう。

| ○老後の定義について○ 老後の定義というと、あいまいで人によって捉え方も違いますが、公益財団法人の生命保険文化センターが経済的な側面から見て、公的年金や退職金以外に準備した資金を生活費として使いはじめる年齢を老後生活の開始時期とした場合、何歳頃からと考えているのか(何歳頃からだったか)を調査で見ると平均65.1歳となりました。ここでは「老後」の定義を、無職である65歳以上とします。 参考元:生命保険文化センター:「生活保障に関する調査」平成28年度 |

目次

1.老後資金に必要な最低額

老後の収支バランスから、いくら資金を用意すべきなのか見ていきましょう。

それぞれ夫婦・独身でいくつかパターンを出して、年金収入と支出の差額を出し、さらに90歳までの25年間を老後生活と仮定し、老後資金の過不足分を表にしました。

■夫婦の場合

| 会社員 (片働き) |

会社員 (共働き) |

自営業 (夫婦共に) |

|

| 収入 (公的年金) |

221,277円(※1) | 285,619円(※2) | 110,928円(※3) |

| 支出 | 265,506円(※4) | ||

| 毎月不足分 | ▲44,229円 | 20,113円 | ▲154,578円 |

| 老後期間25年 (90歳まで生きた場合) |

▲1,327万円 | 603万円 | ▲4,637万円 |

(※1)厚生労働省 厚生年金夫婦モデル受給額

夫が平均的収入(平均標準報酬(賞与含む月額換算)42.8 万円)で40年間就業し、妻がその期間すべて専業主婦であった世帯が年金を受け取り始める場合の給付水準。

(※2)厚生年金全国平均月額(147,927円)×2

(参考元:厚生労働省「厚生年金保険・国民年金事業の概況(平成28年度)」)

(※3)国民年金 月額平均支給額(55,464円×2)

(参考元:(※2)に同じ)

(※4)2人世帯支出の平均

(参考元:平成29年総務省統計局の家計調査)

■独身の場合

| 会社員 | 自営業 | |

| 収入(公的年金) | 147,927円(※5) | 55,464円(※6) |

| 支出 | 154,704円(※7) | |

| 毎月不足分 | ▲6,777円 | ▲99,240円 |

| 老後期間25年 (90歳まで生きた場合) |

▲203万円 | ▲2,977万円 |

(※5)厚生年金全国平均月額(147,927円)(参考元:(※2)に同じ)

(※6)国民年金 月額平均支給額(55,464円)(参考元:(※2)に同じ)

(※7)単身世帯支出の平均 (参考元:平成29年総務省統計局の家計調査)

老後、平均的な生活を25年間送った場合の収支は、会社員で夫婦の場合、共働きであればおよそプラス600万円、妻が専業主婦の場合マイナス1,300万円、独身の場合で200万円という結果になりました。

一方、自営業者で夫婦の場合はなんと、およそ4,600万円、独身で2,900万円不足している結果になりました。

しかし、上記の収入部分はあくまでも平成28年度、65歳以上の平均年金受給額です。

年収や加入期間によって、公的年金の受給金額に個人差はありますが、現役の私たちが老後にもらえる年金受給額の水準はそれより下回る可能性があります。

さらに長生きの可能性や、ゆとりある老後を考えると、不足分は上の表よりも増えると考えた方がよいでしょう。

共働きの夫婦でも、年金収入だけでは十分とは言えないかもしれません。

次の章では、老後にかかる「支出」の部分について、より詳しく見ていきます。

表で大まかな不足分について把握できましたが、老後の生活費で「何」に「どのくらいつかうのか」は個人差があります。

ですので、自分自身に照らし合わせて、老後の支出をある程度予想し、金額を把握しておくことが大事なポイントになってきます。

現在65歳以上の方の生活費の内訳はどのようになっているのでしょうか。

2.支出だけ見ると夫婦の場合平均7,965万円必要

1章の表の支出の要素について詳しく見ていきましょう。

総務省統計局が出している家計調査から、夫婦世帯においては統計で、毎月平均265,506円の支出があることがわかりました。

仕事から離れて65歳を迎え、90歳まで25年間生きると仮定して、毎月の支出×12ヶ月×25年(老後期間)を計算すると、夫婦の場合で老後資金(生活費)は平均で7,965万円必要であることがわかります。

毎月の支出金額の内訳は以下の通りです。

| 項目 | 金額 |

| 住居費 | 13,956円 |

| 食費 | 67,958円 |

| 水道光熱費 | 21,134円 |

| 家具・家事用品費 | 9,571円 |

| 被服及び履物費 | 6,492円 |

| 保健医療費 | 14,397円 |

| 交通・通信費 | 28,823円 |

| 教育・教育娯楽費 | 24,916円 |

| その他(美容・たばこ代・交際費等) | 50,372円 |

| 非消費支出(税金・社会保険料等) | 27,888円 |

| 合計 | 265,506円 |

参考元:平成29年総務省統計局家計調査

統計対象者全体の持家率が8割を占めるので、住居費の平均が13,956円となっています。

65歳を超えても住宅ローンが残っている、または老後も賃貸住宅に住み続けるのであれば、さらに合計支出金額にその分を上乗せして計算する必要があります。

3.支出だけ見ると、単身者の場合は平均4,641万円必要

独身の場合の支出について、同じく総務省統計局が出している家計調査を見ると、単身世帯においては、統計で毎月平均154,704円の支出があることがわかりました。

毎月の支出×12ヶ月×25年(老後期間)を計算すると、独身者の場合、老後資金は最低4,641万円必要であることがわかります。

毎月の支出金額の内訳は以下の通りです。

| 項目 | 金額 |

| 住居費 | 15,618円 |

| 食費 | 35,341円 |

| 水道光熱費 | 12,688円 |

| 家具・家事用品費 | 5,928円 |

| 被服及び履物費 | 3,821円 |

| 保健医療費 | 7,667円 |

| 交通・通信費 | 13,512円 |

| 教育・教育娯楽費 | 16,995円 |

| その他(美容・たばこ代・交際費等) | 30,628円 |

| 非消費支出(税金・社会保険料等) | 12,506円 |

| 合計 | 154,704円 |

参考元:平成29年総務省統計局家計調査

夫婦の場合と同じく、老後の支出が変動する要因は住居費です。

65歳を超えても、住宅ローンが残っている、または老後も賃貸住宅に住み続けるのであれば、合計支出金額にその分を上乗せして計算します。

さらに独身女性の場合、平均寿命が長いため、それだけ老後にかかるお金も必要となる傾向があるようです。

また、上記の支出の他にも下記のような臨時の支出も考えておきましょう。

| 臨時費用一例 リフォーム代:300万円 車の買換え:200万円 子供の結婚資金援助:100万円 葬式代:300万円等・・ |

4.ゆとりある老後生活を送りたい場合は夫婦で約4,170万円、独身で約5,800万円必要

これまで見てきた生活費はあくまで平均的な金額です。

今まで働きつめだった分、老後は自分の好きなことをして、楽しく過ごしたいと考えている人は多いと思います。

そんな「ゆとりのある老後生活」を送るならいくら必要でしょうか?

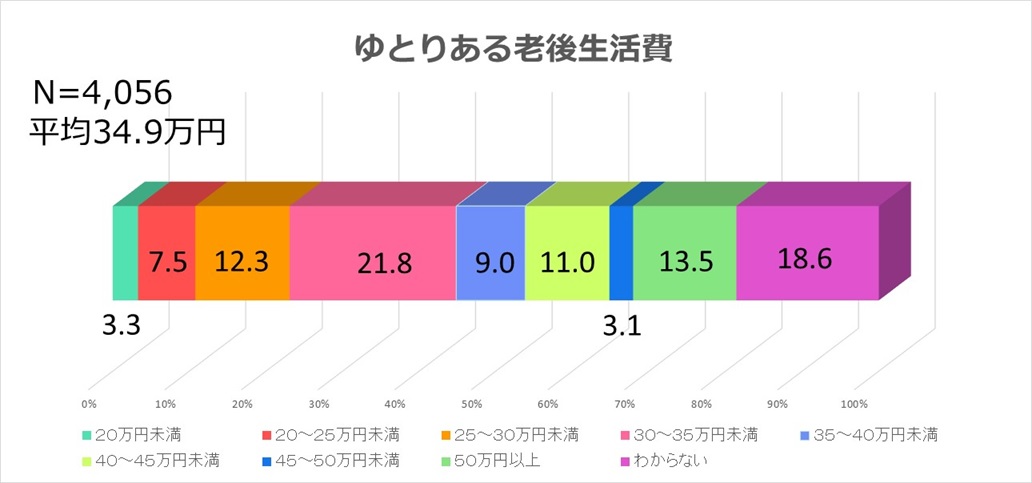

生命保険文化センターでアンケート調査したところ、ゆとりのある老後生活を送るために必要な毎月の費用は夫婦で平均36.0万円、独身平均34.1万円という調査結果が出ました。

1章の表に「ゆとりある老後生活をおくるため」に必要な金額を表に足してみました。

■夫婦の場合

参考元:日本生命保険文化センター

25年間ゆとりのある老後生活を送るなら、夫婦での支出金額は1億800万円になり、会社員夫婦(妻専業主婦)・自営業夫婦の場合で、1章の金額とは別にプラス約2,800万円必要になります。

つまり用意すべき老後資金は、

・夫婦会社員:約4,170万円

・夫婦会社員共働き:約1,030万円

・夫婦自営業:約7,480万円

ということになります。

■独身の場合

参考元:日本生命保険文化センター

独身の場合ではさらに会社員で約5,590万円、自営業者でいえば8,560万円の計算になりました。

独身の場合、用意すべき老後資金は、

・会社員:約5,800万円

・自営業者:約1億1,500万円

で、独身者がゆとりある老後生活をおくるなら、老後資金はある程度確保しないといけないようです。

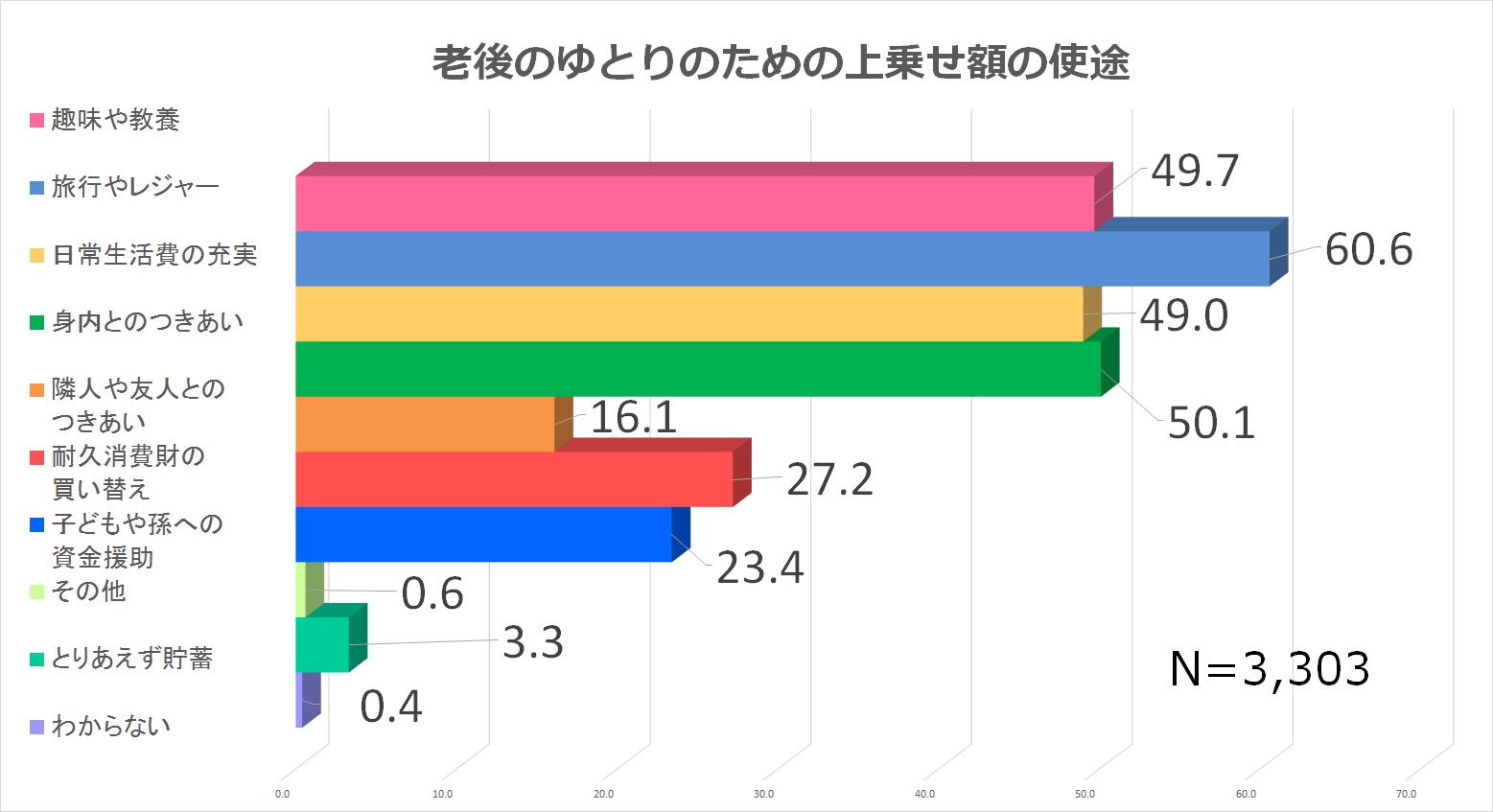

同センターで「ゆとりある老後生活を送るために必要な項目」をアンケートしたところ、旅行やレジャーが一番多く、その他趣味やつきあい、子供や孫への資金援助等があげられました。

最低限のカツカツな生活を送るのでは、せっかくの第二の人生楽しめないかもしれません。

最低限の生活費プラス少し余裕がもてるような老後プランをイメージして、資金を準備するようにしましょう。

次の章では、30代独身女性Aさんを例にあげて、平均的な統計データを目安にして、自分自身の老後の生活費はいくらかかるのか、具体的にシミュレーションして把握してみることにします。

5.Aさん(30代独身女性)の老後の生活費をシミュレーション

前章で支出の要素を見てきましたが、自分の老後はどのくらい必要なのか、平均的な支出金額と差はどれくらいなのか。

イマイチピンとこない方は、以下の流れでシミュレーションしてみると理解しやすいかと思います。

30代独身女性であるAさんを例にあげて、単身女性65歳以上の平均支出とAさんの現在の生活費を比べて老後に必要な資金を考えてみました。

・年齢:30代後半 独身

・年収:500万円

・住所:東京都目黒区在住

・間取り:1K

・習い事:ピアノ

・美容室:月1回

・マッサージ:月1回

・旅行:忙しいので最近は年一回の温泉旅行のみ

・結婚予定:なし

(※1)参考元:平成29年総務省統計局家計調査より

その差が約6万円になりました。

やはり住居費で支出に大きく差が出るようです。

住居費以外はある程度平均的な金額に収まっている感じでしょうか。

老後も賃貸で住み続けたと仮定して、年に1回は国内に旅行をし、もっと趣味に力をいれたいということを考えると、やはり4章のゆとりある老後生活を送るのに、平均34.1万円という数字は最低限ほしいところです。

このような流れで、現在の自分の生活費と比較して、そこから老後はどうしたいかをイメージしてみると、漠然としたものがよりリアルな金額をつかむことができるので一度試してみてください。

人それぞれ趣味や好きなことは異なるし、独身・夫婦でも支出の要素は異なるはずです。

ぜいたく三昧とは言いませんが、たまに奮発しておいしいものを食べたり、夫婦で旅行をしたり、自分の家を住みやすいようにリフォームしたり快適な老後生活を楽しみたいものです。

6.将来の物価上昇率も視野に入れて老後資金を用意しよう

自分の老後資金がいくら必要か、イメージできたでしょうか?

算出した老後資金に加えて、物価上昇率も念頭に置きましょう。

何十年後、私たちが老後を迎える時には、物価が上昇している可能性があるからです。

日本銀行は、2013年から「消費者物価の前年比上昇率2%」の実現、かつそれを安定的に持続することを目標に定めています。

2018年1月現在、上昇率は前年比1%という横ばいの状況ですが、中長期的な予想においては今後2%に向けて、上昇率を高めていくだろうと発表しています。

参考元:日本銀行

もし前年比2%で物価が上昇していった場合、10年後現時点の36万円のゆとりある生活水準を維持するのであれば、43.9万円必要になります。

計算式:36万円×(1+0.02)10 ≒43.9万円

そうなると当然用意すべき老後資金も高くなります。

夫婦で4,170万円老後資金が必要なら、上記の場合で10年後は6,530万円です。

物価上昇率も視野に入れて、老後資金も用意しておくといいでしょう。

※下記の記事もよろしければチェックしてみてください。

≫ライフプランニング表テンプレートのエクセルでの作り方|人生設計シミュレーション

これまで、老後生活を送るための生活費等の資金を把握しました。

次は気になる収入の要素である「公的年金がいくらもらえるのか」について見ていきましょう。

7.もらえる公的年金は国民年金と厚生年金

これまで老後の最低限必要なお金、自分にとって快適なゆとりある老後生活を送るために必要な余剰資金について見てきました。

今度は収入の要素を見ていきましょう。

1章で出した表は、一般例なので実際自分ならいくらもらえるのか気になりますよね。

公的年金である国民年金と厚生年金について、年金額の計算方法と概算表を作成しました。

概算表はあくまで目安ですが、よろしければ参考にしてみてください。

7-1:国民年金は満額で月額64,941円もらえる

国民年金は、20歳から60歳までの40年間(480ヶ月)保険料を納めると、満額支給となります。

厚生年金や共済年金に加入していた期間、昭和61年4月以降のサラリーマンの妻など第3号被保険者期間も保険料を納めた期間となります。

日本年金機構の発表によると、平成30年度の国民年金の満額支給額は、年間77万9300円(月額64,941円)です。

保険料を支払っていない期間は「未納」期間となり、その期間分年金はもらえません。

たとえば、480ヶ月の内2年間未納期間があれば、77万9,300円×(480-24)/480=74万334円(月額61,694円)となります。

参考元:日本年金機構

また、未納の場合でも免除申請によって、保険料の一部または全部が免除されていたのであれば少し上乗せされます。

払い込み状況は、年に一度誕生月に送られてくる「ねんきん定期便」で詳細を確認することができます。

7-2:厚生年金は加入年数によって変わる

厚生年金の年金額は、「加入期間のみ」で決まる国民年金に比べて、計算式が複雑です。

厚生年金額は、厚生(共済)年金に加入していた期間の報酬(月額給与)の平均と、加入月数の合計を掛けたものになります。

つまり、年収が高く、加入していた期間が長いほど、もらえる厚生年金の額が高くなります。

加入期間が平成15年3月までの計算方法と、4月以降とで計算方法が違うので期間がまたがる場合は分けて計算しましょう。

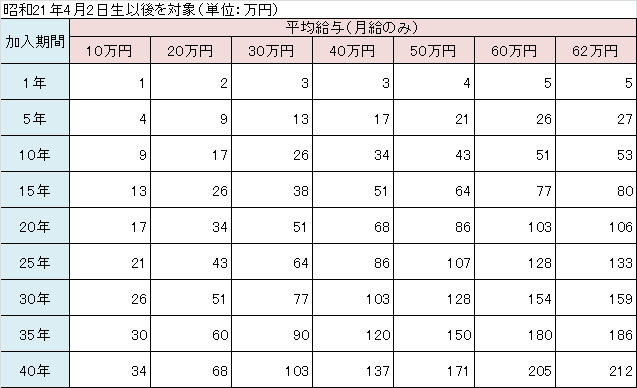

少し計算方法がややこしいので、以下に概算表を作ってみましたので参考にしてみてください。(※表はあくまでも目安です。)※昭和21年4月2日生まれ以降対象。

7-2-1:厚生年金(平成15年3月までの厚生年金計算式)

平成15年3月までは、賞与に厚生年金保険料はかからず、月々の給料のみ保険料の支払いとなっていました。

年金額の計算式(平成15年3月までの加入期間)※本来水準(平成29年度)

平均標準報酬月額(平均給与)×7.125/1000×平成15年3月までの被保険者期間の月数

※表は概算です。※本来水準で算出(平成29年度) 参考元:日本年金機構

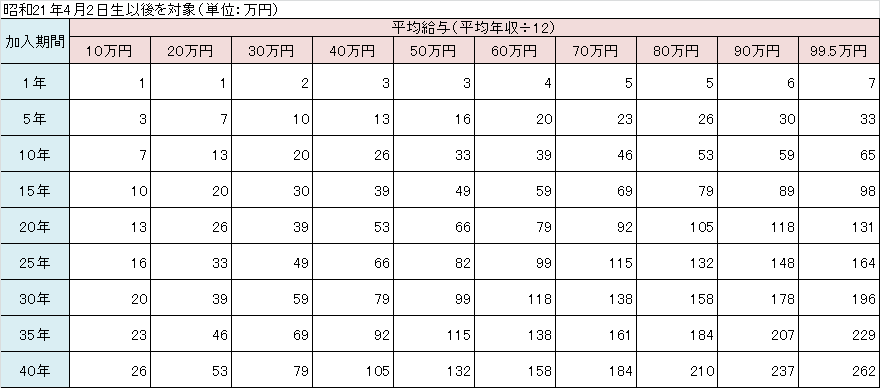

7-2-2:厚生年金(平成15年4月以降の厚生年金計算式)

平成15年4月以降は総報酬制が導入されました。

賞与にも厚生年金保険料がかかるようになり、それに伴って年金支給の乗率も変更になりました。

年金額の計算式(平成15年4月以降の加入期間)※本来水準(平成29年度)

平均標準報酬月額(平均年収÷12)×5.481/1000×平成15年4月以降の被保険者期間の月数

※表は概算です。※本来水準で算出(平成29年度) 参考元:日本年金機構

7-3:【年金の計算例】大卒会社員が定年まで働いた場合は約16万円/月もらえる

例えば、以下の条件で大卒会社員が新卒で入社し、定年(60歳)まで働いた場合でもらえる年金額を計算してみましょう。

①国民年金:77万9,300円(満額)

②平成15年3月までの被保険者月数:48ヶ月 平均標準報酬月額:26万円

26万円×7. 125/1000×48≒8万8,000円(年間)

③平成15年4月以降の被保険者期間の月数:408ヶ月 平均標準報酬額47万円

47万円×5.481/1000×408≒105万1,000円(年間)

①+②+③=191万8300円

毎月159,850円もらえる計算です。

7-4:自分がいくらもらえるかツールを使って調べてみよう

毎年誕生月に送られてくる「ねんきん定期便」の他に、日本年金機構のHP「ねんきんネット」から、細かく自分の将来の年金見込額の確認することができます。

基礎年金番号等を登録すると、パソコンやスマホからいつでもどこでも確認できて便利です。

「ねんきんネット」では、年金見込み額はもちろん、自分の年金記録を確認、届出書を簡単に作成することができます。

見込み額を調べる際、保険料の支払い漏れや届出漏れの確認も一度しておいたほうがいいでしょう。

8.老後資金の不足分を無理なく補う6つの方法

自分の老後資金ともらえる年金の概算を出しました。

もらえる年金だけではゆとりある老後生活どころか、最低限の生活さえ維持できるか不安な方が多いのではないでしょうか?

年金以外の不足分を補う方法をまとめてみました。

8-1:退職金で補う

年金以外で補う方法としては、まず退職金が思い浮かびます。

厚生労働省の2013年就労条件総合調査結果の概況のデータによれば、勤続年数35年以上、大学卒の総合職の場合で退職金は平均2,156万円、高卒の場合、退職金は平均1,965万円となっています。

「退職金があるからなんとかなる」と考えている人もいるかと思いますが、同データによると、2003年から2013年の10年間で、大学卒の平均退職金は2,612万円から2,156万円と約450万円も大幅に減っていることがわかりました。

(参考元:就労条件総合調査)

さらに企業の4社に1社は、退職金の給付制度を用意していないという状況であることがわかっています。

退職金制度があったとしても、会社が倒産した場合に払われなくなる可能性や、インフレのことを考えても、退職金制度があるから安心とは必ずしもいえないかもしれません。

8-2:貯金をしておく

働いているところでは退職金が見込めない、もしくは独身の方だと退職金だけでは足りない方もいるかもしれません。

やはり早いうちから、すこしずつ貯金をして、増やしていくことを考えていきましょう。

おすすめは先取り貯金です。

家計の中から生活費を支払い、余ったお金で貯金をしようとしても、なかなかうまくはいかないものです。

そこで、先に老後資金用の貯金を先にとっておき、残りのお金で生活するようにします。

自動的に特定の口座へお給料が振り替えられる自動振替のシステムを使うこともいいでしょう。

貯蓄積立タイプの保険などに加入をするのも1つの方法です。

なかなか貯まらないという人は、強制的にお金を貯める仕組みを作ることもおすすめです。

また毎月の支出を見直すことも貯金を貯めるコツです。

カードの明細などはこまめに確認していますか?

こまめに利用金額をチェックすることで、意識していない無駄遣いを見直すことができるのでおすすめです。

必要ないけどなんとなく買っちゃう・・小さい金額でもちりもつもれば大きい金額になります。

見直す習慣がない人は一度レシート等をとっておいて、月に何にいくらかかっているか確認してみましょう。

8-3:今入っている生命保険、損害保険見直しをする

現在保険に入っている方は、保険の見直しをすることも実は不足分を補う方法としては有効です。

見直しの結果、毎月の保険料を安くすることができるなら、たとえ数百円、数千円あったとしても、それが積もり積もればとても大きな金額になります。

その分を老後資金用の貯金にまわしたり、株や不動産で運用することもできます。

独身時代に知り合いの紹介でなんとなく保険に入ったけど、実は契約内容もよくわかっていない・・という方も多いのではないでしょうか?

今加入している保険の条件で問題はないか、病気の際にいくらお金が貰えるのか、無駄はないかなどよく契約書を確認しましょう。

たとえば自宅をローンで購入し、団体信用生命保険に加入しているのに、保障内容が重複した生命保険にも入っていることに気づき、無駄を省けたようなケースは少なくありません。

保険の契約について、いまいちよくわからないという人は、一度ファイナンシャルプランナーへ相談をしてみてもいいでしょう。

保険の営業マンに聞くのもいいですが、ファイナンシャルプランナーはより中立でお金のプロなので、保険を含め家計に関する相談をすることで、自分では気づくことができなかったアドバイスをもらえるかもしれません。

8-4:税金の優遇も受けられる iDeCo(個人型確定拠出年金)やつみたてNISAを始める。

ゆとりある老後の生活を送るために、足りない分を貯金のみで老後資金を用意するには不十分かもしれません。

となれば、貯金以外でも老後資金を用意する必要が出てきます。

でも何から始めていいかわからない、そんなあなたはiDeCoや、つみたてNISAから始めてみてはいかがでしょう?

8-4-1:iDeCo(イデコ)

iDeCo(イデコ)とは、「個人型確定拠出年金」の愛称で、老後資金を自分で作るためのおトクな制度です。

60歳までの間に、毎月一定の金額(掛け金)を出して、その掛け金で投資信託や定期預金、保険などの金融商品を選んで運用し、60歳以降に運用した資産を受け取るというものです。

運用しだいで、将来もらえる資産を大きく増やすことができます。

月額5,000円から気軽に始められ、毎月コツコツ積み立てられる堅実さもメリットのひとつです。

メリット

①掛け金が全額「所得控除」され、毎年税金が戻ってくる!

②運用中に得た利益に税金(通常20%)はかからない!

③運用資産を受け取る時も、「退職所得控除」「公的年金等控除」でトクする

デメリットは口座開設手数料や維持費がかかり、60歳まで積み立てた資産を引き出せないことです。

始める際、各金融機関の手数料等比較して検討しておきましょう。

また途中で解約することも原則認められていないの、そこを考慮してある程度現金は手元に残しておく等バランスよく振り分けましょう。

iDeCoについては下記の記事でも紹介していますので、よろしければ参考にしてみてください。

≫iDeCoはデメリットがやばい?サラリーマンにおすすめ?|メリットが少ない人とは

8-4-2:つみたてNISA

つみたてNISAは、一般NISAと違って、「毎月」「2ヵ月に1回」「年2回のボーナスのみ」など、定期かつ継続的方法による積立投資のみです。

また非課税で投資できる期間は、一般NISAの5年間に対し、つみたてNISAは20年間となっています。

投資対象は金融庁の厳しい基準をクリアした135本(2017年12月21日現在)の投資信託・ETFのみとしており、現在販売されている投資信託は約6000本もあることを考えると、投資初心者も選びやすく、ひとつのメリットと言えるでしょう。

メリット

①運用中に得た利益に税金(通常20%)はかからない!

②つみたてNISAはいつでも売却して引き出すことが可能。

③iDeCoは口座開設・維持に手数料がかかるが、つみたてNISAは無料

iDeCoやつみたてNISAから両方を同時に使うこともできます。

公務員の場合は、iDeCoの限度額は月間1.2万円ですが、「つみたてNISA」では月間3.3万円の投資枠が使えます。

併用することで、月間4.5万円を非課税で積み立てていくことができます。

iDeCoの限度額の低さに十分な資産作りができないと感じた人には、「つみたてNISA」の併用でより大きな資産作りが可能になると言えます。

iDeCoは所得控除による節税メリットがありますので、勤労収入があり所得控除の効果が得られる人は積極的に活用したい制度です。

ただし、原則60歳までは運用資産の引き出しができませんので、あくまで老後資金の準備を目的に活用するのがよいでしょう。

一方で、つみたてNISAはいつでも運用資産を途中で引き出せますので、必要な住宅の購入資金や教育資金、旅行資金など、様々な目的に応じて活用することができます。

それぞれの特性を理解して使い分けるのもいいでしょう。

8-5:不動産投資で家賃収入を得るしくみをつくる

融資をうまく利用して、複数の物件を購入し、それらを人に貸し家賃収入を得ることで不老収入が得られるしくみを作ることができます。

毎月の返済は入居者から支払われる家賃でまかないながら、残債を減らしていきます。

ポイントは投資用不動産を購入する際に多くの方が加入する「団体信用生命保険(団信)」です。

万が一、返済期間中に本人が亡くなっても、ローンの残債は保険会社が返済してくれるというものです。

残された家族にはローンを返済し終わった不動産が残されるので、ローン返済に苦しむこともないですし、引き続き家賃収入を得ることができます。

預金・積立保険と同じような感覚で、老後資金年金にかわるしくみを作ることができます。

8-6:定年後も働く(これまでの知識と経験を活かして社会貢献を)

もしも身体が元気な状態であれば、定年後も働くという選択肢もあります。

再雇用制度などを利用して、今まで働いていた会社で働き続けることができればそれが理想ですが、難しい場合でもハローワークやシルバー人材センターで職を探すことは十分可能です。

実際、定年後もこれまで得た知識や経験を活かし、いきいきと働く人が増えているようです。

現役時代の収入とはいかないまでも、老後資金を貯めるには有効な手段の一つでしょう。

まとめ

老後資金についてまとめてきましたがいかがでしたでしょうか?

自分自身がゆとりある老後を送るための資金はいくらなのかを把握して驚いた人もいるのではないでしょうか。

今後長生きする可能性も考えると、支出は少し多めに見積もっておくといいでしょう。

老後の資金を貯める・増やす知識をつけて、なるべく早いうちから実行にうつすのがおすすめです。

自分のライフプランも考慮しつつ、無理のない方法で老後資金を準備していきましょう。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。