利回りには2種類あるのをご存知でしょうか?

それが、「表面利回り」と「実質利回り」です。不動産を運用する上でこれは絶対に避けては通れません。

では、具体的な違いとは一体なんなのか?

絶対必要な知識にも関わらずしっかりと理解できているでしょうか。

リターンを計る上で大切になってくるこの利回りを理解して正しい運用計画を立てることがとても大切になってきます。

この記事を読むことで、利回りに惑わされずに物件選びができるようになります。

是非参考にしてください。

目次

1.表面利回りだけで考えると失敗してしまう!?

今や不動産情報は、雑誌やお店ではなくインターネットで探す時代。

投資用の不動産情報もインターネットで探すことができますから本当に便利ですよね。

一般的に不動産情報サイトに掲載されている物件の利回りは「表面利回り」です。

表面利回りは以下の式で計算できます。

では実際に不動産情報サイトで掲載されていた物件情報から2つの物件を見比べてみましょう。

A物件は、1040万円を投資して毎年6.46%

B物件は1500万円を投資して毎年6.4%

家賃収入として回収できるということになります。

2つの物件の表面利回りにさほど違いはないように見えます。

ただ、表面利回りというのは物件価格と想定される家賃で計算した単純なものであるため、それだけを物件購入の目安とすることは非常に危険です。

不動産投資は、物件価格だけでなく、経費や運用コストを含めて計算する「実質利回り」も考慮するべきです。

実際に不動産投資を始めると、管理費や修繕積立金、管理会社へ支払う委託管理費、毎年の固定資産税など様々な費用を家賃収入からは支払います。

更に、物件は物件価格ちょうどの金額で購入できるわけではなく、仲介手数料や不動産取得税などを含めて物件価格の8~10%ほどの初期費用が必要です。

「実質利回り」は以下のように計算式で計算します。

ちなみに上記2物件を「実質利回り」で計算すると以下のようになります。

2つの物件の利回りに1.3%の差が出ました。

また、B物件は元々の表面利回りとは3%以上違いますね。

不動産投資で失敗しないためには、表面利回りだけでなく実質利回りも考慮にいれて物件を選定することが重要です。

老後に向けた資産形成目的で長期的な運用なら、たとえ1%の違いでも大きな差がでてきます。

ここまで、投資物件情報サイトにのっている「表面利回り」だけではなく、「実質利回り」の指標もつかって検討することが大事ということがわかってきました。

実際投資物件情報サイトで物件一覧を見ていると次に

「自分がいいなと思った物件の利回りは、一般的に高いのか低いのか?」

という疑問がでてくると思います。

そこで次の章では不動産投資物件の平均的な利回りを解説していきます。

2.利回りはエリアと物件の種類で大きく変わる

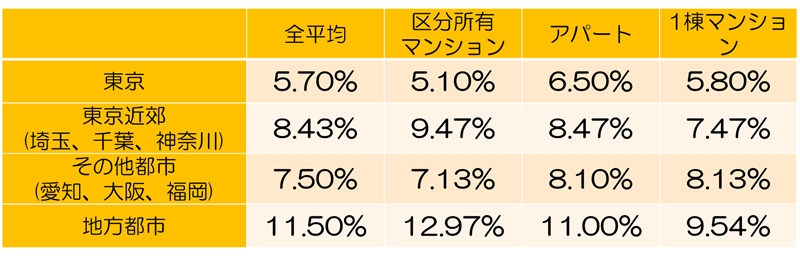

では、一般的な利回りの平均を不動産情報サイト「LIFULL HOME’S不動産投資」で公開している「見える!賃貸経営」のデータから見てみましょう。

不動産投資の利回りは、主に「エリア」「物件種別」「賃貸需要」の3つの要素によって決まります。

データ参照元:LIFULL HOME’S不動産投資「見える!賃貸経営」

上記の表から東京近郊や地方都市のほうが利回りは高い傾向にあることがわかりますね。

理由は東京よりも地方都市では物件価格が安いからです。

上記の表から利回りが低い東京よりも、利回りがはるかに高い地方都市のアパートや区分所有マンションが魅力的に見えます。

ただ、投資商品が一般的に、利回りが高くなるにつれてリスクも高くなるのと同様に、高い利回りの地方物件はリスクが高いということも考慮していくべきです。

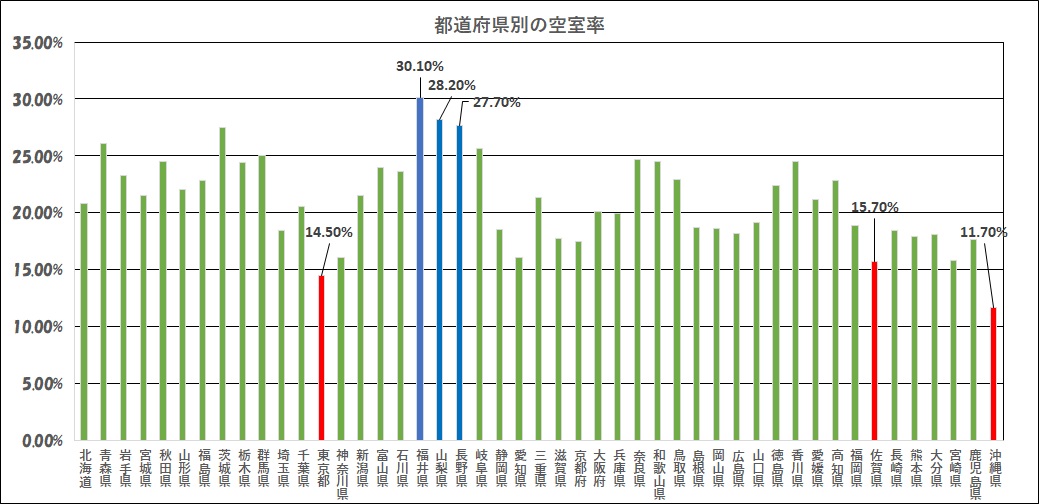

以下のグラフは全国の空室率の平均を表しています。

参考:LIFULL HOME’S不動産投資「見える!賃貸経営」

地方の物件は数字としての利回りは高いですが空室率も東京より高いということがグラフでわかります。

地方物件は空室リスクも高いということも考慮して慎重に物件を選ぶ必要があります。

どんなに利回りが高くても、空室が続けば利回りはゼロです。

地方物件の価格が安く、利回りが高い理由に

「空室が続いて、持っているだけでもお金がかかるから、極端に安くしてでも売り払いたい」というものが多かったりします。

現に物件情報をよく見てみるとそのお部屋は「空室」で、満室を想定したものを利回りとして載せていたりします。

東京の利回りが他と比べて低いのは賃貸需要が高く、資産価値(販売価格)が高いためです。

賃貸需要が高いということは空室リスクが低いので、おのずと利回りも他と比べて低いのです。

そういったことをふまえて、高いリスクを負ってでもその利回りが高い物件を購入するべきか、今空室でもすぐ入居する人が見つかりやすいエリアに建っているのか。

利回りだけにとらわれずに物件選びをすることが大事ということをしっかりおさえておきましょう。

3.利回りを考える上での3つの心構え

では最後に、物件情報で利回りを考える上での心構えを3つご紹介します。

ここまで解説させていただいた事のまとめでもありますので、しっかり覚えておきましょう!

3-1:物件情報の利回りは満室想定と考える

最初に解説させていただいたとおり、物件情報に書かれている利回りは物件価格と想定家賃で計算しただけの表面利回りです。

あくまでこれは、「満室になるとこのくらいの家賃が見込めますよ!」という目安でしかありません。

大事なのは本当の利回りは実質利回りで必ず収支計算することです。

物件情報の利回りはあくまで「満室になったら」という想定のものであることを忘れることないよう気をつけましょう。

3-2:空室になれば家賃収入0どころか「マイナスになる」

実質利回りの計算では、物件の運用に必要な費用を差し引いて考えるとお伝えしました。

一般的に運用に必要な費用は家賃収入の2~3割です。

仮に家賃8万円の物件だとしたら毎月の費用は2万円前後。

しかし空室となったら家賃が入りませんから、この2万円は自分のお財布からの出費ということになります。

こんな事態を防ぐためには、実質利回りを計算する際の費用には「想定される空室率」も含めて考えること。

東京の物件であれば平均的な空室は2ヶ月ほどですから、年間の家賃収入のうち空室時の損失として20%前後を想定しておくと良いでしょう。

3-3:大事なのは利回りを維持すること!

そして、不動産投資を始めてから常に考えていたいのが「利回りを維持する」ということです。

例えば、手取りで毎月7万円の家賃収入を得られる物件を購入したとします。

もし物件をローンで購入していたとして、毎月の返済が5万円だったとすると2万円が最終的に残ります。

意外と嬉しい収入ですよね。

しかし、これがいつまでも続くわけではありません。

不動産というのは時間とともに劣化しますから、家賃も下がっていくものです。

更にローン金利が上昇してしまったら、下がった家賃と金利上昇のダブルパンチで毎月の家賃収入は0ということになりかねません。

そんな事態を避けるには、利回りを維持する努力を怠らないことです。

利回りの維持の仕方は、以下の記事で詳しくまとめていますので、ぜひ参考にしてくださいね!

まとめ

表面利回りは、不動産投資を始める際、数ある投資物件情報から物件を検討する大事な指標の一つですが、それだけではなく経費や運用コストを加味した実質利回りも併せてシミュレーションをすることも必要です。

そしてそれらの利回りはあくまでも「指標」にすぎないこと、どんなに利回りが高くても空室であればゼロ。それどころかマイナスということをお伝えしました。

投資商品と同じように、利回りが高い物件はリスクもそれに伴います。

高利回りだといってすぐにとびつくのではなく、このエリアの賃貸需要はどうなのか、そして入居づけは難しくないのか、高いリスクをとれるほどの物件なのか自分自身による入念な下調べは必ず必要です。

さらに購入後もその利回りを維持していく努力が必要といえます。

他の不動産投資にまつわる有益な情報を参考にぜひ不動産投資を成功へと導いてくださいね。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。