広告などで「不動産利回り10%」とあったときに、あなたはどう感じるでしょうか?

「いい物件だ」と思った方は危険です。

不動産投資をするにあたって、非常に重要なのが利回りです。

しかし、利回りの正しい計算方法を知らなかったり、高利回りの裏にある隠されたワケを読み解く力がないと、大損へとつながることもあるでしょう。

この記事では、そもそも不動産投資における利回りとはなにか、「表面利回り」と「実質利回り」の違い等基礎から解説していきます。

さらに、利回りからではなかなか見て取れない、正しい物件選定の方法までをお伝えします!

利回りについての見方がわかるようになり、大損するリスクを軽減できます。

目次

1.不動産投資の平均利回りは東京都心だと3%~7%、地方で5%~10%程度

まず、不動産投資の一般的な利回りがどれくらいなのかを知っておきましょう。

1-1:不動産投資の平均利回りは東京都心だと3%~7%、地方で5%~10%程度

不動産情報サイトのHOMESが運営する「見える!賃貸経営」では、同社が持つデータから全国の投資用物件の利回りを算出し、掲載しています。

そのデータを基に東京や神奈川などの都心と、それ以外の地方の利回りを物件別にまとめてみると、以下の表のようになります。

傾向を見るとマンションよりアパートの方が利回りは良く、また地方のほうが、東京よりも利回りが高い傾向にあることがわかるでしょう。

この数字だけを見れば、地方でアパートを購入して、運営するのが不動産投資で儲かる近道だと思えてきそうです。

1-2:不動産は景気の影響を受けにくい

不動産投資以外の投資手法の利回りはどのくらいでしょうか?

不動産投資の利回りと比較してみましょう。

| 利回り | |

| 定期預金 | 0.1% |

| 債権 | 1~2% |

| 株の配当金 | 2%前後 |

| 投資信託 | 4~10% |

| FXのスワップ金利 | レバレッジによる |

| ソーシャルレンディング | 5~10% |

| 不動産投資 | 2~10%以上 |

数ある投資手法の中で、不動産投資が最も良い利回りを得られるわけではありません。

FXはレバレッジが最大25倍まで掛けられるので、高金利通貨を高レバレッジで所有していれば、年利30%以上の利回りも可能です。

しかし、それだけ高収益投資にはリスクが有り、また毎日の相場チェックが必要なものも多いです。

不動産投資は実作業を伴わずに、家賃収入が得られ、また土地と建物という実物の資産が手元に残ります。

さらに家賃収入は景気の影響を受けにくく、資産価値が一日で10%も20%も変動することがないため、

資産としての信頼性の高さが特徴です。

収益性だけを見るのであれば、不動産投資よりも高い収益性を狙える投資手法はたくさんあります。

しかし、そういった投資手法は資産を一気に失う恐れがあるものばかりです。

主な投資手法のリスクとリターンの相関図を以下に示します。

どんな投資においてもローリスクハイリターンということはありえません。

不動産物件でも高利回りをうたった物件は何らかの理由があると思っておきましょう。

2.不動産の利回りを数字だけで見ることはリスクになる

不動産投資の利回りを見る前に、利回りには満室時の想定利回りと運用時の実質利回りの二つが存在することを知っておきましょう。

不動産投資用物件の情報サイトなどに掲載されている利回りは、1年間満室経営を行ったとしてその収入が購入額の何パーセントに相当するかを示した想定利回りに過ぎません。

不動産物件の運営を行っていれば、様々な費用が必要となります。

利益には税金がかかりますし、不動産は所有しているだけでも固定資産税が課されます。

そして物件を運営するには設備の改善や修理のための費用と積立金が必要です。

その他にも入居者募集のための広告費や不動産業者に支払う手数料、管理費などの出費もあります。

さらに融資を受けてローンを返済している場合、ローンの金利も出費として考えなければいけません。

こういった様々なコストを年間の収入から引いたのが実質利回りです。

2-1:実質利回りと想定利回りの計算の違いを理解する

では、2つの利回りの具体的な数字を出してみましょう。

100万円の収益が得られる物件を1,000万円で購入したらその想定利回りは10%です。

一方で実質利回りは収益から経費を引き、また物件価格に諸経費を足した数字です。

先の物件で年間入居率90%、年間経費(維持費や税金)が20万円、購入諸経費が50万円だとしたら

(100万×90%-20万)÷1,050万=6.67%です。

想定利回りは満室を前提に数字を算出していますが、当然ながら全ての物件で満室経営ができることなどほぼありません。

特に今、日本は地方で過疎化が進んでいますから、若者や単身者がいないエリアでは、なかなか賃貸物件の満室経営を続けるのは困難です。

まず東京とその周辺以外の不動産物件を購入すること自体にリスクがあると思っておきましょう。

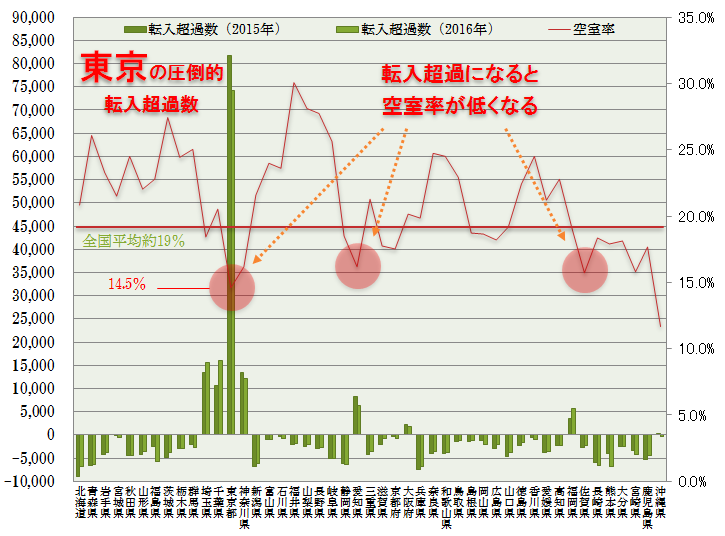

以下の各都道府県の転入超過率のグラフを参考にしてください。

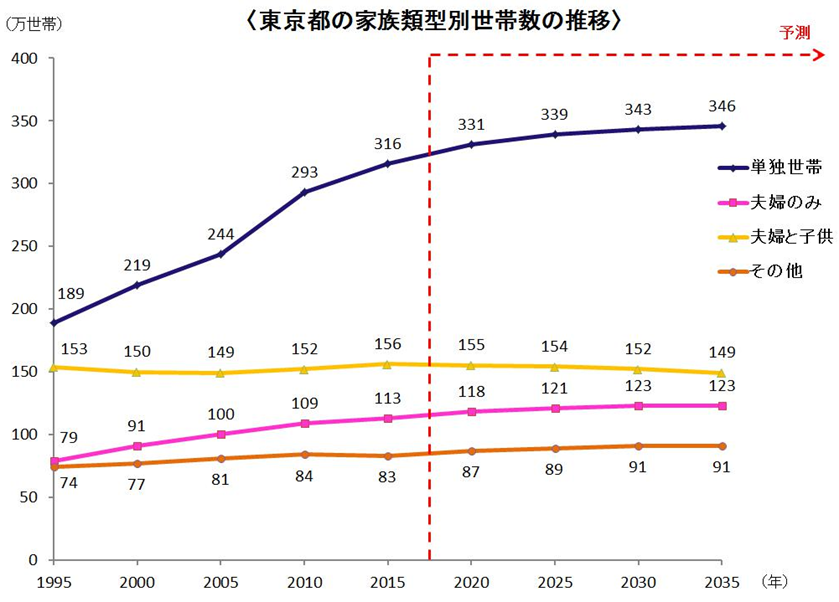

東京そして神奈川、埼玉、千葉のいわゆる一都三県は現在地方からの人口流入が続いており、日本の人口が減っている現在でも、まだ10~20年は都心部で人口が増加すると見られています。

一方で名古屋、大阪、福岡といったエリアは決して現在の状況が悪いわけではありませんが、周辺地域の人口の減少で、近いうちにエリアの総人口が減少に動くとみられています。

基本的に投資初心者が不動産物件を買うのであれば、ローリスクで運営できる物件を狙うべきですから、

一都三県、特に東京23区内の物件を購入した方が空室リスクを抑えられます。

さらに東京では今後非婚化や晩婚化の影響によって、単身者が増加していくと発表されています。

そのため単身者向けワンルーム、1Kなどの物件に対する需要は更に増えていくでしょう。

それだけに、東京都内における単身者向け賃貸物件は手堅い投資先と言えるのです。

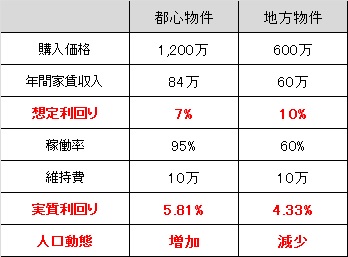

空室率の高い地方の物件と、入居率の高い都心の物件の実質的な収益性を比較してみましょう。

※人口が減れば家賃値下げ競争が起こるリスクも有る

2-3:物件価格が安いと利回りは高くなる

地方の物件はなぜ利回りが高い傾向にあるのか。

最初の一覧表を見て疑問に思った方もいるでしょう。

それは地方の地価が今下落しているからです。

利回りの計算式は、物件購入価格に対する毎年の収入ですから、2,000万円の物件で400万円の家賃収入があれば利回りは20%です。

土地が値下がりして物件価格が1,600万円ならば、利回りは25%になります。

東京都心では、地価の上昇が起きていますが、地方は人口減少に伴い地価が下落する傾向にあります。

特に駅から離れたエリアであるほど、その傾向が顕著です。

需要が減り、地価が下落したので利回りだけがどんどん上がっていく。

そういった現象が起きているのです。

2-4:利回りは年々低下するものである

また利回りは年々低下していくことも知っておきましょう。

不動産物件は基本的に築年数によって家賃は下落していきます。

新築物件と築10年の物件では家賃は10%から20%も違うでしょうし、築30年~40年も経てば、同じ立地の物件でも家賃が半額程度にしかならないこともあります。

修繕してある程度の家賃を回復させることはできますが、それでも値上げは困難です。

購入時の利回りは10%でも10年後には8%、20年後には6%に低下していくことは、収支を考える上で把握しておかなければいけません。

ずっと高い利回りが続くものと考えてしまうのは危険です。

3.不動産投資で選ぶべき物件の条件とは?

不動産投資では、物件選びが何よりもリスク対策として重要です。

物件の選び方は「空室リスクを抑えられる物件」を選ぶことが鍵となります。

では「空室リスクを抑えられる物件」とはどのような条件を備えている物件なのか、その具体的なポイントを見てみましょう。

3-1:立地

不動産の価値の大半を占めるのが立地です。

特に単身者向け物件の場合は車を持っている人が少ないので、徒歩で駅まで通える場所にあることが重要です。

また賃貸物件であれば、安全な場所なのか、買い物の利便性は優れているのか、警察署などが付近にあって治安面に不安がないのかなど、周辺環境も見ておきましょう。

3-2:築年数・耐用年数・広さ

物件は、築年数が新しければ家賃を高く設定できますが、築年数が古いと価格が安くなります。

価格だけを見れば古い物件を購入した方が良いと感じるかもしれません。

しかし、設備なども古く、また木造物件は耐用年数次第では住めなくなる可能性もあります。

基本的に価格は面積(広さ)に比例します。

ただ、あまりにも狭い物件よりも、最近では単身者向けで25平米ほどの部屋など、ある程度広さが好まれる傾向にあります。

3-3:管理や修繕費用

物件の管理が行き届いているかも重要です。

特に中古物件を購入する場合は、修繕が行われたばかりの物件を買いましょう。

そうすれば、修繕費をしばらくは払わなくても済みます。

古い物件を購入しても、適切な管理が行われていないと、購入直後に多額のお金をかけて修繕を行わなければいけません。

修繕費は利回りにも大きく影響するため、できるだけ管理が行き届いていて、定期的な修繕が行われている物件を購入しましょう。

3-4:家賃設定が適性かどうか

家賃設定は不動産情報サイトなどで、自分の物件と同程度の条件を持つものと比較して判断します。

現状が相場よりも安い家賃設定で、賃貸に出されていれば収入アップの可能性があります。

逆に相場よりも高い家賃設定になっている場合、同じ家賃で再募集してもなかなか空室を埋めることができず、利回りが低下する可能性が高いです。

特に10年15年と長期間住んでいる入居者がいる場合、その入居者は新築時の高い家賃でずっと住んでいる可能性があります。

一旦その人が退去すると、築年数に応じて値下げした家賃で再度募集しなければいけません。

その場合空室は埋まっても、家賃が下がっているので、利回りが低下する可能性が高いです。

3-5:空室がすぐ埋まりそうな物件かどうか

立地、広さ、価格、建物の設備などを総合的に見て問題がなければ、入居者が入りやすいかどうかが判断できます。

また、物件の周辺付近の人口や最寄り駅の開通計画なども同時に調べます。

その上で、なぜ前のオーナーはその物件を売りに出そうとしているのか、どのぐらいの入居率で運用していたのか、などの条件を確認しましょう。

相場の家賃で入居率が90%であれば、空室が起きてもすぐに埋めることができるでしょう。

ただし、『都心から離れている』『最寄り駅が各駅停車』などの立地では、大学生などで空室を有る程度埋めることができても、年度の切り替わりの繁忙期を過ぎてしまうと、客付けに苦労することもあります。

できるだけ学生だけではなく、社会人の需要も見込めるような場所に物件を購入しましょう。

3-6:物件視察時の調査事項チェックリスト

物件をチェックする際のポイントを以下のリストにまとめてみました。

| 項目 | チェック | 内容 |

| 浄化槽なのか公共下水なのか | 浄化槽がある場合、保健所への届け出などが必要。公共下水道地域であれば浄化槽は使わないほうが良い。 | |

| 駐車場の有無と台数 | 駅から離れている物件やファミリー向け物件は駐車場が必要。駅近くの単身者向けの場合は重要ではない。 | |

| 駅までの徒歩での距離 | 10分以内の物件を選ぶ。夜歩いている人が多いか、外灯はあるかなどもチェック。 | |

| バス停までの距離 | 駅から15分離れた物件を買うのであれば、バス停が最低限使える場所であることを考慮する。バスの本数も確認。 | |

| 入居率 | 4月時点の入居率であるのか、いつの時点の入居率かもチェック | |

| 稼働率 | 年間を通じた稼働率の数値を確認する。 | |

| 入居者の履歴や問題点 | どんな人間がどういった家賃で住んでいるか、レントロールを出してもらう。滞納など問題がある住人もチェック。 | |

| 修繕履歴 | 外壁塗装や屋根塗装などの大規模な修繕履歴を確認。バスやキッチンの設備交換履歴も確認する。 | |

| 土地と建物の固定資産税と評価額 | 毎年の固定出費になるので、固定資産税の額は必ず売主に確認する。 | |

| 都市ガスかプロパンガスか | プロパンガスはガス代が高いので入居者に人気がない。できれば都市ガスを選ぶ。 | |

| 再建築可能な物件であるか | 再建築不可物件の場合、老朽化でも建て直しができない。売る時もかなり安くなってしまうので注意。 | |

| 売却理由 | なぜ物件を手放そうと思ったのか、問題が潜んでいないかをよく聞いて判断する。 | |

| 価格交渉の是非 | 価格交渉ができるのであればしておきたい。 瑕疵担保責任期間を伸ばすなどの交渉も考えたい。 |

|

| 外観の状態 | 色あせ、タイルのヒビなどは美観だけではなく機能性にも影響する。ひび割れが起こると湿気により腐食が発生しやすいので注意。 | |

| エントランスなどの状態 | 広さや明るさなど以外にも不審者が入り込むスペースがないか、防犯面によく気を配って確認する。 | |

| 管理会社 | 今の管理会社のまま継続するのか、新規の会社を探すのかを契約内容を見ながら検討する。 | |

| インターネット回線の有無 | ネット回線が引かれていない場合、入居者がそれぞれ契約しなければいけないこともある。また高速回線が開通できるのかなどを確認する。 | |

| 空き部屋の状態 | 修繕せずにそのまま貸出できるのか、それとも清掃や修繕が必要なのかをプロの目で確認してもらう。 | |

| 周辺の競合物件と比較した際の家賃設定 | 不動産情報サイトで調べたり、不動産会社に聞いたりして適切な家賃設定を調査する。最低限の家賃にしたときの利回りも調べておく。 |

こういったチェックリストを持参し、一度は実際に物件を見に行きましょう。

そして客観的に見て自分が住みたいと思うのか、周辺の環境を見て安全に一人暮らしができそうなのか、

最寄り駅から物件まで実際に歩いてみて人通りがあり、賑やかな場所なのかをチェックします。

4.高利回りでも空室が続くと意味がない!

高利回り物件でも空室になれば、高い収益性を生み出すことはできません。

そこで頼りになるのが不動産管理会社です。

管理会社の力次第で客付けは大きく左右されますし、物件の維持管理・運営にも管理会社の力は必要です。

管理会社を選ぶ際、どういったポイントに注意して選べば、失敗しないのかについて見ていきましょう。

4-1:不動産の管理をまかせる「管理会社」選びで利回りが違ってくる!?

管理会社選びは大変重要です。

遠方に物件を購入した場合、何度も物件を見に行くことはできませんし、自分で入居者からのクレームやトラブル対応はできません。

特にサラリーマン大家さんではまず、自分の手で物件を直接的に管理できないでしょう。

そこで、しっかりと物件の管理運営や客付けを行ってくれる管理会社が重要になってきます。

管理会社にも得意とする分野があり、単身者向け物件が得意な会社や、ファミリー向け物件が得意な会社など、様々な会社があります。

まずは色々な管理会社に赴き、その会社はどれぐらいの物件を管理しているのか、どれくらいの入居率を達成しているのか、そして管理の際の費用と内容を確認してから選んで行きます。

特に入居率は必ず聞いておきましょう。

客付けが得意な管理会社であれば、高い利回りが維持されます。

4-2:安定して入居してくれるような物件を選ぶ

結局のところ、不動産物件の利回りはあくまで目安でしかありません。

最終的にどの程度の収益が入ってくるのかは、入居率が大きく影響します。

そして、不動産投資初心者の場合、物件または部屋を同時に何戸も所有できる人は少ないです。

一箇所の空室が、利回りの低下を招くだけじゃなく、返済リスクにも大きく影響してきます。

そのリスクを抑えるためには、安定した入居が見込める物件と、頼れる管理会社を探すことが重要です。

あわせて、駅近物件や築年数が浅い物件など、利用しやすい環境と人口の多いエリアにある物件も入居者が付きやすいです。

まとめ

不動産投資をはじめる際は、つい利回りばかりを見てしまいがちです。

しかし、利回りを追い求めるとどうしてもハイリスクな投資となってしまいます。

利益ばかりに目を向けず、長期的な目線で運用していけば、不動産投資はサラリーマンでも一定の利益を得ることは十分可能です。

何よりもリスクを抑えるには入居を安定させることです。

入居が安定していれば、最大のリスクである空室リスク、返済リスクに怯えることがなくなります。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。