不動産クラウドファンディングが1つの投資方法として認知度が上がっています。

ただ、不動産クラウドファンディングは新しい投資手法なので、その税金や確定申告について知る人は多くないかもしれません。

しかし、税金の仕組みを理解していないと、余計な税金を支払ったり還付金が受け取れなかったりして、損をする恐れがあります。逆に、知らず知らずのうちに脱税をしているなんてことも!

そういったことが起きないか心配している方のために、今回は、不動産クラウドファンディングで、配当が出た際にかかる税金と確定申告時の方法についてご紹介します。

※本記事では確定申告についての一般的な事項を記載しています

この記事が向いている人

✓ 不動産クラウドファンディングの税金の仕組みを理解したい人

✓ 不動産クラウドファンディングの確定申告の方法を知りたい人

✓ 不動産クラウドファンディングの税金で損をしたくない人

目次

1.不動産クラウドファンディングで得た収益の税金

不動産クラウドファンディングは課税対象

不動産投資を目的に、インターネットなどを通じて、不特定多数の投資家から資金調達する不動産クラウドファンディング。

この不動産クラウドファンディングでは、投資家から集めた資金は不動産の購入に使われ、運用された結果、最終的に出た利益は投資家に分配されます。

このように、不動産クラウドファンディングは利益が発生しますが、この利益は所得として扱われるため、一般的な投資と同様に課税対象です。

では、この税金の種類はなんでしょうか?

分配金にかかる税金の種類

不動産クラウドファンディングで発生した分配金は「雑所得」扱いとなります。

利子所得・配当所得・不動産所得などに当てはまらず「雑所得」として扱われる点は注意したいところです。

運営会社に源泉徴収されている

とはいえ、基本的に分配金は不動産クラウドファンディング運営会社から受け取る際に源泉徴収されるので、所得税の確定申告は不要です。

分配金にかかる源泉徴収の税率は、20.42%です。

内訳は以下のとおり。

・所得税:20%

・復興特別所得税:0.42%

例えば、10万円の分配金を受け取る場合、「10万円×20.42%=2万420円」の税金が自動的に差し引かれます。

このように、不動産クラウドファンディングでは税引き後の配当を運営会社から受け取るため、原則確定申告は不要です。

しかし、後述する一定の要件に該当する方は、確定申告をする必要がある、もしくは、確定申告によって還付金が戻ってくるケースがあります。

2.不動産クラウドファンディングで確定申告が必要なケース

前述した通り、不動産クラウドファンディングでは、源泉徴収されるため「原則として」確定申告は不要ですが、確定申告が必要となるケースがあります。

それらの具体的なケースをご紹介していきます。

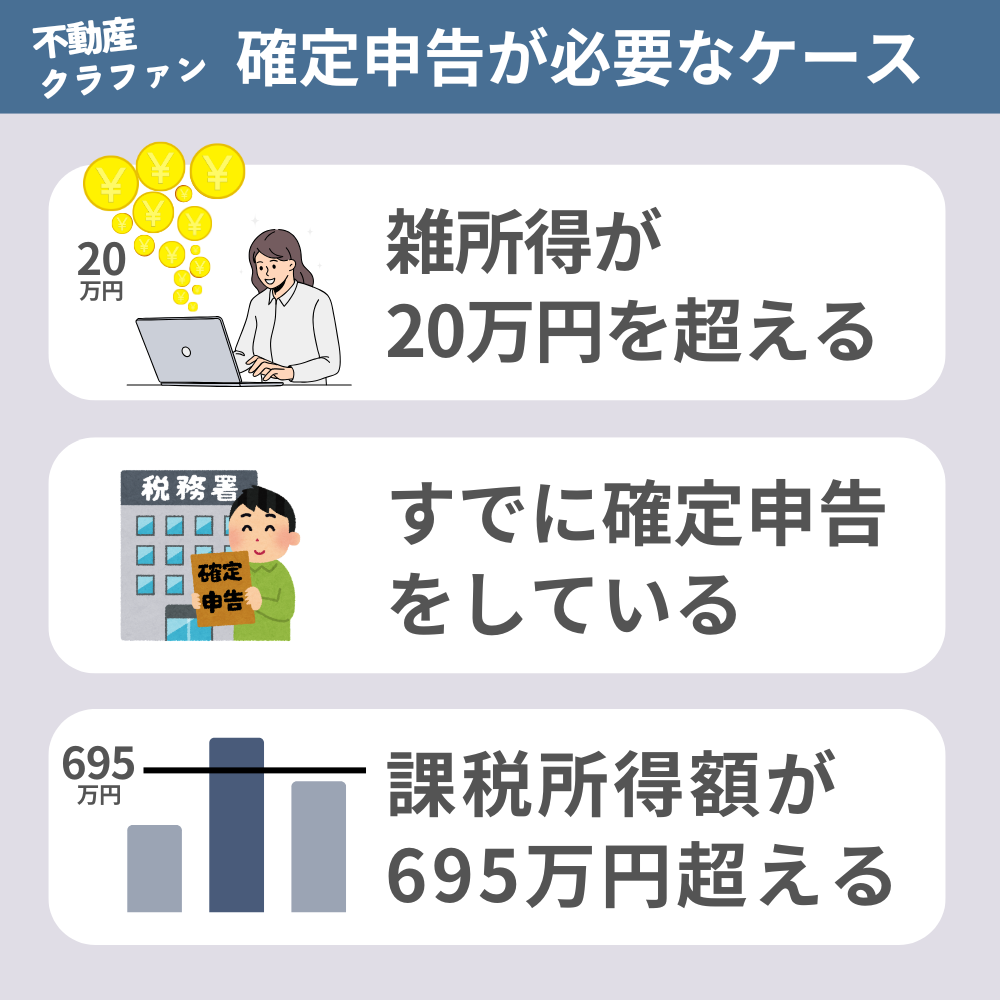

① 雑所得が20万円を超える場合

「副業の20万円ルール」を聞いたことがあると思います。給料をもらっている本業以外の所得の総額が年間20万円以下であれば、確定申告が不要となるルールのことです。

しかし、雑所得が20万円を超える場合は、確定申告が必要です。

しかも、「雑所得20万円」の対象は、不動産クラウドファンディングだけの収入ではなく、以下のような例も含まれます。

・年金収入

・副業収入

・ネットショップでの収入

・FXや仮想通貨取引での収入

・インターネットのオークションサイトやフリマサイトでの収入

不動産クラウドファンディングだけでは、雑所得が20万円を超えなくても、上記のような複数の収入があることで、雑所得の合計金額が20万円を超えることがあります。そうすると、確定申告が必要になるので、注意しましょう。

確定申告が必要なのに無申告だと、追徴課税を課せられる可能性があります。

不安や疑問があれば、税務署に問い合わせるなど申告漏れのないようにしましょう。また、各種の収入の記録は保管しておくのも忘れずに。

② すでに確定申告をしている場合

一般的な会社員は会社で年末調整があるため、確定申告をする必要性はありません。しかし、下記の条件を満たしている場合は、雑所得の有無関係なく確定申告を行う必要性があります。

個人事業主やフリーランス

年収2,000万円以上の会社員

ふるさと納税や医療費控除を受ける人

上記の条件に当てはまる場合は、雑所得の金額が20万円以下の場合でも、確定申告をする必要があります。

「雑所得が20万円以下なら確定申告は不要」という情報が多いことから、確定申告の際に雑所得分を見落とす方がいますが、確定申告を求められる立場であれば、必ず申告する必要があるので注意しましょう。

③ 課税所得額が695万円を超える場合

前述した通り、不動産クラウドファンディングの分配金は、運営会社の方であらかじめ20.42%の税金が徴収されていますが、個人に課される所得税率は、それぞれの課税所得金額によって5〜45%と幅があり、適用される税率が変わります。

| 課税所得額 | 所得税 | 復興所得税 |

|---|---|---|

| 330万円超~695万円以下 | 20% | 0.42% |

| 695万円超~900万円以下 | 23% | 0.483% |

| 900万円超~1,800万円以下 | 33% | 0.693% |

| 1,800万円超~4,000万円以下 | 40% | 0.84% |

| 4,000万円超 | 45% | 0.945% |

20.42%なのは課税所得額695万円以下までで、695万円を超える人は足りない分を追加で納税する必要があります。例えば、1,000万円の人だと13%ちょっと分が未払い状態なので、確定申告が必要です。

3.不動産クラウドファンディングの確定申告で得するケース

課税所得額695万円を超える人は足りない分を追加で納税する必要があるので、確定申告が必要という話をしましたが、逆に、課税所得額695万円未満の人はどうなるでしょうか?

この場合、源泉徴収された税金の還付金を受け取れる可能性があるので、申告することで得することがあります。

| 課税所得額 | 所得税 | 復興所得税 |

|---|---|---|

| 195万円以下 | 5% | 0.105% |

| 195万円超~330万円以下 | 10% | 0.21% |

| 330万円超~695万円以下 | 20% | 0.42% |

例えば、課税所得金額が1,000円から694万9,000円の人の所得税率が20%以下となると、不動産クラウドファンディング運営会社からあらかじめ徴収された20.42%の税金だと、多く払い過ぎていることになります。

そのような場合、確定申告を行うことによって後日、払いすぎた分の還付を受けられるのです。

4.確定申告のために準備する書類

確定申告を実際に行うときは、下記の書類を準備しましょう。

確定申告書

税務署の窓口・ホームページ・確定申告書作成コーナーなどで申告書を入手しましょう。

年間取引報告書(支払調書)

不動産クラウドファンディング運営会社は投資家に分配金を支払う場合、源泉徴収によって所得税をあらかじめ税務署に納める決まりがあります。

各投資家にどれくらいの分配金を支払い、源泉徴収税を事前に納めたという証明をするために、1年分の分配金をまとめた「年間取引報告書(支払調書)」が発行されます。

この年間取引報告書(支払調書)で分配金の額をしっかりと確認しましょう。また、確定申告の際に税務署から提出を求められる可能性もあります。

源泉徴収票

会社員や給与が支給される仕事についている場合には、所得証明として源泉徴収票が使用されるため、事前に準備が必要です。

勤め先の会社に発行してもらいましょう。

本人確認書類

確定申告には、運転免許証やマイナンバーカードといった、本人確認書類も必要です。特に、e-Taxを利用して確定申告する場合は、事前にマイナンバーカードを取得しておきましょう。

還付金を受け取る銀行口座の情報

税金の払いすぎによる還付金を受け取るなどがある方は、受け取る銀行の口座情報を準備して記入できるようにしておきましょう。

控除を受けるための書類

控除を受ける人は、生命保険料控除証明書や小規模企業共済等掛金払込証明書など

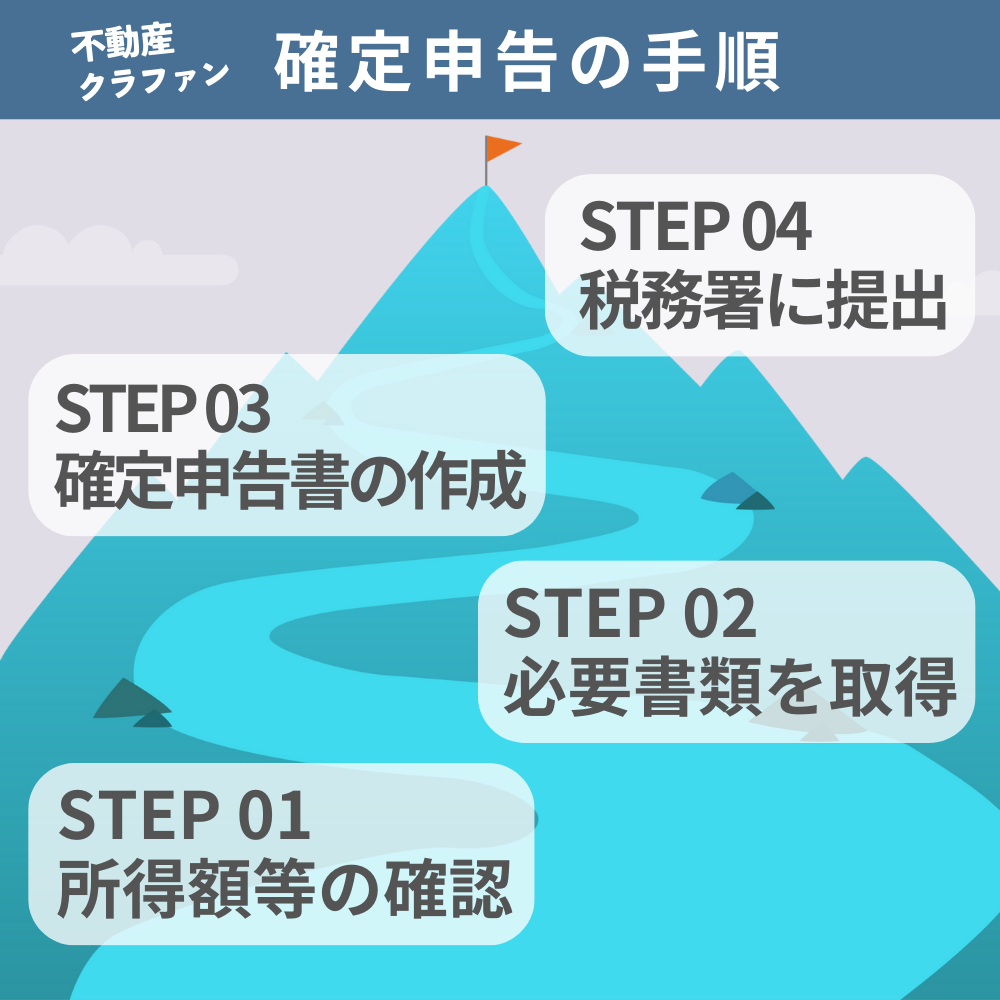

5.確定申告の手順

不動産クラウドファンディングで確定申告が必要となったときの、具体的な手順について解説します。確定申告は、慣れてしまえば難しい手続きではありませんが、初めての方にとっては戸惑うことも多いでしょう。

不動産クラウドファンディングの収益にかかわらず、確定申告をするときに慌てないように確認しておきましょう。

確定申告を行うための方法は下記の手順です。

① 所得額等の確認

まず自分自身の所得額を確認して、条件を満たすのかを確認します。

② 必要書類を取得

自分自身の所得額を確認した結果、確定申告が必要な場合は必要書類を取得しましょう。

確定申告に必要となる書類は、上記で紹介した確定申告書、源泉徴収票、マイナンバーカードなどがあります。

③ 確定申告書の作成

必要書類が揃ったら、給与収入や事業収入も含めて、実際の申告書に記入していきます。

給与所得の金額や雑所得の金額を集計し、社会保険料控除や医療費控除といった各種控除の金額を控除して、所得税のかかる所得を算定し、所得税を計算します。

確定申告書の作成は手書きでも可能ですが、国税庁サイトの「確定申告作成コーナー」でも、時間や場所に縛られずに申告ができて便利です。

各種会計ソフトウェアを利用すると、手軽に申告書類を作成できます。クラウドサービスで安価に利用できるものもあり、申告内容に応じて自分に合うソフトウェアを選びましょう。

④ 所管の税務署に提出

確定申告書が完成したら、いよいよ税務署への提出です。確定申告は提出期限が決められており、所得があった年の翌年2月16日から3月15日までです。

手書きの場合は、税務署の窓口に提出します。税務署で直接提出すると、その場で誤りなどを訂正できるメリットがあります。

一方で、国税庁のホームページから作成した場合は

・マイナンバーカード方式

・ID・パスワード方式

・税務署に提出、または、郵送

の3種類の提出方法があります。自分にとって便利な方法を選択して提出しましょう。

確定申告の時期は税務署が混み合うので、電子申請や郵送がおすすめです。

6.不動産クラウドファンディングの確定申告の注意点

住民税の手続きは必要

分配金はクラウドファンディング会社から受け取る際に源泉徴収されるため、一定の要件に該当する方を除いて「所得税の確定申告」は不要とお伝えしました。

ただ「住民税の確定申告」は、収入の額に関わらず行う必要があります。

住民税は都道府県や市区町村によって異なる場合がありますので、各自治体の公式サイトでご確認ください。

詳しくは紹介しきれませんが、ここでは源泉徴収で納めているのは所得税だけですので、所得税とは別に住民税の納付が必要ということを覚えておきましょう。

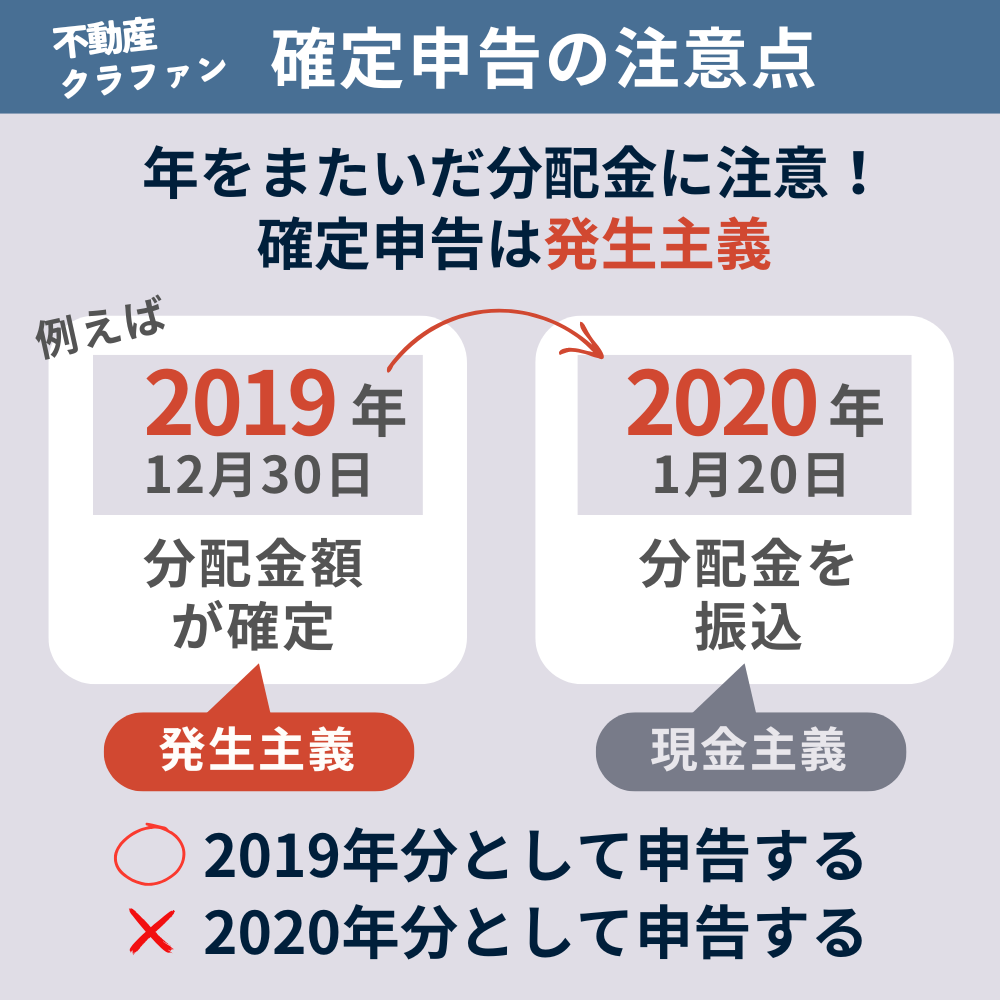

年をまたいだ分配金

年をまたいで分配金を受け取ったときの、確定申告の年度に気を付けましょう。

「年をまたぐ」がわかりにくいかもしれませんが、不動産クラウドファンディングに投資をすると、例えば

2019年12月30日:分配金額が確定

2020年1月20日:分配金を振込

このように金額が確定したあと、年を越してから分配金が振り込まれることがあります。

この場合の分配金は、振り込まれた年の2020年分として確定申告をするように思えるかもしれませんが、実際は2019年分として申告しなければいけません。

そもそも、確定申告は「発生主義」であり、実際にお金が動いた時点ではなく、取引が発生した時点で計上を行う必要があります。

不動産クラウドファンディングにおいても投資家の所得が発生したタイミングは発生主義となるので、分配金を受け取ったときではなく、分配金が確定したときが、確定申告の正しいタイミングなのです。

ただ、分配金が当年の所得なのか、前年の所得なのか判断が難しいこともあるでしょう。

そのときは、不動産クラウドファンディング運営会社が発行する年間取引報告書(支払調書)を確認する、それでもわからない場合は、運営会社に問い合わせるということをオススメします。

申告できる経費

課税の対象になるのは所得ですが、この「所得」というのは、次のような式で表せます。

所得=収入ー経費

経費もしっかりと計上することで、税金が安くなるということもありえます。

何が経費にできるかはよく調べた上で判断していただく必要がありますが、不動産クラウドファンディング関係で計上できる経費の例は、以下のようなものがあります。

・銀行の振込手数料

・インターネット代

・勉強するために買った書籍代

・セミナーの受講料

・セミナー会場までの交通費など

7.まとめ

今回は「確定申告」についてお話ししました。

不動産クラウドファンディングの収益には課税の対象となり、雑所得の合計金額が20万円を超えた場合はもちろん、利益が少額でも確定申告が必要となるケースもあります。また、課税所得額によっては、確定申告をしないと還付金を受け取れず損をすることもあるので注意が必要です。

不動産クラウドファンディングを始める際は、税金についてもよく検討して自分に合った投資判断をしましょう。