「不動投資が節税になるって聞いたことあるけど、どういう仕組みなの?」

「今支払っている税金が高いので、節税になるんならはじめてみようかな?」

「節税になるっていうけど、なにか違法なことではない?どんな仕組みなの?」

「税金で給料の大半をもっていかれるのが納得いかないんだよな・・・」

そんな理由から、なにか節税方法があれば知りたいと思っている方も多いんじゃないでしょうか?

この記事では、不動産投資がどのようにして節税になるのか、その仕組について簡単に解説しています。

本記事では、下記の内容を解説します。

■不動産投資の節税の仕組み

■不動産投資で節税できる主な税金4つ

■不動産投資で節税の注意点

目次

不動産投資の節税の仕組み

ここでは、不動産投資が節税になる仕組みについてみていきます。

不動産投資が節税になるのは、『減価償却』と『損益通算』が関係しています。

今回は、『損益通算』について解説しています。

『減価償却』については下記の記事をご参照ください。

損益通算

損益通算とは、その名前のとおり、損失と利益を通算するものです。

たとえば、1000万円の収益があって、400万円の損失があった場合、両者を通算して(1000万円-400万円=600万円)、600万円に対して税金がかけられます。

損益通算しないと、損失が400万円あるのにもかかわらず、利益の1000万円に対して税金がかかってしまっては、納税者からしたら、「ちょっとまってよ」といいたくなりますよね。

損益通算を適用するためには、確定申告をする必要があります。

確定申告については下記の記事も参考にしてみてください。

損益通算できる所得とできない所得

損益通算できるといっても、すべての所得が損益通算できるわけではありません。

税法上損益通算できる所得には下記の4種類があります。

・事業所得

・譲渡所得

・不動産所得

・山林所得

このうち、不動産投資は不動産所得になるので、不動産投資からでた損失を給料と損益通算することで、課税所得を下げることができます。

その結果、節税になるという仕組みなんです。

不動産投資は赤字になることが前提?

上記まで読んで、「不動産投資で赤字をださないといけないってこと?」と思われた方もいるかもしれません。

じつはそのとおりでして、不動産投資で赤字を計上することによって損益通算ができるんです。

赤字というと多くの方が不安に感じるかもしれませんが、不動産投資をするうえで、様々な経費が発生します。

はじめのうちはその経費が高額になるので、多くの場合初年度は赤字になります。

※条件によっては赤字ではなく黒字になることもありますので、黒字になってしまった場合は納税額が増えることになります。

不動産投資にかかる経費とは?

不動産投資にかかる経費には、おもに下記のようなものがあります。

・減価償却費

・火災保険料

・固定資産税

・管理委託手数料

・修繕費

・修繕積立金

など。

そのほか、不動産の視察にかかる交通費や交渉の際の飲食代も経費として認められる場合がありますので、詳細については税理士や会計士に確認するのが無難です。

不動産投資で節税できる主な税金4つ

ここでは、不動産投資で節約できる4つの税金についてみていきましょう。

所得税

所得税は個人の所得に対してかかる税金です。

不動産投資では、この所得を抑えることによって、節税の効果が期待できます。

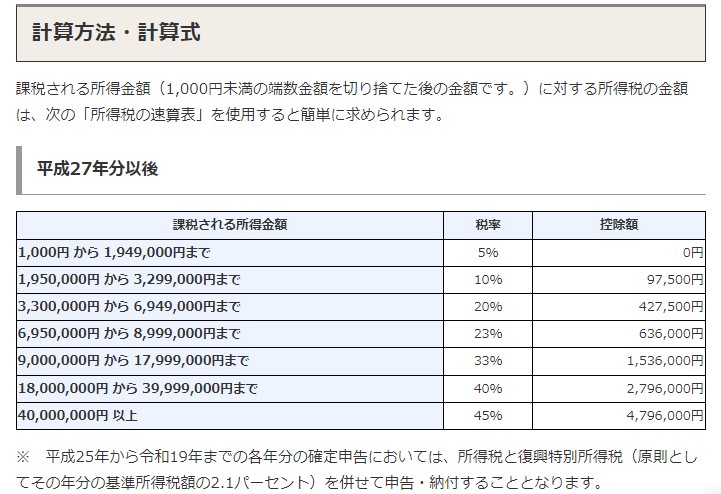

例えば、年収500万円だと20%の税率が適用されますが、不動産投資で200万円の赤字が出た場合、損益通算によって、500万円-200万円=300万円となり、課税率は10%となります。

このように、損益通算によって収入を下げることで、課税所得を抑えることができ、その結果支払う税金を抑えることにつながります。

※わかりやすいように簡単に説明しているため、控除額などは考慮にいれていません。

住民税

住民税も所得税と同じで、その年の収入額によって課される税金です。

所得税と同じように所得を抑えることで、住民税も抑えることができます。

相続税

相続税は相続する際にかかる税金です。

相続税の特徴として、相続の対象物の価値によって税額が決まるところです。

たとえば、現金1億円の価値は、1億円ですよね?

これは当たり前ですが、車ならどうでしょうか?

すでに経験したことある方もいるかもしれましれませんが、100万円で購入した車をすぐに売却に出したとしても、100万円では売れません。

不動産を1億円で購入した場合、相続税評価額はおおよそ6割から7割程度になるといわれています。

であるならば、1億円に対して税金を払うより、7000万円に対して税金を支払ったほうが、安く付きますよね。

贈与税

贈与税とは、他人からの贈与に対して発生する税金です。

ただ、贈与税には110万円の基礎控除があります。

たとえば、90万円のものを贈与した場合、基礎控除の110万円以下なので、税金はかかりません。

贈与税は相続税と同じように、ものの価値に対して税金がかかります。

そのため、不動産ではその評価額が購入時より下がるため、節税効果があるといわれています。

たとえば、子供や孫に現金を残すと、相続税が多くかかるため、不動産を購入して、贈与することで、税金を安く抑えることができます。

不動産投資で節税の注意点

不動産投資で節税できるからと、安易に考えるのは危険でもあります。

ここでは、その注意点についてみていきます。

節税目的だけで不動産投資を始めるのは危険

不動産投資はたしかに節税効果が期待できますが、だからといって節税を目的に不動産投資を始めるのはリスクがあります。

というのも、節税ができるのは最初のうちだけだからです。

そもそも不動産投資の目的は資産形成であり、節税目的ではありません。

そのため、節税を意識するあまり、いつまでも赤字を出していては、資産形成になりません。

目的はあくまでも資産形成で、節税はそのおまけと考えましょう。

下記の記事では節税を目的に失敗した事例もとりあげているので、ぜひチェックしてみてください。

年収によって節税効果が期待できない場合がある

節税効果をより期待できるのは、課税所得900万円以上の方です。

というのも、課税所得が900万円以上と未満ではかかる税率が大きく違うからです。

とはいえ、まったく期待できないわけでもないので、上記でも解説したように、節税はおまけ程度に考えましょう。

節税をメインに考えるなら、他の投資も検討してみる

資産運用で節税のみをメインに考えたいなら、下記のような制度がオススメです。

・NISA

・iDeCo

上記の制度では一定期間の運用益に対して税金がかからないのと、お手軽にはじめられることから、多くの方がはじめています。

iDeCoについては、注意点もありますので、興味ある方は下記の記事もチェックしてみてください。

まとめ

不動産投資の節税の仕組みについてみてきました。

たしかに支払う税金が減るということは魅力的ではありますが、節税を目的にしてしまっては危険です。

不動産投資の目的は将来の暮らしをより豊かにするためであって、一時的な節税が目的ではありません。

不動産投資についてもっと詳しく知りたい方は、お気軽にお問い合わせください。

また、「いきなり現物の不動産投資をはじめるのはなんだか不安」という方は、少額からはじめられる不動産クラウドファンディングという選択肢もあります。

ますは、どんな内容か下記からご確認ください。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。