実際のところ、不動産投資の利回りって何パーセントが良いの?

こんな疑問お持ちではないですか?

利回り自体は、不動産投資を始める前に計画をする上で一つの指標になることは間違いありません。

しかし、利回りは見せ方次第で大きくも小さくもすることができるので安易に信用してしまうと後々後悔することになるかもしれません。

この記事では、利回りをみる際に注意すべき点、どのような物件を購入すればいいのかを解説しています。

ぜひ参考にしてください。

目次

1 不動産投資の2つの利回り

不動産投資では、大きく2つの利回りがあります。

それが、表面利回り(グロス利回り)と実質利回り(NET利回り)です。

表面利回り(グロス利回り)とは、年間の家賃から物件価格を割った金額です。

一般的に不動産投資検索サイトで表示されている利回りです。

検索サイト内では、想定家賃もこの利回りが表示されています。

表面利回り(グロス利回り)

|

年間家賃収入 ÷ 物件価格 × 100 = 表面利回り |

実質利回り(NET利回り)とは年間の家賃から諸経費(管理費、固定資産税、火災保険料等)を差し引いた金額から物件価格を割った金額です。

実質利回りはより手取り額に近く、実態を把握できるようになります。

年間諸経費

|

管理費、修繕積立金、賃貸管理手数料、固定資産税、都市計画税、修繕費用、水道光熱費、借地料、火災保険料等 |

購入経費

|

仲介手数料、司法書士手数料、印紙、登記費用、建築費用、リフォーム費用等 |

実質利回り(NET利回り)

|

(年間家賃収入-年間諸経費)÷(物件価格+購入経費)×100 = 実質利回り |

1つ、例を挙げて、実際の計算方法を確認していきましょう。

次のようなマンションに投資しようと思って、表面利回りと実質利回りを掲載します。

年間収入は 99,000円×12ヵ月=1,180,000円

年間諸経費は26,500円×12ヵ月=318,000円となりますね。

すると、利回りはそれぞれ次の通りになります。

表面利回りは

| 1,188,000円÷21,800,000円×100(%)=5.44% |

実質利回りは

| (1,188,000円-318,000円)÷(21,800,000円+1,000,000円)×100(%)=3.81% |

この2つの利回りはご理解いただけましたか。

利回りはあくまでも指標となります。特に実質利回りは収支計画を把握する上で、必要となる知識ですので、しっかり身につけてくださいね。

次に利回りの相場や利回りの決まり方をみていきましょう。

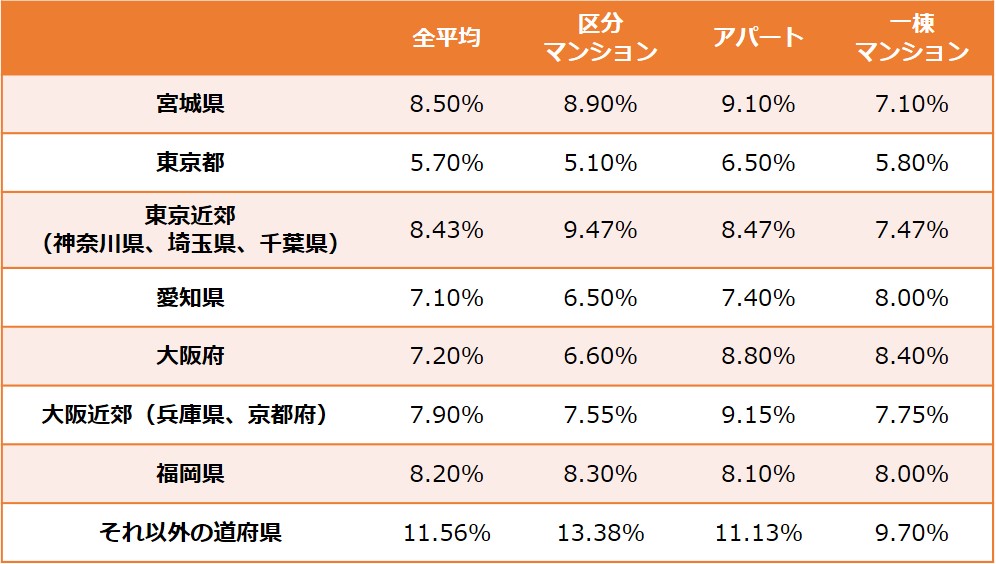

2 都市圏と地方の利回りの相場

どのような物件を購入するか考えていただくうえで、まず、考えてもらいたいのが立地です。

この表から見えてくるのは、人が集まるエリアは利回りが低く、そうではないところは利回りが高い傾向にあることです。

特に東京都は、全平均が5.70%と非常に低い利回りですよね。

不動産は誰かが借りてくれなければ、収益を生み出しません。

借手となる人や企業が多ければ、多いほど早く借手が決まる可能性があり、家賃を高くすることが可能です。

そのため、東京都は買手も非常に多く、国内のみならず、中国やシンガポールなど世界にもいらっしゃいます。

当然、人気が高い分、販売価格は高くなります。

反対に地方はというと、借手が少ないですよね。家賃が安いうえに買手も多くおりません。

売却するためには、販売価格を下げなければ買手が見つかりません。その分、利回りは上昇します。

参照:LIFULL HOME’S 不動産投資 見える!賃貸経営より作成

2-1 物件種別の利回りの違い

上の表をご覧いただくと、アパートの利回りが高めという結果になります。

それは、なぜでしょうか。

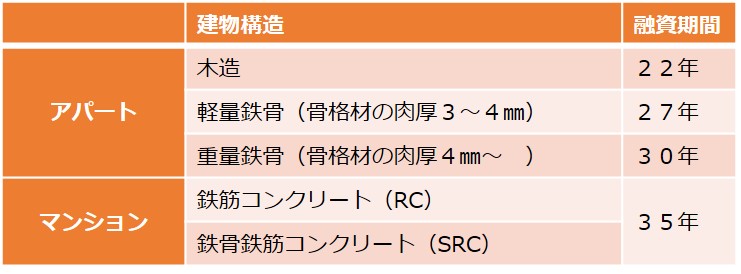

一番の理由は、融資期間がとれるかとれないかの違いです。

融資期間が長いほうが、元本の支払額が少なく、キャッシュフローを生み出しやすくなります。

そのため、融資期間が長くなるマンションのほうが買手に人気が高く、利回りはアパートよりもマンションのほうが低い傾向にあります。

融資期間で重要なのが建物の構造と法定耐用年数です。

上記はあくまでも減価償却費を割り出すために法律で定められた耐用年数です。

一般的な最長=新築の融資期間は次の通りです。

中古物件は

| 新築時の融資期間-築年数=中古物件の融資期間 |

となります。

築10年の木造アパートだと、融資期間は12年ですね。

マンションに限っては、金融機関によって違いはありますが、最長は35年ではあるものの、

| 耐用年数-築年数=中古マンションの融資期間 |

としてくれるところもありますので、築10年の物件でも最長の35年で融資を受けられることもあります。

実はここに冒頭で記載した利回り20%でも赤字になる可能性があります。

1つ例にすると、次のような物件が販売しておりました。

| 種別 | 木造アパート |

| 築年数 | 17年 |

| 年間収入 | 600万円 |

| 販売価格 | 3,000万円 |

| 備考 | 提携ローン2.5%~ |

金利2.5%で3,000万円をフルローンで購入するとどうなりますか。

融資期間は5年間。毎月の返済額は532,420円。

年間返済額は6,389,040円でキャッシュフローでは赤字になります。

しかも、元本の支払いは経費ではなく、収入が高いとみなされてしまいますので、所得税、住民税が跳ね上がり、税金が払えなくなる可能性があります。

税金が支払えないと、物件を差し押さえられ、最後は競売にかけられて強制的に売却される・・

このような危険性があります。

では、このような物件ではどうでしょうか。表面利回りは10%です。

| 種別 | 木造アパート |

| 築年数 | 7年 |

| 年間収入 | 300万円 |

| 販売価格 | 3,000万円 |

| 備考 | 提携ローン2.5%~ |

融資期間は15年間。毎月の返済額は200,036円。

年間返済額は2,400,432円となります。599,568円残りますので、そこから経費を支払うことは可能ですよね。

キャッシュフローは表面利回り10%でも黒字になる可能性があります。

以上のようなこともありえますので、キャッシュフローを生み出しやすい融資期間が長くとれるマンションのほうが、人気が高く利回りが低いとなります。

3 利回りにとらわれすぎるな!成功する物件の選び方

不動産投資は利回りにとらわれては、失敗する可能性があります。

利回り40%の物件というのは存在しますが、一般的には借手がすくない立地で、販売価格以上にリフォーム代がかかる物件で、実際の利回りとなると・・・5%。こんなことも十分に考えられます。

そのようなことがなく、購入時に思い描いたようにうまくいく物件というのはどういう物件でしょうか。確認していきましょう。

3-1 借手が多く、需要が高いエリアの物件で選ぶ

不動産投資は空室になったら、収入が0円、入居したら収入が発生する、0か100かという投資です。

地方の物件で、利回りが15%のオーナーチェンジ物件を購入したとしても、退去をすれば、収入はなくなります。特に地方では繁忙期を逃すと更に一年間空室の可能性もあるくらい入居者を募ることは非常に難しいです。

優先すべきは空室期間を短くすることです。そのためには、平均利回りが5.7%ですが、人口が多く、需要が高い東京都内の物件で基本的には間違いありません。

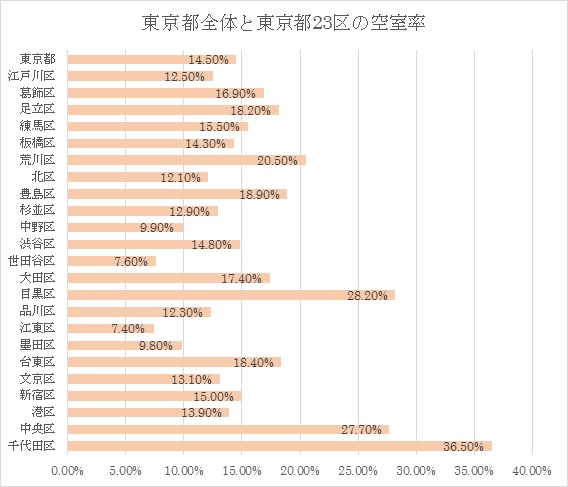

しかし、例外もあります。次の表をご覧ください。

参照:LIFULL HOME’S 不動産投資 見える!賃貸経営より作成

東京都は全国一空室率が低く、東京都の全体の空室率は14.5%です。

では、資産価値が高く、“買手”の需要が高い千代田区はどうでしょうか。なんと36.5%の空室率です。

千代田区は日本の政治・経済の中枢で、誰もが欲しいと思うエリアですが、実際は空室率が高いです。

それもそのはず、間取りがワンルームの物件で家賃相場は122,600円。誰でも住めるところではありません。

では、東京駅まで電車で10~20分以内で行ける江東区はどうでしょうか。

空室率は7.4%で東京都内でも最低。間取りがワンルームの物件で家賃相場は81,800円。

給料が毎月25万円以上の方なら需要がありそうですね。

それ以外にも次のように生活環境等の条件も重要となります。

| ・駅から近い

・路線が2つ以上ある。ターミナルステーションに乗り入れがしやすい。特急・急行停車駅である。 ・都心から近い。 ・大企業や大学、専門学校が近隣または沿線にある ・スーパー、ドラッグストア、コンビニ、銀行など利用しやすい立地 ・その他その人の趣味・価値観に合った環境や施設があること |

江東区は下町風情が残ったエリアで、商店街も活気があるところが多く、都心に近いと空室率が低いのもうなずけますね。

まずは、借手となりえる可能性がある人たちが想定する家賃帯や生活環境でなければ、入居はしてくれません。これは東京だけでなく他の地域でも同じことです。

自分が欲しい物件ではなく、借手が多い物件を選びましょう。

3-2 想定賃料はあくまで目安!賃料相場を確認して安定してその賃料で貸すことができるか確認する

物件が空室の場合は、あくまでも想定家賃が検索サイトには掲載されています。

アパートや一棟マンションであれば、満室想定家賃です。まずは、実際の年間収入を確認しましょう。

悪意のある不動産業者であれば、実際には入居者を見つけることができない高い家賃で検索サイトに掲載することがあります。

こんなことに騙されてはいけません。

そのためにも賃料相場を確認しましょう。

確認する場合は賃料相場を確認するだけでは足りません。

賃料相場はその周辺の相場ですので、実際は賃貸物件サイトから具体的に購入を検討している物件と同じ条件で入力して、想定家賃を考える必要があります。

もしかしたら、実際に募集しているかもしれません。

家賃にズレがないかチェックしてください。また他の競合物件数も確認するようにしましょう。

競合が多いと物件が埋もれ、入居率は低下し、さらには家賃が低下する原因にもなります。

ご自身で想定家賃を把握しておくことは、不動産投資を成功するうえで重要なことです。

家賃のズレがなく、競合物件が少なければ、家賃を維持できる可能性が高くなり、成功しやすい物件といえます。

大手不動産情報サイト1社を見れば分かりますので、怠ることがないようにしましょう。

| 大手不動産情報サイト |

3-3 表面利回りや実質利回りが高くても、入居年数が長ければ注意する。

オーナーチェンジ物件で、高い利回りの物件が本当にあったとしても注意が必要です。

長年入居をして、現在の相場と違い、入居当時の高い家賃の場合があります。

例えば、大学入学または新卒で入居したまま、30代半ばまで同じ物件の方って意外と多くいらっしゃいます。

そんな方がよくあるのが、「結婚を機に退去をする」です。

このような場合長年家賃を受け取っていたら良いのですが、購入から1年程度であると、販売価格は高くつかまされるわ、退去時の清算で入居者に多額は請求できないわ、次の入居者のためのリフォーム代が長年修繕をやっていなかった分高くつくわ、一番重要な次の家賃は大幅に下がるわと全くいいことがありません。

私も賃貸管理をしていたときにこのような事例に遭い、オーナーに激怒された経験があります・・

このようなことがないように購入前に必ず現在の家賃相場は確認してください。

ただし、40代後半、50代の方が住んでいる場合は、狙い目です。

転機を迎える可能性が低く、体調を崩さない限り入居してくれる可能性があります。

さらに10年と高い家賃のまま入居してくだされば、もしも退去となったとしても、資金の準備はできてますし、ある程度回収ができているはずです。

3-4 立地がよく、借地料が高くなければ、借地権の物件でもおもしろい。

表面利回りが高い物件でよくあるのが、借地権の物件です。

都内でも寺や神社が所有している土地にマンションが建っているケースはけっこうあります。

不動産投資物件サイトに下記の物件がありました。

この物件はJR山手線沿線にある物件です。

| 販売価格 | 890万円 |

| 賃料 | 65,000円 |

| 管理費 | 6,400円 |

| 修繕積立金 | 5,760円 |

| 借地料 | 2,730円 |

| その他 | 2,000円 |

| 収支 | 48,110円 |

| 表面利回り | 8.76% |

| 実質利回り | 6.48% |

借地権の物件は、固定資産税を支払わなくてすみますが、そのかわり、借地料を支払います。

中には、借地料があまりにも高く、不動産投資に不向きの物件もありますが、実質利回りが高く、立地が良い、需要の高い物件であれば、検討の余地はあります。

あくまでも投資ということを考えると、購入価格を抑えて、利回りを追及するのであれば、このような物件を取り入れるのも一つの手段です。

借地権の場合でも、融資を利用して購入することが可能です。所有権にとらわれずに、数字で判断することも重要です。

まとめ

いかがでしたか。利回りは物件を検討する際に重要な「目安」です。

ただ、実質利回りが高い物件であっても、実は大きな落とし穴が待っている可能性があります。

不動産投資は人に貸して収益をあげる投資です。人の動き、入居者や入居希望者の属性等を把握しながら行うことで、よりニーズが高まり、空室期間の短縮や退去の予防につながり、

それが自ずと利回りにも直結していきます。

融資を利用するのであれば、融資期間も重要となります。

融資期間が十分でないとせっかく利回りが高い物件でも手放さないといけないかもしれません。

利回りだけではなく、物件や人、お金の流れ等総合的な判断で、これなら成功するという物件を見つけ出してくださいね。

本記事を読んで投資・副業・不動産投資にご興味を持たれた方は、ぜひ株式会社TRUSTの【中古マンション投資セミナー】へのご参加を検討してみてください。心よりお待ちしております。