最近ではTVCMも始まり、注目度を高めている「ソーシャルレンティング」。

ソーシャルレンディングとは、以前から認知度の高い個人や企業に出資するクラウドファンディングの一種で、融資型クラウドファンディングともいわれています。

ソーシャルレンティングは投資家にとっても借入先にとってもメリットがあり、今非常に注目されています。

今回は、初心者の方にもわかりやすいように「ソーシャルレンディング」について1から解説いたします。

また、FPの私がソーシャルレンティングを実際1年間やってみて、よかった点・これは注意したほうがいいと思った点についてもまとめてみました!

これから始めようと思っている方は、是非参考にしてみてくださいね。

目次

1.「1万円」からOK!手間なし・高利回り!ソーシャルレンディングとは

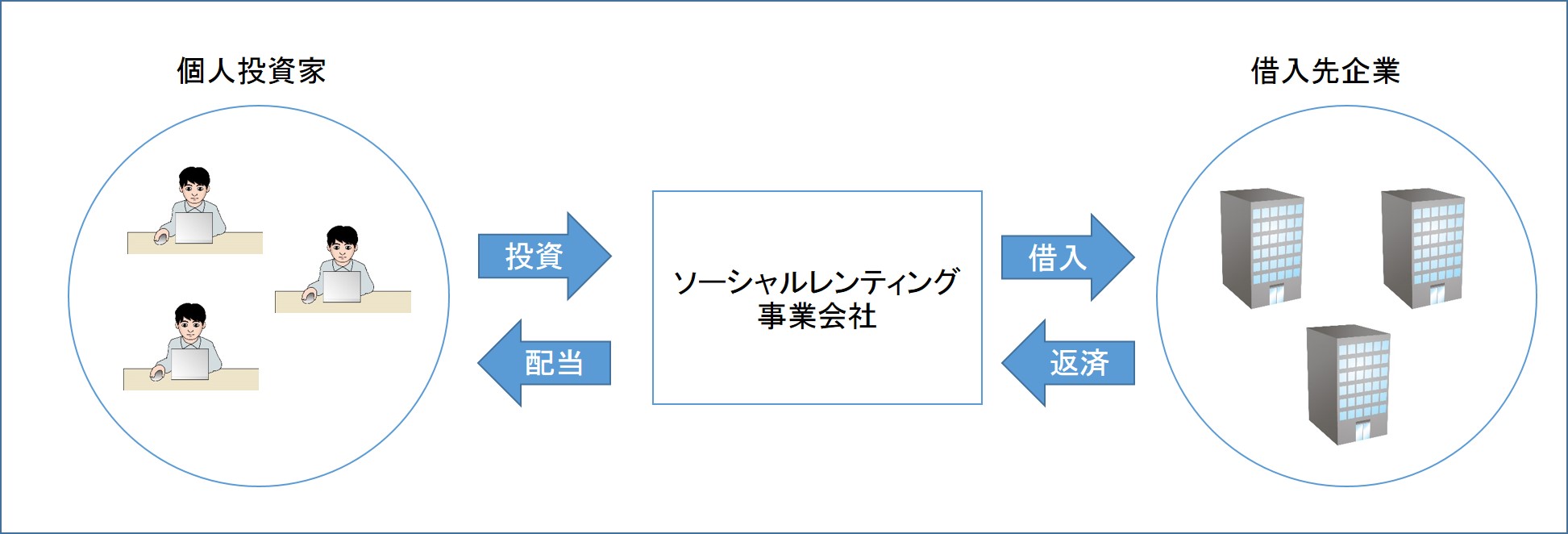

ソーシャルレンディングとは、お金を借りたい企業等と個人投資家がインターネットを通じて結びつける金融の仕組みのことです。

出資者は金融機関のように返済されないかもしれないというリスクをとる分、リターンとして金利が得られます。

ファンドごとに事前に借手資金使途や利率、貸出期間、募集額等が決まっており、借入先が返済不能にならない限りその金利が支払われます。

価格変動はなく、当初の条件で運用されるので、想定通りの利回りが期待できます。

2.ソーシャルレンディングのメリット

まずは、ソーシャルレンディングのメリットを確認していきましょう。

私がソーシャルレンディングを始めたきっかけは、2018年1月に仮想通貨で天国と地獄をみて、もっと安定的な投資方法を探そうとおもったことでした。

ソーシャルレンディングのブログを見たところ高利回りで、安定かつ手間いらずとやらない理由が見つからなかったので、すぐにソーシャルレンディングを始めてみました。

実際に経験したことで、感じたメリットは次の通りです。

| ① 利回りが高い ② 手間がかからない ③ 1万円から運用が可能 ④ 予備知識がいらず、初心者の方でも始めやすい ⑤ 毎月の配当で通帳をみるのが楽しい |

2-1:利回りが高い

ソーシャルレンディング投資の最大のメリットは利回りが高いことです。

現在、普通預金が0.001%の時代に多くの案件の利回りが5~8%が中心で、中には10%を超えるものもあります。

この低金利時代にこれだけの高い利回りが得られる投資は他にはなかなかありません。

2-2:手間がかからない

ソーシャルレンディングでは、ファンド募集時の「出資申込」と「入金」を行えば投資期間中はやることはありません。

返済されるまで利息を受け取りながら、期間が経過するのを待つだけです。

たまに運営会社からの報告や利息が入金しているか確認するだけです。

作業時間最短5分で、高い利回りを3ヶ月~60ヵ月受け取ることができます。

2-3:1万円から運用が可能

ソーシャルレンティングは、少額の資金で始めることができます。

中には、5万円や10万円からというファンドもありますが、多くのファンドは1万円からスタートすることができます。

10万円で10ファンドに投資できるので、分散投資にも向いています。

2-4:予備知識がいらず、初心者の方でも始めやすい

ソーシャルレンティングの仕組みは、いたってシンプル「人や企業にお金を貸して、利息と元本を返済してもらう」です。

そのため、予備知識が必要なく、初心者の方でも誰でも始めやすいです。

2-5:毎月の配当で通帳をみるのが楽しい

ソーシャルレンティング事業者やファンドによって、配当金の分配方法は異なりますが、毎月配当。

指定口座に直接振込される場合だと、通帳をみるのが楽しいです。

入金額100万円以下の銀行口座をみても、半年に1回はいってくる銀行利息はいつも1ケタ。

そんなの見ても、むしろため息しかでません。

それが、ソーシャルレンティングの場合だと、5万円出資しただけでも、毎月3ケタの利息がはいってきます。

これが、思っていた以上に楽しくて、チャリンチャリンという音が頭の中をかけめぐります。

不労収入が入っていると実感することができます。

3.ソーシャルレンディングのデメリット

次にデメリットを確認していきます。

ソーシャルレンディングは新しい資産運用の方法で、法整備が進んでおらず、まだまだ甘い部分があります。

私も始めてはおりますが、大きな金額を運用してはおりません。

なぜなら、大きな金額を出資している人の中には、元本が損失して、配当金以上にマイナスになっている方も少なからずいるからです。

ユウノシンさんは2,200万円出資し、350万円元本が損失しています。

ソーシャルレンティングはミドルリスク・ミドルリターンの資産運用です。

元本が損失するなどリスクもあります。

4つのデメリットをきちんと確認していきましょう。

3-1:元本が損失する可能性がある

友人にお金を貸したけど返してくれなかった。

なんて経験をしている方も多いと思いますが、ソーシャルレンディングでも出資したお金が返ってこない可能性があります。

実際、運用中のファンドのうち約1~2%ですが、元本が損失しています。

元本が損失したとしても、運営会社が肩代わりして返済してくれることはありません。

全ての責任は投資家が負うことになります。

運営会社が破綻することで元本が損失することもありますので、運営会社の選択も重要です。

3-2:預かり金は信託保全されず、返済されない可能性がある

預かり金口座がある運営会社がありますが、運営会社が破綻すると預かり金の一部もしくは全額が返済されません。

証券会社やFX会社と違い、預かり金は信託保全されておらず、個人それぞれの財産は運営会社の財産と区分して管理されておりません。

したがって、預かり金は運営会社の資産となり、もしも運営会社が破綻すると、一般の債権者と同様に破産手続きが行われ、預かり金が分配されます。

預かり金口座がない運営会社(SBIソーシャルレンディングなど)にするもしくは預かり金口座には余分なお金を預けておかないほうが無難です。

3-3:早期償還がある

思って以上に借入先企業の事業がうまくいって、運用期間中ではありますが、早めに元本が返済されることがあります。

その場合、その時点で運用は終了し、想定していた利回りを受け取ることができなくなります。

例えば、運用期間が1年で月1万円の利息で計12万円の収入の予定であったとしても、半年で返還されると6万円しか受け取れなくなります。

投資機会の損失につながり、収入は減少します。

ただし、行政処分があり、ファンドに出資はしたものの運用期間までに早期償還されるケースがあります。

その場合は、元本が損失せずにすんだと素直に喜んだほうがいいこともあります。

3-4:流動性が低い

ソーシャルレンディングで一度お金を出資してしまうと、急にお金が必要になったからといっても運用期間中に解約することはできません。

返ってくるのは運用期間が終了後か全額返済後となります。

定期預金と違い、非常に流動性は低いのが難点です。

あくまで投資は当面使う必要のない余裕資金で行いましょう。

4.ソーシャルレンディング事業者の一覧と特徴

現在運用中のソーシャルレンディング、24社の特徴をまとめてみました。

中には行政処分を受ける、大規模な遅延発生・元本損失になっている業者も数多くあり、今、ソーシャルレンディング業界は混とんとしています。

2018年11月から事業を開始したクリアルでは、業界初の投資先の公表、運営会社が損失を優先して支払うといった新しい試みも見受けられ、現在進行形で進化をしています。

5.ソーシャルレンディングの注意点

ソーシャルレンティング投資の注意点は2点あります。

1つは金融機関から満足な融資を受けられず、さらに資金を調達する必要がある企業が借りるケースが多い ことです。

そのため、金融機関よりも高い金利が受け取ることができる反面、元本が損失することが約1~2%あります。

元本が損失しては元も子もありません。

金融機関から借りられない事情がある会社や事業に出資するということでリスクがあることを十分に理解しないといけません。

2つめは、いいかげんな会社もあり、不誠実な会社も存在することです。

ソーシャルレンティングはまだまだ新しいタイプの投資方法で、まだ市場が成熟しておらず、大手金融グループから資本金1億円未満の中小企業まであります。

中には、ずさんな管理をする会社もあり、事業者一覧でも示す通り行政処分を受けている会社も少なくありません。

その他の例では、ある運営会社の全ファンドが遅延を起こしたというありえない話もあります。

6.投資先を選ぶ上で考慮すべき重要な3つのポイント

では注意点を踏まえて、ファンドや業者を選ぶうえで重要な3つのことをお伝えします。

6-1:上場企業またはそのグループ企業が運営している会社を選ぶ

ソーシャルレンディング自体、新しいサービスのためベンチャー企業が運営していることがあります。

その中には最悪、投資詐欺会社と思われる会社も存在しています。

実際に、みんなのクレジットが2017年8月に行政処分を受け、訴訟にまで発展しています。

参考:㈱東京商工リサーチ みんなのクレジット、投資家無視の「禁じ手」を実行か

健全な営業を行ったとしても、倒産などの企業リスクもあります。

IR情報がある上場会社等透明性の高い信頼できる運営会社を選ぶのが無難です。

6-2:ファンドの借入先企業の事業や実績を理解する

ソーシャルレンディングのファンドは主に「不動産」、「再生エネルギー関連事業」、「事業資金」、「小口融資」といったものがあります。

ソーシャルレンディングでは、融資先を公表しておりません。

そのため、あくまでも運営会社の担当者のコメント頼りになる部分は否めません。

そこで、担保の有無や償還実績、小口分散等案件に応じた特徴を掴み判断しなければなりません。

不動産、再生エネルギー関連事業であれば、担保はつきますし、償還実績があれば、安心材料となりえます。

また、小口融資で融資を分散することで、損失率を軽減することができます。

理解できないものには、出資をしてはいけません。

利回りが高いファンドを選ぶのではなく、分かりやすいファンドを選ぶようにしましょう。

6-3:担保が有るファンドを選ぶ

ソーシャルレンディングは一般的に金融機関から低金利で融資を受けられない会社や事業です。

低金利の金融機関でさえ、貸付の際には担保をとります。

より高い金利であれば、担保の有無はより重要度を増します。

出資する場合は、担保があるファンドを選んでください。

しかし、担保といっても、第二順位の場合は、返済順位が低いので、第一順位や優先弁済されるものを選ぶようご注意ください。

7.おすすめしたいソーシャルレンディング運営会社とファンド

前章のことを踏まえた結果、個人的におすすめしたいのは、

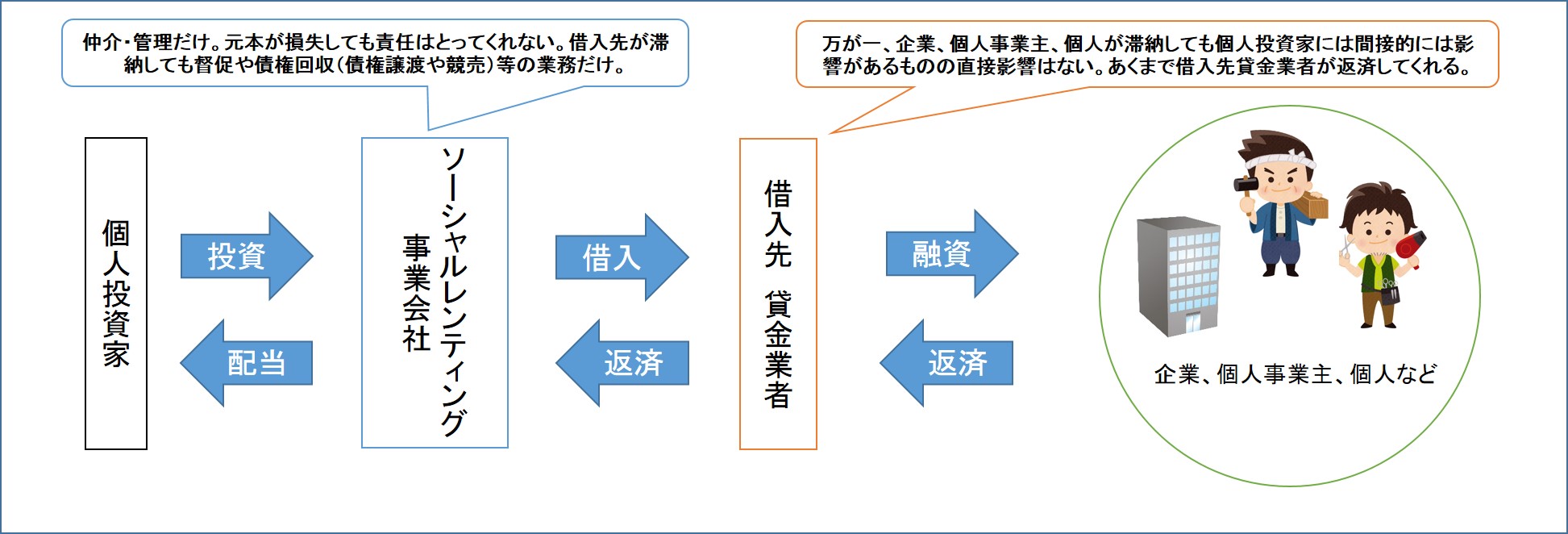

SBIソーシャルレンティングの「不動産担保ローン事業者ファンドPlus」です。

不動産担保ローン事業者とはノンバンク系の貸金業務のプロです。

「不動産担保ローン事業者ファンド」は貸金業のプロへ事業資金を出資するファンドです。

融資の原資を得た貸金業のプロが顧客の不動産の担保価値を判断し、不動産の価値に応じた金額を顧客に融資します。

融資先が差し出した不動産は担保としておさえてありますので安心。

万が一、融資先が延滞したとしても、直接的な影響はなく、個人投資家への返済は直接の借入先である貸金業者が返済をしてくれます。

他のファンドであれば、事業の失敗は直接個人投資家に影響がありますが、貸金業者が間に入ることでより元本の損失を防いでくれます。

さらに「不動産担保ローン事業者ファンドPlus」は常時募集中の「不動産担保ローン事業者ファンド」に比べ、利回りが約3%高く、利回りが6.5%~7.2%となっています。

私も2口出資しています。

8.ソーシャルレンディングを初めてやってみた結果

初めてソーシャルレンティングで運用したときの結果は、次の通りとなりました。

| ファンド名 | SBISLバイオマスブリッジローンファンド3号 2018年3月 |

| 募集金額 | 1,998,050,000円 |

| 出資額 | 200,000円 |

| ファンドの運用期間 | 13ヶ月 |

| 予定利回り | 7.00% |

| 利息収入(税引後) | 5,558円 |

早期償還はデメリットではありますが、元本が全額され、ホッとしている自分もいました。

正直、運用している期間中にソーシャルレンティングのマイナスな部分を目にしてきて、不安になったこともありました。

ただ、前章でご紹介した通り手堅いファンドであれば、安定的にリターンを狙えるのがソーシャルレンティングです。

今後も手堅いファンドに出資しつつ、リターンを年間6%前後を狙っていきたいと思っています。

まとめ

いかがでしたか。

ソーシャルレンティングの運営会社の中には問題を抱えている会社もあり、仕組み自体は良い仕組みのものの悪用するケースも存在しています。

ただ、そういう会社を見分けることは非常に困難です。

また、利回りが10%を超えるファンドでは、元本の遅延・損失が起こる可能性が高く、そのようなファンドに出資している方は実際に多くの資金を失っています。

まだまだ法整備が進んでいない中では、会社の倫理観に期待するしかない状況です。

そこで私は、顧客中心主義をうたい、金融全般の総合企業であるSBIグループの「SBIソーシャルレンディング」が、一番安全に運用できるのではないかと信じて運用しています。

実際に初めてのソーシャルレンディングもそうですし、出資額の大半はSBIソーシャルレンディングで運用しています。

おかげさまで今のところ元本の損失はなく、運用ができています。

これから始める方は悪質な会社にひっかからないように、この記事が業者選定の一助になれれば幸いです。

最後にソーシャルレンディング業界全体が健全化されることを期待しています。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。