不動産クラウドファンディングには、キャピタルゲイン型とインカムゲイン型の2つの収益タイプがあります。

これらのタイプは、それぞれ異なる投資戦略やリスク・リターンの特性を持っており、投資家の目的やリスク許容度に応じて、タイプを選択することが重要です。

今回は、このキャピタルゲイン・インカムゲインという2つの収益タイプについて、詳しく解説していきます。

この記事が向いている人

✓ 不動産クラウドファンディングの自分に合うファンドを選びたい人

✓ 不動産クラウドファンディングの収益の仕組みを理解したい人

✓ 不動産クラウドファンディングをやるか迷っている人

目次

1.不動産クラウドファンディングの2つの収益タイプ

はじめに、不動産クラウドファンディングにおけるインカムゲインとキャピタルゲインの両者の特徴を確認しておきましょう。

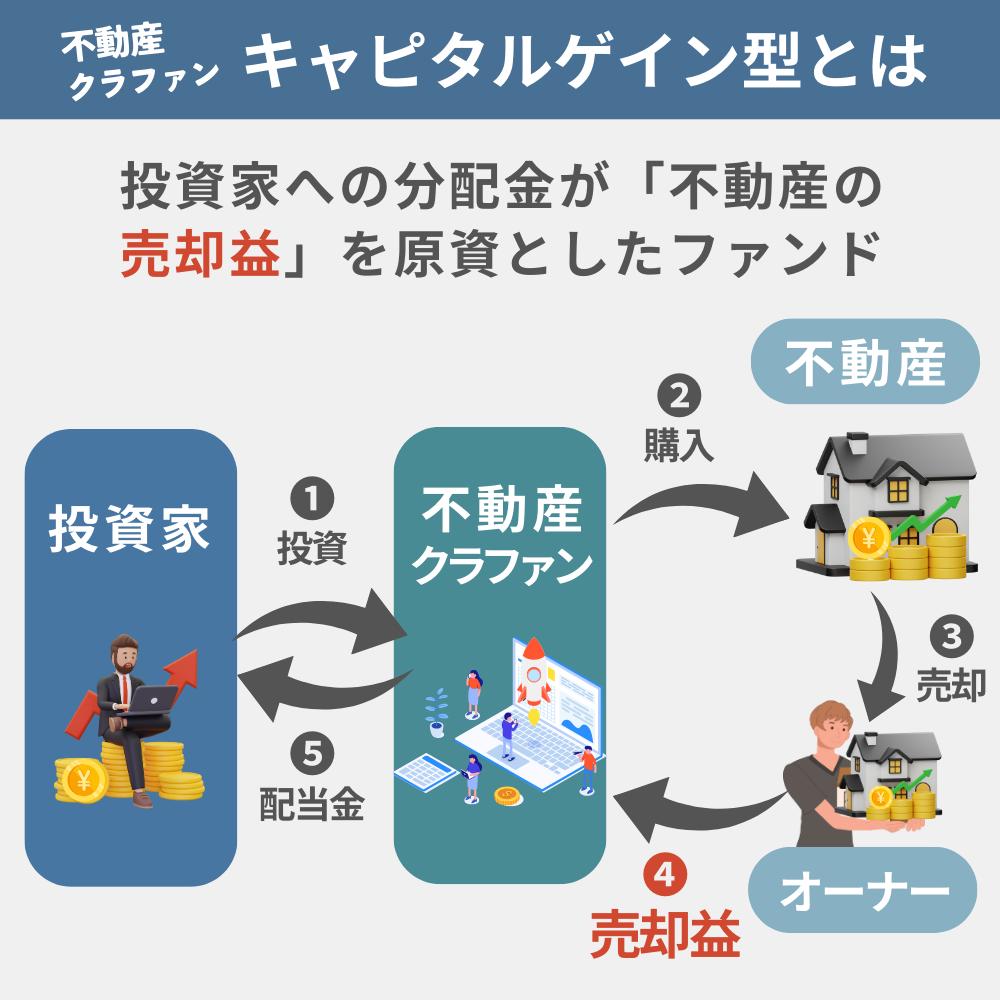

キャピタルゲイン型とは

投資家への分配金が「不動産の売却によって得られる売買差益」を原資としたファンドが、キャピタルゲイン型です。

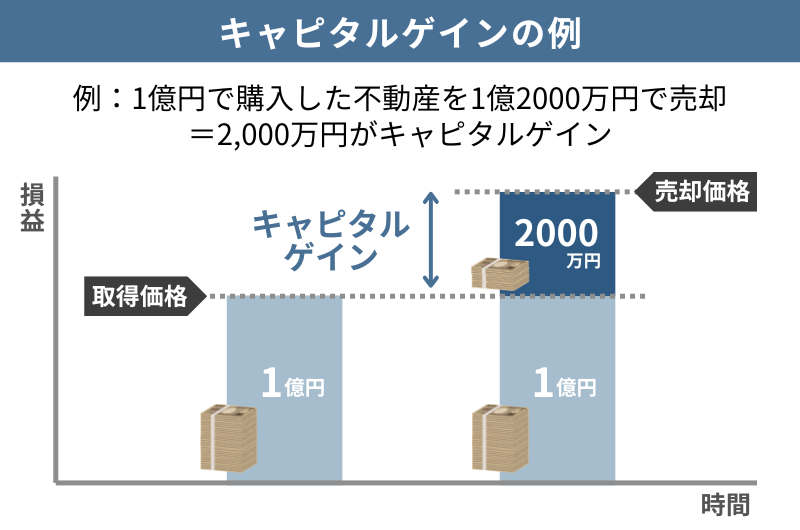

例えば、1億円で購入した不動産を1億2000万円で売却したら、2,000万円がキャピタルゲインとなります。この2,000万円から投資家に配当金が分配されるという仕組みです。

キャピタルゲインを得るには以下のような方法があります。

- 駅などが新しくできて地価が値上がりしそうな土地を見つけて購入し、値上がりをした数年後に売却して利益を得る

- 格安で築古の物件を購入してリフォームやリノベーションを行い、不動産の価値を高めた後に売却することで利益を出す

- 問題のある物件を格安で購入し、法律上の問題を解決したり他の土地と合わせて大きな土地にすることで、土地の価値を高めて高値で転売する

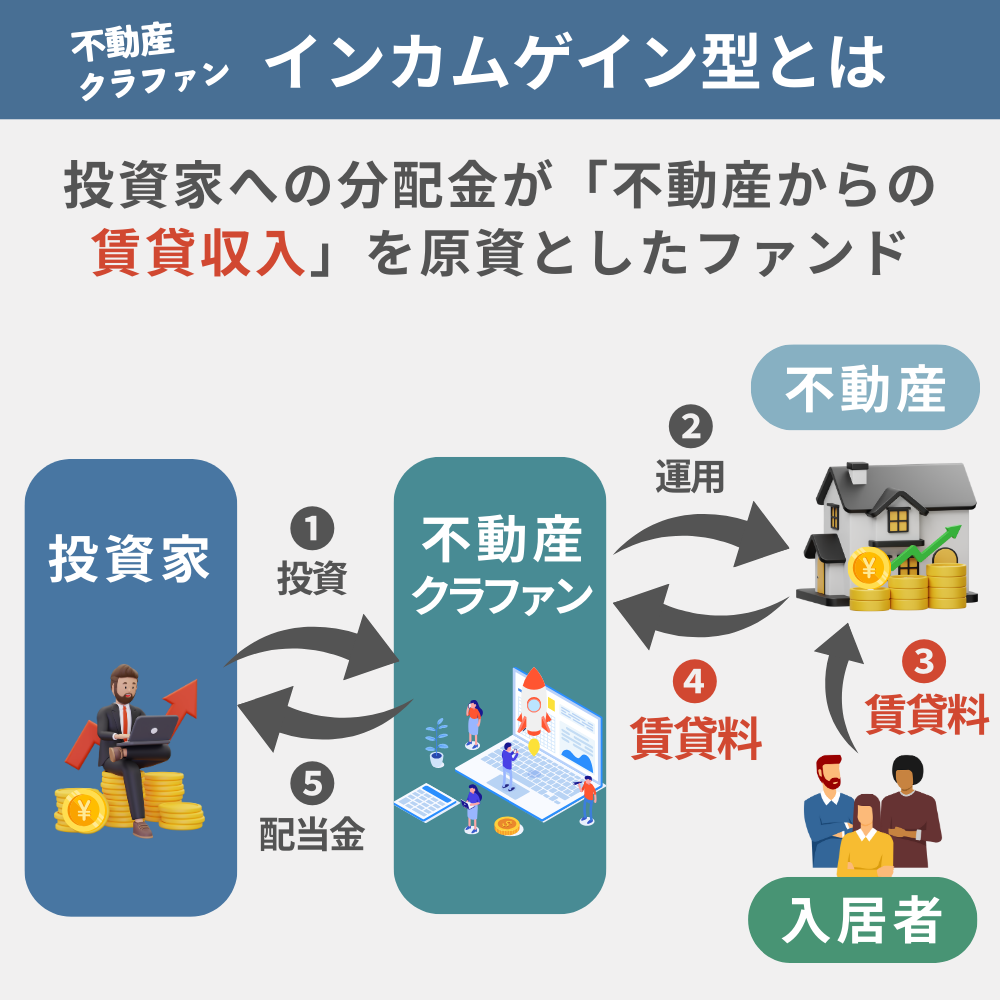

インカムゲイン型とは

インカムゲイン型とは、投資家への分配金の原資が「運用している不動産物件から得られる定期的な収入(賃貸収入や利息収入)」であるファンドのことです。

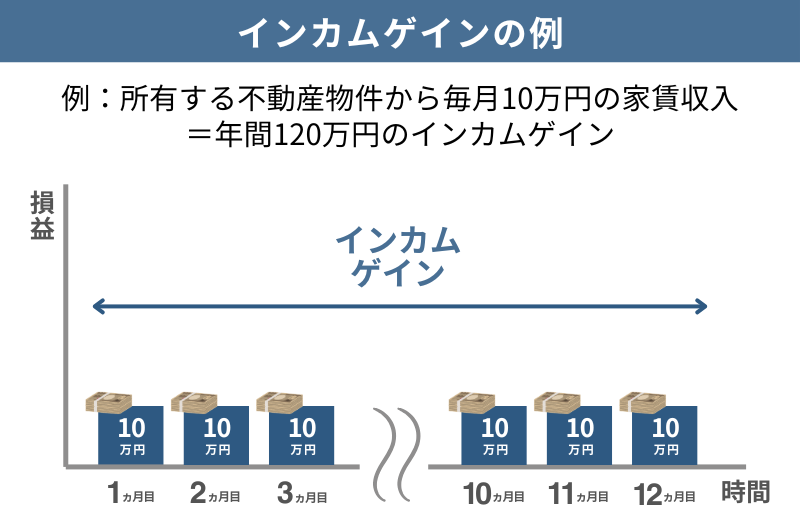

例えば、ある不動産物件から毎月10万円の家賃収入があれば、年間120万円のインカムゲインになります。この運用益の中から投資家に配当金が支払われます。

マンションやアパートに暮らして家賃を支払っている方はイメージしやすいと思いますが、そういった居住用の不動産を購入して他者に貸し出すことで、定期的に家賃収入を受け取ることができます。

居住用に限らず、店舗や倉庫といった不動産、駐車場など土地を貸し出すこともあり、不動産には様々な種類がありますが、いずれも他者に貸し出すことで賃貸収入を受け取るものであり、そういった定期的な賃貸料で得る利益がインカムゲインです。

2. キャピタルゲインとインカムゲインのメリット・デメリット

次に、それぞれのメリットデメリットを詳しく見ていきましょう。

キャピタルゲインのメリット

キャピタルゲイン型は、一般的にインカム型よりも利回りが高くなる傾向があります。

なぜなら、売却益が配当の原資となるため、市場の成長期や物件の選定が適切で、うまく買い手を見つけることができれば、高いリターンが期待できるからです。

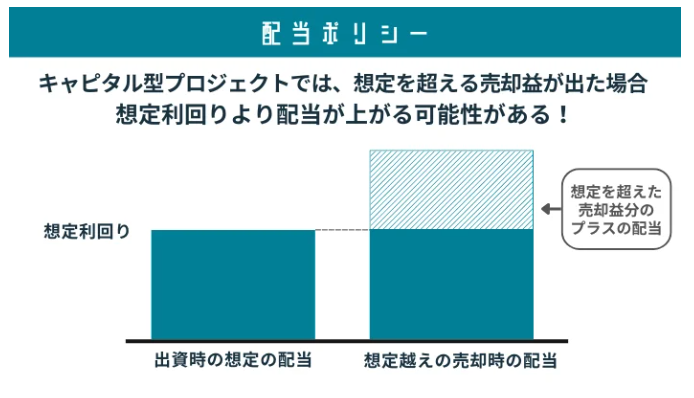

想定以上の利回りになることがある

また、不動産クラウドファンディングの運営会社によっては、物件が当初の想定よりも高く売却できた場合は、利回りが当初の想定を上回る(アップサイドがある)こともあります。

先ほどのキャピタルゲインの特徴の例で言えば、もともと1億円で購入した不動産を1億2000万円での売却を想定して、投資家は5%の利回りの配当金を受け取る想定のファンドがあったとします。

その物件が1億2000万円ではなく1億3000万円で売却できた場合、想定を上回る売却額になったため、想定利回りを5%ではなく、7%に引き上げて投資家に配当金を渡す。

そのように、売却額が想定の利回りを上回ったら、その分が配当に還元されるファンドもあります。

引用:【投活】想定以上の金額で売れたら配当が変わる!?投活の配当ポリシー

ただ、売却額に関わらず、利回りは想定と同じ額になる不動産クラウドファンディング運営会社もあるので、気になる方はチェックするようにしましょう。

キャピタルゲインのデメリット

キャピタル型はインカム型に比べて、損失が発生する可能性が高くリスクが高いというデメリットがあります。

例えば、不動産を購入・売却する時期を誤ったり、不動産市場が予期せぬ低迷に陥ったりした場合、売却益が想定を下回ってしまい、結果として、分配金が減額されたり、最悪、元本割れとなることもありえます。

インカムゲインのメリット

インカム型の最大のメリットは、毎月の家賃収入を原資としているので、不動産自体の価格動向の影響を受けにくく、分配金の額が安定しやすいことです。

仮に市場の変化でその不動産価格が下がったとしたら売却益は減ってしまうでしょうが、賃料までが左右されて下がるわけではないので、それによって分配金の額が減るケースは少ないでしょう。

インカムゲインのデメリット

インカム型のデメリットとしては、キャピタルゲイン型に比べてリターンが低くなる傾向がある点です。キャピタル型に比べれば「ローリスクローリターン」になります。

また、キャピタルよりはリスクは低いものの、例えば、テナントの空室率が高くなったり、賃料の減少が発生したりといった場合、想定通りの賃料を得られずに、分配金が減少することも考えられます。

3.キャピタルゲインとインカムゲインの比較

ここまでそれぞれの特徴とメリットデメリットを紹介したので、違いをまとめましょう。比較すると以下のようになります。

| インカム型 | キャピタル型 | |

|---|---|---|

| 配当原資 | 賃料収入 | 売却益 |

| メリット | 安定収入 | 大きいリターン |

| リスク | 低い | 高い |

| 利回りの平均 | 3~8%程度 | 5~10%程度 |

| 損失のケース | 空室発生・賃料下落 | 売却益が想定を下回る |

4.オススメは?ハイブリットという選択肢もあり

比較で見ていただくとわかる通り、どちらがいいわるいというわけではなく、自身の投資目的や許容できるリスクに応じて最適な選択肢が変わってきます。

そこで、それぞれオススメする人をご紹介します。

キャピタルゲイン型がオススメの人は

キャピタルゲインをオススメするのは、リスクを取ってでも大きなリターンを狙いたい方です。中でも、不動産市場の動向に関心が高く、市場の成長を見越して、ファンドの見極めができる方だとなおよいでしょう。

インカムゲイン型がオススメの人は

一方で、インカムゲインは、多少利回りが少なくても、リスクを抑えてリターンを得たい安定タイプな方におすすめです。不動産クラウドファンディング初心者にとってはインカムゲインの方がより安心して投資ができるでしょう。

ここまで、キャピタルゲインとインカムゲインの2つを比べて紹介してきましたが、中には両者を組み合わせた「ハイブリット型」のファンドもあります。

第三の選択肢:ハイブリット型

インカム型とキャピタル型を組み合わせたのが、“ハイブリッド型”のファンドです。

ハイブリット型ファンドでは、それぞれの比重をパーセンテージで設定していたり、「キャピタルゲイン重視型」や「インカムゲイン重視型」と呼ぶこともあります。

このタイプの投資では、物件の保有期間中に賃貸収入などのインカムゲインを得ながら、最後に物件の売却によってキャピタルゲインを得て、それらを配当金の原資にします。

メリットとしては、定期的な安定した収益と最終的な売却益の両方を同時に狙っているので、キャピタルゲイン型とインカムゲイン型の両方のメリットを得られることです。

また、複数の収益源を持つことで、投資リスクを分散させられます。市場環境や経済状況に応じて、投資戦略を柔軟に調整できる点も、ハイブリッド型の強みです。

もちろんハイブリッド型の投資であっても、賃貸収入が予想よりも低かった場合や、物件の売却価格が期待を下回った場合は、期待したリターンが得られず、想定の利回りを下回るという可能性もあります。

5.まとめ

不動産クラウドファンディングにおけるインカムゲイン型とキャピタルゲイン型の特徴・違いについて詳しく解説しました。

単純に利回りや運用期間だけを重視して投資先を決める方もいらっしゃるかもしれませんが、各ファンドがインカムゲイン型かキャピタルゲイン型かも理解することで、より最適な投資判断ができるようになるでしょう。

今回の記事を読んで、様々な不動産クラウドファンディングがある中でもキャピタルゲイン型で利回りの上振れを期待できるファンドが気になった方には、投活(トウカツ)をオススメします。

投活では、インカム×キャピタルのハイブリット型の案件が多く、独自の配当ポリシーから、キャピタルゲインの売却益によっては利回りの上振れも期待できます。