世の中にマンション経営をされている方は多くいますが、成功している人もいれば、失敗してしまった方もいます。

では、なぜ失敗してしまったのでしょうか?

マンション経営の失敗談は数多くありますが、その原因を探ると共通したポイントが見えてきます。

そこで今回は、マンション経営の失敗談から学ぶことができる、失敗の回避方法を考えてみましょう。

この記事では、6つの失敗事例をまとめ、最後に「どうすれば失敗を回避できるのか」に着目して解説しています。

失敗談こそ、マンション経営を成功に導くコツが見えてくる貴重な情報なんです。

特にマンション経営を具体的に考えている方は、どんな失敗事例があるのか、是非ご覧ください。

1.マンション経営で失敗する理由・事例

マンション経営の6つの失敗事例。

ご紹介するものはみな、「儲かりそう!」「将来のために!」と思っていたのに、思わぬ事態になってしまったものばかりです。

どれも似たような事柄に思えるかもしれませんが、実は失敗理由は個々に違います。

それでは事例を一つずつ見ていき、失敗理由を考えてみましょう。

1-1:新築で買ったときよりも大幅に値下がり、売るに売れない…

新築で購入後、すぐ売却すると2、3割価格が下がることが一般的です。

これは、新築時の価格はディベロッパーの建築費、販売管理費が上乗せされているからなんです。

新築時の価格を「新築プレミアム」と言い、内装もまだ綺麗で新しいからといって、その後も新築時と変わらない値段で売却することは難しいのは、ご理解いただけたかと思います。

以下の事例は、平成20年、ご主人が家族に内緒で投資用の新築ワンルームマンションを購入したということで、奥様が相談されたケースです。

購入後3年経っても、毎月赤字が続いているため、物件を手放すかどうか悩んでいると言います。

物件は以下のとおり

| 物件種別:新築ワンルーム

価格:2580万円 ローン:3.168%(35年払い) 専有面積:25.00㎡ 所在階:11階/11階建 最寄駅:都営浅草線、東部伊勢崎線、つくばエクスプレスの浅草駅から徒歩12分 収入:家賃収入月91,010円、節税(還付金)11,750円 支出:ローン96,134円、共益費5,600円、固定資産税57,000円 |

ざっと計算したところ、毎月の収入は節税額(月額換算)も含めて、91,989円ですが、ローンの支払いなどが106,484円。

毎月14,494円ほどマイナスとなっています。

更にこの状況で、買取業者を名乗る人から電話があり「このまま持っていると家賃は下がるし、修繕費などもかさむ。1000万円くらいなら買い取る」と提案されました。

本来は2人のお子さんが成人される頃の売却を予定していましたが、毎月物件が赤字になっているストレスから解放されたい気持ちもあって、大変悩まれています。

≫Yahoo!知恵袋「都内投資新築ワンルームマンションを売却しようかと考えています。」

1-2:入居者の確認を怠って失敗。入居者は実はサクラだった…

「入居中=すぐに家賃収入が得られる」と思わせるために、実はオーナーチェンジ物件の入居者が「サクラ」なんていう事もあります。

仮にサクラだとしても、購入前に入居者宅を訪れて確認するわけにもいきません。

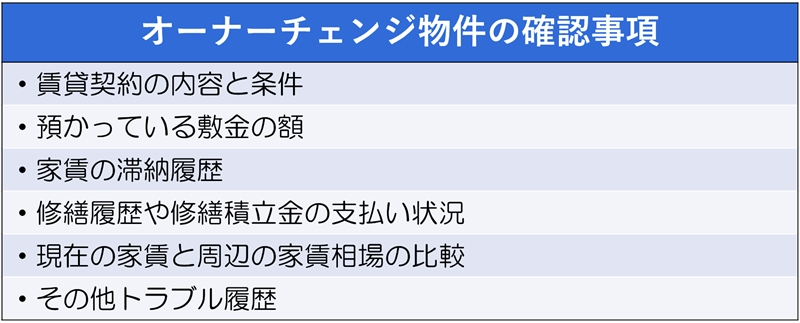

とはいえ、オーナーチェンジ物件は購入前に「設定家賃や滞納歴」「賃貸契約の内容」「入居期間」など、空室の物件と比べて確認すべきことが多くあり、怪しい物件でないか最低限のチェックが必要です。

ここでご紹介させていただく事例は、仲介会社を信用しきって、何も確認しなかったというケース。

4月に投資用のワンルームマンションをオーナーチェンジで購入された相談者様。

購入後、すぐに入居者が退去してしまった上、原状回復の費用を求められてご立腹です。

サブリース契約のため、家賃保証はありますが、仲介会社の言うことを鵜呑みにして、管理会社やサブリース会社に入居状況について何も確認しないまま購入されています。

結果、購入直後に出費が発生する結果に…。

この状況に納得できないということで「前オーナーに負担してもらえないか」「なぜ管理会社や仲介会社は事前に退去の事実を伝えなかったのか」という質問をされています。

≫Yahoo!知恵袋「都内投資新築ワンルームマンションを売却しようかと考えています。」

1-3:相場に見合わない家賃設定で、入居者が見つからず失敗

エリアの賃貸相場や需要を確認せず物件を購入し、なかなか入居者が決まらないという事例も多くみられます。

続いてご紹介させていただくのは、高級マンションをオーナーチェンジで購入した方。

仲介会社から、説明された投資利回りの高さが、購入の決めてになりました。

「非公開物件だから、これを逃すと後はない」と言われたこともあって、慌てて購入されたようですが、残念ながら購入後すぐに家賃滞納が始まり、入居者は退去してしまいます。

実はこのマンションに住んでいたのは、売主の親戚だったのです。

更にこの物件、家賃が相場より5万円も高く設定されていたのですが、仲介会社の提示する賃料相場と高利回りであることに気を取られて、自ら家賃相場について確認していませんでした。

最終的には借り手もつかないまま、マンションのローンだけが残る結果となってしまい、現在は相場に沿った家賃で入居募集をされているようです。

今回のケースは、空室リスクと家賃の下落リスクを同時に受けてしまった失敗事例です。

≫マンションマーケット「【実話】オーナーチェンジ物件購入の失敗談」

1-4:「節税」「生命保険代わり」のはずが失敗

次にご紹介するのは、営業マンの話を鵜呑みにして、収支シミュレーションせずに失敗した事例。

不動産投資となると「節税」「生命保険代わり」という言葉をよく耳にしますが、そんな売り文句でマンションを購入した方の相談はよく目にします。

いくら節税効果があると言っても、初年度だけになるパターンが多く、そもそも購入当初からずっと赤字が続くなら、マンション経営成功とは言えません。

もしそのような物件を購入してしまったら、無理してローンの繰上げ返済を行うか、何とか高めの価格で売却をするしか方法はありません。

各分野の専門家に相談できるサイト「専門家プロファイル」でも、そんな事例が見られます。

相談者の方は、2015年に新築ワンルームマンションを購入。

「節税になる」「生命保険代わりになる」と勧められ、収支シミュレーションをせずに購入されたようです。

物件は以下のようなもの。

| 物件種別:新築ワンルーム

間取り:1K 価格:1610万円(相談内容は161万円とありますが、恐らく桁間違いかと思われる) 駅徒歩:8分 家賃収入:5万9700円 ローン返済:5万5800円 管理費:5800円 固定資産税:5万4700円 |

「節税=儲かる」という意識があったのかもしれませんが、経費を計上して税金還付を行っても赤字が発生しており、その額は年間7万7千円のマイナス。

現在は入居者がいますが、このまま保有すべきか早めに売却すべきかのアドバイスを求められています。

≫専門家プロファイル「ワンルームマンション不動産投資について」

1-5:管理組合の運営がずさんで失敗

利回りが高く、賃貸需要もある。

そんなマンションを購入したとしても、実はマンションの管理自体に問題があるケースも存在します。

マンションの住人らが管理を他人に任せっきりにしてしまうと、知らないところで、修繕積立金が不正に使い込まれていたりなんてこともあります。

また、予想以上に出費がかさむこともあります。

たとえば、大規模修繕の一時金なんかがあります。

もしそうなれば、住人が困るのはもちろん、マンションの所有者にも大きな痛手となります。

マンション経営は毎月の収支に意識を向けるのではなく、そのマンションの管理にも目を向ける必要があるんです。

さて、そんなことが起こった実際の事例をご紹介します。

特定の人の失敗談ではありませんが、少なくともマンション経営で誰にでも起こりえることです。

東海地方にある、とあるマンションのお話。

1980年代に分譲されましたが、管理を行っていた会社が、倒産してマンションの所有者らで、自主管理を行うこととなりました。

そんな中、面倒な管理組合の業務を引き受けるという人物が現れます。

ただその人物、管理費など着服してしまいます。

驚くことに30年間、大規模修繕も定期修繕も行われず、蓋を開けてみれば、残っていた管理費は10万円以下。

所有者らが別の管理士に相談して、事態の立て直しを図っています。

1-6:前オーナーの滞納状況の確認を怠り失敗。数十万円を支払うはめに…

ここまで、いくつかオーナーチェンジの事例をご紹介しました。

オーナーチェンジ物件は、多くの人が関わる難しい案件です。

例えば、

・購入者

・仲介会社

・管理会社

・マンションの管理組合

・元所有者

・入居者

そのため、オーナーチェンジでは、下記のようなことも確認する必要があります。

・物件自体の問題

・過去の修繕履歴

・前オーナーの管理費等の支払い履歴

など。

もし、それらの確認をせずに物件を購入し、前オーナーが修繕積立金を滞納したままだったなんてことになると、なんと自分に支払いの義務が発生することがあります。

そのために必要なのが、「重要事項に関わる調査報告書」です。

※下記の記事でも解説していますので、よろしければチェックしてみてください。

≫築30年のマンションってどうなの?検討するべき5つのデメリット

重要事項に関わる調査報告書は、マンションの管理会社が発行してくれるもので、そもそも物件購入前には必ず不動産会社も説明を行います。

確認項目が非常に多く、全てを理解、把握することは大変ですが、せめて物件購入前に一度は目を通す必要があります。

少しでも不明点があれば、積極的に質問し、リスクの排除をすることが、マンション経営の基本です。

前置きが長くなりましたが、最後にご紹介する失敗事例は、相続税などに関する情報を提供している「相続情報ラボ」から「前オーナーの修繕積立金の未払い」についてのご相談です。

事例に登場する新たなマンションオーナーは、購入してから数か月後に前オーナーが管理費と修繕積立金を滞納していたことを知らされます。

既に所有者となってしまっているため、この滞納分を支払わないわけにはいかず、数十万円を支払うこととなりました。

しかし実は、滞納の事実は先ほどご紹介した「重要事項に関わる調査報告書」に記載されていたのです。

新オーナーはそれを、購入前に手渡されていたにもかかわらず、よく確認していませんでした。

結果、この新オーナーは、重要事項に関わる調査報告書を確認しなかったことで、数十万円を自ら支払うはめになってしまいました。

2.失敗理由に見るマンション経営成功のコツ

さて、失敗事例を6つご紹介いたしました。

似た事例が多いと思われたかもしれません。

実はどの事例も失敗回避のためのアプローチ方法が違います。

それでは、各事例に対して、どうやって回避すればよかったのか、その方法についてご紹介いたします。

2-1:高い新築より、中古マンションを買う!

最初にご紹介した、新築マンションの失敗事例にて「新築プレミアム」という言葉が登場しました

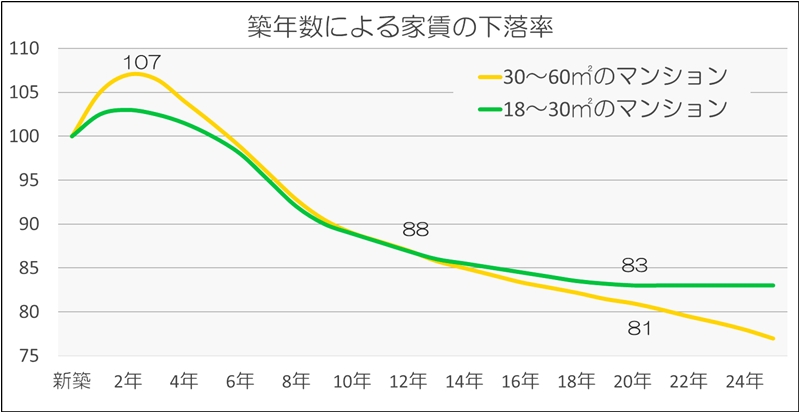

下図をご覧ください。

参考:三井トラスト基礎研究所「経年劣化が住宅賃料に与える影響とその理由」より自主作成

新築マンションの家賃というのは、5~6年で適正家賃にまで下落し、10年前後で1割下落します。

つまり、年間1%前後ずつ下落することになります。

事例の家賃9.1万円が、周辺相場どおりだとしても、今後の家賃下落は以下のようになっていくと予想されます。

4年目:90000円

5年目:89000円

6年目:88000円

7年目:87000円

8年目:86000円

9年目:86000円

10年目:85000円

※百円以下は四捨五入

このように、新築プレミアムで設定された家賃は、年々下落してことが予想されます。

ただ、グラフによると、単身用のマンションは築10年目以降から、家賃の下落率は緩やかになっていきます。

つまり、新築よりも、築10年以降のマンションの方が家賃下落の幅が少ないといえます。

新築を購入するとしても、想定される家賃下落に対して、ローンの支払いなどを考慮した、シミュレーションをすることで、「赤字続きの上に、売却価格が安すぎて売るにも売れない」なんて事態は避けられます。

2-2:オーナーチェンジ物件は入居状況を確認!

事例では、オーナーチェンジ物件の入居者が、実はサクラかもしれないということに触れました。

確かに購入前に入居者宅を訪れてサクラかどうかなんて、確認するわけにはいきません。

ですが、少なからず外から見て、入居している様子はあるのか、集合ポストがチラシで溢れていないかなど、生活感を確認することくらいは可能です。

また、事例でもお伝えしましたが、オーナーチェンジ物件を購入する際は、管理会社に連絡をして以下を確認すべきです。

この件に限らずですが、「オーナーチェンジ物件=家賃収入が保証される」と考えるべきではありません。

上記を確認しつつ、購入後に不利になる要素が無いか、シッカリ確認しましょう。

2-3:賃貸需要と周辺の家賃相場は必ず確認!

3つ目の失敗事例は、高級マンションを投資用に購入して失敗したものでした。

高級マンションは、賃貸よりも自己居住用として購入される方がほとんどで、ハイクラスな賃貸住宅に住めるのは、高所得者世帯や企業の役員クラスくらいです。

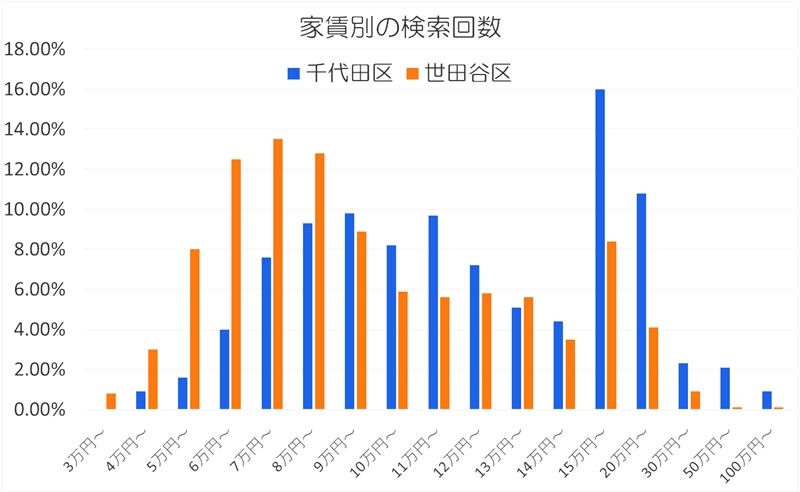

参考までに空室のグラフをご覧ください。

LIFULL HOME’S不動産投資「見える!賃貸経営」より自主作成

東京都だけでも、エリアにより空室率が違うことが分かります。

意外にも、千代田区と中央区といった、都心の空室率が高くなっています。

この理由は、家賃別で検索されている回数を、世田谷区と比べると分かります。

LIFULL HOME’S不動産投資「見える!賃貸経営」より自主作成

世田谷区で検索する人は、一般的な家賃が多いのに対して、千代田区で検索する人は、15万円以上の賃料で検索する人が最も多くなっています。

高い家賃を支払える人というのは、そう多くいませんから、千代田区の空室率が高くなるのも、納得できます。

もし、既に入居者のいるオーナーチェンジ物件だったとしても、次回も同じ家賃で入居者が決まるとは限りません。

購入する物件の「賃料相場」や「空室率」は必ず確認しましょう。

2-4:「節税」「生命保険代わり」の本当の意味を知ろう!

事例4つめの「節税」「生命保険代わり」は、嘘ではないものの、勘違いされやすいものです。

生命保険代わりとなる団体信用生命保険は、ローンの借主が死亡したら、以降の返済が免除されるという制度です。

一般の生命保険のように、死亡保険金が支払われるわけではありません。

「家賃収入を家族に残せるなら…」と思われるかもしれませんが、死亡後は「相続税」がかかります。

ローンはゼロでも、マンション相続後の納税は、家族が行うもので、もし家族に手持ちのお金がなければ、結局は物件を売却しなければなりません。

自分の万一なんて考えたくないかもしれませんが、生命保険代わりになるかどうかは、死亡した時の家族の状況にもよるのです。

そして「節税」について、確かにマンション経営で赤字が発生すれば、所得税の還付を受けることはできます。

ですが、そもそもマンション経営で成功したいのに、赤字で儲けるという発想はどうでしょうか…。

失敗事例でご紹介した、家賃約6万円(年間72万円)の物件を本当に赤字にできるのでしょうか。

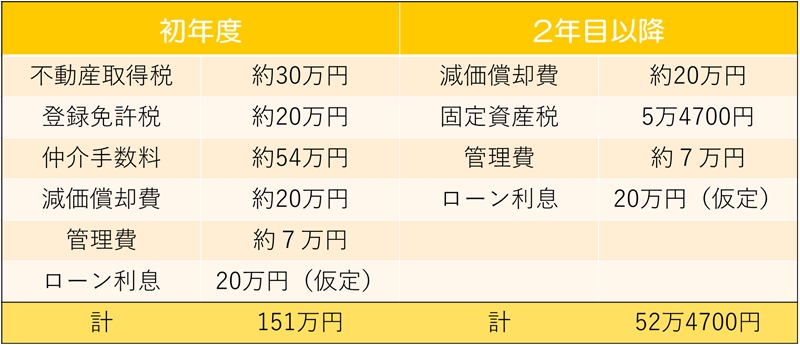

マンション経営の初年度と2年目以降にかかる主な費用を比較してみましょう。

固定資産税は2年目以降からと仮定していますが、どちらにしても初年度飲み大きく赤字となりますが、2年目以降から経費は大幅に少なくなります。

他にも、修繕費や委託管理費なども経費計上できますが、それでも2年目以降を赤字にするということは難しいでしょう。

以上が「節税、生命保険代わりは嘘ではないけど…」という理由です。

マンション経営に限らず、「不動産経営は税金との闘い」なんて言う方もいますが、目先の収支だけでなく、長期的なシミュレーションをすることが、マンション経営を成功させるための土台作りと考えましょう。

2-5:購入前に管理組合の議事録を確認しよう!

マンションと言うのは、おおよそ10~15年位で大規模修繕をする決まりとなっています。

大規模修繕のたびに、大きなお金を支払わなくても良いように、マンションの管理組合が修繕積立金を毎月徴収するのです。

しかし、悪質な管理組合というのも存在します。

事例でご紹介したような、個人による行為ではなく、中には管理組合そのものがデベロッパーや管理会社と結託していて、修繕積立金を不正に流用しているなんてことも。

そんなマンションを購入して、失敗するのを防ぐためには、やはり購入する前に、不動産会社に依頼し、管理組合の議事録や修繕積立金の状況、修繕履歴、今後の大規模修繕の計画などを確認することです。

それらの資料で、不明確な点が多かったり、そもそも書類がないなんて場合は、購入を一旦控えましょう。

しかし、次にご紹介する方法でも、管理組合のおおよその状況を知ることができます。

2-6:「重要事項に係わる調査報告書」を必ず確認!

最後にご紹介した事例で、「重要事項に係わる調査報告書」という言葉が登場しました。

■「重要事項に係わる調査報告書」で確認できる項目

・これまでの管理費や修繕積立金の金額、

・滞納状況

・現在の修繕積立金の状況や予算

・今後各費用に変更の予定はあるか

など。

具体的に、どのようなものかは、一般社団法人 マンション管理業協会のサイトにある「管理に係る重要事項調査報告書」でも確認できますので、興味のある方は一度ご覧になってみてください。

「重要事項に係わる調査報告書」の発行には、数千円の手数料がかかります。

物件購入の前に、「重要事項に係わる調査報告書」の有無と、その内容を確認することで、購入後の無駄なトラブルや出費を防ぐことができます。

ですので、必ず確認するようにしましょう。

まとめ

今回ご紹介させていただいた事例の、失敗回避方法をまとめてみましょう。

・新築物件は、プレミアム価格と家賃下落を想定して、収支シミュレーションをする

・オーナーチェンジ物件は、入居状況を必ず確認する

・賃貸需要と家賃相場はしっかり調査する

・収支計算は、長期的な期間で、シミュレーションする

・購入するマンションの管理組合が、適切に運営されているか確認する

・不動産会社から渡される資料は必ず確認する

これらは何も、特別な事ではなく、むしろマンション経営で必ず行っておくべき基本事項でもあります。

購入してから、失敗に気付いたのでは取り戻すのに、長い時間と手間がかかります。

事前に失敗談を多く知り、その回避方法をより多く覚えておくと良いでしょう。

尚、下記の記事でもマンション経営の失敗を回避する方法をご紹介していますので、是非ご覧ください。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、個別相談に参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Web面談がオススメ!