「利回りって高いほうがいいんでしょ?」

その考え、ちょっと待ってください。確かに、高利回りの物件は魅力的ですよね。

しかし、マンション投資は利回りが高ければいいものではありません。

もし、高利回りに惑わされてマンションを購入すると、その投資は失敗してしまう可能性があります。

この記事を読むことで、利回りだけにとらわれずに総合的に判断できるようになります。

利回りの特徴をよく理解した上で、物件を選ぶ力を身に着けてくださいね。

目次

1.マンション投資の利回りは最も安定的

マンション投資における利回りは安定的で、ロングリターンに期待できると言われています。

なぜなら、毎月の家賃を収入として得ることができるからです。

さらに、マンション投資は他の不動産投資(アパートや一戸建て)よりも空室率が低く、賃貸需要が高いため、投資として安定的だと考えられています。

株式投資をはじめ、他の投資商品や運用商品では利回りが高い商品はあっても、毎月継続的に収入が入る投資商品はほとんどありません。

では実際に、マンション投資と同様に「家賃収入」が入る他の不動産投資を比較した場合、それぞれにはどのような特徴があるのでしょうか。

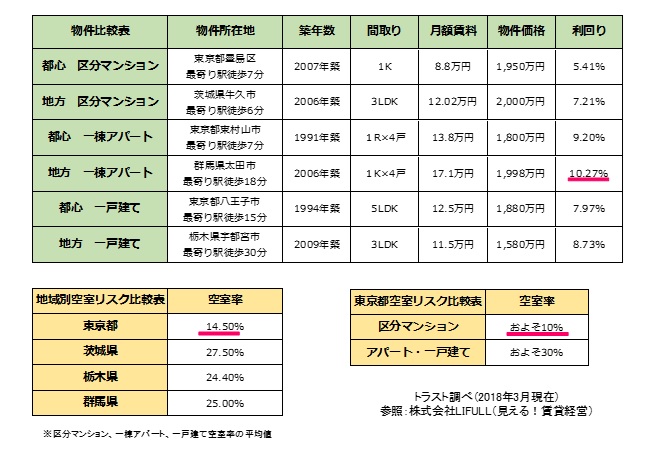

まず、利回りに関してですが、図を見て分かる通り不動産投資の中では郊外の一棟アパート経営が、一番利回りが高いことが分かります。

しかし、同時に空室率も高い傾向にあります。

つまり、一棟アパートでの不動産投資は投資リスクが高いと言えます。

実際に調査する中で、郊外の一棟アパートで、満室時の想定利回り12%の物件もありましたが、現状は4部屋中3部屋が空室と賃貸需要の弱さが分かるものもありました。

一戸建てでは、都心も郊外も比較的利回りは高いです。

一戸建てのニーズは家族世帯になるので、車を持っているケースが多いです。

そのため、最寄り駅からの遠さを気にされない方も多いと言えるでしょう。

また、引っ越しの頻度も単身世帯と比べると少ないので、長期的な家賃収入も見込めるかもしれません。

しかし一方で、一度空室になってしまうと次の賃貸が決まりにくい傾向にあるのが一戸建てのリスクです。

日本では単身世帯も増えているため、今後は益々、空室率も高まるかもしれません。

最後に区分マンションにおける利回りと、空室率についてみてみましょう。

都心のマンションの場合、利回りは決して高くはないのですが、空室率は圧倒的に低く、他と比べてより安定的に長く家賃収入を得ることができると図から見て取れます。

なぜ都心のマンション投資は利回りが低いかというと、物件価格が他の地域に比べて高いからです。

その理由としては賃貸需要があり、安定した収益が見込まれるため、資産価値が高いとされているからです。

そのため、中古の物件だとしても郊外の新築マンションより物件価格が高い場合もあります。

郊外のマンション投資では、利回りは都心より高いですが、アパート経営ほどではありません。

ただ、郊外の戸建てやアパートよりは最寄り駅からの距離が近かったり、都心のマンションに比べて、賃料に対しての間取りが広かったりすることから、空室リスクを補える場合もあります。

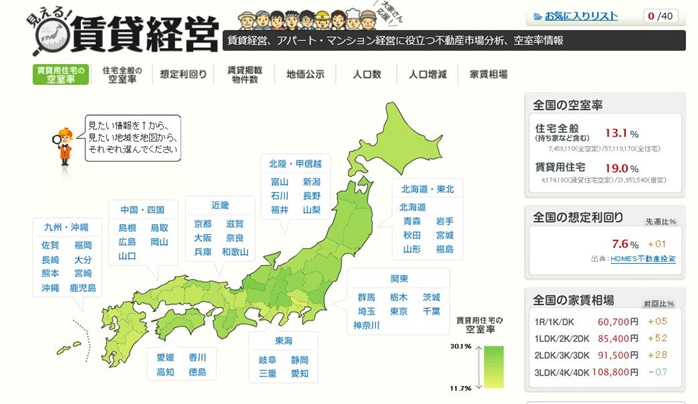

今回、空室率を調べる中でとても便利だったツールをご紹介します。

賃料の相場なども、簡単に調べることができるので投資物件を選ぶときに参考にしてみて下さい。

2.マンション投資における利回りが変わる3大ポイント

ここでは、マンション投資の利回りについてさらに深堀していきたいと思います。

皆さんはどんな物件だったら利回りが高くて、どんな物件だったら利回りが低いかご存知でしょうか?

マンション投資において、利回りが変わるポイントは大きく分けて3つあります。

・地域(立地)

・広さ

・築年数

上記の3つのポイントを把握していれば、『利回りマスター』へ一歩前進です!

それでは具体的に見ていきましょう。

2-1.都心の利回りは低いが賃料が高い

第一章の図を見ても分かるように、地域によって利回りは大きく変わってきます。

もう少し分かりやすくするために、築年数と間取りがほぼ同じ物件を「都心」「都心近郊」「地方」の地域別で比べてみましょう。

利回りが一番高いのは地方の区分マンションで、都心と都心近郊では利回りの差はほとんどありませんでした。

また、物件価格も地方の物件の方が低く、一見、地方の物件の方がマンション投資向きなように見えますが、賃料で見てみると地方と都心では2.4万円の差があり、手取り家賃での収益は大きく変わってきます。

さらに、空室率では東京都より2%ほど高い16.1%という点から、東京都心でのマンション投資よりはリスクが高いと言えます。

2-2.一番バランスがいいのはワンルームタイプ

次に利回りと物件の広さの関係についても見てみましょう。

結論から言うと、マンション投資を考えるなら、単身者向けの間取り(1Rや1Kタイプ)で取り組むのがいいでしょう。

なぜなら、物件価格と賃料、賃貸需要のバランスがよいので、利回りが高く、安定した家賃収入が見込めるからです。

マンションのタイプは様々ですが、単身者向けの1R、1Kタイプやカップルなど、2人入居も可能な1LDKタイプ、さらには家族でも住める2LDKタイプなど様々です。

一般的には、間取りが広くなれば賃料は高くなります。

しかし、賃料の上り幅と物件価格の上り幅はイコールではありません。

図でも示した通り、間取りが広くなり賃料が2.5倍高い物件の価格は、単純に2.5倍ではなく、およそ3倍になっています。

今回の調査した物件はどれも都心で、マンション投資を考える上では賃貸需要は十分にあるといえます。

仮に空室率が同じだとしたとき、あなたはどのタイプのマンションを購入しますか?

空室率が同じ=リスクが同じであるなら、利回りの高い物件でマンション投資をするほうが効率はいいですよね。

上記の表からざっくり計算すると、区分マンションAを3件持てば、家賃収入は26.4万円になります。

つまり、区分マンションCを一件持つより、プラス4.4万円も収益を上げることができるのです。

間取りは広いほうが賃料は高いですが、マンション投資を考えるならば、単身者向けタイプの物件を選ぶことをおすすめします。

2-3.古ければ物件の価値は下がる

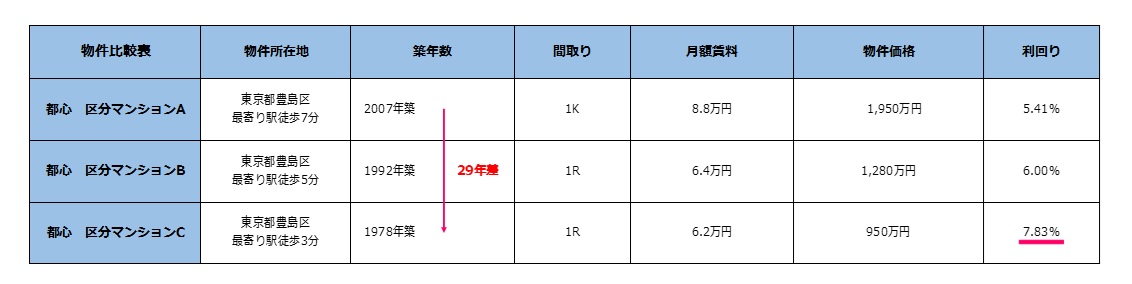

最後に築年数によって利回りがどう変わるのかを、図を見ながら検証してみましょう。

東京都心の同じ地域のマンションで比べた結果、築年数の古いもののほうが利回りが高いことが分かります。

一方で、手取りの家賃は築年数の浅いものに比べると、2.6万円少ないです。

築年数が古くなれば、物件の賃料と物件価格は下がっていきます。

ただ、立地がいいと賃貸需要もあり、賃料の下がり幅も小さくなるため、投資効率は築浅物件よりはいいと言えます。

しかし、築年数が古いとマンションの欠陥や故障が目立ってくる可能性があります。

また、築年数の古い物件は、融資の取り組みができない場合があります。

不動産投資を行なう際、銀行からの融資を利用して取り組まれる方が多いと思います。

そのため、古い物件の購入を検討される場合は、事前にローンが使える物件なのかどうかも確認すると、契約後のトラブルを回避できます。

3.利回りに騙されるな!高利回り物件で確認しておくべき3つのポイント

利回りの高さは、投資を行なう上で魅力のひとつです。

マンション投資を行なう際も、つい利回りに目が向きがちですが、目先の数字ばかりを追ってしまうと失敗してしまう恐れがあります。

投資用マンションを探す中で、他の物件と大きく利回りが違う場合は、これから挙げる4つのポイントを確認してみて下さい。

3-1.賃料の設定

利回りを比べる際に、最も分かりやすいのが賃料の設定額です。

賃料の設定額が、周辺の相場と大きく差がある場合は注意が必要です。

例えば、同じマンションの隣同士の物件が販売されていたとします。

部屋Aの賃料は8万円、物件価格が2000万円。

一方、部屋Bの賃料は10万円、物件価格が2200万円と仮定した場合、利回りはどれくらい違うのでしょうか。

<部屋Aの利回り>

8万円×12ヶ月÷2000万円×100%=4.80%

<部屋Bの利回り>

10万円×12ヶ月÷2200万円×100%=5.45%

利回りだけをみると部屋Bを選びたくなります。

しかし、この物件の賃料の相場が7万円~8万円だとすると、部屋Bの賃料は高すぎることが分かります。

もし今の入居者が退去した場合、次の募集賃料を10万円に設定したとしても、おそらく決まらないでしょう。

次は賃料が8万円に下がった場合の利回りを計算してみましょう。

<部屋Bの賃料が8万円に設定した場合>

8万円×12ヶ月÷2200万円×100%=4.36%

部屋Aよりも利回りが低くなってしまいました。

つまり、マンション投資を行なう際は、その物件が「適正賃料であるか」をチェックするべきでしょう。

チェックの方法は周辺の家賃相場と比べてみることや、第一章で紹介した「見える!賃貸経営(LIFULL HOME’S)」を参照するとよいでしょう。

3-2.修繕費の値上げ

新築物件は、完成したばかりなので、故障やトラブルが起こることは極めて低いと考えられます。

そのため、初期の修繕積立金は、3,000円以下で設定されている場合が多いです。

しかし一般的には、築年数が10年から15年程度が経過したタイミングで、大規模修繕工事と呼ばれる、マンション全体を補修する工事が行われます。

そのタイミングに向けて、修繕積立金が上がっていくケースも少なくありません。

築10年あたりの物件の購入を考えている場合は、修繕積立金の値上がりを考慮しておきましょう。

3-3.空室リスク

ここまででお話してきた通り、利回りは地方の投資用マンションのほうが高くなる傾向にあります。

しかしその一方で、空室率も高いため、ハイリスクハイリターンなマンション投資と捉えることができます。

たとえ購入時は高い利回りだったとしても、空室の期間が長くなってしまっては、そもそも収益性がなくなってしまうため、投資とは言えません。

結果として、利回りが低くても賃貸需要が安定している物件を購入するほうが、マンション投資として失敗しにくい、つまり、成功への近道だと言えるのではないでしょうか。

まとめ

マンション投資における利回りは、物件を選ぶ上でとても重要な要素です。

しかし、利回りにばかりに固執して失敗しないように注意して下さい。

この記事で、マンション投資の利回りの特徴をしっかり理解し、ご自身にあったマンション投資を始めて頂けますと幸いです。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。