マンション経営をやってみたいけど、失敗を考えると怖い・・・そんな風に考える方は多いはず。

マンション経営は高額な不動産を購入して始めるため、絶対失敗したくないと考えるのは当然のことですね。

マンション経営を失敗させない上で大事なことは、「あらゆるリスクを理解し、事前に対策をとっておくこと」です。

マンション経営におけるリスクは、他の事業や投資と比べると、対策しやすい特徴があります。

言いかえれば、事前に対策をとっておくことで「失敗しにくいマンション経営」を実現することができるのです。

この記事では、マンション経営における、ありとあらゆるリスクと、その対策方法をまとめて解説します。

初心者の方でも、この記事を読めば、成功している経営者と同じく、リスク回避の思考が身に付くはずです。

最後の章では、さらに踏み込んで「失敗しないマンション経営の4つのコツ」を解説しています。

ぜひ参考にしてくださいね!

目次

- 1 1.マンション経営で覚えておきたい10のリスク

- 1.1 1-1:【空室リスク】家賃収入が入ってこない・・・

- 1.2 1-2:【家賃下落リスク】家賃が予想以上に下がってしまった・・・

- 1.3 1-3:【金利上昇リスク】ローンの返済額が増えてしまった・・・

- 1.4 1-4:【流動性リスク】マンションはすぐに現金化できない…

- 1.5 1-5:【資産価値の下落リスク】買ったときの半額以下でしか売れない・・・

- 1.6 1-6:【増税リスク】税金が高くなって納税できない・・・

- 1.7 1-7:【想定外の出費リスク】マンション経営のコストが高くなった・・・

- 1.8 1-8:【信用リスク】管理会社や管理組合の怠慢でトラブル続出・・・

- 1.9 1-9:【人為的リスク】入居者が問題のある人だった・・・

- 1.10 1-10:【災害リスク】起こらない可能性は0%!災害リスクに備えよう

- 2 2.失敗しないマンション経営!リスク対策の方法

- 3 まとめ

1.マンション経営で覚えておきたい10のリスク

ここでは、マンション経営につきまとうリスクで、代表的なものを10個あげてみました。

どんな経営でもリスクはつきものです。

リスクを極端に恐れるのではなく、リスクを考慮した上で、経営計画をたてることが大事です。

この章で失敗事例をみながら、しっかりおさえておきましょう。

1-1:【空室リスク】家賃収入が入ってこない・・・

マンション経営で、必ず把握すべき重要なリスクが「空室リスク」です。

「マンションを経営する」のですから、入居者がいなければ収入は0円。

初めてマンション経営をされる方は、「マンションを持てば不労所得が得られる!」と、安易に考えてしまいがちですが、夢ばかり膨らんで、空室リスクを軽視してしまう方も少なくありません。

もしローンでマンションを購入した後に、実は賃貸需要が低い地域だった、管理会社の募集をしっかりやらないなどで空室が続くと、その期間のローン返済や諸費用の支払いは、自分の収入や預貯金から行うことになります。

そんな事態にならないよう、マンション経営の「空室リスク」は常に気を配るべきものだと、覚えておきましょう。

1-2:【家賃下落リスク】家賃が予想以上に下がってしまった・・・

もしあなたが、レンタカーを借りる際に、新しいクルマと古いクルマが同じ料金なら、どちらを借りるでしょう。

ほとんどの方が新しいクルマを選ぶでしょうし、古いクルマしかないなら料金が安くなければ借りませんよね?

これはマンション経営でも同じ。

特に新築マンションは、最初だけ相場より高い家賃で貸せますが、数年すると毎年1%以上も家賃が下がります。

築年数が古いほど、次に入居する人は家賃が安くないと借りようとしません。

仮に最初の入居者が長く住んでくれたとしても、ある日「家賃を下げてほしい」とお願いをされることもよくある話です。

賃貸物件の家賃は、築年数が経過するごとに下がっていくもの。

マンション経営を始める前に想定しておくべきリスクです。

1-3:【金利上昇リスク】ローンの返済額が増えてしまった・・・

マンション経営を始める方の多くが、現金一括ではなくローンで物件を購入されます。

少額の自己資金でマンション経営を始められるので、サラリーマンやOLの方にも人気です。

ただ、ローンを利用するということは、金利が上昇して返済額が増えるリスクを抱えるということでもあります。

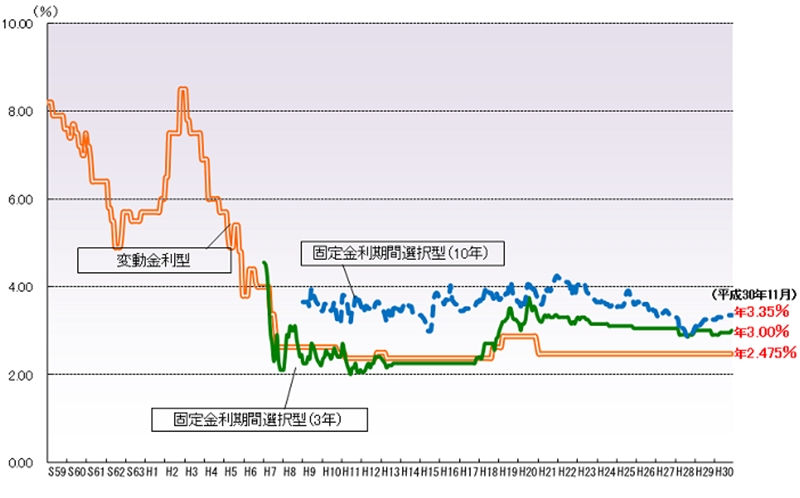

銀行が提供するローン金利は、バブル崩壊以降ずっと下がり続け、現在はもう下げようがない水準にまでなりました。

よって、ふとしたきっかけで、金利が上昇することは十分あり得ることなのです。

引用:フラット35「民間金融機関の住宅ローン金利推移(変動金利等)」

過去には、一般の方が利用する住宅ローンですら8%を超えていたときもありました・・・。

そこまで高くならないにしても、仮に「1500万円」の物件を「金利2%で30年」のローンで購入すると返済額は「5万5000円」。

これが「5%」に上昇すると返済額は2万5000円高くなり「8万円」となります。

もし借入額3000万円だとすると、少々怖いですね・・・。

せっかくマンション経営が上手くいっていても、家賃下落のリスクも相まって毎月がマイナス収支に転じる可能性も・・・。

金利上昇の可能性は、今後のリスクとして考慮しておく必要があります。

1-4:【流動性リスク】マンションはすぐに現金化できない…

銀行の預金、株式投資、投資信託、各種保険、個人年金など、世の中にある投資の多くは引き出しや解約をすればすぐにお金に換えることができます。

しかしマンション経営は、売却しなければ現金にならず、お金として受け取るまでに最短1ヶ月はかかります。

不動産は立派な資産ですが、すぐに現金化できないのは一つのリスクと言えるでしょう。

尚、投資の世界ではすぐに現金にできないリスクを「流動性リスク」と言います。

買取業者に売ることで現金化を早くできますが、買取業者も安く買って高く売るのが商売ですから、売却額は市場価格より大幅に安くなります。

マンションは資産ですが簡単にお金に換えられません。

将来大きなお金が必要になる予定があるなら、物件購入で無理しないように十分注意しておくべきです。

1-5:【資産価値の下落リスク】買ったときの半額以下でしか売れない・・・

先ほど家賃は下落するものとお伝えしましたが、これは「マンションの価値」についても一緒です。

マンションに限らず不動産は築年数ごとに価値が減少するもの。

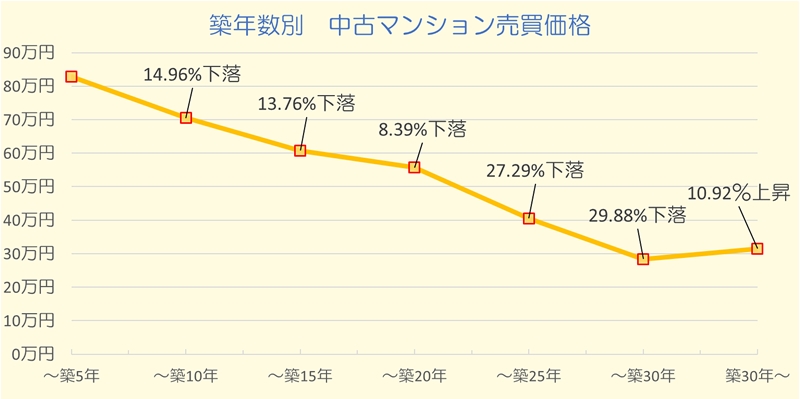

規模や管理状況、不動産価格の相場により下落率が異なりますので、正確にどのくらい下落するとは言いづらいところですが、「公益財団法人 東日本不動産流通機構」のデータを基にした、築年数別の中古マンション売買価格をグラフにしたものがありますのでご覧ください。

参考:REINS TOWER「首都圏中古マンション・中古戸建住宅の地域別・築年帯別成約状況(2018年07月~09月)」

上図は、2018年7~9月に売買されたマンションの㎡単価が、築年数の別でどう違うかを表したもの。

築年数が古いと価格が安いのは当然ですが、注目すべきは下落率です。

築20年から築30までで、約30%ずつ下落していき築30年になると、最初の1/2以下にまで価値が下がります。

特に新築マンションの場合、建設会社とマンションを販売する会社の利益が乗っているため、市場価格より3割高いとよく言われます。

中古物件も、売り主と不動産会社が利益を出さなければなりませんので、1割ほど高くなっています。

つまり、マンションは買った瞬間に1~3割は価格が下がることを前提にすべきなのです。

バブル期なら物件を買ってすぐに売れば利益が出る事もありましたし、現在はオリンピック特需で不動産価格が高騰しています。

しかし、上記の理由や短期譲渡所得による高い税率もあって、不動産を購入直後に売っても損が発生する可能性のほうがよっぽど高いのが事実。

下手をすれば高値で買ってしまい、実際にはその半額以下でしか売れないということもあり得ます。

マンション経営を始められる際は、築年数と共に資産価値が下落することは念頭に置いたほうが良いでしょう。

1-6:【増税リスク】税金が高くなって納税できない・・・

マンション経営は「税金」という面でもリスクがあります。

税金のリスクは以下の二つに分けられます。

・国の政策で増税となって納税額が高くなる

・マンション経営で収入が上がると所得税や住民税も上がる

一つ目は「消費税」が良い例ですね。

マンション価格は「建物」と「土地」で分かれており、土地は無税ですが建物には消費税がかかります。

他にも仲介手数料や司法書士手数料、ローン事務手数料などにも消費税がかかります。

建物価格が1000万円のマンションを購入したとすると、消費税8%と10%で以下のような違いが出ます。

初期費用だけで20万円以上の差が出ました。

上図以外にも、マンション経営で発生する委託管理費や修繕費、入居募集時の広告費など、家賃以外のものには消費税がかかりますので、たった2%の増税で大きな出費となります。

またサラリーマンの場合は、マンション経営が黒字だと所得税や住民税も上がります。

「所得税が去年より高くなったなぁ」という程度であればよいのですが、所得税は前年の収入によって税率が変わるため「急に税金が高くなって払えない!」なんて事態になる可能性すらあるのです。

マンション経営における「増税リスク」は、国策による増税と家賃収入よる所得税率アップという2つの面で考えなければいけません。

1-7:【想定外の出費リスク】マンション経営のコストが高くなった・・・

自宅以外の不動産を持つことを「投資」と言う方もいれば「経営」と言う方もいますが、どちらにせよ収益用の不動産を所有している限り継続的なコストがかかります。

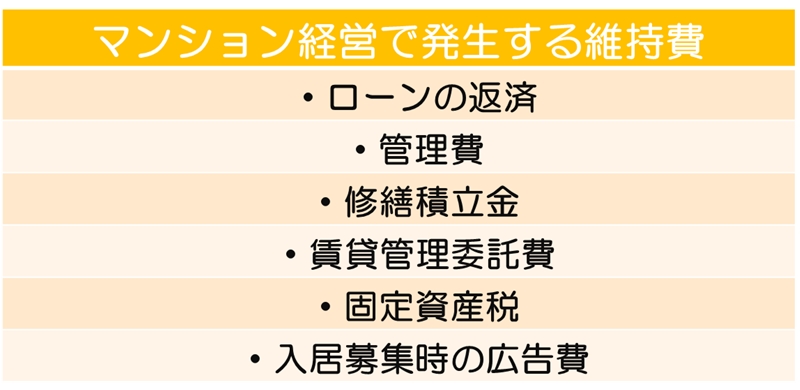

マンション経営の維持費として必ず発生するコストは主に以下のようなもの。

上図のコストだけなら、それ以上の収入が得られる物件を持てば良いだけの話。

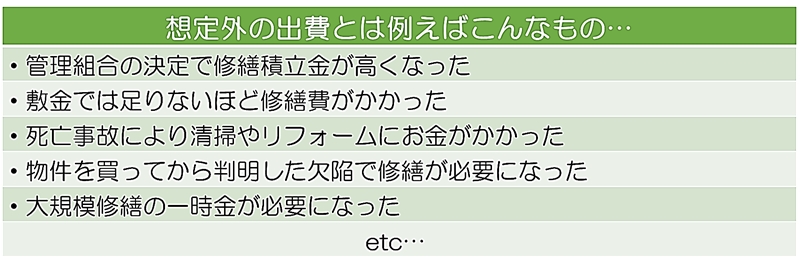

しかし、思わぬトラブルで想定外の出費が発生することもあります。

これらは全て個別のリスクとして捉えることもできますが、予想外の出費として予め覚悟しておくべきコストです。

上図はそう多く発生するものでもありませんが、マンション経営の失敗事例でよく出てくるもの。

想定外の出費に備え、家賃収入のうち何割かは手元に残しておいたほうが良いでしょう。

1-8:【信用リスク】管理会社や管理組合の怠慢でトラブル続出・・・

ここまでは主に金銭面でのリスクをご紹介させていただきました。

マンション経営は金銭面以外でもリスクがあります。

例えば「管理会社や管理組合の怠慢」。

マンションを購入する際には室内だけでなく、エントランスや通路、自転車置場などの共用スペースがしっかり清掃されているか確認することが推奨されています。

しかし管理会社がいい加減だと、ゴミが散らかっていたり破損した部分が放置されていることがあります。

以下の記事でもご紹介していますが、管理組合が機能しておらず大規模修繕を長期間行っていなかったなんてケースもあります。

≫マンション経営の失敗談6選|失敗しないポイントと回避方法を解説

管理会社や管理組合の怠慢でマンションが適切に管理されていないと、入居募集をしても空室が長く続き、入居中の物件も退去の可能性が高くなります。

場合によっては、家賃が振り込まれないまま管理会社が破綻してしまうなんてことも・・・。

管理会社や管理組合に任せておけば大丈夫とは言い切れません。

日頃から物件の管理がしっかり行われているかはチェックしておきたいところですね。

1-9:【人為的リスク】入居者が問題のある人だった・・・

さて、マンション経営では「入居者が問題を抱えた人だった・・」なんてこともあります。

ゴミ屋敷にしてしまう人や勝手にペットを飼ってしまう人の事例はよく耳にしますが、たまに入居審査では問題なかったのに実は反社会的勢力の一員だった、日本に留学してきているはずの外国籍の方が不法滞在だったなんてこともあります。

マンション経営で厄介なのは、借り主の立場が法的に強すぎ、貸し主が退去してもらいたいと思っても簡単ではないことです。

もちろん、明らかに問題ばかり起こす入居者なら正当な理由をもって退去通告を行うことができます。

しかし、弁護士に依頼したり、場合によっては裁判を起こさないと退去してもらえないことも珍しくありません。

家賃さえ得られれば何でも良いと思うか、他の住人のことも考えて退去を検討するかは人それぞれですが、少なくとも入居者自体がリスクになることもあるのは覚えておきましょう。

1-10:【災害リスク】起こらない可能性は0%!災害リスクに備えよう

そして最後に覚えておいていただきたいリスクが「災害リスク」です。

日本は地震大国であり、台風の進路にあたる位置にあります。

過去に大地震や台風、川の増水などによる被害は数え切れないほど報告されてきました。

記憶に新しい東日本大震災では甚大な被害がありましたが、阪神淡路大震災と比較するとマンションの被害に差があると言われています。

それは「縦揺れ」か「横揺れ」かの違いです。

事実、東京カンテイで公表しているデータでは、東日本大震災と阪神淡路大震災でマンションの被害の大きな差があることが報告されていますが、下図を見ていただくとその差は歴然。

東日本大震災では大破したマンションは全体の0.1%ですが、阪神淡路大震災では新・旧の耐震基準の建物を併せ、全体の1.6%で建て直しが必要なほど損傷しています。

データの合計棟数に差があるため、被害の有無に差があるように思えますが、合計棟数に関係なく、大破した建物の割合は阪神淡路大震災のほうが明らかに高いのです。

かといって、新耐震基準なら安心ということはありません。

小破以上の損傷が発しすれば修繕費が必要となるため、災害リスクに備えて保険の加入を検討したほうが良いでしょう。

2.失敗しないマンション経営!リスク対策の方法

さて、マンション経営で把握しておくべき10のリスクを解説させていただきました。

改めてご紹介したリスクをまとめてみましょう。

マンション経営は意外にも多くのリスクがありましたが、マンション経営の良いところは、多くのリスクに対して「事前の対策」ができるところ。

マンション経営のリスクを最小限に抑えるため、どのようなことに気をつけるべきかという事前対策を見てみましょう。

2-1:安心のマンション経営は「賃貸需要のある都内の中古ワンルーム」で!

マンション経営で真っ先に対策すべきなのが「空室リスク」「家賃下落リスク」です。

これは「賃貸需要のあるエリア」「中古ワンルームを買う」という2つでリスクを抑えられます。

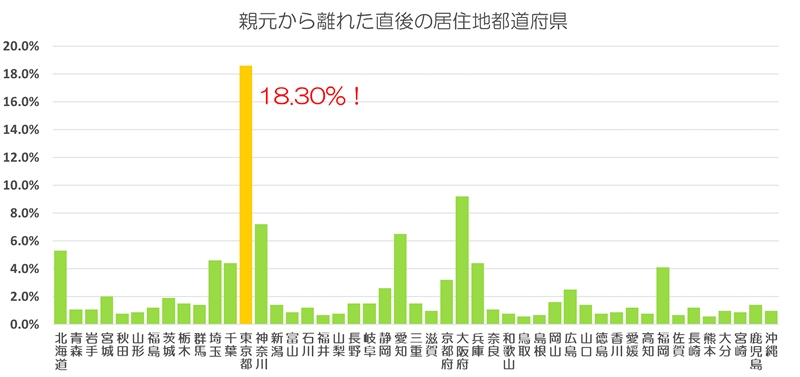

『東京一極集中』という言葉をご存知の方も多いかと思いますが、特に若い人が最初に一人暮らしをする際、東京に引っ越してくる割合は、他の地域よりも圧倒的に高くなっています。

よって、東京の物件であれば「空室リスク」を抑えられますし、賃貸需要が高いため「家賃下落リスク」を抑えることにも繋がります。

更に都内の中古ワンルームマンションは、空室と家賃下落のリスクを抑えられるだけでなく「資産価値の下落リスク」ですら回避できます。

なぜなら、入居者が付きやすい物件は、不動産会社からも銀行からも資産価値が高いと判断されるためです。

一つの物件で、3つのリスクが抑えられるまさに「いいとこ取り」ができるのは、都内の中古ワンルームマンションならではと言えるでしょう。

2-2:余裕資金を確保してマンション経営をしよう!

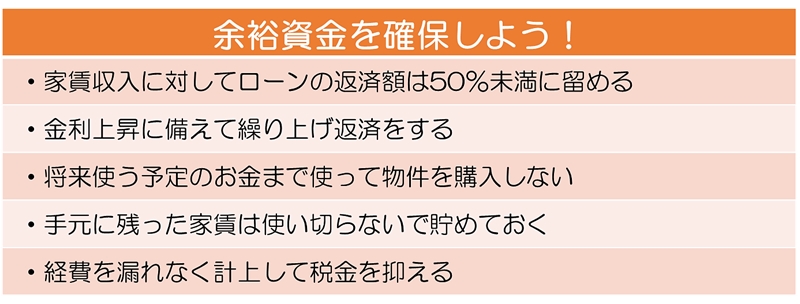

「金利上昇」「流動性」「増税」「想定外の出費」という、4つのリスクを回避するために必要なのが「余裕資金を確保する」ということ。

マンション経営は、収入と支出のやりくりが上手くできるかどうかで、最終的な結果に大きな差が出ます。

具体的には、以下のような点に気をつけながら、常に余裕資金を確保することをオススメします。

家賃だけでなく、礼金や更新料などをなるべく手元に残しておくことで、想定外の出費に対応することができますし、金利上昇や増税に備えて繰り上げ返済すれば毎月の支出も安くすることができます。

また、物件を売却しなければならなくなるほど、貯金などの自己資金を多く使わないことも大事です。

毎月ギリギリなんてことにならないように、常に余裕を持ったマンション経営を目指しましょう!

2-3:マンションの管理履歴と現地の様子は必ず確認!

「マンションは管理で買え」という言葉を聞いたことはないでしょうか。

リスクの解説で「マンションの管理不全リスク」「入居者トラブルのリスク」をご紹介しましたが、これは管理がしっかりされているマンションならリスクは低くなります。

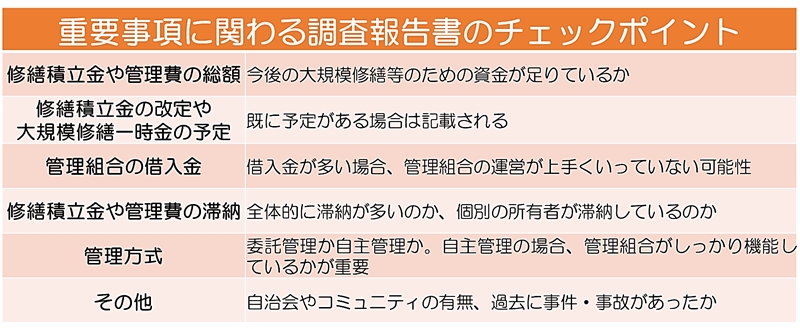

必ず確認しておきたいのが「重要事項に関わる調査報告書」というもの。

これはマンションの売買を仲介する不動産会社が持っていることが多いため、購入を検討する前に見せてもらうことが可能です。

仮に不動産会社が持っていなくても、マンションの管理会社に連絡すれば有料で発行してもらえます。

重要事項に関わる調査報告書で、確認すべきは主に以下のような点。

上図のことを確認して、問題なければ管理会社や管理組合がしっかり管理できているという証拠。

また、マンション内の共有部や植栽などの管理、清掃具合を確認することで、そのマンションの住人の様子を伺い知ることもできます。

分譲マンションは賃貸マンションと比べて、住人の意識が高いと言われていますが、全てがそうであるとは言い切れませんので、必ず現地確認はしましょう。

管理は資産価値を維持するだけでなく、あらゆるトラブルを回避することに繋がります。

建物の質やグレード、利回りが高いかどうかなども重要ですが、マンションは管理を買うつもりで物件を選ぶことが重要です。

2-4:保険には必ず加入しよう!

マンション経営に限らず、不動産を所有して賃貸する場合は、貸し主も借り主も火災保険には必ず加入します。

保険加入は任意ですが、何の保険にも加入していないと万一の災害や事故に対して、全て自己責任で解決しなければならず、多額の負債を抱える可能性があります。

尚、火災保険だけでなく、地震保険にも加入することをオススメします。

地震保険は「全損」「半損」で分かれていますが、全損でなくても半損と認定されれば最大60%の保険金、軽微な損傷でも最低5%を受け取ることができます。

政府が中心となって、設置された地震調査研究推進本部の報告によれば、今後30年以内に南海トラフ地震が起こり可能性は70~80%です。

出典:地震調査研究推進本部「主な海溝型地震の評価結果(地震発生確率)」

いざその時が来れば、地震保険に入っていたかどうかで被害を回復するのに雲泥の差が出ることは間違いないでしょう。

また最近では、賃貸物件内で事故が起きたときのために「孤独死保険」「死亡事故保険」といったものを扱う少額短期保険もあります。

これは物件内で、死亡事故などが起きたときの清掃費用や、家賃収入の減少を補填してくれる保険です。

想定外の出費という、リスク対策にもなりますので、是非とも検討しておきたいところですね。

マンション経営に様々なリスクがある中で、「万が一」を深く考えない方も多いのですが、それまで順調だったマンション経営が突然にして負債に変わることのないよう、保険の加入は必須であると考えたほうが良いでしょう。

まとめ

マンション経営もマンション投資も、利益を得るという点で目的は同じです。

逆に、適切な運用ができなければ利益を得るどころか、大きな出費が発生するのも同じです。

賃貸需要や利回りの見極め、節税、管理など、マンション経営で行うことは多くあります。

それと同時進行で、必ず行うべきなのがリスク対策。

マンション経営で、どのようなリスクがあるか把握して予め対策すれば、きっと失敗しないマンション経営を実現できるでしょう。

尚、以下にマンション経営や投資で失敗した事例について解説した記事をご紹介しますので、リスク対策を学びたいという方は是非ご参考になさってください。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。