会社からの給料がなかなか増えないなか、大手企業でも副業を正式に認める会社が増えているなど、かつてのように会社からの収入に依存する時代は終焉を迎えているとも言えます。

そこで収入を増やすためには、自分の力で収入源を確保しなければいけません。

自分で会社の給料以外の収入源を確保できるようになれば、生活に余裕をもたらすことができる上に、老後の収入限にも対応できます。

また副収入が増えれば、将来的には会社員を止めて独立を検討できるでしょう。

しかし、自分で商品を仕入れて売るなど、わずらわしい上に、リスクのある副業は難しいという人も多いはずです。

そこでまず自分の貯金を運用して資産を増やす、いわゆる資産運用にはどんな種類があるのかをここでご説明いたします。

目次

- 1 1.初心者向けの資産運用12種類とその特徴

- 1.1 1-1:【預金】絶対リスクを取りたくない人なら国内銀行

- 1.2 1-2:【外貨預金】国内預金より利回りがいい

- 1.3 1-3:【個人向け国債】国が保証してくれるので預金よりさらに安心!

- 1.4 1-4:【社債】国債より利回りが高い。好きな企業を長く応援したい人

- 1.5 1-5:【株式投資】インカムゲインとキャピタルゲイン両方狙うなら!

- 1.6 1-6:【外国為替取引(FX)】一攫千金が狙える!?

- 1.7 1-7:【iDeCo】会社員がやる資産運用で最強クラスの節税メリット

- 1.8 1-8:【J-REIT】不動産投資に興味がある人は手始めに

- 1.9 1-9:【投資信託】考えるのが面倒くさい、数字が苦手なら投資のプロに運用してもらう!

- 1.10 1-10:【上場投資信託(ETF)】株式のように売買が可能。株式と投資信託のいいとこどり!

- 1.11 1-11:【外貨MMF】投資信託と外貨預金のいいとこどり!

- 1.12 1-12:不動産投資

- 2 2.出来る限りリスクを抑えるための方法とは?

- 3 まとめ

1.初心者向けの資産運用12種類とその特徴

世の中には数多くの投資があります。

今話題の投資といえば、仮想通貨を連想する人も多いと思いますが、仮想通貨はまだまだ新しい投資手法であり、仮想通貨投資の運営を行う事業者自体のリスクが大きくなっています。

投資初心者の方ではなかなか利益を出すことが難しく、お勧めできる投資手法とは言えません。

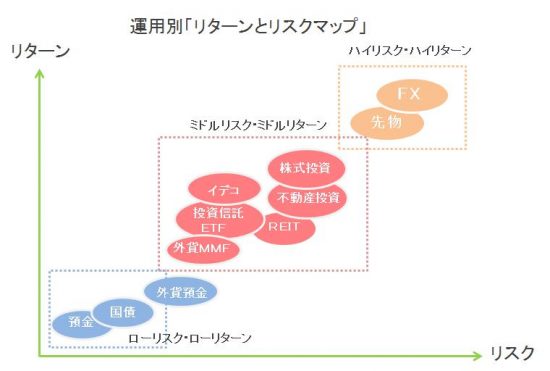

そこで、以下のリターンとリスクマップをご覧ください

この記事では比較的歴史が長く、初心者の方でも勉強しやすい投資12種類について取り上げていきます。

1-1:【預金】絶対リスクを取りたくない人なら国内銀行

最もポピュラーな投資手法であり、かつほぼノーリスクと言えるのが国内の銀行への預金です。

銀行にお金を預けておけば、預金に対しての金利が発生します。

銀行が倒産しない限りは資産の損失を心配することもありません。

また銀行が倒産しても、1銀行あたり1千万円でしたら預金の安全が確保されます。

2000万円の資産があれば、2つの銀行に1千万円ずつ預ければノーリスクで資産運用できます。

一方その利回りは大変低く、ただ預けていただけでは0.01%程度でしょう。

定期預金でも年利0.1%程度という銀行もありますが、100万円預けたとしても利息は1,000円です。

リスクは確かに低いですが、収益性も同時に非常に低いです。

| 予算:1円~

メリット:ほぼノーリスク デメリット:金利が非常に低い 向いている人:ある程度資産がある人(1000万円以上)で絶対損をしたくない人 |

1-2:【外貨預金】国内預金より利回りがいい

国内の銀行に預ける時は円で預けますが、円ではなくドルやユーロに両替してから銀行に預けることもできます。

それが外貨預金です。

日本の現在の政策金利は非常に数字が低いため、円での預金にも金利の低さが反映されています。

しかし、アメリカの政策金利は現在1.5%を超えており、日本円の預金と比べれば、ドル預金ははるかに利回りが良いです。

価格ドットコムで、金利の高い順(米ドル)を一覧にしたものがこちらです。

| 銀行名 | 米ドル | ユーロ | 豪ドル | NZドル | 南アランド |

| 新生銀行 | 1.900% | 0.001% | 1.500% | 1.500% | 4.500% |

| ジャパンネット銀行 | 1.800% | 0.001% | 1.100% | 1.500% | – |

| 三菱UFJ銀行 | 1.040% | 0.001% | 0.300% | 0.300% | – |

| 三井住友銀行 | 0.600% | 0.010% | 0.700% | 0.850% | – |

| みずほ銀行 | 0.580% | 0.020% | 0.800% | 0.950% | – |

比較条件:期間1年 預入金額50万 ※2018年7月2日現在

参考元:価格ドットコム

定期預金であればさらに金利は高くなります。

一方で外貨預金は為替相場変動の影響を受けるため、円高が進行すると損失が発生する可能性があります。

| 予算:1000円~

メリット:円預金よりも利回りが高い デメリット:為替相場変動の影響を受ける 向いている人:ある程度資産がある人で、国内預金よりは少しリスクをとってリターンを得たい人 |

1-3:【個人向け国債】国が保証してくれるので預金よりさらに安心!

個人向け国債は、国が発行している債券です。

国が発行しているため、日本が破産しない限り資産は失われません。

金利は0.05%と銀行預金よりは上といった程度ですが、元本と金利は国が保証してくれるため、銀行預金よりもその安全性は高く、ほぼノーリスクと言えるでしょう。

また変動型10年物を購入すれば、政策金利などの上昇に伴い、金利が上がる可能性があります。

それだけに非常に人気が高く、常に任意のタイミングで購入できるわけではありません。

また銀行預金のように、即座に引き出せるわけでもないので、換金したい時も、多少時間かかりがかかります。

それでも大変手堅い投資先と言えるでしょう。

| 予算:1万円~

メリット:銀行預金よりも安全で金利が高い デメリット:購入できるタイミングが少ない。収益性が低い。 向いている人:銀行より国が保証してくれるので安心。とにかく損をしたくない人 |

1-4:【社債】国債より利回りが高い。好きな企業を長く応援したい人

こちらは株式会社が発行する債券です。

株式会社は債権を発行することで資金を調達します。

会社によってリスクや利回りも変わってきます。

例えば、ソフトバンクの社債は金利2%とかなりの高利回りであり、大企業だけに倒産リスクが低いこともあって非常に人気が高いです。

それでも株式会社である以上全く倒産のリスクがないわけではありません。

国債と比べれば、リスクもリターンも両方とも高いのが特徴と言えるでしょう。

また、発行される機会も多くないので、好きなタイミングで購入できるわけではなく、購入後一定の期間保有していないとまとまった利益にはなりません。

柔軟な資産運用をしたいという場合にはややデメリットと言えるでしょう。

| 予算:1万円~

メリット:倒産リスクが低い企業を選んで投資でき、国債より利回りが高い デメリット:購入タイミングが限られているので、資金があっても投資できないことがある。任意のタイミングで売却できないことが多い。 向いている人:株式よりはリスクが低く安定している、余剰資金があり長期保有目的での資産運用を検討している人 |

1-5:【株式投資】インカムゲインとキャピタルゲイン両方狙うなら!

企業が発行する株を購入し、相場の変動による売却益を得ていくのが株式投資です。

また売却せずとも、株式を所有しているだけで配当金や株主優待といったインカムゲインが得られます。

信用取引を行えば、所有する資産以上の金額の運用も可能です。

非常にポピュラーな投資手法であるため、実際に株で資産運用をする人も多く、参考書など投資のノウハウも確立されています。

一方で景気の変動の影響を大変受けやすく、株価が暴落することは頻繁にあります。

また、インカムゲイン目当てで株を所有していても、企業の業績が悪化すれば配当金や株主優待などはなくなることも珍しくありません。

さらに会社が倒産すれば資産はゼロになってしまいます。

| 予算:1万円~

メリット:売却益と配当金という二つの種類の利益を得られる。投資について勉強しやすい デメリット:リスクが高く安定した投資先を選べるようになるまでは勉強が必要。景気の悪化の影響を非常に受けやすい。 向いている人:精通している業種があると業績はいいが、割安な株を狙えることも可能。企業の財務諸表を読める人。損切りができる人 |

1-6:【外国為替取引(FX)】一攫千金が狙える!?

株式投資と同様に個人投資家のポピュラーな投資先と言えるのが外国為替取引(FX)です。

こちらも相場の変動による売却益、また通貨間の金利差を生かしたスワップ金利という2種類の利益を得ることができます。

株式投資と比べれば投資対象が少ないため、投資先の選定に掛けなくてはいけない時間は少ないでしょう。

また、月曜日から金曜日まで24時間ずっと相場が変動しているので、任意のタイミングで投資が可能です。

さらに25倍までレバレッジをかけた投資ができるので、手持ちの資金以上の金額の通貨ペアを購入して、大きな利益を出すことができます。

デメリットとしては常に相場が動いているため、相場の状況を常に確認しなければいけないという点。

また株式市場同様に景気の変動の影響を受けやすいので、暴落が頻繁に発生する点です。

| 予算:1000円~

メリット:レバレッジをかけた投資ができるので、手持ちの資金以上に一攫千金を狙える。スワップ金利重視でインカムゲイン運用も可能。 デメリット:レバレッジを掛ければそれだけリスクも大きくなる。暴落が発生しやすい。相場を常にチェックしなくてはいけない 向いている人:相場の状況を確認できやすい環境にいる人、世界情勢に詳しい人 |

1-7:【iDeCo】会社員がやる資産運用で最強クラスの節税メリット

個人型確定拠出年金の頭文字をとってiDeCoと呼びます。

毎月一定額積立てていき、そして証券会社などに運用を任せます。

60歳を過ぎれば積み立てたお金と運用益を受け取ることができます。

さらに、iDeCoとして積み立てたお金を所得税から控除できます。

年金としての運用益と節税効果が高いので、実質的な利回りは10%以上と非常に高いとも言われます。

ただし毎月iDeCoとして積み立てられる金額は属性によって違いはあります。

iDeCoについてもっと詳しく知りたい方は↓

賢くiDeCoを始めるならSBI証券がおすすめ!今選ぶべき商品4選

| 予算(掛金):5000円~6万8千円(毎月)

メリット:年金の運用益と節税という二重のメリットがあるため、組み立てていく金額に対して10%以上の非常に高い利回りが期待できる。 デメリット:運用益は必ずしも出るわけではなく、損失が発生する可能性も含んでいる。60歳まで積み立てたお金を引き出すことができないので、急病や急にお金が必要になった時の資金の流動性が低い。職業により運用できる金額に差がある。 向いている人:(今すぐ使う必要がないお金)資金がある人、正社員で年収500万円以上の方 |

1-8:【J-REIT】不動産投資に興味がある人は手始めに

クラウドファンディングのように、複数の投資家から少額ずつお金を集めて不動産を購入。

その不動産の運用益や売却益を投資家に分配していく形の証券ファンドです。

投資家にとっては、不動産投資を始めるような資金がなくても、少額から投資ができるため、3%以上の比較的高めの利回りが期待できます。

また証券として上場としているので、相場が変動すれば売買益も見込めます。

売りたいときの現金化も容易です。

| 予算:5万円~

メリット:不動産投資を少額から行える。分散投資が容易なのでリスクを軽減しやすい。証券市場での売買も可能なので現金化がしやすい。 デメリット:不動産市場の影響を受けるので不況になると価格が下落しやすい。証券市場で売買されるので不動産実物よりも価格が変動しやすく、損失が発生する可能性がある。 向いている人:株式投資より不動産投資に興味はあるが現物を所有するのが少し怖い人 |

1-9:【投資信託】考えるのが面倒くさい、数字が苦手なら投資のプロに運用してもらう!

投資信託は資産運用のプロに自分の資金を預けて、株式や外貨などを運用してもらい、利益を一部還元してもらう投資です。

プロが資産運用するだけに、初心者が投資するよりも高い確率で利益を上げられ、年利4%以上など高い収益性が期待でいます。

ただし、資産運用のプロとはいえ投資が成功する保証はありませんし、投資信託を依頼すると成否に関わらず手数料が発生します。

リスクはそこまで高くない投資手法ですが、それでも確実に利益が出るとは限りません。

| 予算:1万円~

メリット:投資対象の知識がなくても投資で利益を上げることができる。プロに資産運用を任せることで手間を掛けずに高い確率で利益を出すことができる。 デメリット:確実に利益が出るとは限らない。運用を委託しただけで手数料が発生する。 向いている人:多少はリスクをとってもリターンが欲しい、しかし数字等難しいことが嫌な人。 |

1-10:【上場投資信託(ETF)】株式のように売買が可能。株式と投資信託のいいとこどり!

投資信託の中でも証券取引所に上場しているものに投資することを上場投資信託(ETF)と言います。

投資信託と比べると購入価格が市場取引価額に対し、上下するという流動性の高さが特徴です。

ETF自体の売買で利益を獲得することもできますし、投資信託と同様に資産運用での利益も獲得できます。

また通常の投資信託よりも手数料が安いのがメリットです。

| 予算:1000円~

メリット:相場に合わせてリアルタイムで価格が変動するので安く購入できる可能性がある。少額からの投資が可能で分散投資をしやすい。手数料も安い。 デメリット:利益が出るとは限らない。流動性が高いため、売買損失が発生する可能性もある。損失が発生した場合でも委託料を支払わなければいけない。 向いている人:投資信託より安い手数料なので株式投資をしていて分散投資を考えている人におすすめ。 |

1-11:【外貨MMF】投資信託と外貨預金のいいとこどり!

投資信託の中でも外貨建てで運用する投資信託のことマネーマーケットファンド(MMF)と呼びます。

日本の現在の政策金利はほぼ0%ですが、南アフリカやトルコリラなど政策金利が4~5%といった非常に高い政策金利設定している国もあります。

そういった国の通貨で資産運用することで、資産運用益と金利収入の二つの収益源を確保し、高い利回りを狙っていくのです。

一方証券会社経由で外貨MMFは購入できますが、政策金利の高い通貨ほど、相場が下落する傾向にあります。

特にトルコリラはここ数年はずっと右肩下がりで相場が下落しています。

金利が高い通貨は、市況に不安が起きた時には売られる傾向にあることを理解しておきましょう。

| 予算:1000円~

メリット:高金利通貨を運用することにより、高い運用益が期待できる。 デメリット:高金利通貨は暴落しやすく、相場のボラティリティが高い。為替通貨の変動により損失が発生する可能性もある。 向いている人:いつ解約しても違約金が発生しないため、元本割れのリスクが少ないので、資産運用初心者にはおすすめ |

1-12:不動産投資

アパートやマンション、また土地といった不動産を購入し、それを貸し出して家賃収入を得ていくのが不動産投資です。

毎月の家賃収入が見込める上に、手間をそれほど伴わないので、不労所得に近い性質で収入を増やせます。

さらに、家賃収入というインカムゲインだけではなく、不動産相場の上昇で売却益を見込むこともできます。

特に現在東京都心では不動産相場の上昇が続いているため、売却益も確保しやすくなっています。

一方で、バブル崩壊のように急激な市場の変化によって、販売価格が下落するリスクがあります。

家賃収入目当てであれば相場変動リスクはそれほど気にしなくて済みますが、人口の少ないエリアなど空室が発生しやすい場所の物件は収入がなくなるというリスクもあります。

現金だと数百万円、数千万円と大きな金額が必要になりますが、融資をうまく活用し少額の自己資金で大きな資産を作る事も可能です。

毎月のローン返済は家賃収入でまかなっていきます。

| 予算:10万円~

メリット:家賃収入目当てであれば不労所得に近い収入を見込める。相場が上昇傾向にあるし今日ならば売却益も容易に加工できる。実作業が伴わないためサラリーマンの副業として始めやすい。 デメリット:まとまった資金が必要になるので、貯金がない人や他に高額のローンを組んでいる人にとっては投資を始めること自体が難しい。人口が減っている日本ではエリアを選ばないと空室リスクが非常に高くなってしまう場所はある。 向いている人:自己資金を用意できる人、なくても会社員で年収500万以上の方 |

2.出来る限りリスクを抑えるための方法とは?

投資である以上必ずリスクは存在します。

ほぼ100%確実に利益を確保したいのであれば、銀行への円預金、もしくは国債を購入するしかないでしょう。

しかし、その場合年間の利回りは0.1%以下と大変低いものになってしまいます。

年利で2~3%以上の利益を確保したいのであれば、ある程度のリスクは覚悟しなければいけません。

それでもできるだけリスクを抑えて大きな損失を発生させないためには、どういった点を心がければよいのでしょうか。

2-1:投資対象を分散する

まず投資対象の分散が必須となります。

一点集中投資をしていると、その投資対象の暴落が起きた場合、致命的なダメージを受けてしまいます。

例えば、1社の株しか買っていない場合、その会社の業績が悪化するだけで、資産が一気に半分以下になってしまうこともあります。

しかし、二つの会社に分散投資をしていれば1社の下落が起きても、もう1社の株価が上昇することもあり、ダメージを抑えられます。

また日本国内だけではなく、海外の投資対象に分散をすることで「国」から生まれるリスクを抑えられますし、通貨の暴落リスクなども抑えられます。

ここで紹介しただけでも10種類以上の投資対象があるのですから、3つや4つの投資対象を選んで、国や通貨、投資対象などを分散しておきたいものです。

2-2:投資時期を分散する

投資対象だけではなく、投資時期を分散することも考えなくてはいけません。

特に相場が変動する商品を対象に、安定した運用を行いたいのであれば、購入単価をできるだけ平均化しておくことが重要です。

一ドル110円の時に円ドルを購入してしまうと、円高が起これば大きな損失になります。逆に1ドル90円の時に円ドルのペアを購入すると、円安が発生すれば大きな損失が発生してしまいます。

一方、その二つの相場時に円ドルペアを同じ量だけ購入していれば、購入単価は1ドル100円となり、ある程度の円高にも円安にも対応できるでしょう。

投資時期を分散しておけば、資産の長期運用を狙う人もリスクを抑えられます。

2-3:撤退ラインを厳密に決めておく

投資を行う以上、自分の思った通りに相場が100%動くことなど絶対にありません。

ある程度の損失が発生することを織り込んだうえで、相場が思うように動かなかった時にできるだけ損失額を小さくし、相場が期待通りに推移した時に利益を拡大していくことで最終的に利益を確保するのです。

損失を最小限に抑えるために、あらかじめ撤退ラインを決めておくことが重要です。

特に相場変動が激しい株やFX投資では、損切りができるかどうかが投資家としての成否を左右すると言えるでしょう。

他の投資に関してもずっと持っていれば、いずれは利益が出ると思い込むのではなく、目的通りの運用ができていないと判断した時点で速やかに撤退し、他の投資対象を選んでいきましょう。

特に短期的な投資を狙う人にとっては損切りは大変重要です。

ただ不動産投資のように、長期運用を目的とした資産を維持するための、十分な資金があるのでしたら、目先の相場の変動に惑わされず、ずっと所有しておくという方法も取れます。

2-4:ハイリスク=ハイリターンだと知る

基本中の基本ですが、リターンが大きい、つまり利回りが大きい投資手法ほど、損失のリスクが高くなります。

ローリスクハイリターンや、ミドルリスクハイリターンといった投資手法はないと言っても過言ではありません。

また、投資信託のようにプロに任せれば必ず利益が出るというわけでもなく、過去の相場の変動が一定の価格帯の中で動いていたからといって、これからも全く同じ動きをするわけでもありません。

相場は生き物であり、想定内の出来事しか起こらないということは絶対にないのです。

まとめ

投資手法を選んでいくためには、できるだけリスクを抑えつつ、かつリターンが期待できるものを選びみたいものです。

まだ投資に慣れていない段階で利益を出すためには、相場変動に左右されない、安定性の高い投資商品を選ぶことが重要です。

そうしないと、本業との両立もままならなくなり、相場の変動に右往左往した結果、損失だけを積み重ねていくことになってしまいます。

いきなり大きな利益を求めるのではなく、十分な運用資金を用意してから比較的確実性の高い投資商品を選んでいくと良いでしょう。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。