「30代の私、今の自分の貯金額って他人とくらべてどうなんだろう?」

30代の人たちが一般的にどのくらい貯金を持っているのか、自分の貯金額は平均より上なのか下なのか・・気になりますよね。

今回の記事では、気になる30代の平均貯金額を明らかにしていきます。

また「平均貯金額」はあくまで平均額。

実際にライフイベントごとにかかるだろう費用を算出し30代で貯めておくべき理想の貯金額をいくらなのか、さらに「貯金をするための適切な方法」に至るまでを解説しています。

ぜひ参考にしてみてください♪

目次

1.みんなの貯金はいくら?データに見る30代の貯金額

30代の貯金額というと20代よりはある程度仕事も安定し、家計のやりくりにも慣れ貯金はある程度あるイメージです。

しかし他人の預金通帳を見るわけにもいきませんので、世の中の平均的な貯金額は気になるところです。。

この記事を読み進めていくにあたり、まずは30代の平均貯金額を見ていきましょう。

1-1:30代の貯金額が分かるデータ

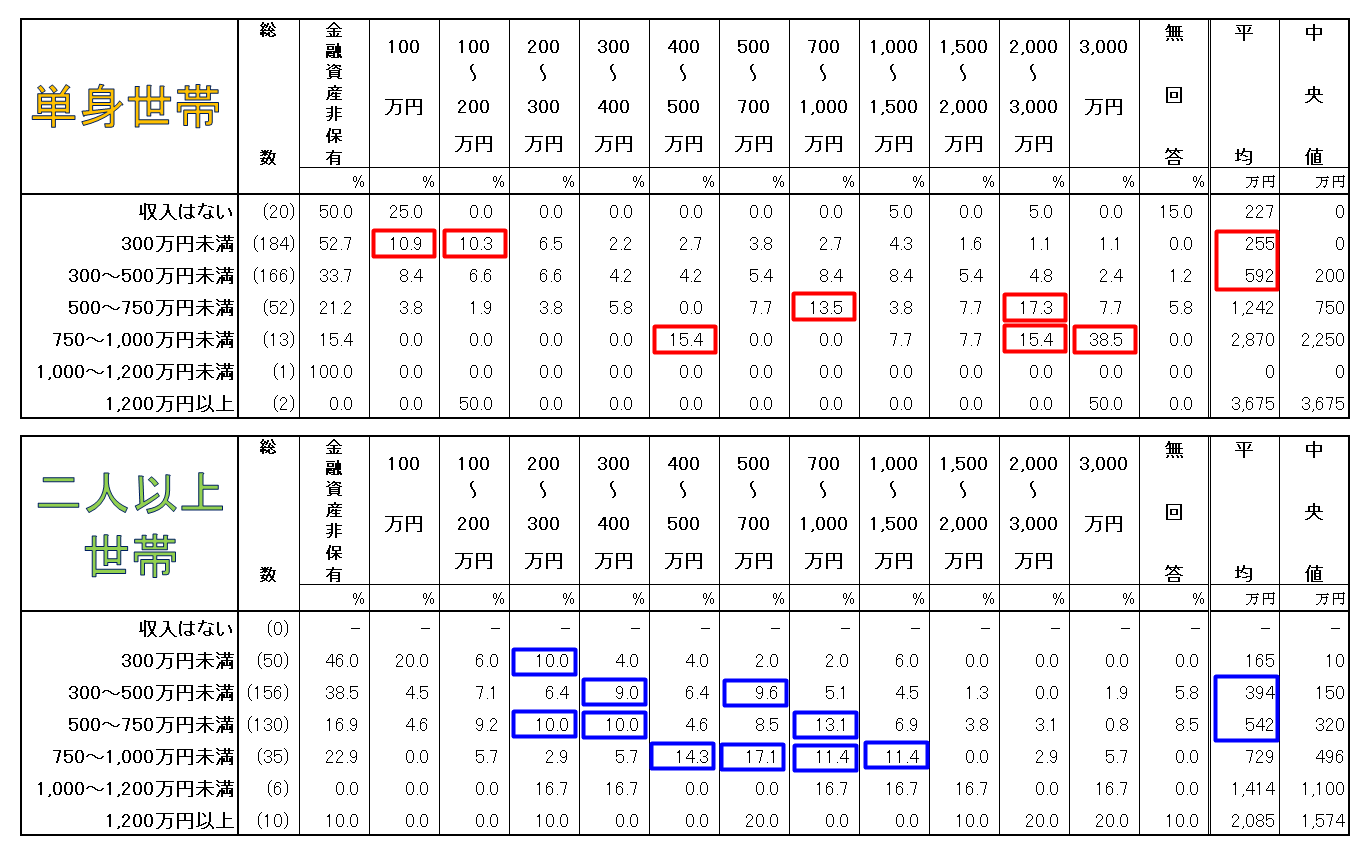

最初に年収と世帯の別による貯金額が分かる、金融資産保有額の分布図をご覧ください。

出所

金融広報中央委員会 知るぽると「家計の金融行動に関する世論調査[単身世帯調査](平成19年以降)」

金融広報中央委員会 知るぽると「家計の金融行動に関する世論調査[二人以上世帯調査](平成19年以降)」

年収が増えると金融資産の保有額が増えていくのは単身者も二人以上世帯も同じです。

上記グラフでは特徴的だと考えられる数字を赤と青の枠線で囲っていますが、ここから見えてくるポイントをまとめてみたいと思います。

| 【金融資産保有額のポイント】

・単身者の金融資産保有額の割合はバラつきがあるのに対し、二人以上世帯は300~1000万円に集中する。 ・単身者の金融資産額は比較的に多いが、年収は「300万円未満」「300~500万円」という割合が多い。 ・二人以上世帯では300~700万円ほどの金融資産を保有する世帯が多い。 |

格差社会なんて言葉もありますが、年収300万円の単身者で金融資産未保有と回答している方が半数以上になっているのは少し驚きです。

また、二人以上世帯の方が年収額は多いにもかかわらず、金融資産保有額は単身者の方が多いこともポイントになります。

では実際に、30代の収入額は平均してどのくらいなのでしょう。

30代の男女別収入額も見てみましょう。

1-2:30代の男女別収入額

以下のデータは平成29年7月に厚生労働省が調査した「賃金構造基本統計調査」による、年代、男女別の月収額から抜粋したものです。

【男性】

30~34歳:28.9万円

35~39歳:32.4万円

【女性】

30~34歳:24.2万円

35~39歳:25.4万円

【30代男女平均】

27.7万円

出所:厚生労働省「賃金構造基本統計調査」

男女格差の是正とは言われ続けてはいるものの、皮肉にも女性よりも男性の収入が高いという現状は変わっていないように思えます。

ともあれ、今回のテーマは「30代の貯金ってどれくらい?」ということです。

上記データから、ボーナスを考慮しない年収に置き換えると30代の平均年収は約300~400万円ということになります。

先ほどご紹介した金融資産保有額の分布図では、年収300万円台の金融資産保有額は単身者平均で592万円、二人以上世帯で394万円となっていました。

単身者こそ金融資産保有額にバラつきはあったものの、ここまでのデータを見るに、30代の貯金額は300~600万円という範囲の方が多いのではないかと考えられます。

仮に貯金額が450万円だとすると、30~39歳までの10年間に毎月4万円ほどをコツコツ貯金しないと達しない額ですので、多くの方が貯金を意識しているのだろうということは明白です。

ここまで30代の平均貯金額を見てきましたが、平均貯金額はあくまで平均額。

2章でこれからライフイベントごとにかかるだろう支出考慮し「30代のうちに最低限貯めておきたい金額」を考えていくことにします。

2.30代で貯金が900万円必要な理由

貯金に明確な目的をお持ちの方も多いでしょうし、「お金があるに越したことはない」という何となくの理由という方もいらっしゃるでしょう。

ただ、ライフスタイルの違いによって必要な貯金額や収入額は人それぞれですから、自分にとって適正な貯金額と言われてもピンときませんよね。

そんな疑問の解消にお勧めなのが、将来必ず訪れる「ライフイベント」で考えてみるということです。

ライフイベントとは、結婚、マイホーム購入、教育資金、老後資金という多くの人に訪れる出来事の事。

女性なら出産というライフイベントも加えられますが、「自分にはどのくらいの貯金が必要か」ということは今後起こり得るライフイベントを漏らさず挙げ、その都度いくら必要になるかを考えれば良いのです。

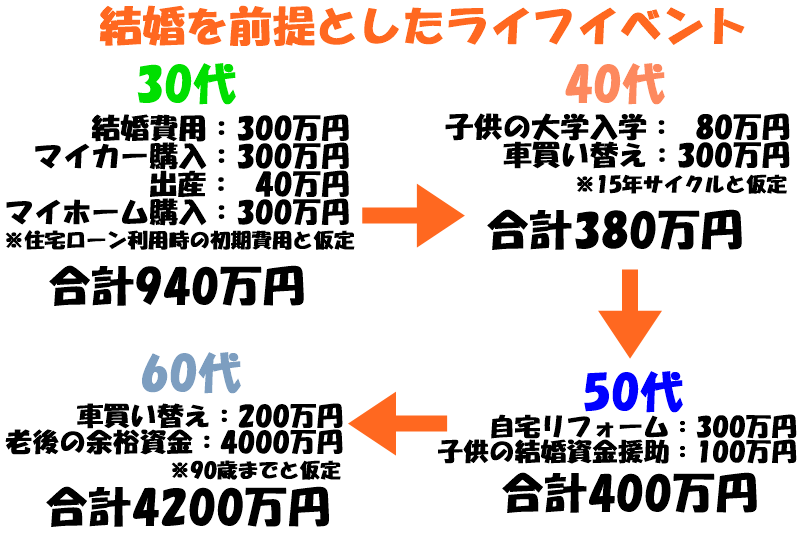

2-1:結婚を前提としたライフイベント

ライフイベントは「結婚を前提とした場合」「独身を前提とした場合」で分けることができます。

まずは、結婚を前提とした場合の主なライフイベントと必要な費用を見てみましょう。

それぞれに明確な相場があるわけではありませんので、一般的な費用としてご覧ください。

ご注意いただきたいのは、このグラフはあくまで「ライフイベントで必要になる費用を貯金から支払う場合」を仮定していますので、例えば子供の養育費や教育費については、就学後は定期的に発生する定期的な費用であるため考慮していません。

毎月の食費やローンの支払い、親の介護費用なども同じで、それらまで上記に含めると「貯金から支払う費用」として考えから外れてしまうことになります。

さて、上記の例で見るとすれば30代のライフイベントに必要な費用は何と900万円以上。

仮にマイカーを購入しない、またはカーローンで購入するにしても、貯金でライフイベントをクリアするなら600万円の貯金は用意しておいたほうが良いという事になります。

但し、以上はあくまで一般的なライフイベントの例です。

「子供が増えた」「病気をした」「冠婚葬祭や法事が重なった」「旅行に行った」など、予定していないイベントが起こる可能性は十分あります。

緊急時のため用意すべきお金を一般サラリーマンの年収400万円ほどと考えるなら、最低1000万円の貯金は欲しいところです。

では、上記に対して「独身を前提とした場合」では何か違いがあるのか見てみましょう。

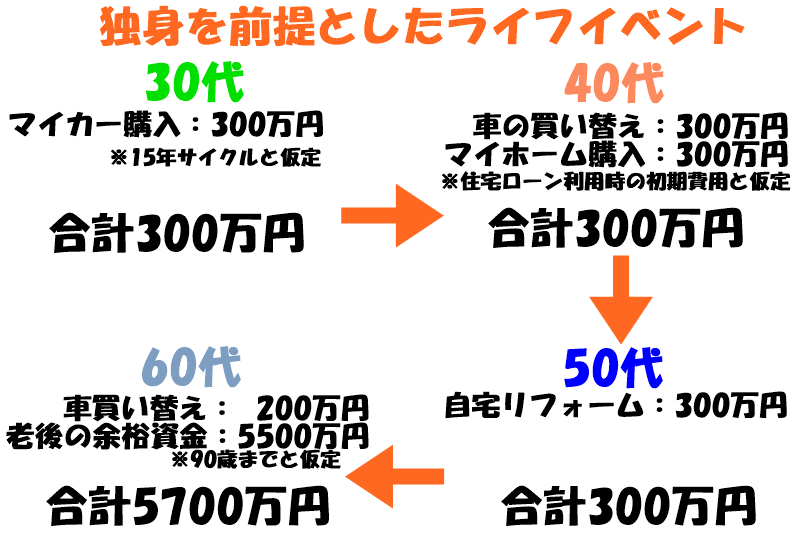

2-2:独身を前提としたライフイベント

結婚して子供ができて、定年を迎えて…といった一般的なライフイベントに対し、昨今では生涯未婚という方も増えています。

もし生涯独身だったとしたら、ライフイベントや費用がどう違ってくるのか見てみましょう。

尚、マイホーム購入は多くの銀行が80歳完済を上限としておりますので、40代で購入する前提として算入しております。

独身を前提とした場合も同様に、緊急時のお金を考慮して別途400万円を用意するのであれば、上図の300万円にプラスして700万円あるとある程度の余裕が持てそうです。

結婚を前提とした場合と比較して違うのは、若いうちは誰にも気兼ねすることなく自由にお金を使うことができる反面、自分一人の収入だけで上記のライフイベントを全てクリアしていかなければないということです。

尚、結婚した場合も独身の場合も「老後の余裕資金」が一番の負担となりますが、独身の場合5500万円もの大金が必要です。

単身者の場合は家族を持たないため必要な費用も少ないのは簡単に予想できたことですが、結婚する場合も独身の場合も老後の資金がちょっと不安になる金額ですね。

この老後の余裕資金については下記の記事を前提としておりますが、非常に参考になりますので併せてご覧ください。

単身者の場合は差し当たって用意しておくべき貯金というの多くなく、むしろ30代でマイカーやマイホームを持つ、会社を興すなどの目標があるなら、それに必要な額を用意すれば足りますが、老後を考えて貯金を増やすことは意識したほうが良さそうです。

改めて、30代の「結婚を前提とした場合」と「独身を前提とした場合」のライフイベントと費用の違いを見てみましょう。

【結婚を前提とした場合】

結婚費用:300万円

マイカー購入:300万円

出産:40万円

マイホーム購入:300万円

「合計940万円」

【独身を前提とした場合】

マイカー購入:300万円

「合計300万円」

上記の合計額は、ライフスタイルや年代により最低限必要な貯金額と言い換えられます。

結婚を前提としているか独身を前提としているかで大きな違いがありますが、独身を前提としていても素敵な人が現れて結婚する日があるかもしれませんし、経済情勢の変化や税制改正などを理由に先立ってマイホームを購入しようと思う日が来るかもしれません。

そう考えると独身を前提としていても900万円の貯金は用意しておきたいところです。

尚、ここまでご紹介させていただいたデータや費用額は、あくまで調査結果としての「世の中の平均」です。

30代以降にも訪れるライフイベントを考えると、現在の貯金額を見て「平均を超えているから大丈夫」と安易に考えられるものではないと考えておくべきと言えるでしょう。

3.確実に貯金を増やす!正しい貯金の方法

「30代の貯金額」「将来必要になるお金」という2つの視点からお金について考えてきました。

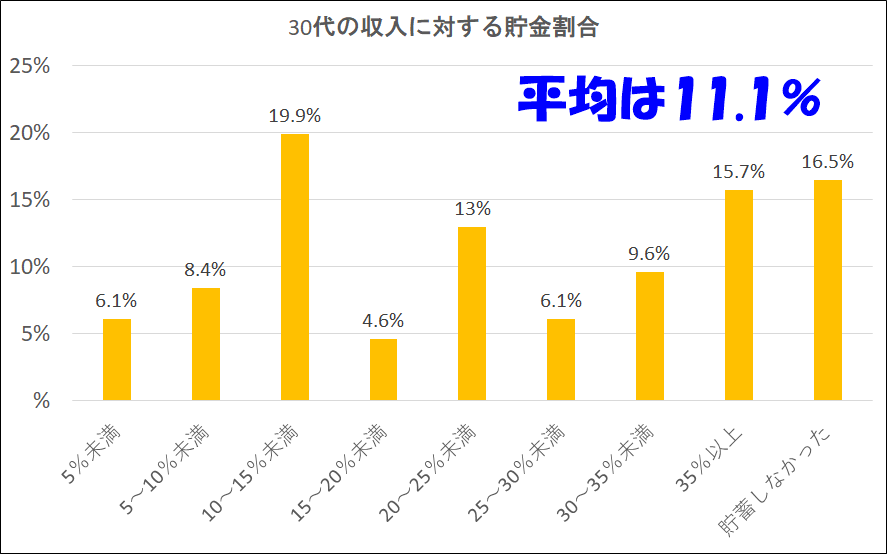

そういえば、貯金がある人たちは毎月のお給料からどのくらいの額を貯金に回しているのでしょう。

金融広報中央委員会「知るぽると」が公開しているデータから、30代の収入に対する貯金割合をグラフにしましたのでご覧ください。

貯金は収入の1割くらいという話を聞いたことがある方も多いかと思いますが、上記データでも似たような結果となりました。

ただ、こちらも結局はあくまで世の中の人の平均的な数値です。

貯金しなかったという方も16%以上いらっしゃいますが、30歳で貯金が0円なら30~39歳までの10年間(120ヶ月)に、毎月3~6万円ずつ貯金すれば最初にご紹介した平均的な貯金額にする事はできます。

ただし、前章のとおり大事なのは今後のライフイベントに合わせて必要な貯金額にすることです。

毎月の貯金額の割合を増やすに越したことはありませんが、毎月の貯金割合を増やし過ぎると日々の生活が苦しくなり、貯金割合が低いと貯金が増えないというジレンマもあります。

貯金だけを目的に生活していては、日々の活力も無くなってしまいますね。

そこでこの記事の最後として「ゆとりをもって貯金する方法」をご紹介させていただきます。

3-1:家計簿などの収支表を見る癖をつける

誰しも面倒に思う家計簿ですが、始めてしまえば非常に簡単ですし、お金に対する考え方が変わったという方もいらっしゃいます。

何も、決算報告書のような堅苦しいものを作る必要はなく、パソコンをお持ちならエクセルなどを使えば簡単に作ることができます。

最近ではスマホの家計簿アプリも人気ですが、紙とペン、定規で簡単な表を作成するだけでも構いません。

まずは固定費(光熱費や携帯代、税金、ローンなど)や食費など、毎月の全支払いを書き出しましょう。

それに対して毎月の収入を予測で良いので書き出し、収入を差し引いたらどのくらいお金が残るのか、若しくは赤字となるのかを計算します。

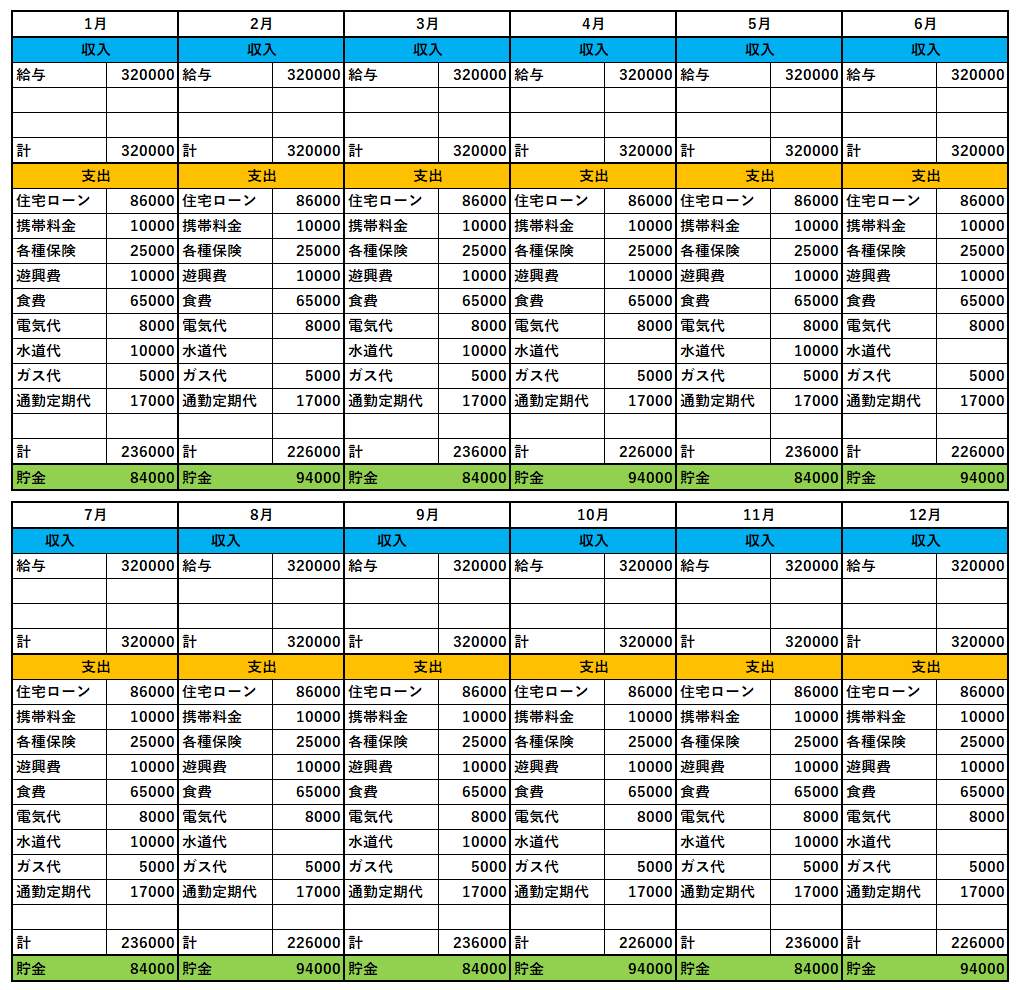

実は家計簿や収支表作りにおいてコツがあるのですが、ご紹介の前に以下の図をご覧ください。

非常に簡単なものではありますが、各月の最下部は差引額ではなく「貯金」という風にしています。

こうすることで毎月の貯金額が多いのか少ないのかが一目で分かりますので、少ないのであれば節約を、多ければそのまま貯金するか、ちょっとした贅沢をするかなんて検討することができます。

また、あまり細々と文字が並んだものよりも、こうした簡易的なものの方が家計簿として見やすくなる上、継続しようという気にもなります。

またもう一つコツがあります。

それは、毎月の支払いに優先順位を付けるということ。

もちろん意図的に支払いを遅らせる滞納はよくありませんが、支払いにも「後で支払ったほうが得」というものと「後に回しても問題ないもの」という風に種類を分けられます。

分かりやすい例で言うと、通勤定期は更新日を毎月少しずつズラしていくといずれ1ヶ月分が節約できます。

逆に、住民税の支払いを後回しにすると延滞金がかかる上に、差し押さえのリスクも伴います。

こんな風に自分の毎月の収支が把握できると、「無駄遣いしているもの」「節約できそうなもの」「副業する必要がありそうか」ということが明確になるだけでなく、貯金を前提とした収支表であるため節約意識を高めることができます。

3-2:無駄な支出を抑えて無理のない節約をする

毎日の生活で「節約節約…」と気を張っていては、いつかは疲れてしまいます。

ストレスフリーな貯金をするには「無理のない節約」を心がけましょう。

例えば、毎月の携帯代はプラン変更やキャリア変更で大きな節約が可能です。

5000円~1万円も安くできたなんて方もいらっしゃるほどで、ライフスタイルを変えずに大きく節約が可能です。

ちょっと手続きするだけで、ほんの少し工夫するだけで、たまに気を付けるだけで、出費を抑えられるものは多いはずです。

生活スタイルを変えることなく節約するには「気づいたら毎月無くなってるお金」を把握することが重要です。

3-3:副業で貯金額を増やす

生活スタイルを変えることなく、ストレスフリーな節約をしてもなお貯金額が足りない、若しくはもっと貯金額を増やしたいという方は、思い切って副業することをお勧めします。

本業に支障が出たり、頑張りすぎて過労になるようならお勧めできませんが、趣味が高じてビジネスになっていたなんて話もよく聞くところです。

つまり、自分に合った「楽しんでやれる」ことが副業で貯金額を増やすコツです。

例えば、写真が趣味なら最近人気のクラウドソーシングのポータルサイトを覗いてみましょう。

「写真を撮ってほしい」という依頼が多くありますので、場合によっては月に数万円の報酬を得ることが可能です。

他にも、週に数回や数時間だけバイトするとか、運動がてら気が向いた時だけ日雇いの体力仕事をしてみるなどでも良いでしょう。

月に数万円だけでも余裕があったら、毎月の貯金額はそのままにちょっとした贅沢もできるかもしれませんね。

3-4:使う予定の無いお金は投資する

そして最後にご紹介するのは「貯金はしたいけど節約も嫌だし、働きたくもない」という方にオススメの「使わないお金は投資や運用に回す」という方法です。

注意すべきなのは投資や資産運用にはリスクが付きものであることを絶対に忘れないことです。

貯金が増えるどころか減る可能性があります。

「投資はどうなるか分からないから…」という方も多いかと思いますので、金融庁が提供する資産運用シミュレーションをご紹介します。

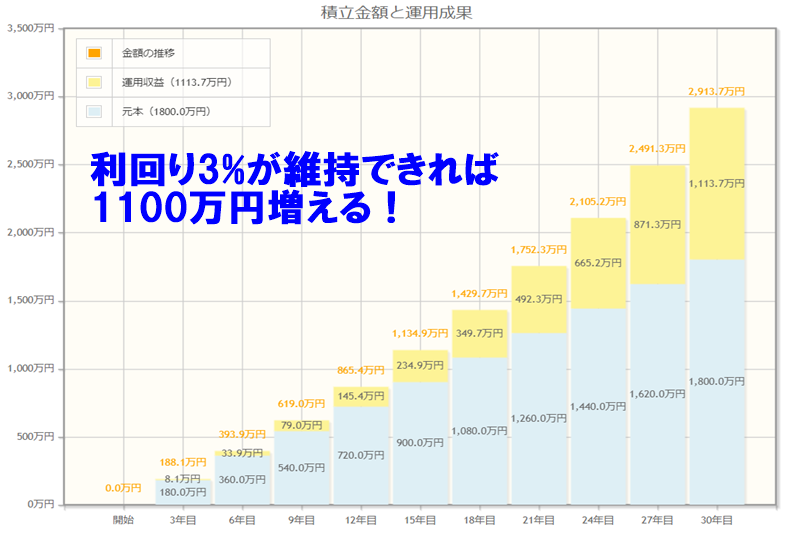

試しに毎月5万円をたった1%の利回りで積み立てたというシミュレーションをしたところ、30歳から60歳までの間に元本は約300万円も増えていることが分かりました。

仮に3%の利回りで運用できたとしたら、なんと約1100万円も増えます。

金融庁「資産運用シミュレーション」から引用

貯金というと普通預金口座に預けっぱなしという感覚の方が多いかと思いますが、普通預金の金利は限りなく0%に近いため全くお金は増えません。

よって、元本割れの可能性が少ない長期の定期預金や国債、投資信託、最近話題の投資型クラウドファンディングなどもお勧めです。

少しでも金利の高い商品を探し、リスク分散を兼ねていくつかの商品に投資してみましょう。

運用方法さえ間違えなければ、当初の資金を将来的に2倍に増やすことも可能です。

くれぐれも高リスク商品に投資して貯金を大きく減らしてしまったということがないように、十分注意しましょう。

コチラの記事もご参考にしてください♪

まとめ

今回は、30代の貯金額はいくら?ということから始まり、最後にどうやって貯金を増やすかということについて解説させていただきました。

今一度、本記事のポイントをまとめましょう。

・30代の平均貯金額は単身者で1002万円、二人以上世帯で735万円

・30代の理想と考えられる貯金は900万円

・「平均的な貯金額=目標とすべき貯金額」ではない

・必要な貯金額は将来のライフイベントから考える

・貯金は無理なく楽しんでやるのがベスト!

ただ、これらが正解というわけではありません。

記事の途中で、ライフスタイルによって必要な貯金額や収入は違うと申しましたが、例えば、都内の高級タワーマンションに暮らすような方であれば、少なくとも世帯年収として1000万円は必要になるでしょう。

逆に某テレビ局の番組では、自給自足の田舎暮らしで月収が数万円だけど、日々充実した暮らしを送る女性を紹介するコーナーなんてものもあります。

改めてご自身のライフスタイルや将来の目標を考え、それに対してどのくらいの貯金や収入が必要なのか。

この記事をお読みいただいた結果、貯金について今一度考えてみるきっかけとなれば幸いです。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

不動産投資をザックリ知りたい方は、動画【1分で解説不動産投資とは?】でわかりやすく解説していますので、チェックしてみてください!

また当社では初心者向けに、もっと詳しい内容がわかる、セミナーを連日開催しています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。