突然ですが、現金1,000万円があったとしたら、何につかいますか?

自宅購入の頭金や旅行、自動車の購入など、夢が広がりますよね。

しかし、現実志向の方は今後を見据えて、貯金を選択する方も多いはずです。

金融機関の預貯金は元本保証商品に分類されます。

元本保証の商品はリスクが小さい分、リターンも小さいです。

着実にお金を増やすことができますが、普通預金だと確実に増える部分は1,000万円預けてもATM手数料1回分にしかなりません。

この記事では、1000万円を元本保証商品の中でもどのようにしたら、ATM手数料を超えた利息を受け取ることができるか、もし、リスクのある商品で資産運用したら、いくら利息を受け取ることができるのかをご紹介します。

1.絶対損したくない人向けの運用方法(元本保証)

実は、銀行の預貯金以外は元本保証に近いですが、厳密にいうと元本保証ではありません。

満期まで所有していれば、当然金利を受け取ることができます。

ただし、株式とは違って、値段が大きく変わるものではありませんので、元本を割る可能性が低い商品ばかりです。

なお、破綻する可能性は極めて低いものの、国債ならば国、地方債ならば各自治体、社債ならば会社が万が一破綻してしまうと投資した金額は戻ってきませんので、注意してください。

1-1:定期預金はネット銀行に預けて増やす

トマト銀行ももたろう支店 きびだんご定期預金※2018年時点

| 1,000万円を1年運用した場合の予想金額 | 1,000万円を5年運用した場合の予想金額 |

| 10,020,000円(税引前)(金利0.200%) | 10,050,100円(税引前)(金利0.100%) |

| メリット:

・中途解約しない限り、確実に増える ・定期預金は、金融機関が万が一、破綻したとしても預金者ひとり当たり、元本1,000万円と破綻日までの利息等が保護されます。(ペイオフ制度) デメリット(リスク): ・リスクがない分、金利が低くお金が増えにくい ・資金が拘束される |

定期預金は元本保証がされた、リスクのない資産運用方法です。

特に、破綻したときでも預貯金が保護されるというメリットが大きく、多くの方が利用しています。

しかし、リスクがない分、お金が増えません。

多くの銀行の普通預金は通常0.001%(平成30年10月現在)で、1,000万円預けてもなんと金利は100円という低金利です。

お金を増やせるメリットが小さいですが、それでも定期預金でお金を増やしたい方にはネット銀行がおすすめです。

都市銀行・地方銀行よりもネット銀行のほうが金利が高いのが特徴です。

ネット銀行は、新規参入が現在も続いており、特に新興の銀行は口座開設しているお客様も少ないため、開業記念や開業○周年といったキャンペーンでは都市銀行、地方銀行では考えられない高い金利の定期預金があります。

口座の開設はサイトから完結することができ、約15分で手続きが完了します。

コンビニやスーパー等のATMで利用ができるため、出張先や旅行先など全国どこでも手数料が無料の銀行もあります。

(セブンイレブン=セブン銀行、イオン=イオン銀行)

都市銀行、地方銀行は金利が低く、生活する上では便利ですが、通常の定期預金ではお金を増やすのには適してません。

現在のおすすめは、トマト銀行ももたろう支店(インターネット専用支店)です。

岡山県にある銀行ですが、ももたろう支店は日本在住の18歳以上の方であれば、だれでも口座を開設することができます。

トマト銀行のキャンペーン中の特別金利があるのですが、「きびだんご定期預金」は4年以上継続した商品のため、預けっぱなしでも日本国内では高水準の一定の金利を受け取ることができます。

退職金や年金に限っては、地元密着の地方銀行・信用金庫の定期預金の金利が高く、金利1%を超える銀行も数多くあります。

山口県にある西京銀行では3ヶ月間の限定ではありますが、金利が3%と驚きの高金利となっています。

1000万円を西京銀行に3ヶ月預けると73,972円(税引前)の金利が受け取ることができます。

但し、地方銀行ですので、山口県在住の方のみ対象です。

全国で利用できる金融機関ではろうきんが退職金や年金受け取りの方に特別金利を用意しております。

是非、最寄りの金融機関に問い合わせしてみてください。

1-2:個人向け国債は変動金利10年型を選ぶ

個人向け国債 変動10

| 1,000万円を1年運用した場合の予想金額 | 1,000万円を5年運用した場合の予想金額 |

| 10,009,000円(税引前)(利率0.090%) | 10,045,000円(税引前)(利率0.090%) |

| メリット:

・中途解約しない限り、確実に増える ・1万円からで購入できる ・発効後1年経過すれば、いつでも中途換金が可能。 デメリット(リスク): ・リスクが低い分、お金が増えにくい ・リスクはないに等しいが、国が破綻する場合は元本を回収できない可能性がある。 |

国債は、日本国政府が発行した債券です。

国が元本や利息を支払うため、破綻のリスクが限りなく低く、非常に安全性の高い投資です。

個人向け国債は近くの金融機関等で購入が可能です。

現在、日本は長期金利がマイナス金利となっており、固定金利型国債の金利は最低保証の0.05%です。

個人向け国債を購入するとしたら、変動金利10年型で0.09%を購入するべきです。

1000万円分個人向け国債を購入すると、年間で9,000円の利息を受け取れます。

引用:財務省 個人向け国債(トップページ)

平成30年9月に日銀総裁黒田東彦氏が長期金利を上げ、マイナス金利からゼロ金利に誘導する方向にかじをきりました。

今後、金利が上昇する可能性があるため、変動金利型であれば、柔軟に対応ができます。

しかし、固定金利型であれば、今後、購入する人は現在よりも金利が高くなることが予想されるため、最低保証の国債に魅力はありません。

ただ、個人向け国債を売却する場合は一年を経過すると、元本割れのリスクなしで換金ができますので、ご安心ください。

1-3:地方債は10年債で利回りのよいものを選ぶ

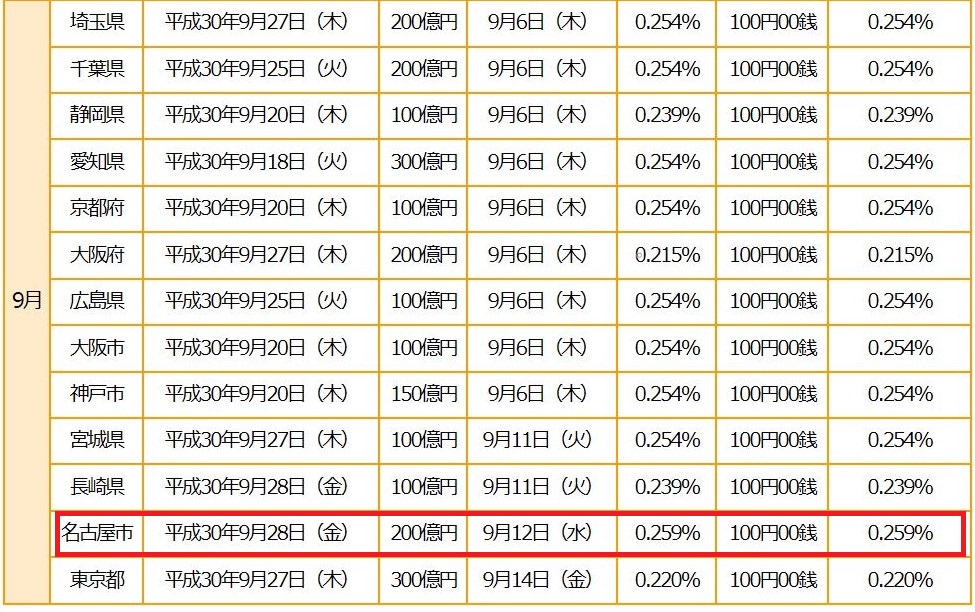

名古屋市 10年債

| 1,000万円を1年運用した場合の予想金額 | 1,000万円を5年運用した場合の予想金額 |

| 10,025,900円(税引前)(利率0.259%) | 10,129,500円(税引前)(利率0.259%) |

| メリット:

・中途換金しない限り、確実に増える ・1万円から購入ができる ・国債よりも高い利回り デメリット(リスク): ・中途換金する場合は市場価格のため元本割れの可能性がある。 ・リスクは低いが、地方自治体が破綻する場合は元本を回収できない可能性がある。 |

地方債とは地方自治体が発行している債券で、毎月日本の各地で販売・購入されております。

発行条件情報は、地方債協会や各地方自治体のウェブサイトで確認ができます。

5月に静岡県で発行された30年債はなんと0.822%!

非常に魅力的な利回りですよね。

しかし、ほしいと思って、金融機関や証券会社に連絡をしても、実際には、購入することがほぼありません。

このような債券は基本的には、機関投資家向けのもので、個人レベルでは購入できません。

個人で購入する場合だと、5年債、10年債。または住民参加型の地方債が現実的です。

それでも、定期預金に比べ、金利が高いため非常に人気が高く、販売開始から数日で完売する場合や抽選になる場合もあります。

金利は平成30年度の実績をみると最大でも0.259%。

1000万円でその地方債を購入すると、年間で25,900円の利息を受け取れます。

10年債 9月発行実績

引用:地方債協会 全国型市場公募地方債(個別債) 平成30年度発行実績

最大のデメリット(リスク)は中途換金する場合です。

中途換金する際は、市場で売却しないといけないため元本を割る可能性があります。

2016年は0.080%など非常に利回りの低い地方債が発行をしておりました。

現在、0.2%の地方債を発行されている状況で、0.08%の地方債を誰も欲しがりませんので、価格を下げないと売却することはできません。

この場合、元本割れする可能性が高まります。

2018年は2016年、2017年に比べると、利回りが上向きの傾向にありますので、購入のタイミングが難しいですが、お住まいの地域で発行する場合は、応援の意味も込めて購入するのもいいかもしれません。

1-4:社債はBBB以上の格付のものを選ぶ

株式会社商船三井 第21回無担保社債(個人向け社債)

| 1,000万円を1年運用した場合の予想金額 | 1,000万円を5年運用した場合の予想金額 |

| 10,042,000円(税引前)(利率0.42%) | 10,210,000円(税引前)(利率0.42%) |

| メリット:

・中途換金しない限り、確実に増える ・国債・地方債よりも高い利回り デメリット(リスク): ・中途換金する場合は市場価格のため元本割れの可能性がある。 ・会社が破綻する場合は元本を回収できない可能性がある。 ・100万円単位以上の場合が多い。 |

社債とは企業が発行する債券です。事業資金を企業が得るために社債を発行します。

発行情報は証券会社または各社ウェブサイト等で確認ができます。

発行実績は日本証券業協会にて確認ができます。

社債は地方債と同じく、機関投資家向けのものが多く、個人向け社債の発行は少ない状況です。

また、100万円単位のものが多く、購入するのに多額の資金を要します。

社債で注意することは国債・地方債に比べて、各社の信用度に違いがあるため、信用度をはかる格付にも気を配る必要があります。

社債で多くの会社を格付している株式会社日本格付研究所の水準は次の通りです。

| 記号 | 定義 |

| AAA | 債務履行の確実性が最も高い。 |

| AA | 債務履行の確実性は非常に高い。 |

| A | 債務履行の確実性は高い。 |

| BBB | 債務履行の確実性は認められるが、上位等級に比べて、将来債務履行の確実性が低下する可能性がある。 |

| BB | 債務履行に当面問題はないが、将来まで確実であるとは言えない。 |

| B | 債務履行の確実性に乏しく、懸念される要素がある。 |

| CCC | 現在においても不安な要素があり、債務不履行に陥る危険性がある。 |

| CC | 債務不履行に陥る危険性が高い。 |

| C | 債務不履行に陥る危険性が極めて高い。 |

| D | 債務不履行に陥っていると JCR が判断している。 |

| AA から B までの格付記号には同一等級内での相対的位置を示すものとして、プラス(+)若しくはマイナス(-)の符号 による区分を付す | |

参照:株式会社日本格付研究所信用格付の種類と記号の定義 (3) 長期個別債務格付

今回、紹介した株式会社商船三井の社債の格付はA-

元本が返済される確実性は高いと判断しています。

BBB以上の格付があると一般的に安心とされ、BB以下はリスクが高く、元本の回収ができない可能性があります。

会社の財務分析を正確に判断できない場合は、素直にBBB以上の社債を選択されることよいでしょう。

1-5:円建一時払終身保険は相続対策には利用ができる

明治安田生命 5年ごと利差配当付一時払特別終身保険 エブリバディ 10

| 1,000万円を1年運用した場合の予想金額 | 1,000万円を5年運用した場合の予想金額 |

| 9,950,000円(解約返戻金) | 10,000,000円(解約返戻金) |

| メリット:

・相続対策として利用ができる ・生命保険料控除が使える(支払った年のみ) デメリット(リスク): ・解約返戻金はほとんど増えず、死亡しない限り保険金は増えない。 ・会社が破綻する場合は元本を回収できない可能性がある。 |

円建ての一時払い終身保険は資産運用としては、メリットがあまりないものと思われます。

相続税対策としては、相続税の節税ができるため利用する余地があります。

配偶者と子が1人いる場合で間違いなく相続税がかかると判断できれば、1,000万円の終身保険を契約するのも一つの手段です。

また、支払った年のみ生命保険料控除をすることができます。

ただし、1年しかできないため、控除額は4万円です。

それであれば、毎年支払ったほうがメリットを享受することができます。

資産運用としては、5年間では解約返戻金は増えず、11年経過以降に解約返戻金が増え始めます。

源泉徴収税がかからず、一時所得の所得税がかからない可能性が高いため、長期でみると、国債よりは利回りを確保できますが、短期では元本割れします。

2.ある程度リターンが欲しい人向けの運用方法

元本保証商品と違い、リターンがあるものは価格が変動し、利益を上げることもあれば、損失を被ることもあります。

価格変動型商品の共通するメリットはインフレに強いことです。

景気上昇局面では、すべてとはいいませんが、価格変動型商品を取り入れておくと、預貯金だけを持っているのと比べて、通貨の価値の減少を減らすことができます。

また、商品の特徴を掴めると、損失する可能性よりも利益を上げる可能性が高まりますので、特徴を掴んでいきましょう。

2-1:外貨建て終身保険は予定利率が高く、資産運用向き

ソニー生命 米ドル建一時払終身保険(男性、50歳)

| 10万ドルを1年運用した場合の予想金額 | 10万ドルを5年運用した場合の予想金額 |

| 94,454ドル(解約返戻金) | 102,123.80ドル(解約返戻金) |

| メリット:

・為替リスクがあり、保険料の支払時期よりも円安になると、大きくお金が増える可能性がある ・外貨資産をもつことができる ・相続対策として利用ができる ・生命保険料控除が使える(支払った年のみ) デメリット(リスク): ・短期では、解約返戻金が元本割れする。 ・為替リスクがあり、保険料の支払時期よりも円高になると、元本割れする可能性がある |

外貨建一時払終身保険は、円建一時払終身保険のメリットの他に、利率の高いアメリカ国債等で運用するためお金が増えやすい商品です。

予定利率が高く、1~3年目で解約すると、元本割れしますが、4年目で解約返戻金は保険料を上回り、それ以降は解約返戻金が増え始めます。

引用:ソニー生命 米ドル建て一時払終身保険(無告知型/無配当)パンフレットより

しかし、為替リスクのため元本割れする可能性もあります。

例えば、

1ドル=110円

100,000ドル=11,000,000円の状況で契約し、保険料を支払った場合

5年後、1ドル=100円

円で解約返戻金を受け取ったとすると、

10,212,380円となり、787,620円の損失となります。

反対に5年後、1ドル=120円

で円で解約返戻金を受け取ったとすると、

12,254,856円となり、1,254,856円の利益となります。

(為替手数料等は考慮しておりません)

ここ10年では、

| 最高値 125.89円(2015年6月) |

| 最安値 75.54円(2011年10月) |

と大きく変動しています。

時間の経過とともに、確実に解約返戻金は増加しますので、メリットのある方法といえます。

しかし、日本円に両替するタイミングが難しいため、為替リスクを許容できるかぎり、選択肢にいれましょう。

2-2:ワンルームマンション投資は東京23区のマンションを選ぶ

東京都豊島区 区分マンション

| 1,000万円を1年運用した場合の予想金額 | 1,000万円を5年運用した場合の予想金額 |

| 10,456,480円(実質利回り4.56%) | 12,282,400円(実質利回り4.56%) |

| メリット:

・家賃に大きな変動はなく、安定的な収入が期待できる ・お金を借りて始められる、唯一の投資商品 ・生命保険のかわりとなる ・相続税対策になる デメリット(リスク): ・空室時は、家賃が入らず、収入は0となる ・建物が倒壊する可能性がある ・流動性が低く、換金するためには最短でも2~3週間かかる |

不動産投資で比較的低リスクからはじめられるのが区分マンション投資です。

地方であれば、1,000万円でワンルームマンションを3戸購入することも不可能ではありませんが、資産性を考えた場合、東京23区のワンルームマンションを1戸購入することが手堅い方法といえます。

都内ワンルームマンション投資の最大のメリットは安定的な家賃を受け取ることができることです。

景気によって、マンションの価格は大きく変動します。

インフレ時には、金額が上がり、デフレ時には、金額が下がります。

家賃は好景気、不景気時でも大きく変動することなく、安定した収入が期待できます。

さらに、都内のワンルームマンションには規制が区ごとにあり、新築マンションを建築しにくい状況です。

あわせて、単身者世帯数は伸びており、今後、供給数以上に需要があるため家賃の下落はしにくいと考えられます。

また、マンション投資はお金を借りて始められます。

株式や投資信託等はあくまでも余剰資金など、今、ご自身の元にあるお金を元手に始めることができますが、不動産は有形物で資産性が高く、金融機関から一定の評価を得ているため、金融機関からローンを利用して始められます。

東京23区内のマンションは、金融機関の評価が高く、ローンを使いやすいため多額の資金を用意しなくても問題ありません。

さらに、ローンを利用した場合、団体信用生命保険に加入します。

万が一、死亡や重度障害になった場合は、保険金がおり、遺族はマンションの残債を支払う必要がなくなります。

ローンがなくなり、遺族は受け取った家賃がそのまま収入となるので、遺族への大事な私的年金がわりとして利用することができます。(管理費、修繕積立金の支払いはあります)

相続時の対策にも利用でき、現金を相続するよりも不動産を相続したほうが、相続税の節税につながります。

デメリットは一般的な不動産投資に共通する内容となっていますが、ワンルームマンションはそのデメリットを軽減することができます。

例えば、マンションは鉄筋コンクリート造のため、火災に強く、万が一、火災が起きたとしても、全焼することはありえません。

地震も新耐震基準のマンションであれば、倒壊の可能性は非常に低いといえます。

また、火災保険料は木造に比べ、安くすることができます。

人気のある立地の物件を購入すれば、容易に入居者を募ることは簡単です。

山手線や東急線は特に人気が高く、築年が古い物件でも高い家賃を維持することができます。

リスクとなる流動性の低さも、1,000万円のマンションであれば、現金でもローンでも購入できる人が多くいるため、買い手を見つけるのは容易です。

なお、不動産の価格は、株価に遅れて徐々に価格が変動していきます。

好景気、不景気になる出来事が発生後、的確に対処することができれば、利益を増やし、損失を減らすことが可能です。

都内ワンルームマンション投資は短期での運用は売買時の諸経費が多額のため、おすすめできませんが、長期、中期の資産運用として、安定性があり、おすすめの資産運用の一つといえます。

2-3:ファンドラップを申し込み、特別金利の定期預金で確実に増やす

りそなファンドラップ スタンダードコース

| 1,000万円を1年運用した場合の予想金額 | 1,000万円を5年運用した場合の予想金額 |

| -円 | -円 |

運用実績不明

| メリット:

・専門家にすべて一任するため、手間がかからない ・リスクの許容度に応じて、プランをたててくれる ・人が対応してくれる安心感がある デメリット(リスク): ・専門家といえども、元本割れになる可能性がある |

ファンドラップとは金融機関・証券会社の担当者が顧客の希望に沿って、運用スタイルを決めていく資産運用サービスです。

ファンドラップは専門家の方がリスクに応じて、ファンドラップ専用投資信託で運用を行います。

初めに目標額とロスカット設定額を設定し、どちらかの金額に到達した時点で、運用は一旦終了となります。

(例:資金1,000万円、目標額1,200万円、ロスカット設定額800万円)

メリットは、金融知識や時間がなくとも、運用はすべて専門家に任せ、希望に沿ったかたちで資産配分を行い、運用してくれます。

また、りそな銀行では新規にりそなファンドラップまたは投資信託の運用をする方に5.5%の定期預金(3か月)を用意しています。

ファンドラップ口座に500万円、定期預金に500万円で申し込むと、3か月間で67,375円(税引前)の利息が受け取れます。

引用:りそな銀行 りそなの資金運用プラン パンフレット

デメリットは、専門家といえども、元本割れすることもあり、あくまで一任した結果がお客に帰属することになる点です。

また、ファンドラップは総じて、手数料が高いといわれております。

しかし、りそな銀行は高くはないといえます。

本来は、固定報酬型と成功報酬併用型がありますが、固定報酬型を例に挙げると、

最大1.2960%と間接的にかかる投資信託の信託報酬が年率0.27%~0.648%のみとなり、

トータルコストは最大1.944%。

次に紹介するロボアドバイザーのウェルスナビのトータルコストは最大で1.22%。対面相談に乗ってくれる部分を考えると、手数料が高いのも理解できます。

結果だけを追い求める方でしたら、次のロボアドバイザーをおすすめします。

引用:りそな銀行りそなファンドラップ商品概要

2-4:ロボアドバイザーは低額でも最適なポートフォリオを組めるウェルスナビを選ぶ

ウェルスナビ(リスク許容度2)

| 1,000万円を1年運用した場合の予想金額 | 1,000万円を5年運用した場合の予想金額 |

| 10,390,000円(利回り(IRR)3.9%) | ―(※) |

2018年9月30日現在

※サービス開始2016年1月19日

| メリット:

・AIが自動で運用してくれるので、手間がかからない ・リスクの許容度に応じて、プランをたててくれる ・手数料が預かり資産の1%と分かりやすい(信託報酬の支払いあり) デメリット(リスク): ・元本割れになる可能性がある ・AIに任せるのが怖い方には不向き |

ロボアドバイザーはファンドラップと同様、専門家に委ねて、資産運用を行います。

大きな違いは、人が運用するのかAIが運用するのかです。

AIが運用を行うメリットは、感情に左右されず、淡々と行うことです。

一時的にお金が減ったから辞めようかと思うときもありますが、淡々と続けることによって、結果が出やすくなります。

また、AIのため、手数料は預かり資産の1%と、人が行うファンドラップに比べ、手数料が安くなります。

数あるロボアドバイザーの中でもウェルスナビでは「端株取引」という機能があり、少額でも最適なポートフォリオを組むことができため、リターンをより生みやすい仕組みができています。

もちろん、AIとはいえ万能ではないので、投資開始時期によっては元本割れすることがあります。

しかし、2018年9月現在では、サービス開始後から着実に資産を増やしています。

1992年から25年間のシミュレーションでは約2.4倍となったという試算もでており、今後も注目度の高い資産運用です。

引用:ウェルスナビ 手数料より

2-5:FXはスワップ運用、レバレッジ1倍で外貨預金よりお得に運用する

外為オンライン 米ドル88,000通貨で運用

(1ドル=113円、スワップ金利1日70円)

| 1,000万円を1年運用した場合の予想金額 | 1,000万円を5年運用した場合の予想金額 |

| 10,224,840円(利回り2.24%) | 11,124,200円(利回り2.24%) |

| メリット:

・為替リスクがあり、円安になると、大きくお金が増える可能性がある ・外貨預金に比べ、金利が高い。 ・FX会社が破綻しても全額保護される デメリット(リスク): ・為替リスクがあり、円高になると、元本割れする可能性がある |

FX(外国為替証拠金取引)は、為替差益を狙うとハイリスク・ハイリターンの商品となりますが、レバレッジをかけずにスワップ狙いの運用であれば、手数料の低い“外貨預金”商品と化します。

レバレッジとは少ない資金で大きな金額を取引することです。

日本のFX会社の個人口座では最大25倍のレバレッジが可能です。

1,000万円あれば、最大で2億5,000万円の取引が可能ですが、1銭下がるだけで2.2万円、1円下がると220万円の損失となります。

レバレッジが10倍でも1円下がっただけで88万円の損失となります。

1ドル=113円、投資資金1,000万円、スワップ金利1日70円、ロスカットレベル100%の場合

| 取引数量 | 必要証拠金 | 年間スワップ | 年間利回り | ロスカット (証拠金維持率100%) |

| 8.8万ドル (レバレッジ1倍) |

397,760円 | 224,840円 | 2.24% | 1ドル=3.8円 |

| 17.6万ドル (レバレッジ2倍) |

795,520円 | 449,680円 | 4.49% | 1ドル=60.7円 |

| 26.4万ドル (レバレッジ3倍) |

1,193,280円 | 674,520円 | 6.74% | 1ドル=79.6円 |

| 44万ドル (レバレッジ5倍) |

1,988,800円 | 1,124,200円 | 11.24% | 1ドル=94.7円 |

| 88万ドル (レバレッジ10倍) |

3,977,600円 | 2,248,400円 | 22.48% | 1ドル=106.1円 |

| 220万ドル (レバレッジ25倍) |

9,944,000円 | 5,621,000円 | 56.21% | 1ドル=112.97円 |

これが、ハイリスク・ハイリターンといわれる所以です。

そんなことをしていては、常に為替情報を見ていないと気が気でなりません。

FXで一番怖いのは、ロスカットにより、強制的に決済され、今後利益を上げることができなくなることです。

1倍であれば、1ドル=3.8円にならない限り、ロスカットされることはありません。

最安値が1ドル=75.54円(2011年10月)なので、まず考えられないですよね。

そこで、FXでレバレッジをかけず、外貨預金がわりにして、使うことをおすすめします。

しかし、レバレッジをかけないのであれば、金融機関の外貨預金と同じになりますが、では、なぜ金融機関の外貨預金ではなく、FXを使って運用するのでしょうか?

それは、金融機関の外貨預金に比べ、FXのほうが3つのメリットがあるからです。

1つめが、金融機関の外貨預金だと為替手数料が50銭、低くても25銭といったところが、FXでは0.3銭とほぼ為替手数料がかかりません。

2つめが、金融機関が破綻した場合は、外貨預金はペイオフの対象外となるため、1円も保護されませんが、FX会社が破綻しても、預けていた金額は全額保護されます。

例え、1億円を預けていても全額保護されるので、金融機関より安心といえるでしょう。

正直、外貨預金はメリットがありません。FXで運用することをおすすめします。

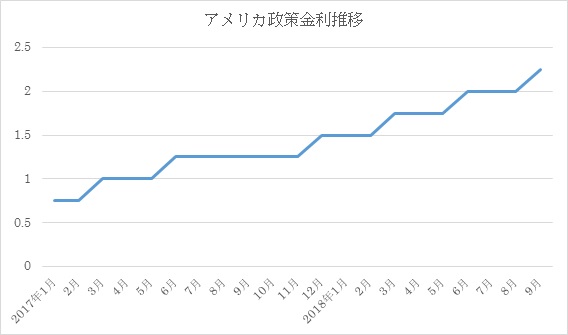

2018年9月現在 アメリカの政策金利は2.25%です。

今後も利上げが期待できるため、利回りが上昇する可能性が高まります。

2-6:ソーシャルレンディングは不動産担保のあるファンドを選ぶ

SBIソーシャルレンディング不動産担保ローン事業者ファンド2018年8月第2号(運用期間14か月)

| 1,000万円を1年運用した場合の予想金額 | 1,000万円を5年運用した場合の予想金額 |

| 10,439,000円(税引き前)(金利4.39%) | 12,195,000円(税引き前)(金利4.39%) |

| メリット:

・価格が変動しないため、普段から価格を気にせずにすみ、手間がかからない。 ・利回りが3%~14%と大きい デメリット(リスク): ・元本・利息の回収ができない可能性がある。 |

ソーシャルレンディングとは、お金を借りたい企業(法人)とお金を運用して増やしたい人(個人)をマッチングするサービスです。

お金を貸すだけですので、価格の変動はなく、利息を受け取るだけです。

お金を貸すだけで、高い利回りが期待できますが、国債や公社債同様、元本・利息の回収ができない可能性があります。

延滞は大手ソーシャルレンディング事業者でも発生しております。

例えば、SBIソーシャルレンディングでは「不動産バイヤーズローンファンド」では延滞が発生しており、現在、不動産担保物件を元本相当額で売却すべく、進めているようです。

元本が回収できないという最悪のケースは起こりにくいようですが、中小のソーシャルレンディング事業者に至っては、元本の回収ができなかったケースもあります。

参考:㈱東京商工リサーチ みんなのクレジット、投資家無視の「禁じ手」を実行か

そもそも個人から集めたお金の貸付先は、低金利の金融機関で借入れることができなかった事業や会社のため、延滞や貸倒れがあっても不思議ではありません。

不動産担保の有無は元本回収に大きな違いを生みます。

必ず、不動産担保のあるファンドを選びましょう。

ソーシャルレンディングで手堅くお金を増やすには「SBIソーシャルレンディング不動産担保ローン事業者ファンド」がおすすめです。

金利は3.2%~4.7%とあまり高くないのですが、担保があるので安心です。

「不動産担保ローン事業者ファンド」は延滞中元本0円・貸倒率0%(平成30年9月18日現在)で、約6年の実績があります。

SBIソーシャルレンディングの他には貸倒率0%のオーナーズブックもおすすめです。

オーナーズブックは不動産に特化したソーシャルレンディング事業者のため不動産担保があり、貸し倒れたとしても、担保物件の売却分は返済されます。

利回り10%もいいですが、まずは、貸倒れの可能性が低い案件や事業者の選択が重要です。

まとめ

定期預金は金利が低い!と思っていても、実際に探してみると、国債や地方債、社債よりも金利が高いものが多くあります。

どうしても、元本保証でないといけない場合は、新たなネット銀行を探し、金利の高い定期預金に次々と乗り換えてみるのもいいでしょう。

ただ、もし、リスクをとれる方でしたら、リターンを見込める投資商品に挑戦してはいかがでしょうか。

知識があるといろいろな商品に挑戦でき、投資先の幅が広がりますが、今後は、知識がなくてもできるファンドラップやロボアドバイザー等のサービスが充実していく時代です。

このようなサービスはまだ数年と始まったばかりです。

目標の実現のためにぜひ活用してください。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。