イデコ(個人型確定拠出年金)はとにかく節税メリットが大きい制度です。

例えば、年収500万円の方が月額2.3万円ずつ30年間積み立てると、合計約165万円の節税となるんです!

その他に運用で得た利益がゼロであったり、掛金受取時も優遇されたりとにかくメリット盛りだくさん。

この記事では、そんなイデコの節税メリットを詳しく解説していきます。

また、中にはイデコに加入しても得られるメリットが少ない人もいるので、加入すべきかどうかもこの記事を読んで参考に判断してくださいね。

1.年間最大10万円以上の節約!ideco大きな節税メリットとは?

イデコ(個人型確定拠出年金)は個人が準備していく「年金制度」です。

あらゆる面で節税メリットがあります。

代表的なのは以下3つ

| ① お金の積み立てたとき

② 運用で収益がでたとき ③ 積み立てたお金を受け取るとき |

今後、年金額は増えそうもないので、自助努力である程度準備してもらわないといけない以上、国としてはふとっぱらな制度となっています。

会社員だと年収次第でなんと年間27.6万円を積立てるだけで最大年間10万円以上も節税することができるんですよ。

では、詳しくイデコの節税メリットを確認していきましょう。

1-1:掛金が全額所得控除

iDeCoでの掛金を積立すると全額所得控除になります。

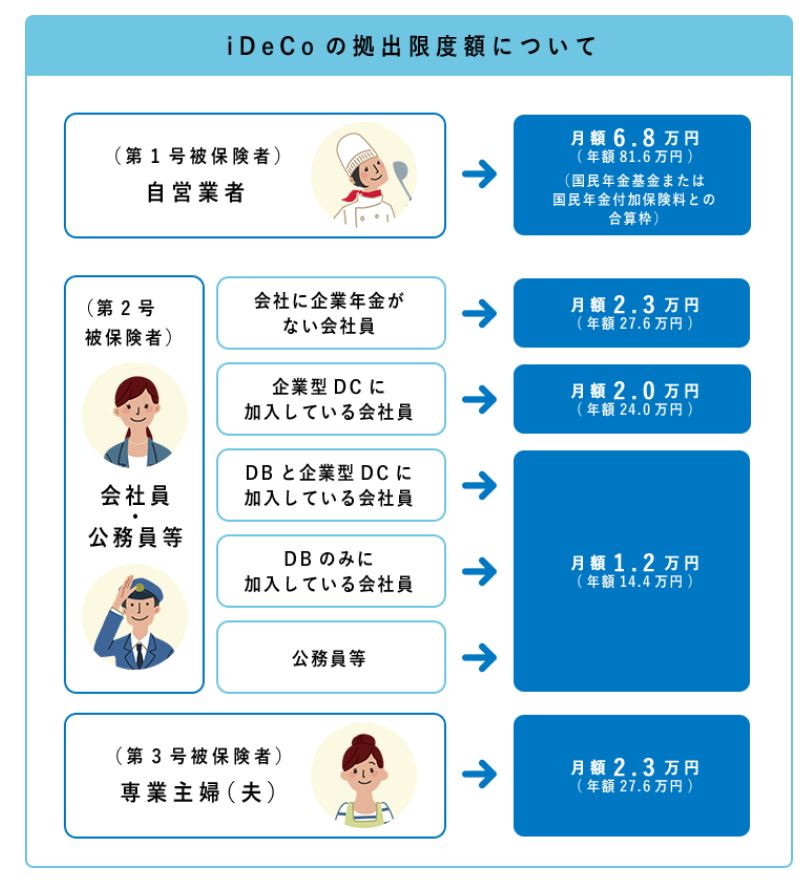

加入者の区分によって、掛金を拠出できる金額の限度額は異なります。

引用:iDeCo公式サイト

拠出額は会社員や公務員の場合、最低5千円から最大2.3万円となっています。

掛金全額が所得控除の対象となり、給料等の所得から払った年間の掛金を引くことができます。

例えば、年収500万円の方が月額2.3万円積み立てると1年間で55,200円。

30年間積み立てるとなると、約165万円の節税となります。

お金を積み立てるだけで、100万円以上手取りが増えるのはすごいですね。

所得税は確定申告や年末調整でもどってきますので、毎年ちょっとしたお小遣いになります。

どれくらい節税できるのか年間の金額は年収ごとに早見表でまとめてみましたのでご確認ください。

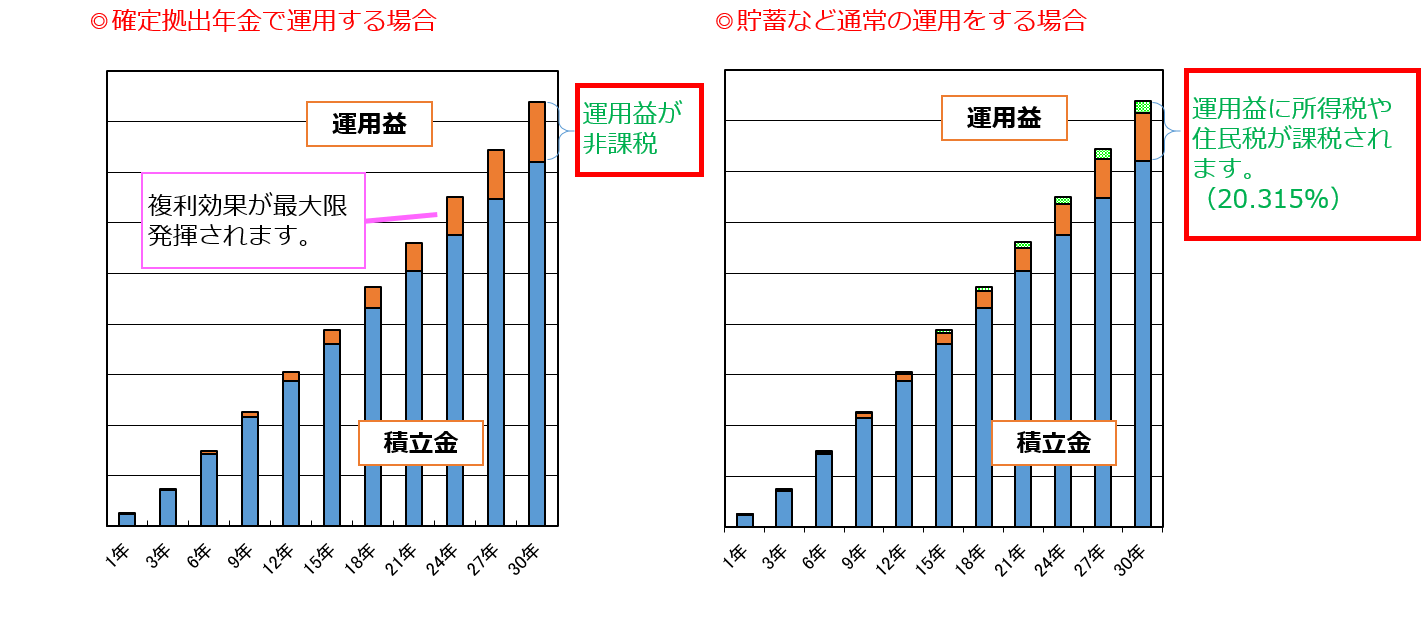

1-2:運用時の利益に税金がかからない

イデコの運用は、元本保証型の定期預金と元本変動型の投資信託のいずれかで運用します。

一般的な定期預金、投資信託であれば、20.315%の税金がかかりますが、イデコの場合は運用益は非課税となり税金はかかりません。

さらに運用益の20.315%も再投資することができるので、効率良くお金を増やすことができます。

例えば、300万円の運用益があった場合、一般の定期預金、投資信託であれば、609,450円が税金がかかります。残るお金は2,390,550円。

例えば、300万円の運用益があった場合、一般の定期預金、投資信託であれば、609,450円が税金がかかります。残るお金は2,390,550円。

イデコの場合は、300万円がそのまま残ります。

そのまま残るのであればリスクがあったとしても、運用益を狙っていきたいですね。

1-3:さらに受取時にも税金の優遇がある!

イデコは年金か一時金または両方で、受け取ることができます。

年金として受け取る場合は「公的年金等控除」、一時金の場合は「退職所得控除」の対象となります。

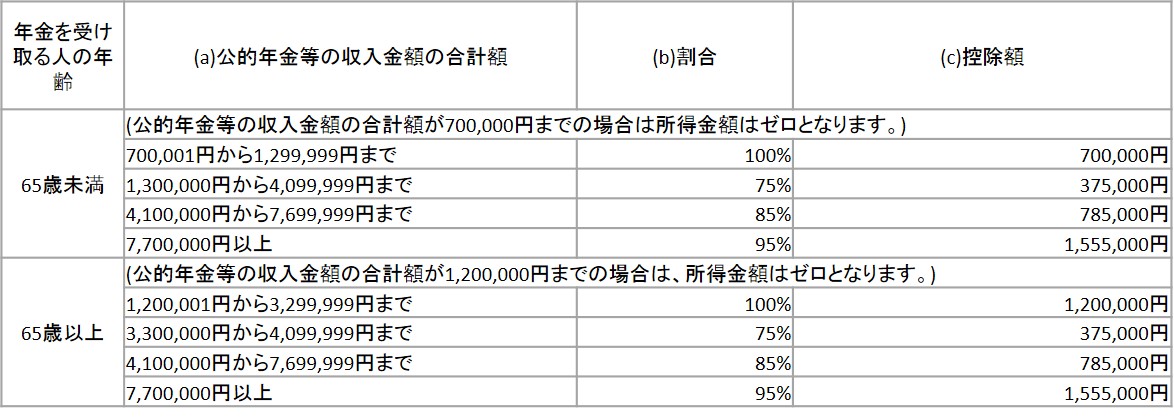

年金で受け取る場合、一定の公的年金額まで所得は0円となります。

| 65歳までは年間70万円

65歳以降は年間120万円 |

昭和36年4月2日以降に生まれた方は、原則65歳から老齢年金を受給できますので、60歳から64歳までの年金額は0円となる可能性が高いです。

そこで、70万円までは年金で受け取ることで、節税効果が生まれます。

反対に65歳以降は老齢年金を受け取ることができます。

国民年金と厚生年金の合計額を受け取ると、年間120万円を超える可能性が高いので、むしろ税金がかかるかもしれません。

参照:国税庁

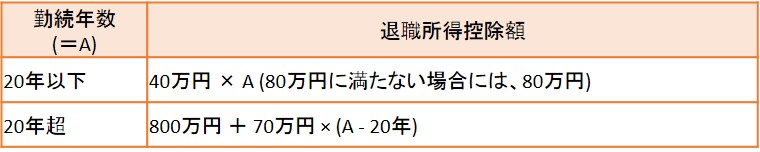

一時金で受け取る場合は「退職所得控除」の対象となります。

イデコの金額と退職金等を同じ年に受け取る場合、受取額の合計が退職所得控除の枠内であれば、一時金で受け取ると税金がかからず、おトクに受け取ることができます。

参照:国税庁

例えば、勤務年数が30年の方だと

| 800万円+70万円×(30-20年)=1,500万円 |

この金額までであれば、税金はかかりません。

勤務年数または拠出期間が長ければ長いほど、退職所得控除の金額は増えるので、節税につながります。

退職所得控除の金額をどうしても超える場合は、税金が発生します。

じゃあ、イデコと退職金を1年ずらして受け取ればいいじゃん。

と思っても、勤務年数とiDeCoの拠出期間が重複した場合、どちらか長い期間のほうを使うことになります。

別々に退職所得控除を計算することは原則できません。

以上3つのメリットを説明しました。

具体的な節税額等に関しては、実際にシミュレーションを行うと分かりやすいです。

引用:iDeCoシミュレーション 株式会社NTTデータエービック

引用:iDeCoシミュレーション 株式会社NTTデータエービック

こちらのサイトは一目で職業等の加入区分が分かり、収入は10万円単位、運用利回りは0.1%単位と細かなシミュレーションを行うことができます。

ぜひ、やってみてくださいね。

2.中にはイデコの節税メリットが少ない人もいる

実はそもそもイデコをおすすめしない人がいます。

それは、イデコの最大のメリットである節税メリットが受けられない、デメリットばかり当てはまるなどイデコをやるメリットが少ない場合です。

そのような人はどういう人か具体的にみていきましょう。

2-1:年収103万円の壁を気にしているパートの人

イデコは原則としてすべての方が加入対象です。専業主婦(夫)の方やパートの方もイデコに加入することができます。

しかし専業主婦のように元々所得のない方や低所得者にとっては、税金がそもそもかからないのでイデコで掛金を拠出したとしても節税メリットはありません。

例えば、イデコで月1万円積み立てする場合で、パートの方が掛金全額の所得控除のメリットを受けられるのは、収入115万円以上になります。(社会保険加入なし、他の控除がない場合)

収入115万円以上であったとしても、所得税率は5%と低く、節税メリットは収入の高い人に比べ小さいです。

では、イデコには運用で得た利益の税金がかからないというメリットがあるのであれば、加入するほうがよいのでしょうか。

それも、運用益が非課税となるメリットはNISAや積立NISAにもあるのであえてイデコに加入するメリットは小さいといえます。

むしろ、60歳まで利用できないというデメリットがかえって、浮き彫りになります。

2-2:住宅ローン控除をつかっている人

住宅ローン控除で利用し税金の軽減を受けていて、所得税を払っていない人、さらに所得税で控除しきれず、住民税からも控除されている方は要注意です。

所得税、住民税のいずれもこれ以上さし引く余地がない人は、イデコによる所得控除を申告しても、住宅ローンによる税額控除額が同様に少なくなるだけで節税効果を得られない可能性があります。

控除枠は翌年以降に繰り越すことができないので、住宅ローン控除の控除枠を最大限に使えないまま、控除適用期間が終わってしまうことも考えられます。

また、住宅ローンがある方は、イデコに拠出するのではなく、素直に住宅ローンの繰上返済にまわした方がよいケースもあります。

イデコで住宅ローンの金利以上の運用をし続けられるのであればともかく、そうでなければ、繰上返済をして、支払利息を減らすことでより資金を残すことができます。

ただし、住宅ローンの金利が1%以下の場合は違います。

イデコに拠出するよりも繰上返済するよりもNISA等で運用して、住宅ローン控除の適用期間終了後に繰上返済したほうがいいケースもあります。

あくまでも所得と住宅ローンの残高のバランスとなりますので、金融機関等に確認しながら実行されることをおすすめします。

2-3:貯金が全くない人

貯金が全くない人はイデコを始めるにはおすすめできません。

イデコのデメリットは「60歳まで引き出せない」ことです。

イデコは老後資金の準備ができますが、その前に、住宅資金、教育資金が必要となります。

そんなとき、イデコばかりで貯金をしていては、1円も使うことはできません。

独身の方でも、突然の事故や病気、転職などで収入がないときの生活費が必要になります。

最低限給料3か月分の貯金があると望ましいです。

少しでも早くイデコを始めたい!という方は、貯金の分配をイデコは最低拠出額の5,000円、残りを通常の貯金にし、まずは給料の3ヵ月を目指しましょう。

お金を貯めるためには、こちらの記事が参考になりますので、確認してみてくださいね。

2-4:年齢が60歳近くの人

イデコの加入期間が10年以内となる50代の方は注意が必要です。

加入期間によって引き出しが可能となる年齢が決まっていす。

イデコを60歳で受け取るには、加入期間が10年以上必要になります。

例えば55歳でイデコを始めた場合、お金を受け取れるのは63歳からです。積立期間は5年間。

60歳以降はイデコで新たにお金を積み立てることができません。

全額所得控除の税制メリットがなくなります。

60歳からは運用のみとなります。

その期間も口座管理手数料がかかるため、運用益やこれまでの税制メリットが口座管理手数料よりも小さい場合、実際の受取額はiDeCoで運用するよりも通常の貯蓄のほうがよいこともあります。

特に元本保証型の定期預金の場合は、間違いなく口座手数料負けしてしまい、元本は目減りしてしまいます。

しかし、年収500万円で月額2.3万円拠出すると節税効果は年間約55,000円です。

例え、口座管理手数料が月300円、5年間かかったとしても18,000円。

受給開始年齢が65歳ですが、拠出期間が1年でさえイデコの口座開設および口座管理手数料を支払ったとしても十分な見返りがあるとも考えられます。

60歳近くの方は若い人に比べ、長期間掛金を拠出できないためどうしてもメリットは小さくなりますが、メリットはないわけではありませんので、検討する余地はあります。

引用:iDeCo公式サイト

2-5:年金が多い人

イデコで運用した資産は60歳から70歳になるまでの間に、以下3つのいずれかの形式で受け取ることを決定しなければなりません。

① 一時金

② 年金

③ 一時金と年金の2つ

この中で、一般的な会社員、公務員の方が年金で受け取る場合は、国民年金と厚生年金の合計額でさえ年間120万円を超える可能性が高いと思われます。

さらに、確定拠出年金を受け取るとなるとより税金がかかります。

この場合、基本的には一時金で受け取ることをおすすめします。

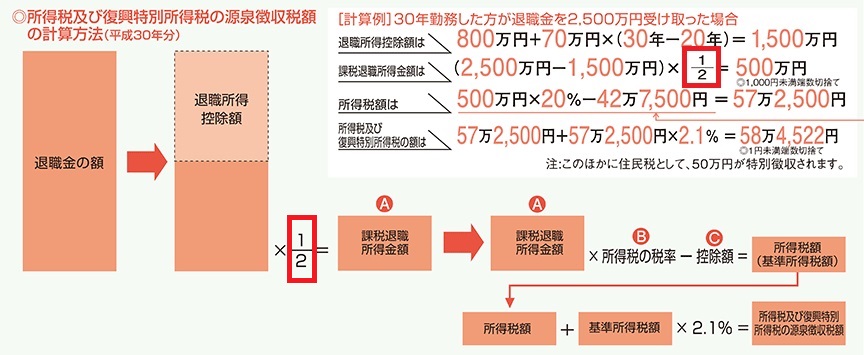

一時金でイデコを受け取る場合、「退職所得控除」の対象となります。

退職所得控除をつかってもなお、所得がある場合は税金がかかってしまいますが、退職所得の税金がかかる部分(課税退職所得金額)は1/2を掛けて計算するので、実際の金額から半分になります。

引用:国税庁

さらに、65歳までは年間70万円年金で受け取ったとしても非課税です。

つまり、

ことで、税金をより削減することができます。

しかし、これはあくまで一般例です。

会社の定年が65歳以上で退職金が退職した年齢に受け取ることができる場合、より有利に受け取る方法は実はあります。

ただし、あまりにも複雑ですので、60歳になる前に税理士等の専門家に相談することをおすすめします。

3.イデコの注意点もしっかり理解しておこう

イデコの節税メリットをお伝えしてきましたが、いいことばかりというわけではありません。

イデコを始める前にしっかりと理解しておかなければならない注意点があります。

4つの注意点を確認していきましょう。

3-1:60歳まで引き出せない・途中解約できない

イデコはあくまで老後資金の準備をするための税制優遇です。

そのためイデコは原則60歳まで引き出すことはできません。

教育資金や住宅資金等が一番かかるときにいざとなったときに使用できませんので、注意が必要です。

また、一度始めてしまうと途中解約はできません。

最低5,000円は拠出し続けなければなりませんので、注意してください。

3-2:口座管理手数料がかかる

イデコに加入すると、口座管理手数料がかかります。

初回に2,777円、運用期間中は最低でも年間2,004円の手数料がかかります。

また、年金で受け取る場合は、運用期間中の口座管理手数料に加え、受取の度に432円手数料がかかります。

いろいろと手数料はかかりますので、もったいないと感じてしまうかもしれません。

3-3:運用を自分でしなければならない&元本割れのリスクがある

イデコは厚生年金基金等の企業年金と違い、自分で運用しなければなりません。

また、運用成績によっては、元本割れすることも考えられます。

元本割れしないためには継続的に金融知識を得なければなりませんので、面倒と感じる方もいることでしょう。

3-4:申込書類に会社の印鑑をもらわないといけないのが少し面倒

会社員がイデコを始める場合、申込書類を会社に記入・捺印してもらわないといけません。

「個人的な書類の作成を依頼するとなると頼みにくい」など面倒で結局加入しない方も少なくないようです。

特に会社で誰もイデコに加入しておらず、初めてのケースとなると、会社の担当部署の方も初めてみる書類のため、とまどってしまうことがあります。

事前に周囲の加入状況を調べてみてもよいでしょう。

イデコの注意点やデメリットに関しては、こちらの記事で詳しく解説しておりますので、ぜひ参考にしてください。

まとめ

いかがでしたか。

イデコ(iDeCo)には3つの節税メリットがあることが分かりましたね。

| ①拠出時 掛金が全額所得控除

②運用時 運用益が非課税 ③受取時 年金の場合「公的年金等控除」、一時金の場合「退職所得控除」 |

加入している期間はいつでも節税メリットを受けることができます。

運用が長ければ長いほどメリットを受けることができるので、収入が入り始めたら、最低額の月額5000円からでも始めるとよいでしょう。

20年、30年と続けていくと100万円以上の節税は十分に可能です。

ただし、60歳まで引き出せない、途中解約できない等のデメリットもあります。

また、メリットが小さく、デメリットが大きくなるような方もいらっしゃいますので、そのような場合は、加入をするかどうか慎重に検討することも重要です。

老後資金を準備するためには、金額が大きいだけに長期的な視点で見据える必要があります。

せっかく、国が認めた資産運用法なので、メリットが大きい人はやらない手はありません。

老後はより豊かな生活を送れるよう今から準備していきましょう。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。