不動産投資で「レバレッジ効果」をいかして資産をつくるスピードを速める・・

不動産投資を検討中、若しくは既に初めている方のほとんどが「レバレッジ」という言葉を聞いたことがあるはず。

ただ、何となく意味は知っていても、具体的な効果やリスクの度合いを理解している方は多くありません。

レバレッジを利かせた投資は利益も大きくなる反面、リスクも高くなるというのが一般的な認識。

しかし、実は他の投資商品と比べて不動産投資でレバレッジを利かせることは比較的リスクが低いと言えるのです。

そこで今回は、不動産投資におけるレバレッジとは具体的にどういうものか、リスクと注意点をまとめました。

不動産投資で失敗したくない方はぜひ最後までお読みください。

目次

1.不動産投資はレバレッジ効果が高い

「レバレッジ」というのは、ご存知の方も多い「テコの原理」のこと。

投資の世界では「少ないお金で大きなお金を動かす」「小さな資金で大きな取引をする」という意味で使われます。

不動産投資でもレバレッジを利かせることが可能です。

特に会社員で安定した収入がある場合、少額の頭金とローンの利用で賃貸用の不動産を購入し、家賃収入を得ることで資産形成のスピードを速めていくレバレッジ効果を有利に活かせることができます。

反対に「現金一括購入」でレバレッジを利かせない場合はどうでしょうか。

まず、不動産投資を始めるのに数千万円のお金を用意するところから始めなければいけませんよね。

仮に2000万円のマンションで不動産投資を始めるのだとしたら、毎月10万円ずつ貯金しても物件を購入するまでにかかる時間は16年・・

しかし、少額の頭金とローンで不動産を購入するレバレッジが利かせられれば、不動産を買うお金が貯まるまで待つ必要はありません。

すぐにでも不動産投資を始められますし、ローンは自分のお金ではなく「家賃収入」で返済していきます。

この仕組みなら不動産投資をしながら別の投資も行うことができますので、一般の資産運用と比べ、資産形成のスピードは何倍にもなるのです。

ローンを利用するなら銀行の信用度が重要です。

先ほどお伝えしたようにサラリーマンなら収入と雇用の安定から審査も有利ですので、レバレッジ効果による恩恵も受けやすい職種と言えるでしょう。

さて、不動産投資でレバレッジを利かせることは他の投資商品と比べて効果が高く、効率よくリスクが低いと言われています。

その理由を次の章でみていきましょう。

2.不動産投資のレバレッジは他の投資よりリスクが低い

不動産投資でレバレッジを利かせることで、資産形成のスピードが何倍にもできる。

これって大きな魅力ですよね。

ただ、投資というとリスクが付き物。

ここで不動産投資と他の金融商品でのレバレッジを比べて、そのリスクにどのような違いがあるか考えていきたいと思います。

レバレッジを利かせた投資でよく知られているところで「FX」という人気の投資商品があります。

FXは自己資金を25倍にして取引できますので、100万円を用意すれば2500万円の取引が可能です。

他にも株の信用取引やCFDという商品先物取引でレバレッジを利かせられますが、仕組みはほぼ同じ。

不動産と違って、数千円あればスマホ一つで簡単に取引できるという点で不動産よりも始めやすい投資と言えるでしょう。

しかし上図のとおり、FXを始めた後の資産管理は不動産投資と比べて高度な取引技術や金融知識が必要となります。

大きくレバレッジをとっているほど為替相場が少し変動しただけで投資した金額をすべて溶かしてしまうこともあります。

取引を開始すると1分1秒常に相場を気にしていなければなりません。

サラリーマンに向いた投資とは言い難いのが事実です。

不動産投資は、投資を開始した後は落ち着いて物件管理を行っていれば家賃収入が確保できますので、FXのように相場の変動で元本割れしたり、損失が強制的に確定されることもありません。

ただ不動産投資の場合に金利変動リスクを負います。

しかし金利が上昇するにしても繰り上げ返済や借り換えなどを行えばリスク回避は可能ですし、いざとなれば銀行と話し合って物件を売却するという逃げ口もちゃんとあります。

そもそも、長期間のローンを組んで適切な不動産投資ができていれば、経済情勢によほど急激な変化でもない限り金利上昇によって直ちにリスクが増すということもありません。

不動産投資でのレバレッジは、他の投資と比べて明らかにリスクが低いということがお分かりいただけましたでしょうか。

しかしもちろん不動産投資で融資を利用しレバレッジを利かせるにもリスクがないとはいえません。

最後に、不動産投資でレバレッジを利かせる場合の注意点を3つご紹介させていただきます。

3.不動産投資でレバレッジを利かせる際の注意点

不動産投資でレバレッジを利かせれば効率良く投資できると言っても「年収300万円で1億円の物件だって買える!」ということにはなりません。

気にかけなければならないのが、主にローンを利用した後の金利です。

それでは、不動産投資でレバレッジを利かせる際の注意点を見てみましょう。

3-1:逆レバレッジに注意!

不動産投資では「逆レバレッジ」という少々怖い現象が起こることがあります。

簡単にご説明すると、ローン金利の上昇により投資利回りよりローンの返済額が上回ってしまう現象。

これは、投資利回りが5%だとしたらローン金利が5%以下なら良いという単純なものではありません。

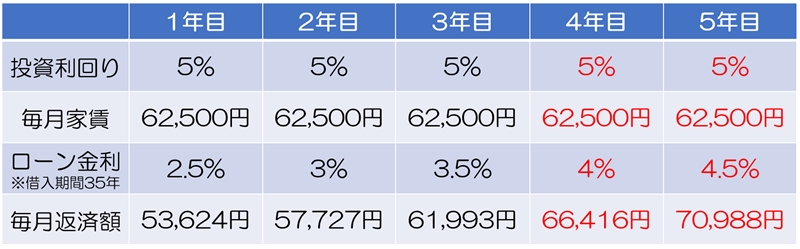

架空の話として、投資利回りは変わらないのにローン金利が毎年0.5%ずつ上昇するとします。

その結果は以下のようになります。

4年目に家賃収入とローンの返済額が逆転しています。

投資利回りのほうが高いのですが、ローン金利が1.5%上昇しただけであっさり赤字となってしまいました。

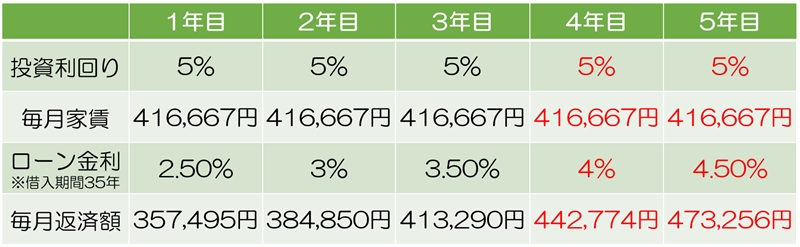

では併せて、先ほど申し上げたような「レバレッジを利かせて1億円の物件を買う」という投資をするとどうなるかも見てみましょう。

4年目に逆レバレッジとなるのは同じですが、マイナスとなる額は先ほどと違って2万円以上にもなります。

つまり、レバレッジを利かせすぎると逆レバレッジになった時のリスクも高くなるということなのです。

そもそも投資利回りとローン金利のパーセンテージは計算方法がまるで違います。

上図でもお分かりいただけるとおり「利回り以下の金利なら良い」ということではありません。

レバレッジを利かせて不動産投資をするということは、こういった金利上昇による逆レバレッジが起こる可能性があるということは覚えておきましょう。

3-2:フルローンは避けるべき

一般にローンで持ち家を購入する時は、頭金として1~2割ほどを支払うというのをご存知の方も多いかと思います。

しかし、場合によっては物件価格そのままの額を貸してくれる銀行もあります。

実はこれ、不動産投資の際のローンも同じことが可能なんです。

物件価格そのままの金額を借り入れることを「フルローン」と言います。

少ない費用で不動産投資が始められるため、投資を始めてすぐに収入が得られるという非常に高いレバレッジ効果に期待できます。

しかし、フルローンにより高いレバレッジをかけているという事は、融資金額を大きくしているという事の裏返しでもあります。

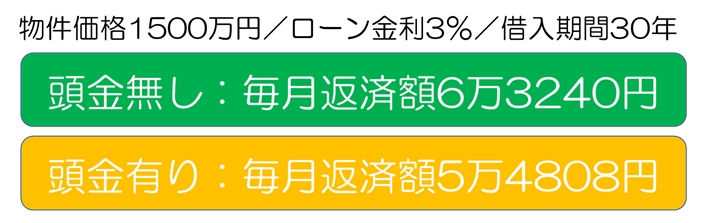

仮に1500万円の物件に対して200万円の頭金を入れる場合と、フルローンで購入する場合で返済額がどのように変わるか見てみましょう。

約8千円の違いが出ました。

8千円と言っても決して小さな額ではありません。

年間にすると9万6千円になりますが、想定外の出費や繰り上げ返済、その他修繕費用などを考えると手元に残しておきたい金額です。

借入期間が30年あることも含めて考えると、いつ金利が上昇するか分かりませんし、時が経つに連れて家賃は落ちていくもの。

フルローンで物件を購入してギリギリの投資を続けるより、多少の頭金を入れたほうが安全かつ健全な不動産投資ができると言えるでしょう。

3-3:オーバーローンの話は要注意!

フルローンであっても、投資利回りが良いなどの条件が揃っていれば問題ないこともあります。

マイナスが出ることさえ防げれば良いので、フルローンも使い方によっては不動産投資に大きな効果をもたらします。

しかし「オーバーローン」の話が出た時は要注意です。

オーバーローンというのは物件価格以上の融資を受けること。

一般の住宅ローンですと、初期費用や引っ越し代などまでを含めた諸費用ローンというものもあったりしますが、基本的に不動産投資でオーバーローンを銀行側からしてくることは多くありません。

銀行側も投資利回りが非常に良く、資産価値の高い物件であればオーバーローンを検討することもあるでしょう。

ただ、オーバーローンの話は銀行ではなく不動産会社から出ることがほとんど。

その場合、本来の物件価格より数百万円上乗せした嘘の契約書を作成したり、収入を証明する書類を偽造したりなんてことがあるのです。

もちろんこれらは完全に「違法」ですし、有印私文書偽造という犯罪にあたります。

仮に銀行側からオーバーローンの話が出たとしても、フルローンは避けるべきとお伝えしたように、返済額が大きくなることも忘れてはいけません。

リフォーム代などまで含めたオーバーローンを利用したいなら、最初からその話で進めるのがベストですし、不動産投資を始めた後の収支シミュレーションもしやすくなります。

不動産会社などからオーバーローンの話が出た時は十分に注意しましょう。

まとめ

不動産投資は、あくまで家賃収入と月々の収支バランスによって成り立ちます。

レバレッジが25倍でも50倍でも、毎月の収支さえ間違いなくプラスになるなら運用は継続できるのです。

ただ、フルローンやオーバーローンのように身の丈に合わない融資を受けるのは禁物です。

いざという時に、自分で解決できる範囲で不動産投資のレバレッジを利かせることが、上手いレバレッジの使い方になります。

しっかり計画を立てて「レバレッジ効果」をうまく生かし資産形成していきましょう。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。