わざわざローン(融資)を利用して、不動産投資をするメリットって何だと思いますか?

まず、少ない自己資金で不動産投資を始められ、返済は他人のお金(家賃収入)で返済するという点です。

何千万円という不動産をお金が貯めるまで待つ必要もなく、さらにそれよりも資産をつくるスピードが速くなります。

今回不動産投資を融資を受けるべき理由をはじめ、融資を受けやすい人の条件、金融機関の融資内容を詳しく解説していきます。

また融資を受ける際に気を付けるべき点もまとめました。参考にしてみてくださいね!

目次

1.不動産投資で融資を受けるべき理由

不動産投資は、物件を購入して誰かに貸すだけという単純な仕組みです。

物件さえ手に入れることができれば、誰でも家賃収入を得ることができます。

また、物件を買うための大きなお金は必要なく、金融機関から融資を受けられれば誰でも不動産投資は可能です。

ローンは毎月の家賃で返済できますし、完済すれば不動産という資産は完全に自分のものです。

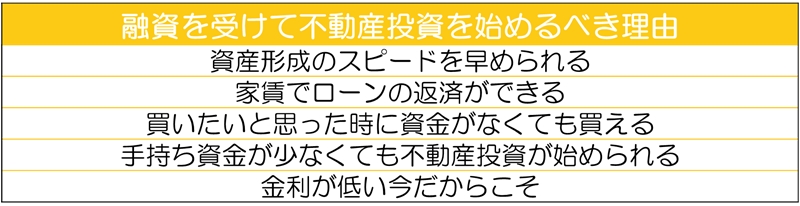

さらに金融機関から融資を受けて不動産投資をすべきかは、以下のような理由があります。

上記の中で最も大事なのが「資産形成のスピードを早められる」という点です。

これを具体的にご説明します。

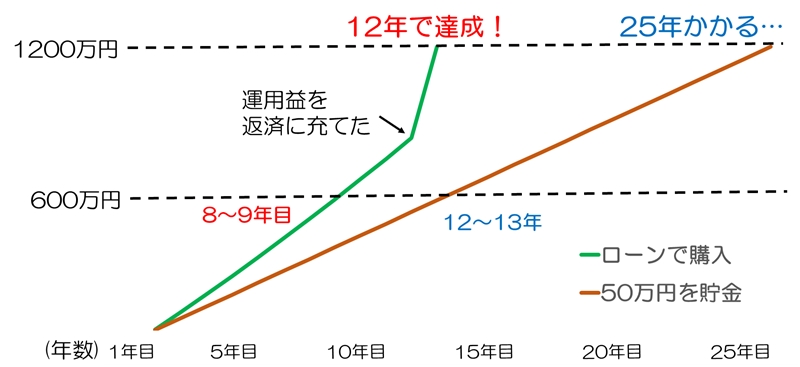

たとえば「1200万円のマンション」で不動産投資を始めるとして、マンションを購入する方法を以下の2つに分けます。

・毎年50万円を繰り上げ返済しながら「ローンでマンションを購入」する。

・毎年50万円を貯金して「1200万円貯まったらマンションを購入」する。

尚、マンションの概要とローンの条件は以下と設定します。

物件概要

物件価格:1200万円

家賃収入:7万円

ローン借入額:1200万円

ローン金利:2%

毎月のローン返済額:3万9751円

上記の条件にて以下のどちらが早いか比較してみましょう。

・ローンで購入して1200万円の借り入れが返し終わる年数

・毎月50万円ずつ貯金して1200万円が貯まる年数

本来なら、毎月の返済と毎年50万円の繰り上げ返済で、1200万円を返し終わるまで14年ほどかかります。

ただし、マンション運用で得られる家賃からローンの返済額を差し引いた月3万円の利益を貯めていき、11年目に一括返済に充てると12年で1200万円のマンションが手に入る計算になりました。

それに対し、50万円を貯金したとすると1200万円貯まるまでに25年もかかってしまいました。

上記はあくまで一例ですが、貯金してから不動産投資を始めるよりも、ローンで不動産投資を始めたほうが半分以下の期間で大きな資産形成が可能ということがわかります。

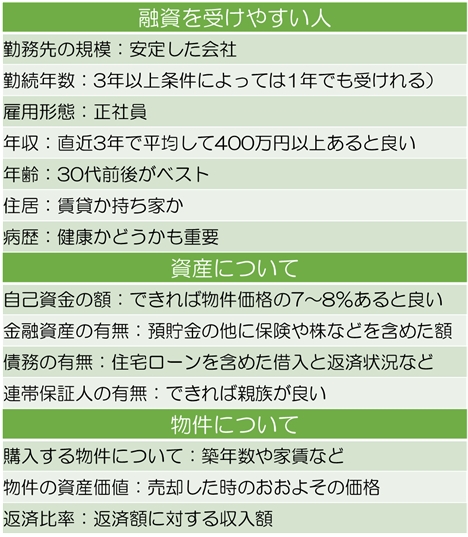

2.融資を受けやすい人の条件

「融資=借金」という事実は変わりませんが、世の中には良い借金と悪い借金があります。

お金を消費するだけの融資が悪い借金、お金を生む不動産を買うための融資は良い借金です。

しかし、誰でも融資を受けて不動産投資を始められるわけではありません。

金融機関の融資を受けられる人と受けにくい人という違いがあるのです。

一般の住宅ローンの場合は、主に借りる側の収入を見ます。

安定した収入があることを前提に勤務年数や預貯金、債務の有無などが審査の対象となります。

不動産投資の場合、ここに「物件の評価」という要素が加わります。

大きく分けると「収入を含めたその人自身について」「預貯金や資産の有無」「購入する物件の収益性」という3つで融資するかどうかが決まると言って良いでしょう。

では、もう少し詳しく融資の審査でチェックされるものを見てみましょう。

表はあくまでも目安ですが、少なくとも上記でマイナス要素が多いほど融資は受けにくくなります。

例えば、給与形態が変わった仕事で、今年の年収が1000万円あったとしても昨年の年収が300万円しかないという場合、「安定していない」と判断されて審査で不利となります。

また、どんなに収益性が高い物件でも、過去に借入の返済を滞納した履歴があれば融資は受けられません。

ただ逆に、上記全てをクリアしていなければならないということもありません。

物件の資産価値が低くても、自己資金を多く用意できれば融資が受けられることもありますし、連帯保証人がいなくても法人としてなら融資が受けられたというケースもあります。

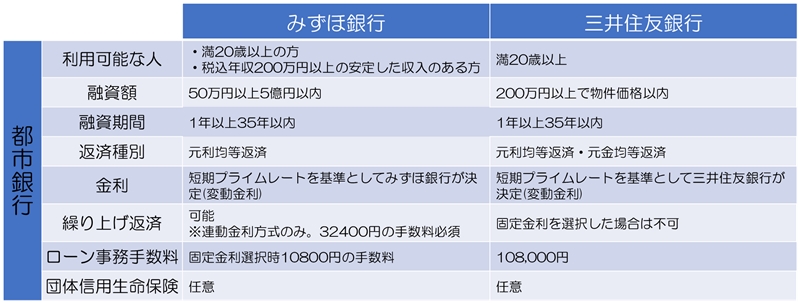

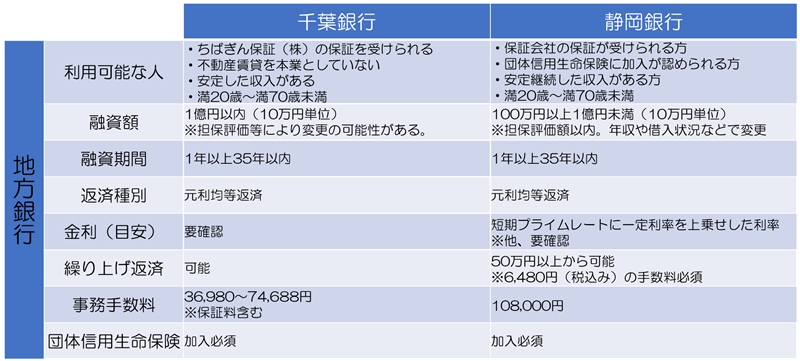

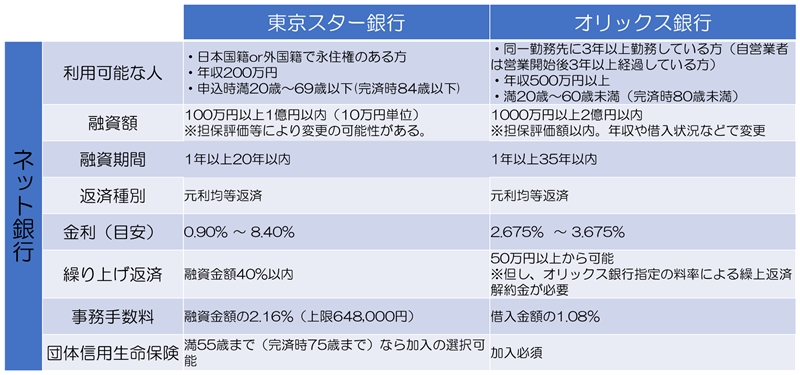

3.各金融機関の融資内容(金利等)一覧

融資の審査が問題なさそうなら、次に「どの金融機関で借りるか」ということも考えなければいけません。

金融機関と一口に言っても種類は様々です。

・都市銀行

・地方銀行

・ネット銀行

・信用金庫、信用組合

・ノンバンク

・政府系金融機関

実はこれらの金融機関にはそれぞれ特徴があります。

どの金融機関で融資を受けるべきかは、以下のような情報を元に決めると良いでしょう。

一般的にメガバンクや都市銀行ほど審査は厳しいと言われていますが、かといって地方銀行だから審査は緩いとも言えません。

融資を受けられるかどうかは、あくまで審査次第です。

よって、まずは上図のような違いを比較しつつ「申込み条件に合っているか」「どこなら不動産投資で有利か」という2点に絞って見ると良いでしょう。

4.不動産投資の融資を受けるときに気を付けること

さて、ここまでを見てきて「自分なら融資が受けられそうだ!」と思ったとしても、注意しなければならないことがあります。

融資を受けられるということは、金融機関の言う「属性」の良い人ということですから、よほど悪い物件を購入しなければ不動産投資で破綻するなんてこともないでしょう。

ただ、受ける融資の内容が悪ければ話は別です。

購入した物件が良質なものだったとしても、融資内容によって不動産投資が失敗に終わってしまうことがあるのです。

どんな融資を受けると不動産投資で失敗するのかを解説しますので、ここでしっかり覚えておきましょう。

4-1:フルローンや高額な融資は受けない

ここ数年の間、日本はサラリーマン大家さんが増えたと言われており、銀行もゼロ金利政策によって個人向けの融資を積極的に行うようになりました。

自己資金0円でも融資が受けられたなんて話も珍しくはありません。

ただ、金融機関が積極的に融資してくれるとしても、全額ローンで不動産を購入するのはNGです。

ローンの返済額が高くなり、場合によっては収支がマイナスになることもあるからです。

ここで、借入期間35年の金利2%の融資を受けたとして、借入金額の違いで返済額がどのくらい変わるか見てみましょう。

借入期間35年、金利2%

借入額1500万円:毎月49,689円、年間596,268円

借入額1500万円:毎月66,252円、年間795,024円

500万円の違いで、毎月のローン返済額が1万7000円も変わりました。

年間にすると20万円もの差となります。

不動産投資は毎月の収支をプラスしていないと、いざという時の出費を自分の財布から行うことになります。

だからこそ、借入額はなるべく少なめにして毎月の返済額を抑える必要があるのです。

不動産投資を始めた後のことをシミュレーションし、安定した運用が可能な返済額になるように借入金額を決めることが重要です。

4-2:金利上昇を加味して融資を受ける

借入額だけでなく、「ローン金利」も気をつけなければいけません。

金融機関のローン金利には、金利が変わらない「固定金利」と金利の見直しがある「変動金利」の2種類があります。

不動産投資で長期間の固定金利が適用されることは少なく、ほとんどが変動金利です。

当然、金利が上昇すればローンの返済額が変わりますので、借入額がなかなか減らない悪循環に陥ります。

では、1章で例に挙げた1200万円の物件を35年のフルローンで融資を受けた場合に、金利の違いでどのくらい返済額が違ってくるか見てみましょう。

借入額1200万円、借入期間35年

金利1.8%:毎月38,530円、年間462,360円

金利2.5%:毎月42,899円、年間514,788円

金融機関から融資を受ける際は、金利上昇を加味して検討することも必要です。

金利がどのくらい上昇するかなんて誰にも分かりませんので、なるべく低金利の融資を受けるようにして、金利が数%上昇しても問題ない返済額になるようシミュレーションしましょう。

万が一金利が上がったとしても、繰り上げ返済を行えば返済額を抑える効果がありますので、融資を受ける前に検討しておいたほうが良いでしょう。

4-3:嘘の申告は絶対にしない

金融機関から融資を受ける際に、最もやってはいけないのが「嘘をつくこと」です。

金融機関の調査力は非常に高く、申込書の内容や申告内容について嘘や偽りがないか詳細に確認します。

例えば、過去の借金については「個人信用情報機関」に必ず記録されますので、嘘を付いてもすぐにバレます。

また、勤務先についても匿名で在籍確認をします。

稀に売買価格を多めにして契約するオーバーローンという方法もありますが、これは有印私文書偽造という罪になるため不動産会社は積極的に行いませんし、銀行もそういった事例があることを知っているため物件についてもしっかり調査します。

申込書の記載に間違いがないかを確認し、金融機関の担当者から聞かれたことには正直に答えることを大前提にしましょう。

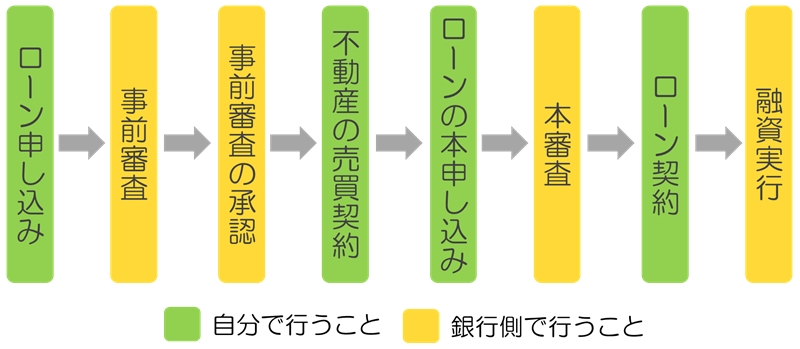

5.融資をうけるまでの流れ

では最後に、実際に融資を受けるための手続きについて解説します。

一般的には以下のような流れで手続きが進められます。

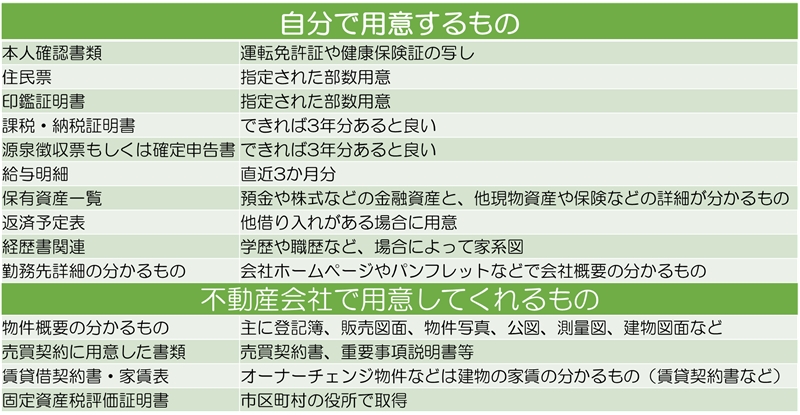

上記のような手続きを勧めていく中で、提出すべき必要書類もあります。

こちらも金融機関により多少の違いはありますが、多くの場合、以下のようなものが必要となります。

大きな金額を借り入れることになるため、どうしてもたくさんの書類を用意しなければいけません。

上図はあくまで最低限必要とされるものの一覧ですが、金融機関によっては学歴や職歴が書かれた経歴書を求められることもあります。

金融機関によって違ってきますので、何度も同じ書類を取りに区役所に足を運ぶという手間を省くために何の書類が必要になるかは都度確認したほうが良いでしょう。

まとめ

最初にもお伝えしたとおり、貯金してから不動産投資を始めるよりも、融資を受けられるのなら今すぐにでも不動産投資を始めるべきです。

かといって、不動産投資はどんな物件でも良いということはありませんので、自分に合った不動産を探すことから始めてみましょう。

不動産投資に慣れていないという方なら、都内のワンルームマンションから始めることをオススメします。

資産価値や収益性が高いため、金融機関の資産でも有利になりやすいんですよね。

他にも都内のワンルームマンションをおすすめする理由を解説していますので、以下の記事も参考にご覧になってみてください!

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。