初心者が不動産投資で失敗しないために大事なことは何だと思いますか?

利回り?キャッシュフロー?どれももちろん大事ですが

まず一番に考えるべきなのは「空室になりにくい物件なのかどうか」です。

総務省が2019年4月12日発表した、昨年10月時点の人口推計は1億2644万3千人で、総人口は8年連続で減少という結果になりました。

さらに47都道府県のうち人口が前年から増えたのは、東京を含むたった7都県だけでした。

不動産投資は長期間にわたる投資です。

いくら利回りが高くても入居者が入り続けることができない物件であれば不動産投資は失敗です。

今後何十年貸し続けるということを考えたときに、空室になりにくいエリアで物件を探すことをおすすめします。

今回、その中でも安定的に不動産経営をしていくために

「東京23区の中古ワンルームマンション」を選ぶことが圧倒的に有利となる理由を解説していきます。

賃貸需要と競合が増えにくい供給のバランスのメリットを詳しくお伝えしたいと思います。

最後に東京の価格や利回りの相場、実際の運用のシミュレーションを掲載しました。

ぜひ参考にしてみてくださいね。

目次

1 不動産投資で失敗しないために重要なのは「空室になりにくい物件」であること

長期で「空室にになりにくい物件」を選ぶことです。

どんなに利回りがくても、入居者がつかなければ、1円の収益も上がらない投資です。

現在地方の人口は減しているにもかかわらず、地方はアパート建築ラッシュです。

アパート等の着工戸数は平成23年の28.6万戸だったものが、平成29年では約42万戸弱。

平成23年から6年連続増加しています。(建築着工統計調査報告より)

競合物件が増えることで、入居募集が激化、家賃は下がり、経営に影響がでるケースが多くみられます。

最終的には、不動産投資が立ち行かなくなることも十分に考えられます。

人口減少時代に長く安定的な不動産経営を実現するための鍵は、

「東京23区・中古・ワンルームマンション」です。

なぜこの3つが鍵なのかもう少し詳しく確認していきましょう。

1-1 東京都の空室率は全国で最低クラス。単身世帯の需要が安定していて競合が増えにくい。

まず、需要面で見ていきましょう。

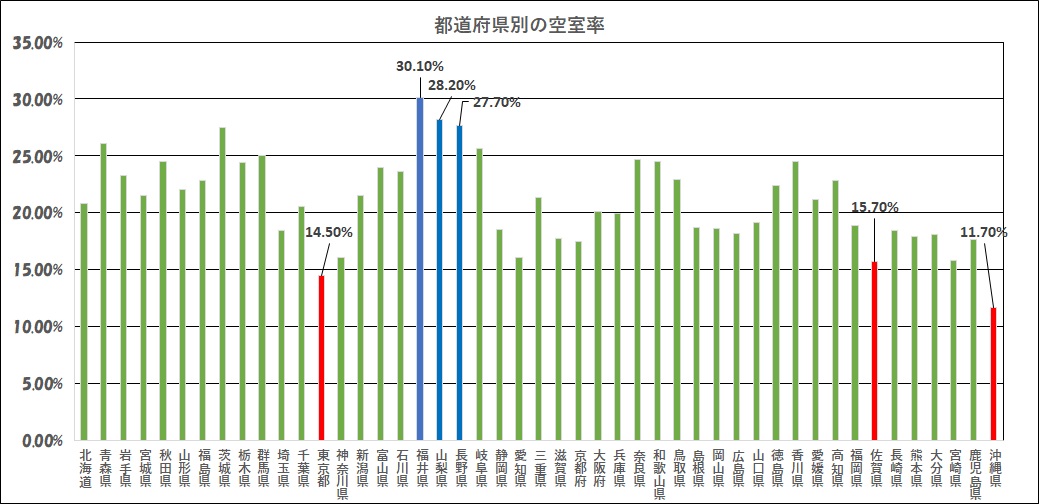

東京都は空室率が低く14.5%。(LIFULL調べ)また、日本の人口が減少する中、東京都の人口は増え続けています。

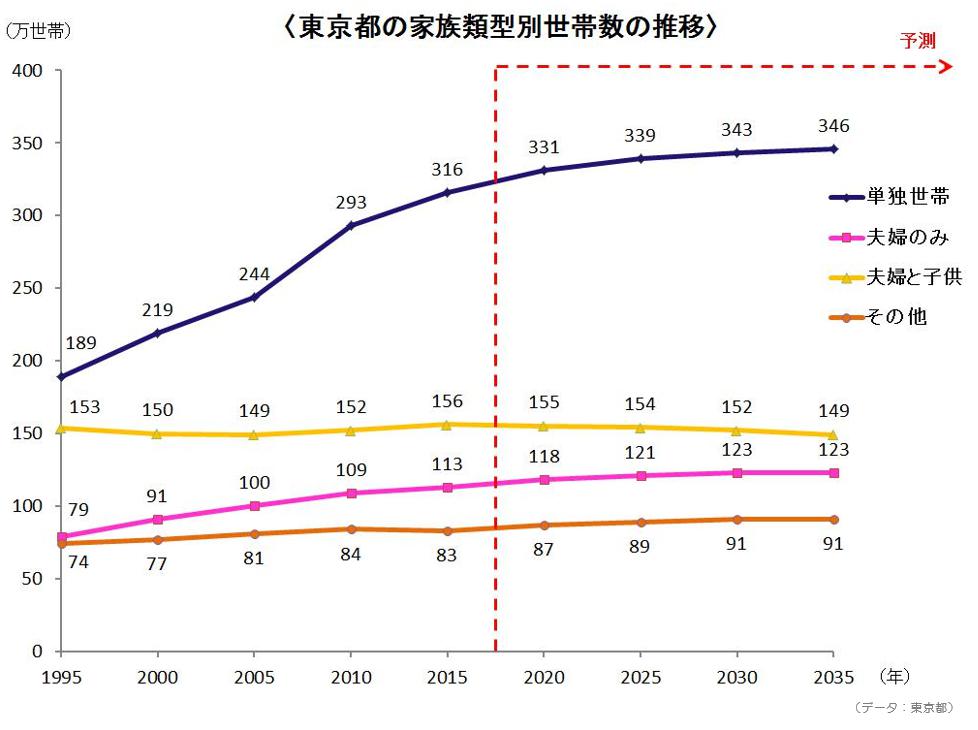

さらに、東京都では全世帯の中でも特に「単身世帯」の増加を予測しています。

反対に供給面はどうでしょうか。

東京23区は土地が限られており、特に駅から徒歩10分圏内の土地は多くありません。

さらに「ワンルームマンション規制条例」などにより新規でワンルームマンションを建てるのは難しくなっています。

競合物件が増えずらい状況にもかかわらず今後単身世帯の需要がどんどん増えていく。

需要と供給が安定していることで空室リスクを抑えた不動産投資が可能となります。

ワンルーム建設業者には不利ですが、投資家にとってみるとメリットが大きいでしょう。

1-2 東京のワンルームは中古がコスパは高く新築は割高

新築マンションと比べ中古マンションは仕様・設備に大きな差がないにもかかわらず新築マンションは価格が割高となっています。

中古マンションは、実勢価格が取引されているため、新築では価格に上乗せされる不動産会社の広告宣伝費、利益がありません。

その分、中古ワンルームマンションはコストパフォーマンスが高いといえます。

特に築10~15年のマンションの仕様は新築マンションとそこまで大差はありません。

むしろ、建設費が高騰している時期に施工しているため、設備のグレードが下がっているのではないかと思われる新築マンションさえあります。

大きなモデルチェンジがなく、中古ワンルームマンションは価格、家賃とも下落しにくく、維持されております。

1-3 需要と供給が安定しているため家賃が下がりにくい

| ① 東京都の人口は年々上昇傾向

② 全世帯の中でも特に単身世帯数の増加する見込み ③ 東京23区の物件の新規供給減少 |

上記の点から東京23区のワンルームマンションは借りる人の需要が今後も多いので、家賃が下がりにくいと考えられます。

また、中古マンションは新築マンションに比べて購入時からの家賃の下がり幅が小さいです。

そのため将来的な資産形成の計画が立てやすいといえます。

新築は新築当初入った入居者が退去すると家賃が値下がりします。

一方、中古マンションは築2年から築10年くらいまでなだらかに家賃が下落し、築15年から20年ではさらに家賃の下落の幅が小さくなります。

場所が良く需要が高い東京23区になると家賃も横ばい傾向にあります。

中古マンションであれば、家賃も大きな下落は考えにくく、安定した運用が期待できます。

1-4 家賃が下がりにくい⇒資産価値が高い

東京23区の中古マンションは資産価値が高いといえます。

日本・世界中から購入したい、借りたいと思う人がたくさんいるからです。

東京23区は土地が限られており、一極集中した日本の政治・経済の中枢として、今後も高いニーズが期待されます。

単身者世帯の増加、マンション供給数は減少傾向で、需要と供給がバランスよく資産価値を維持しやすいと言えるでしょう。

また、中古マンションは、駅から徒歩10分以内に建築されている物件が多いです。

立地が良いためより賃貸需要が落ちにくい傾向にあります。

1-5 一戸ずつわかれているのでリスク分散効果も

ワンルームマンションは不動産投資の中で一番規模が小さいのが特徴です。

規模が小さいからこそ最大のメリットであるリスク分散することが可能です。

立地における環境の変化による賃貸需要の変化、例えば

・大学や工場の移転

・アパート・マンションの乱立

・斎場やごみ処理場等の忌避施設の建設等

・事件や事故、災害などのトラブル・・

万が一の際、1戸のみと影響は限定的です。

それが、一棟だと影響は建物全体に及ぶのでよりリスクが高いと言えます。

災害等のトラブルは保険などでリスクカバーできますが、他のリスクは発生しまうと対処することが難しくなります。

例えば事件・事故の他、長期間放置された自然死等でによる心理的瑕疵物件。

これが、地方アパートだと何年経っても噂が消えず、長期間経営に影響うける可能性があります。

この場合、建て替え以外に方法はなく、資産の目減りに大きく影響を及ぼします。

一方、物件が東京であれば、人の出入りが多く、心理的瑕疵の影響度は減少しやすくなります。

実際、心理的瑕疵物件に特化した東京の賃貸物件情報を扱うサイトもあり、「憧れの東京で安く住める!」といって反響も大きいようです。

東京のマンションであれば、いろいろな意味でリスク分散をすることができます。

1-6 売却しやすい

株を購入する際に、いくらで売れるのかを考えるのと同様に

不動産投資でも売ろうと思った時に、買い手がつきやすいかどうかの「出口戦略」も考慮するべきです。

地方の物件で、売りたくてもなかなか売れずにいるケースがよく見られます。

東京の中古ワンルームは小規模で、千代田区や港区といったところで2000万円~3000万円という金額で購入ができます。

金融機関の評価も高く、融資がつきやすい分現金でしか買えないような物件より売却しやすいというのもメリットの1つです。

築年数30年以上や私鉄の最寄り駅物件だとより価格は安いので、年収400万円の方でも始められるようになります。

年収400万円のサラリーマンの方といえば、日本の分布で、約2500万人以上(2017年 国税庁「民間給与実態統計調査」より算出)いらっしゃいます。

その中からたった一人、購入希望者を探せばいいので、どれだけ容易なのかは予想がつくと思います。

他にも、

住居用と購入した単身用のマンションを結婚のため賃貸に転用、

買い替えやライフイベントに合わせて売却または収益用への転用、

将来的には子どもが大学に通うときに使用する・・等

転機によって対応ができ、活用方法の幅が広いのも特徴として挙げられます。

2 東京の中古マンションの相場(利回り・価格)

立地や部屋の広さなどの条件が同じと仮定した場合、投資用マンションにおいては新築より中古のほうが安いです。

東京23区の新築マンションの平均価格は5,688万円、中古マンションの平均価格は3,894万円(ともに面積が60平米以下)です。

あくまでも目安ではありますが、その差は1,794万円にもなります。

ワンルームマンションであれば、単身者向けの間取り(20平米前後)となるのでもう少し平均価格は下がり、より取り組みやすくなります。

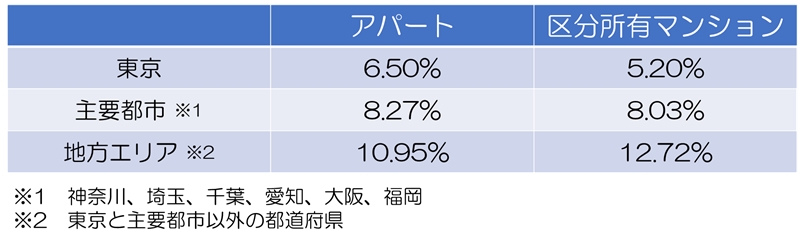

また、東京都のマンションの利回りは平均で5.20%と全国でも低い水準あります。

投資商品は一般的に、リスクが低く安定している商品ほど人気が高く利回りも低くなる傾向にあります。

同じように東京の場合、人口が多く需要が安定していてリスクが低い分、資産価値も高くいので利回りは低くなる傾向があります。

一方地方になるにつれて空室リスクは高まる分利回りも高くなります。

3 東京23区の中古マンション投資をした場合のシミュレーション

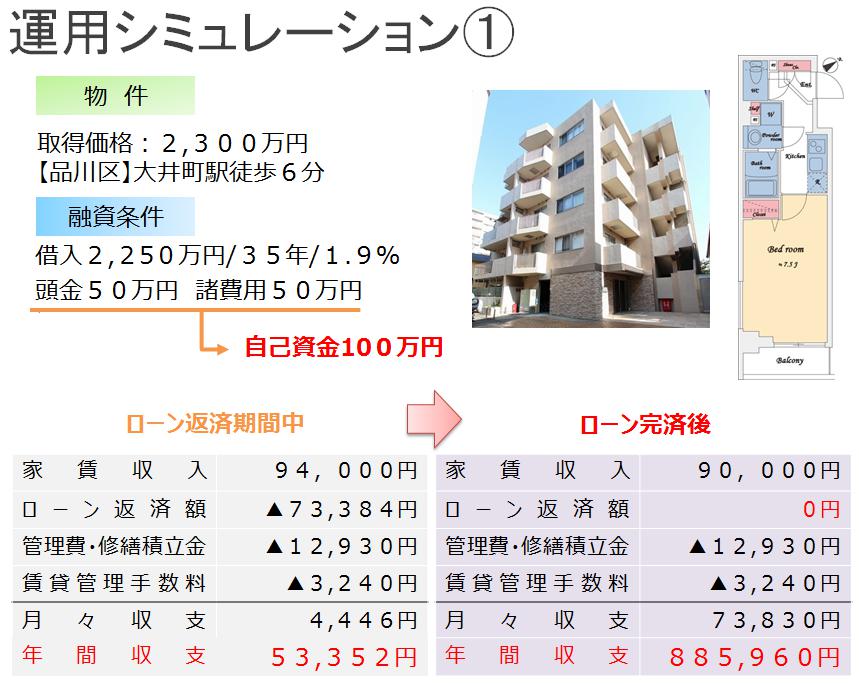

それでは、実際に中古マンション投資を始めた場合のシミュレーションを行っていきたいと思います。

東京品川区の中古ワンルームマンションを融資を利用して運用した場合でみていきます。

今回の物件の場合は価格2,300万円に対し、頭金50万円を引いた2,250万円を銀行から融資を受ける場合となります。

物件購入のために用意しなければならない自己資金は、物件購入時に掛かる登記費用や火災保険料などの諸費用(50万円)と頭金(50万円)を合わせた「100万円」。

融資条件は、期間35年、金利は1.9%でシミュレーションを行っています。

ローン返済期間中は、

「家賃収入(94,000円)」から

「ローン返済額(73,384円)」

「管理費・修繕積立金(16,170円)」

「賃貸管理手数料(3,240円)」

などのランニングコストを差し引いた結果、毎月「4,446円」が残ることが分かります。

ローン完済後は、

上記のランニングコストから

「ローン返済額」が0円になり、手元に残るのは「73,830円」。

年間では「885,960円」の収入になります。

4【最新の情報を得るために】東京の中古ワンルームマンションおすすめセミナー

「東京23区・中古・ワンルームマンション」に着目している不動産会社でセミナーを行っている会社もあります。

不動産投資の勉強を効率良く進めるためにも、実際にセミナーに参加し、必要な情報を的確におさえることは大切です。

また、実際に自分は始めることができるのか。融資の条件は個人の状況によって全く異なります。

個別相談会で自分自身の状況を客観的に把握することで着実な不動産計画を立てることができます。

この章では、おすすめの中古マンション投資セミナーをご紹介します。

4-1 失敗しない!少額自己資金で始める手堅い中古マンション投資セミナー

株式会社トラスト

「失敗しないための不動産投資セミナー」

株式会社トラストが主催しているこのセミナーでは「東京の中古マンション投資」を推奨しており、不動産投資におけるメリットやデメリットからリスクの回避方法はもちろん、東京の中古マンションを奨める理由をデータに基づいてロジカルに解説しております。

さらには提携ローンを紹介してくれるので比較的自己資金を抑えて中古マンション投資をスタートさせることができます。

セミナー後には無料の個別面談を受けることができるので自分に合った不動産投資の組み方も相談でき、その日で知識も含めて得ることができるのでおすすめです。

4-2 実績21,000戸の賃貸管理会社が実施する中古マンション投資セミナー

株式会社日本財託

「サラリーマンのための東京中古マンション投資セミナー」

次におすすめするのが、株式会社日本財託が主催する「サラリーマンのための東京中古マンション投資セミナー」です。

なんと言っても圧倒的な賃貸管理実績を誇る日本財託。

高い賃貸管理実績を誇る会社だからわかる物件選びのポイントなど多くのオーナーを支えてきた賃貸管理ノウハウと成功するマンション投資の方法を分かりやすく解説してくれます。

5 まとめ

いかがでしたか。

「東京23区・中古・ワンルームマンション」を選ぶことがいかに重要であるかご理解いただけたと思います。

東京23区の理由

・政治・経済が一極集中した東京都の人口は現在でも増加傾向。

・ライフスタイルの多様化により単身者世帯は増加の見込み。

・土地は限られており、資産価値は維持されやすい。

中古の理由

・新築時に発生する不動産会社の利益・広告宣伝費などの余計なお金が上乗せおらず、コストパフォーマンスが高い。

・中古と新築では、2000年以降大きく使用・設備は変わっておらず、家賃の差は小さい。

・価格・家賃とも大きな下落は考えにくい。

ワンルームマンションの理由

・単身者の需要が高い。このニーズは今後も増加傾向。

・リスク分散しやすく、何かトラブルが発生しても損失は限定的。

・不動産投資の最小単位なため価格が安く、流動性が高い。

・購入が可能な人は日本だけでも2500万人以上おり、売却がしやすい。

リスクが高いと言われる不動産投資ですが、

「東京・中古・ワンルームマンション」この3つのポイントを抑えることで「安全性」・「安定性」の高い投資となります。

もし納得して頂けたのならば、この3つのポイントが重要だと伝えている会社のセミナーに参加してみてはどうでしょうか。より理解が深まり、具体的に不動産投資をするにはどうすればよいか相談にものってくれます。

特にご紹介した2社は、賃貸管理の実績があり、どうすれば空室を減らし、収益性を高められるかそんなところまで教えてくれます。

ぜひ参加してみてくださいね。

本記事を読んで投資・副業・不動産投資にご興味を持たれた方は、ぜひ株式会社TRUSTの【中古マンション投資セミナー】へのご参加を検討してみてください。心よりお待ちしております。