「夫一人の年収じゃ住宅ローンを組むのが厳しいけれど、夫婦二人の収入をあわせれば理想に近いマイホームが手に入れることができるかも・・」

一般的に夫単独で借りることが多かった住宅ローン。

最近では夫婦共働き世帯が増え、夫婦で収入を合わせて借りるケースが増えてきました。

住宅ローンの借入限度額は年収によって決まります。

そのため、夫婦の年収を合わせることで、夫単独で住宅ローンを組むより、より多くの借り入れができるようになります。

夫婦で収入を合算して、借りるためには、下記のような方法があります。

夫婦それぞれが個別に2つの契約を結ぶ「ペアローン」と、夫婦の収入を合算して1人が契約を結ぶ「収入合算(連帯保証型)」、「収入合算(連帯債務型)」の3つの方法があります。

| ペアローン | 夫婦がそれぞれの名義で住宅ローンを借りる |

| 収入合算(連帯保証型) | 夫婦のうち1人が主たる債務者・もう一方が連帯保証人 |

| 収入合算(連帯債務型) | 夫婦が連名で住宅ローンを借りる |

3つの方法の中で、夫婦共に正社員で安定した収入がある場合、妻が今後も正社員で働き続ける予定なら「ペアローン」で借りることが最も有利です。

この記事ではその「ペアローン」のメリットとデメリット、返済する上で注意すべき点をまとめました。

ペアローンをしっかり理解してマイホーム購入にぜひ役立ててください。

1.ペアローンは夫婦で共働き&正社員がおすすめ

夫婦でペアローンを利用するメリットのひとつに、税金優遇の恩恵が受けられるということがあげられます。(2章でくわしく説明します)

ペアローンを借りるには、夫婦共に安定してまとまった収入があることが前提です。

もし夫婦が両方とも正社員で安定した収入があり、かつ子育て、介護で休職したとしてもその後復帰もできる職場に勤めているならば、3つの方法のなかでも税金優遇がうけられるペアローンで借入をすることがおすすめです。

反対に以下のようなケースは、将来的に収入が減り、返済が厳しくなるリスクが高くなるのであまりおすすめしません。

| ・現在夫婦ともに正社員で安定収入があっても、子育て介護の後に復帰が難しい職場で働いている

・夫婦のどちらかが正社員で収入が安定していても、どちらかが契約社員や派遣社員で仕事と収入が不安定である |

上記の場合であれば、一般的に収入が安定している方が単独で借入することおすすめです。

それでもペアローンを利用する場合、どちらかが働けなくなったケースを想定し、返済が重荷にならないよう、頭金を多くいれるなど慎重に借入金額を検討しましょう。

共働き正社員で復帰できるケースでも、子育てや介護で休職した際、一時的に収入が減ることも念頭に入れておきましょう。

また復帰後、必ずしも以前と同様の収入を得られるとは限りません。

長期的なライフプランを見据え、様々な可能性を考慮した上で余裕をもった返済ができるように借入金額は慎重に考えましょう。

2.ペアローン4つのメリット

夫婦が、それぞれ別々に2つの契約を結ぶ「ペアローン」ですが、収入合算のローンと比較するとメリットが4つあります。

| ペアローンで借りるメリット4つ

・より借入できる金額が増える可能性がある ・それぞれ住宅ローン控除がうけられる ・団体信用生命保険に夫婦がそれぞれ加入できる ・金利の使い分けができる |

以下くわしくみていきましょう。

2-1:より借入できる金額が増える可能性がある

3つの方法の中で、ペアローンは夫婦がそれぞれローン契約を結ぶので、片方の収入分ごと借入可能金額が増える可能性が高くなります。

収入合算の場合、金融機関によりますが、一般的に融資可能枠(借入可能金額)は合算者の収入の2分の1までとしていることが多いです。

一部の住宅ローンでは合算者の収入をまるまるみてくれるものもありますが、それでもペアローンと比べて借入可能額は低くなることがほとんどです。

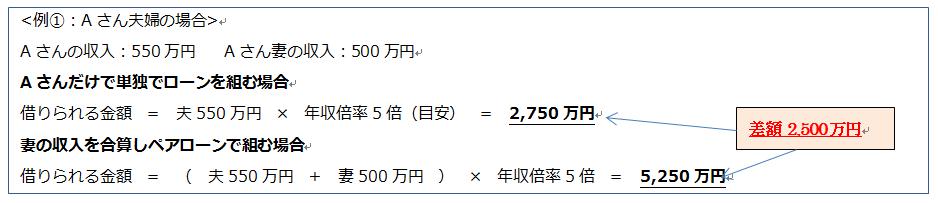

単独で借り入れるのと、妻の収入を合算しペアローンを組む場合とで比較してみましょう。

上記の条件だと、その差額は2,500万円になります。

もし都内の中古のファミリーマンション、または近郊の一戸建てを検討している場合、ペアローンであれば自分たちの理想のマイホームが射程圏内におさまりそうです。

単独の場合、頭金を多くするか、郊外に建てるかということを検討することになるでしょう。

2-2:夫婦それぞれ住宅ローン控除の税金優遇がうけられる【最大800万円の還付】

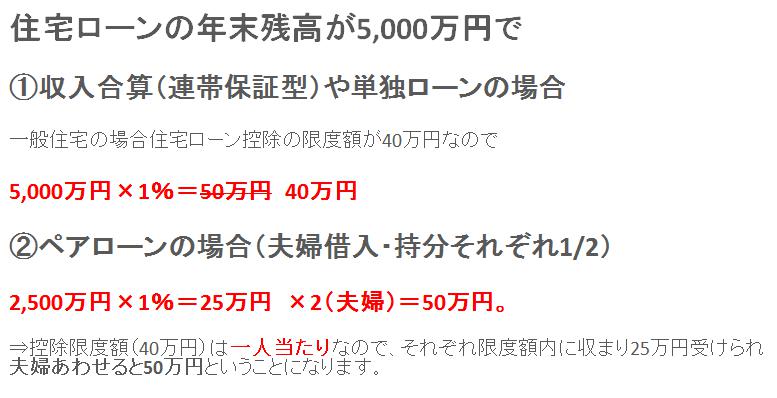

住宅ローンでマイホームを購入すると「住宅ローン控除」といった税金の優遇を受けることができます。

「住宅ローン控除」は、年末の借入残高の1%(※)にあたる金額分税金が戻ってくる制度で、優遇期間は10年です。

例えば、年末借入残高が3,000万円の場合30万円が還付、税金が戻ってきます。

10年続くのでかなり助かる制度(※平成26年1月1日から平成33年12月31日までに入居した場合)。

ペアローンでは、夫と妻でそれぞれ住宅ローン控除が受けられ、以下のような場合収入合算で夫一人で住宅ローン控除を受けるよりも恩恵が受けられます。

ちなみに連帯債務型の収入合算の場合、住宅ローン控除を夫婦ともにうけることが可能ですが、民間の金融機関において取扱いが極めて少ないです。

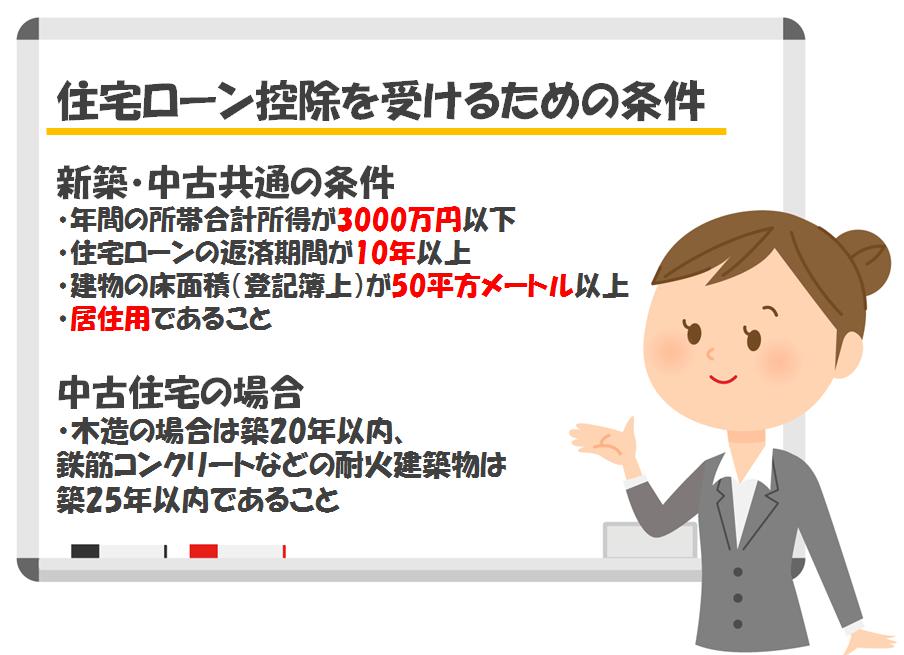

以下住宅ローン控除を受けるための条件を記載します。

税金の還付を受けるためには、夫婦それぞれ確定申告をしなければいけません。

確定申告は初年度の一回のみです。

翌年からは10月下旬~11月上旬ごろに税務署から「年末調整のための住宅借入金等控除証明書」 、金融機関から「残高証明書」が送られてくるので、会社の年末調整で書類を提出するだけなので楽ちんです。

初めての確定申告で心配な方は管轄の税務署に相談すると安心です。

1月1日から3月15日までの確定申告受付で税務署が混雑する期間をさけていくと、職員さんも忙しくないので細かく質問に対応してくれるのでおすすめです。

2-3:団体信用生命保険に夫婦がそれぞれ加入できる

ペアローンで契約すると、夫と妻それぞれが債務者本人として、各々団体信用生命保険に加入することが可能です。

片方に万が一のことがあった場合、その分の住宅ローンは保険金がおりるので、返済する必要がなくなります。

収入合算(連帯保証型・連帯債務型※フラット35を除く)においては団体信用生命保険が加入できるのは、一般的に「主たる債務者」のみです。

仮に夫が「主たる債務者」で、万が一事故で死亡した場合、夫の返済分全額免除になり、妻が夫の分まで支払う必要がありません。

しかし「主たる債務者」ではない妻が、死亡した場合、免除ならないのです。

夫単独の収入では借入が難しいという理由で、収入合算して借入をする場合だと、妻の返済分が増える可能性もあり、返済が困難になる可能性があります。

ペアローンであればその点、両方が債務者になるので万が一の場合、一方の返済負担がなくなるのはメリットといえるでしょう。

2-4:金利の使い分けができる

ペアローンでは夫婦それぞれが別々でローン契約を結ぶため、それぞれ金利プランが選択できます。

例えば、「夫は低金利時にメリットが高い変動金利を選び、妻は全期間固定金利にして金利上昇リスクを分散する」といった選択もできます。

以上ペアローンのメリットを4つ述べてきましたが、メリットがあればデメリットもあります。

3章でデメリットについても把握しておきましょう。

3.ペアローンのデメリット

2章でメリットをまとめましたが、ペアローンにもやはりデメリットはあります。

| ペアローンのデメリット

・手数料や諸費用が2倍かかる ・一方の働き方の変化によっては返済負担が重荷になる&住宅ローンの控除の恩恵が受けられない ・借換えの際、片方の審査が通らないと借換えできない、離婚した場合手続きが面倒である |

3-1:事務手数料や諸費用が2倍かかる

ペアローンはローン契約を2つ結ぶため、事務手数料や印紙代などの諸費用、保険料などがそれぞれ発生します。

収入合算で主債務者を夫として5,000万円のローン契約をする場合、印紙代は2万円ですが、ペアローンであればそれぞれ2,500万円の契約が二つなので4万円必要です。

金銭消費貸借契約書に貼る印紙代一覧

| 100万円以上500万円以下 | 2千円 |

| 500万円超1,000万円以下 | 1万円 |

| 1,000万円超5,000万円以下 | 2万円 |

| 5,000万円超1億円以下 | 6万円 |

しかし借入額、借入条件によるものの、住宅ローン控除は2人分適用されることも考えると、諸費用等の増額分程度であれば1、2年で回収できることが多いです。

3-2:返済負担が重くのしかかる&住宅ローン控除の恩恵が受けられない

例えば、ローン契約当初は妻が正社員で安定した収入があったものの、出産・育児、また介護などの理由で休業し一時的に収入が減る・なくなる時に、夫の返済負担が重くなります。

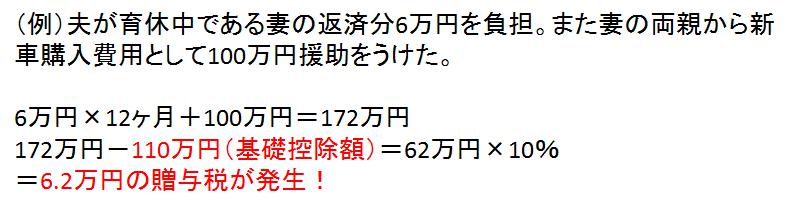

さらに、妻の返済を夫が代わりに支払うと、夫が支払った分「夫から妻へ贈与があった」とみなされ、贈与税が発生する可能性もあるので要注意です。

そして、収入がゼロの年は所得税が発生しないので、住宅ローン控除の適用がありません。

10年間住宅ローン控除の適用があるのがメリットの一つですが、妻がローン契約後、控除対象期間専業主婦などでほとんど働かないということになったら、あえてペアローンにした意味がありません。

ライフプランを考慮し、今後の妻の働き方の変化の可能性等、夫婦でよく検討しましょう。

3-3:住宅ローンの借換え時、離婚になった時の手続きが面倒なことも

将来的に、金利が低い等条件のよい住宅ローンに借換えを検討する場面もあるでしょう。

しかし、妻が仕事を辞め収入がゼロになった場合、もしくは一方が転職したことで、当初よりも収入が下がった場合、審査が通らず借換えができない可能性があります。

金利によって支払総額が何十万も変わってきます。

インフレで金利が上昇傾向にある中、少しでも金利条件が良いローンに借換えしたいにもかかわらず、片方の働き方によって通らないこともありますので注意したいところです。

また、もし最悪のケースで離婚するとなった際に、ペアローンは単独ローンより手続きが面倒です。

ペアローン、収入合算においては契約上、連帯保証人に住宅ローン返済義務があるので、債務は免れません。

離婚し、夫婦関係が終了したとしても、住宅ローンの契約は別なので、銀行は連帯保証人にローンの返済を請求できることは可能です。

離婚後何年か経って、片方のローン返済が滞ったことによって、銀行から返済請求通知が送られてきたというケースもあるようです。

回避する方法としては、離婚時に連帯債務者を解除する、または住宅ローンの借換えをすることで可能になりますが、ただ、それらの手続きはいずれも面倒で難しいケースが多いです。

今、3組に1組が離婚していると言われている中、その可能性もゼロではないという認識をもっておくこともいいかもしれません。

4.ペアローンで借りる際に注意しておきたいこと

4章では実際にペアローンを契約する、返済するときに注意したい点について見てみましょう。

4-1:借入金額と共有持分の割合が極端な偏りに注意!

マイホームの夫婦共有持分は、だれがいくら頭金を出したのか、ローンの各々の借入割合(連帯債務割合)によって税金面に影響が出てきます。

「マイホームは夫婦のものだから」と持分を半分にすると以下の例のように、夫から妻への「贈与」があったとみなされ、基礎控除額である110万円を超える金額に贈与税がかかる場合があります。

参考:≫国税庁

さらに、住宅ローン控除額は持分割合に対して、住宅取得価格の50%までしか控除が受けられないことにも注意しましょう。

どういうことかというと、上記の借入金額が夫3,000万円、妻が1,000万円で共有持分がそれぞれ1/2である場合、妻は1,000万円に対しまるまる住宅ローン控除を受けられるのに対し、夫については3,000万円ではなく、夫の持分割合から2,000万円(4,000万円×1/2)に対する住宅ローン控除までしか受けられません。

単純に計算して、約10万円の差が発生し、かつそれが10年になるとその差は大きいですね。

登記をするときに、持分と借入金割合が極端にかたよってないか注意を払いましょう。

より詳しく知りたい方は管轄の税務署に相談してみてください。

4-2:贈与税の発生に注意!

返済中どちらか一方が休職した場合、例えば妻が出産や子育てで休職し、収入が減るもしくはなくなった場合に、夫が妻の返済を肩代わりすることで「夫から妻への贈与」があったものとみなされ、年間110万円の基礎控除額を超えた分に対して贈与税が発生します。

基礎控除額は、一人当たり複数の贈与相当分の合計から控除されます。

仮に夫が妻への返済負担額を1年間負担したとして、金額が110万円以下だったとしても、贈与税がかかってしまうこともあるので注意しましょう。

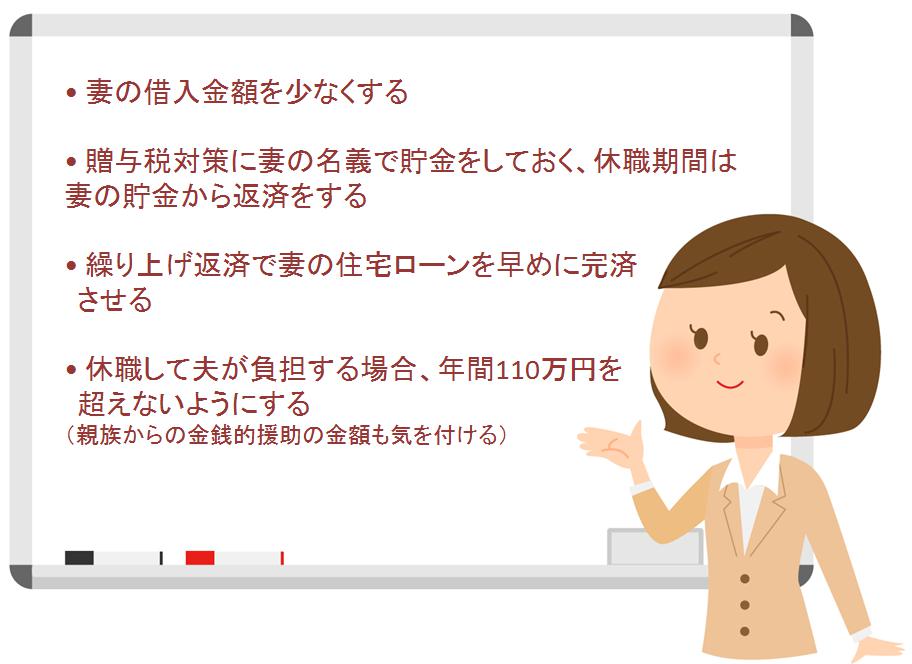

特に女性はライフイベントの変化により、休職や退職を余儀なくされる可能性が高いので、「妻が働けなくなった時」を考え、以下のような対策をしておくことをおすすめします。

まとめ

ペアローンについてまとめてきましたがいかがでしたか?

ペアローンで借入をする人で、最も有利なのは正社員の共働き夫婦世帯です。

借換えや離婚した場合、手続きが面倒などのデメリットはありますが、住宅ローン控除などの税額控除などメリット面の恩恵が大きく受けられること、その他注意する点を書きました。

住宅ローンを利用することで、理想のマイホームに手が届く可能性が高くなりますが、借入金額には注意が必要です。

借入金額は今後返済する上で、家計が苦しくならないように夫婦でライフプラン等をよく話合い、目先ではなく長期的な視点をもって借入を検討するようにしましょう。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。