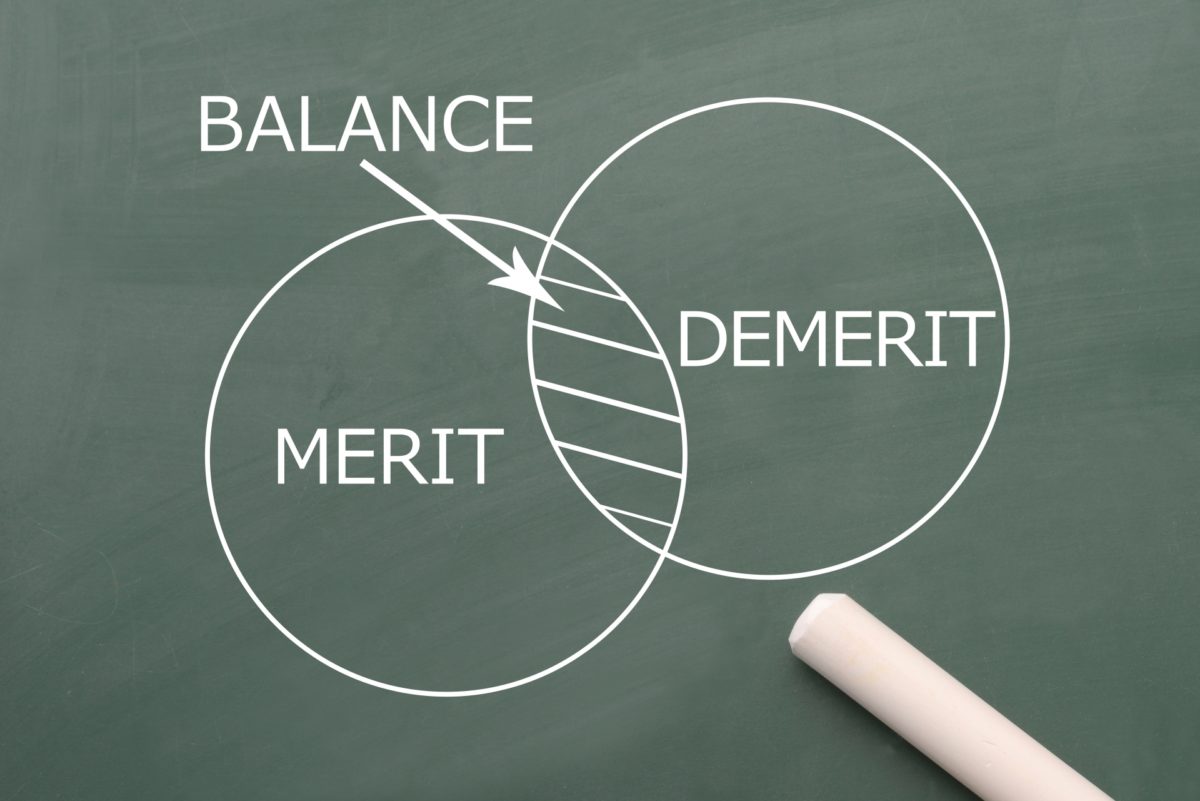

「不動産投資ってデメリットが多すぎてやっても意味がないよね。」

確かに不動産投資にはデメリットが数多くあり、あなたの成功を妨げます。

しかし、実はそのデメリットを事前に把握していると、大した脅威にならず、

リスク回避さえできれば、そのぶん大きなメリットを得ることができます。

例えば、エリアの選定、物件の選定、不動産会社等パートナーの選定等を間違えなければデメリットは回避できます。

この記事では、そんな不動産投資のデメリットやリスクを回避する方法をお伝えします。

不動産投資を始める前に理解すれば、不動産投資の成功率はほぼ100%に近付けることができるのです。

また、この記事の最後では、よくある質問にQ&A形式でお答えします!

それでは、デメリットと回避方法を一つ一つ確認していきましょう。

1.不動産投資におけるデメリット

不動産投資のデメリットは大きく7つあります。

7つの種類とその対応策について説明していきます。

| ①空室

②家賃滞納 ③経年劣化 ④天災 ⑤金利上昇 ⑥流動性 ⑦資産価値下落 |

1-1 空室リスク~人口が増加している=借り手がたくさんいるエリアの物件を選ぶ~

空室リスクを回避するためには、賃貸ニーズの高いエリアに投資することが重要となります。

お部屋探しをしている人がいればいるほど、内見であなたの物件を見る人が増え、空室が埋まる可能性が高まります。

総務省統計局の発表によると、全国で人口が増加した都道府県は東京都、沖縄県、埼玉県、神奈川県、愛知県、千葉県、福岡県の7都県だけ。

その中でも東京都は増加率がずばぬけています。

さらに東京23区内の物件は人口が集中していて非常に賃貸ニーズが高いです。

日本の経済と政治の中枢であり、会社員、学生、外国人など様々な方が多数いらっしゃいます。

特に山手線沿線の駅はブランド力があり、利便性にも優れているため非常に人気があります。

他にも地下鉄、私鉄沿線でも日本で有数の乗降客数が多い「新宿駅」「渋谷駅」「池袋駅」に近ければ近いほど、賃貸ニーズは高まります。

人が多く集まる場所。そこに投資することが最大の空室対策となるのです。

1-2 家賃滞納リスク~入居審査と保証会社の利用~

家賃滞納を防ぐためには、しっかりとした入居審査が重要です。

年齢、職業、勤務先、年収等や人柄など入居する前に確認することが大事となります。

なぜならば、入居者が一度決まると簡単には退去させることができません。

家賃の滞納が3ヵ月以上となってはじめて裁判ができるので、裁判で勝訴判決を得た頃には早くても半年以上滞納される可能性があります。

しかも、勝訴判決を得たとしても出ていくわけではありません。

強制的に部屋を明け渡してもらうためには別の手続きが必要となり、結果、早くても1年近く、さらに家賃の回収は困難となり大損害となります。

そのため、念には念を入れる必要があります。

入居審査によって、100%近く回避することが可能ですが、100%回避するには入居者に家賃保証会社を利用してもらうことをおすすめします。

家賃保証会社を利用してもらうことにより、家賃保証会社のプランにもよりますが、

退去するまでの家賃、退去時にかかる原状回復費用、夜逃げ時の荷物預かり費用、裁判時の費用を保証してくれます。

ただし、家賃保証会社を自主管理のオーナーが利用することは困難となります。

不動産管理会社に賃貸管理を委託するとスムーズに利用ができますので、保証会社を利用する場合は日ごろ利用している不動産管理会社に尋ねてみましょう。

まだ、不動産管理会社が決まっていない場合は次の基準で探してみましょう。

| ①賃貸稼働率(または空室率)がホームページに記載され、最新のものが表示されている

②不動産管理戸数が200戸以上 ③保証会社の提携が3社以上 ④募集図面を取り寄せ、見栄えのするオリジナリティがあるか ⑤空室で困っているとき、的確なアドバイスを行ってくれるか。 |

特に賃貸稼働率(または空室率)が記載されている会社は数値目標を掲げて賃貸募集を行っている可能性が高いため、

空室期間の短縮、空室を埋める方法・提案力がどれも高い傾向にあります。

ホームページで確認し、あとは金額やサービス内容、エリア等で複数社候補に挙げながら探してみてはいかがでしょうか。

1-3 建物の劣化~タイル張りのマンションを選ぶ~

建物は建った瞬間から劣化が始まります。

それは、どうしても避けられませんが、劣化の進行を抑えることは可能です。

例えば、タイル張りのマンションを選ぶとコンクリートを守る力が強く、メンテナンスもしやすいというメリットがあります。

一方、おしゃれなコンクリートうちっぱなし物件は意外と汚れが目立ちやすく、下処理をしていないと劣化が早まりますので注意が必要です。

さて、AとBのマンション、あなたならどちらのマンションを選びますか?

マンションA:平成3年築

マンションB:平成15年築

Aのマンションを選ぶ方が多いのではないでしょうか。

Aのマンションは管理が行き届いているため、築25年以上にもなるのにかかわらずきれいな状態を保っています。

それに比べてBのマンションはまだ築浅ですが、外観の劣化から入居者がなかなか決まらず、

家賃を下げる必要があるなど、収益性が低くなる可能性が高くなります。

このように、建物の素材や管理状態によって、空室率が大きく変わるのです。

また、修繕計画の有無も重要となります。

修繕計画が適切で、修繕積立金の額も少なすぎるということがなく、大規模修繕を行ったとしても十分に賄えることができれば問題ありませんが、

修繕積立金が少ない場合だと必要な時に修繕が行えず、建物の劣化はより進んでしまいます。

また、修繕積立金がないと借入をして修繕工事を行う場合もあります。

余分な経費がかかりますので、はじめからしっかりとした修繕計画を無理なく行っている物件を選ぶことが重要となります。

必ず、購入前には重要事項調査報告書で積立金の額や修繕履歴を確認するようにしましょう。

1-4 天災リスク~役場調査と損害保険でカバーする~

昨今、地震の他にも局地的豪雨災害、それに伴う土砂崩れや川の氾濫など被害が大きくなっています。

実際に被害額は年々上昇しており、損害保険料も値上げが続いております。

日本で天災に見舞われない場所を探すことは不可能に近いのですが、それでも物件の選定次第で、その可能性を低くすることができます。

例えば、鉄筋コンクリート造のマンションを選ぶことや川や海、山や崖から離れた場所を選ぶなど誰でも簡単にできることであれば、それは必ず実行しましょう。

より慎重に調べるのであれば、法務局や市町村役場で調べてみましょう。

古地図やハザードマップ、都市計画区域や土砂災害警戒区域などでどれくらいの被害が想定されているか確認することができます。

東京や横浜市ではインターネットでも調べることができます。

| ・東京都都市整備局

https://www2.wagmap.jp/tokyo_tokeizu/Portal ・東京都 土砂災害警戒区域等マップ ・東京都建設局 洪水ハザードマップ http://www.kensetsu.metro.tokyo.jp/jigyo/river/chusho_seibi/index/menu03.html ・横浜市行政地図情報提供システム |

通常、契約時の重要事項説明書に記載されておりますので、契約する前にはしっかりと確認するように心がけましょう。

立地や建物の構造に注意しても、被害を受けるときは受けてしまいますので、その場合は火災保険・地震保険に加入することも必要です。

特にワンルームマンションであれば、地震保険を含めても5年間でも3~4万円くらいの保険料で保障を得ることができるので、加入することをおすすめします。

火災以外にも落雷や水害、風災、雪害、盗難等も対応するので、思っている以上に保険金が支払われる機会はありますよ。

1-5 金利上昇リスク~家賃収入とのバランスがたれた返済計画をたてる~

近年、長い低金利時代が続き、金利上昇リスクはあまり重要視されておりませんでしたが、

日経平均株価が25年ぶりの高値水準に達し、今後は金利も上がっていく可能性が高まっています。

そこで、金利上昇リスクを回避するために2つのポイントをおさえましょう。

1.リスクを想定し、返済計画をたてる

金利上昇に備え、頭金が少額であるにもかかわらず、無計画に高額な借入等はしないこと。

家賃が景気に左右されにくいということはメリットでもありますが、金利が上昇した場合、デメリットにもなり得るのです。

毎月の返済額と家賃収入のバランスをとり続けることが重要です。

そのために、無理のない返済計画をたてましょう。

2.金利上昇時は繰上げ返済をして返済期間を短くする

金利上昇時は返済期間を短くすることによって、その負担分を補うことができます。

低金利のうちにキャッシュ(現金)を増やしておき、

金利が上昇時に繰り上げ返済を行うによって金利上昇分のリスクを軽減する準備をしておきましょう。

また、出来るだけ早く一戸目のローンを終わらせることが大切です。

繰り上げ返済したお金は全額が元本の返済に充てられるので、返済期間を大幅に短くできます。

繰上げ返済には、「毎月の返済額を減らす方法」と「返済期間を短縮する方法」がありますが、

期間短縮の方が繰上げ返済を早い段階で行うと支払利息を大幅に減らすことが可能です。

複数戸マンションを所有している場合、この方法で最初の一戸目を完済したら、一戸目の家賃を二戸目のローン返済に充てます。

そうすると一戸目より早く二戸目ローンの完済ができますね。

さらに三戸、四戸と増やしていくのにスピードが加速し、結果金利リスクを抑えることにつながります。

1-6 流動性リスク~人気が高く、購入希望者が多い東京のワンルームマンションをえらぶ~

不動産投資全般のデメリットとして、流動性が低いことが挙げられます。

不動産は株式や投資信託とは違い、売りたいときにすぐ売ることはできず、早くても3週間~1ヶ月ほど現金化するためには時間を要します。

これほど時間がかかるのは、購入希望者を探すこと以外にもローンの審査や実行に時間がかかるためです。

流動性リスクを少しでも下げるためには、誰でも購入が容易な金額の不動産を所有するといいでしょう。

特に東京にある中古のワンルームマンションは700万円~3,000万円と多くの人がローンや現金で購入できる価格帯であり、非常に人気があります。

ただ、あまりにも人気が高いためローンを利用して購入する方が一番手で買付申込書を送っていたとしても、現金で購入する方が優先されることがあるのでご注意ください。

1-7 資産価値下落リスク~事前の調査が肝心~

資産価値が下落する要因は経済状況や駅までの距離等の利便性が大きな要因となりますが、それ以外にも次のような理由があります。

| ①火葬場、廃棄物処理場、高圧線鉄塔等嫌悪施設が新たに建築された

②不自然死や事故、事件などがあった

③管理状況が悪いマンション、自主管理のマンション

④新たな物件が建築される可能性が高い、目の前が空き地や駐車場の物件 |

これを防ぐには、

| ①市町村役場で調査をする

②インターネットで事故物件か確認する

③重要事項調査報告書を確認する ④隣接地が公園等、開発される可能性が低い物件を選ぶ |

等の対策をとることが重要になります。

不動産投資は、売却するまでどれくらい利益がでるのか明確にはなりません。

利益をだすためには、買ったときと同等の金額ないし、売却価格と家賃収入の合計が売却価格を上回らなければなりません。

そのためにも自分が単にいいと思う物件ではなく、長い目でみて多くのひとに需要があり、資産価値の維持を重視した物件えらびが重要です。

2.リスクを回避した先にある不動産投資のメリット

全てのリスクを回避した物件を選ぶことができれば、成功率は限りなく高まります。

そこで、ここからは不動産投資するとどのようなメリットを受けることが確認していきましょう。

収入以外にも保障や物価上昇対策など効果は多岐にわたります。

2-1 安定した不労収入となる

不動産投資は毎月決まった家賃収入を受け取ることができるため、安定的な収入を得ることができます。

さらに、家賃の回収や契約の更新などの実務を管理会社に委託することができます。

そのため、手間がかからず、忙しいサラリーマンや公務員の方でも兼業として始めることができます。

不動産投資は公務員の方でも一定の規模までであれば、問題ありません。

詳しくはこちらの記事をご確認ください。

さらに家賃収入はけがや病気をして働けなくなったとしても、決められた日には家賃が入り、労働収入以外の収入があることは心の支えとなります。

2-2 少額ではじめられる

不動産投資は他の資産運用と違い、ローンを利用して始めることができます。

そのため、意外と敷居は低く、少額から始めることが可能です。

少額の自己資金で資産を一気に増やすことをレバレッジ効果といいます。

レバレッジ効果とは「テコの原理」のことをいい、小さい力で大きな効果を得るという意味です。

つまり、少ない資金でローンを利用しながら何倍もする金額の投資用物件を購入することで効率的に資産を増やすことをいいます。

本来何十年もかかる時間を短縮することで大きな資産を生み出すことができます。

ただし、レバレッジをかけすぎると、空室になったときに反動が大きくかかることも考えられますので、何事もやりすぎには注意しましょう。

2-3 インフレ対策になる

不動産は一般的に、インフレに強いといわれております。

インフレとはインフレーションの略で、お金の価値が下がり、物の価値が上がることをいいます。

例えば、1,500万円で購入したマンションのインフレが進み、現在は3,000万円の価値となったとします。

これに対し、購入当時1,500万円の現金を持ち続けたとすると、インフレが進んでも1,500万円は1,500万円のまま。

当時購入できたマンションが現在では倍の価値があり、購入ができなくなります。

つまり、お金の価値が下がり、以前1,500万円の紙幣価値が現在では半分になってしまったことを意味しています。

そのため、現物資産は物価の上昇にあわせて、同じように金額が上がるためインフレ対策になるといえるのです。

2-4 年金代わりになる

厚生年金の平均支給額は毎月約15.3万円です。

公的年金だけでも最低限必要な生活費を用意することは可能ですが、ゆとりある生活には毎月34.6万円必要なため公的年金では足りません。

そこで、本人が働からずとも不労収入を得ることができる不動産投資は老後の年金代わりとして最適です。

ローン返済時は、毎月大きな金額を受け取ることはできませんが、20代、30代から始めていれば、65歳までにはローンの支払いが完了している可能性が高いため、家賃収入だけで月額20万円も可能です。

2-5 生命保険代わりになる

不動産投資ローンを利用して、不動産投資を始める場合、団体信用生命保険にはいらなければなりません。

団体信用生命保険に加入していると、万が一のことがあった場合、家族にはローンの支払が免除され、毎月の収入を受け取れる不動産を残すことができます。

また、不動産を売却することでまとまったお金を手に入れることができます。

つまり、年金として月々受け取る、売却して一時金として受け取る、いずれの方法も可能なため生命保険のかわりとして、遺族に対する生活保障を用意することができるのです。

通常、生命保険は保険料を払って、保障を用意しなければなりませんが、不動産投資では、毎月の家賃を受け取りながら、遺族への保障を用意できます。

無駄に生命保険に加入せずにすむので家計が非常にラクになります。

3.不動産投資のデメリットにまつわる疑問点

最後の不動産投資にまつわるデメリットにおける疑問について回答いたします。

この3つの疑問は、セミナーや個別相談でもよく挙げられる質問ですので、一つの知識として覚えておいてください。

3-1 Q.ローンが完済したら、家賃収入が丸々入ってくるっていうけど、築40年の物件なんて誰も欲しくはないのではないでしょうか。

| A. 理論上今の建築技術であれば、100年の耐久性を持つといわれています。

資産価値が高い物件であれば、100年先でも賃貸需要がある可能性はあります。 |

日本で初期の鉄筋コンクリート造のアパートとして有名なのが、表参道ヒルズの前身「同潤会青山アパート」です。

このアパートは1926年に建築され、2003年に取り壊されるまで約80年間生活空間として使用され続けました。

晩年は老朽化がどうしてもぬぐい切れず、どうにもなりませんでしたが、大正時代に建築された建物であっても約80年という期間、維持することができたのです。

当然、今の技術があればそれ以上の期間、耐久性を維持することは十分に可能です。

しかし技術が進化していても、定期的なメンテナンス、修繕は必要不可欠です。

ちなみに築40年で管理状況が良いとこんな感じになります。

| 恵比寿スカイハイツ

|

こんな物件なら今でも欲しいと思う人はたくさんいるでしょう。

特にワンルームマンションでは、ほとんどのオーナーは入居していないのであまり意識がいかない傾向にあります。

長期の修繕計画がきちんと執り行われているかどうかは通常のファミリータイプのマンションよりも重要となります。

物件を選ぶ際は修繕履歴、修繕積立金の総額は必ず確認してください。

3-2 Q. 人口が減少したら、空室率が高まり不動産投資はままならなくなるのでは?

| A. 地方の人口減少は顕著ですが、東京は未だ増加しています。

東京23区内で不動産投資を行うのであれば、今後も高い需要が期待されます。 |

東京都の空室率は約14.5%と全国でも最低クラスになっています。

現在も転出者数よりも転入者数が多く、人口は増加しております。

しかも、生涯結婚率が年々高まり、2015年では男性が23.37%、女性が14.06%(国立社会保障・人口問題研究所「人口統計資料集(2017)」)という結果から

東京都では単身者世帯は2035年まで増加すると予測され、ワンルームマンションの需要は今後も維持されるものと思われます。

さらに、外国人労働者、外国人留学生の受入れが拡大し、文部科学省では「留学生30万人計画」骨子が策定されております。

http://www.mext.go.jp/b_menu/hakusho/html/hpab201501/detail/1362034.htm

ただし、東京都の中でも増えるエリアと減るエリア二極化するといわれています。

例えば、大学は都心回帰が進んでおり、今までであれば、大学生の需要が高いエリアも移転に伴い、一気に賃貸需要が低下することが予想されております。

実際に、実践女子大学が2014年に日のキャンパスから渋谷キャンパスに移転しております。

東京都でも郊外であれば大学の移転計画の有無等見極めが必要となりますが、

東京23区はより需要が高まる傾向にあり、長いスパンでみても収益性は期待できると思われます。

3-3 Q.アパート(1棟)とマンション(1室単位)利回りでは地方アパートがよさそうだけど、それぞれのデメリット・メリットは?

| A.地方アパートの利回りは高く、10%~15%程と期待できますがあくまでも満室想定です。

地方はどうしても賃貸需要が高くないため空室期間は長期化してしまいます。 |

その他、メリット・デメリットはまとめてみましたのでご確認ください。

【区分マンション】

| メリット

・少額の資金から始めることができる。 ・建物の室内、共有部分の設備が充実している ・分譲タイプのワンルームマンションは壁が多く火災・地震に強い |

| デメリット

・戸数を増やすのに、手間がかかるため規模の拡大がしにくい |

【地方アパート】

| メリット

・高い利回りが期待できる ・1部屋が空室になったとしても、他の部屋の家賃収入で補うことができる。 ・木造建築のため減価償却期間が短く、経費計上しやすい |

| デメリット

・区分所有に比べて規模が大きく価格が高いので、借入金の額が必然的に大きくなる。 ・空室や滞納等による家賃収入の減少や金利上昇の受ける影響が大きい。 ・事件・事故や近隣の大学が移転する等した場合、その影響が建物全体に広がり、リスク分散ができない。 ・新築アパート建築が人口減少の進む中でも進められている |

地方アパートはリスクが区分マンションに比べ高い分、高い利回りが期待できますが、

あくまでも満室想定のため満室にならないと収益を確保できません。

しかも、新築アパートが現在でも建築が進んでおり、入居希望者集めは熾烈になっています。

実際、多くのアパートメーカーはオーナーに約束したサブリース収入を維持させることができず、減額協議を行っております。

地方は持ち家率が高く、賃貸需要が低いため空室を埋めることがなかなか叶いません。

また、事件・事故や近隣の大学が移転した等あれば、アパート全体に影響が現れるため、リスク分散はできません。

一方、区分マンションであれば、影響はその部屋のみに限られ、いろいろなマンションに物件を所有することでリスク分散となります。

また、マンションのほうが立地の良い場合が多く、賃貸需要の見込める購入することで収入は安定的になります。

中でも東京23区のマンションは賃貸需要が高く、空室リスクを抑えることができます。

地方アパートは満室経営ができる自信があれば、選んでも問題ありませんが、実際に満室にするためには並々ならぬ努力が必要となります。

それであれば、賃貸需要が高い東京23区内の区分マンションで手堅い堅実経営を行ったほうが成功する可能性は高くなります。

まとめ

いかがでしたか。

不動産投資のデメリットを確認してきましたが、

| ・知っていることで回避できるリスクがほとんどであること

・エリア選定・物件選定・賃貸管理会社選定が重要であること

・リスク回避をきちんとすれば、様々なメリットにつながること |

ということが分かりましたね。

不動産投資は投資する金額が大きいので、一歩目を踏み出すのにたじろいでしまうのは致し方ないことではありますが、

しっかりとデメリットを回避する物件を選ぶことができれば、大きな心配はありません。

特に一番の心配事である空室期間の長期化は東京23区内にあるワンルームマンションを選択することでおおよそ回避することが可能です。

物件を検索する際は、ハザードマップや土砂災害警戒区域等マップも確認し、被害に見舞われる可能性が低いところを選ぶとより安全です。

利回りや価格にはわけがありますので、いろんな目線から物件を選択できるよう心がけてくださいね。

本記事を読んで投資・副業・不動産投資にご興味を持たれた方は、ぜひ株式会社TRUSTの【中古マンション投資セミナー】へのご参加を検討してみてください。心よりお待ちしております。