不動産投資の成功に必要不可欠なことがあります。

それはよくある他人の失敗を教訓にし、同じ過ちを繰り返さないことです。

失敗の原因がわかれば、おのずと対策法もみえてきます。

不動産投資は、成功する理由・失敗する理由が必ず存在します。

この記事では、代表的な失敗実例を7つご紹介します。

自分には関係ないと思わず、後悔しない不動産投資を実現してください。

ぜひ参考にしてみてくださいね。

1 不動産投資に失敗した7つの実例

今回は、不動産投資の失敗事例でよく見かけるキーワードを元に、7つのポイントに絞り込んでみました。

不動産のトラブルや失敗には個々のケースで単純なものもあれば複雑なものもあります。

しかし、よくよく調べてみると、おおよそ以下7つのパターンに当てはまることが多いのです。

では、早速失敗事例7つを見てみましょう。

1-1 家賃を10年保証してくれるから安心していたら契約後1年で減額された

最初に紹介するのは、最近よく聞く「サブリース」に関する失敗事例です。

これは、昨年10月に弁護士ドットコムで相談されている内容ですが、相談者は投資用不動産としてシェアハウスを購入されたとのこと。

当初「10年間の賃料見直しは行わない」という契約内容のはずが

契約後1年しか経過していないにも拘らず、強制的に賃料減額をされてしまいます。

賃料を減額した理由にはサブリース会社の経営状態が良くないということがあるようです。

明らかに債務不履行であるため、今後どのように対処すべきか悩まれています。

参考:弁護士ドットコム「【サブリース】管理会社からの一方的な賃料改定」

| 問題のポイント

サブリース会社の経営不振が原因で賃料が未払いになるというリスクは、広く認知されるようになってからまだ日が浅いものです。 この事例に関しては、契約書に10年間の賃料見直しがないと明記されていることから債務不履行と判断されて然るべきです。 しかし、確実に賃料が保証されるかどうかという点について言えば「一企業が約束したから大丈夫」と言いきれるものではありません。 法人なら信用できると思われたのかもしれませんが、サブリースにはメリットがある反面、会社破綻リスクがある事を認識しておく必要があります。 |

1-2 東京でファミリータイプのマンション購入。ランニングコストが高い

失敗事例の2つ目は公務員ビジネスマンとして様々なビジネスを展開する「天野浩史」さんの失敗事例です。

東京という街への憧れもあり、東京のファミリー向け中古マンション1戸と地元のファミリータイプのアパート1棟を購入した天野さん。

東京のファミリー向け中古マンションは、家賃15万円。

しかしファミリーであるが故に毎月の修繕積立金が2万円とかなり高く、中古だったため現在では4万円まで上がってしまったようです。

また、ファミリータイプのアパートは経済情勢の変化で都心から郊外に住むファミリーが増えたことで借り手が少なくなり、

単身用のアパートより床面積が広いため修繕費が高く付いたとのこと。

天野さんいわくファミリータイプのマンションは「家賃が入っても出ていくものが多いから儲からない」と言っています。

参考:公務員が副業の不動産投資などで1億円稼いだ方法で、皆さんを稼げる人にしたい

「ファミリータイプのアパートを購入したのですが失敗でした。」

| 問題のポイント

ファミリータイプは単身用物件と比べて面積が広いということが失敗の要因になることが多くあります。 天野さん自身も仰っていますが、人気エリアだからとか物件が魅力的だったという理由で不動産投資をすると失敗する可能性が非常に高く、確かにご紹介した2つの事例を見る限りでは、購入を決意した理由が少々曖昧なように見受けられます。 賃貸需要や東京というステータスに魅力を感じる気持ちは誰しも同じ。 「投資」であるという前提を忘れてはいけないという事例です。 |

1-3 将来値上がりするからと言われ安易に新築4000万の不動産を購入した

続いては、Yahoo!知恵袋に相談されている内容から。

2017年12月に東京都心で新築4000万円の不動産を購入されたとする相談者。

物件価格と東京都心ということからして恐らくマンションかと思われますが、現在の収支は賃料9.2万円、ローン返済8.4万円、他費用1.2万円ほどで、既に4000円のマイナスが発生していると申告しています。

相談内容によると「5年後に値上がりするから」と言われて購入されたようですが、相談者が自身で試算しているとおり毎月の持ち出し4000円が必要になるだけではなく、今後、固定資産税や不動産取得税などで数十万円必要となります。

自身でシミュレーションした他の資産結果なども理由として、契約自体を白紙にしたいと言っていますが、既にクーリングオフ期間も終了。

回答者からは厳しい言葉も投げられている、そんな事例です。

参考:Yahoo!知恵袋

| 問題のポイント

「新築」「値上り」という言葉を聞いて喉から手が出たのかもしれませんが、購入直後にマイナスが発生すると分かっていたのであれば絶対に購入すべきではなかったと言えるでしょう。 そもそも「5年後の値上り」という話すらプロの不動産投資家でも明確に言い切れることではありません。 値上りという言葉を鵜呑みにしてしまった事や、事前の収支シミュレーションが全くできていないことが問題の根本です。 裁判などで契約自体を「錯誤無効」にできる可能性はゼロではありませんが、既に購入した物件をプラス収支に変えるには相当の覚悟と努力が必要となるでしょう。 |

1-4 後になって物件の価格相場が高いことを知る。金利も高くキャッシュフローがマイナス

続く事例もYahoo!知恵袋の相談内容から。

相談者の所有する物件内容ですが、東京西新宿に計4400万円で22㎡ほどのマンション2戸を、金利3.2%のフルローンで購入したとのこと。

先ほどの事例と同じく、毎月のキャッシュフローは既に6000円のマイナス。

近隣の同程度の不動産が100万円ほど安いように思えると言っており、何とか金利を2%にできないかと相談しています。

この相談に対する回答も辛辣なものが多く、様々な視点から失敗ポイントを指摘されています。

相談者の「金利交渉の進め方」という質問については、どの回答者も「難しい」と回答しています。

参考:Yahoo!知恵袋

| 問題のポイント

本事例の回答者の多くが言っていることですが、物件価格も金利も高いことが失敗要因となります。 確かに金利を希望の利率まで下げられれば毎月のキャッシュフローは改善するかもしれませんが、投資資金の回収や金利交渉には多くの時間や手間を要する事になる上、それらが上手くいくとは限りません。 解決の道は非常に険しいものになりそうです。 |

1-5 競売物件で怖いなかなか立ち退かない元所有者…

ここで一つ、大変興味深いブログのご紹介を兼ねて、競売物件の失敗談をご紹介させていただきます。

2010年に更新が止まっている仙台市で不動産会社を営まれている方のブログですが、その内容は不動産に関わる人にとって非常に参考になるものばかり。

ご紹介させていただく事例は、落札した競売物件の元所有者がなかなか立ち退かないというもの。

一見して感じの良い元所有者。

3月中に退去するよう依頼していましたが、約束の日になって「親族が倒れたので1ヶ月待ってくれ」とお願いされ、それを承諾します。

しかし1ヶ月経過しても立ち退かない為、同物件に住む奥様に確認したところ「そんな話聞いてません」と驚きの回答。

どうやら、元所有者の方は競売に掛けられていたことを家族に話していなかったようで、これを機に1か月後の退去を再度約束し、ようやく立ち退きが完了したようです。

物件を落札したのが2月初旬。

本当の意味で物件の所有者となるまでに、実に4か月もかかったという失敗事例です。

参考:社長の不動産競売失敗談「家族に言えない大きな秘密」

| 問題のポイント

この事例は、問題がどこにあるかというより「競売物件のリスク」を教えてくれる貴重な実例と考えたほうが良いでしょう。 この事例のように、競売物件の主なリスクとして「元所有者等による占有」があります。 他にも様々なリスクのある不動産競売ですが、初心者や素人の方はこれらのリスクと向き合い、問題を解決する能力があるかどうかが重要となります。 競売物件について詳しく知りたい方はコチラの記事を参考にしてください。 https://trust-blog.jp/what-is-auction-property |

1-6 無計画に自己資金を多く出し過ぎたことで次の物件を購入するのに時間がかかってしまう

不動産投資では「レバレッジ」という言葉をよく耳にされるかと思いますが、レバレッジの意味は「テコ」。

ご存知の方も多い不動産投資手法ではありますが、これを単に「少ない資金で大きな資産を持てる」とだけ理解されている方も多いのではないでしょうか。

続いてご紹介させていただくのは「最初に多くの自己資金を投入してしまって、2軒目が買えなくなった」というもの。

実際にあった個人の事例で特に紹介ページはありませんが、2013年に中古ワンルームマンションを投資用として約1500万円で購入した都内に住む男性のお話です。

投資用資金として銀行に預金していたお金の多くを、最初の物件の頭金として投入してしまったことでの失敗。

毎月の収支はプラスとなり順風満帆のマンション経営とはなっていますが、ここ最近になって「2軒目を購入する資金が無い」という問題に直面しています。

元々収入もそこまで高くない男性は、このマンション購入で既に500万円のローンを借り入れているため、銀行に2軒目のローンを申し入れても「せめて自己資金として500万円は欲しい」と言われてしまい、未だ購入に至っていません。

早期リタイア生活を送りたいという目的から不動産投資を始めた男性でしたが、目的達成のためにどうすべきか、日々考えられているようです。

| 問題のポイント

非常にポジティヴな考えの持ち主ですので深刻な問題に至っているわけではありませんが、「早期リタイア」を目標としていながら、最初に自己資金を多く出してしまったのは失敗でした。 確かに銀行は既存物件を担保として2軒目以降の物件に融資してくれることもありますが、それは本人の給与収入などによるリスクヘッジができてこそです。 年収が高くない方の場合、一定の自己資金を投入による毎月の返済額を低く抑えるという計画がないと、銀行側も融資自体をリスクと考えますから、2軒目以降の購入に備えてスタートの資金は少なくするべきでした。 |

1-7 管理手数料をケチって自分で管理。いざ問題が発生したときに対処できなくなった

最後にご紹介させていただくのは、不動産賃貸経営博士というサイトから自主管理における失敗です。

下記リンクにもあるように、とある大家さんは自主管理の物件で退去後の発覚した建具の大きな傷に悩まれています。

敷金から修繕費を賄って良いのか、返金しない場合に利息が付くのかといったことを相談されています。

他にも、問題行動を起こす入居者がいることから注意をしたいが、支離滅裂な事をいうばかりか出てくる言葉に恐怖を感じて話ができないといった相談もありますし、退去月の家賃を支払ってもらえないという家賃滞納に関する相談もあります。

自主管理はキャッシュフローを改善するのに有効な手段ではありますが、多くの相談があるところを見ると、自主管理にもリスクが多そうです。

参考:

「自主管理物件で退去した元入居者の明らかな過失で建具に損傷!修繕費を拒否され」

「自主管理大家です。騒音・奇行がある入居者にどのように対処したらよい?」

「入居者が一ヶ月前の解約予告義務を無視し家賃を払ってくれません。」

| 問題のポイント

自主管理はメリットもありますので、それ自体が問題ということはありません。 むしろ、業務内容やリスクに対する対応方法を知らないままに自主管理する事自体が失敗要因になり得ると言って良いでしょう。 頼りになる相談相手がいれば良いのですが、そうでない場合は全てを一人で解決していかなければいけませんので、自主管理はある程度の覚悟を持って臨む必要があると認識したほうが良いでしょう。 |

2 不動産投資を成功に導く失敗事例の対策方法とは?

様々な不動産投資の失敗事例がありましたが、今回ご紹介させていただいたのは代表例とも言えるものです。

2章ではそれぞれの失敗事例はどうすれば成功に導けたのか、その対策はどういった方法があるのか考えみることにしましょう。

2-1 サブリースは契約内容を必ず確認。

サブリースにおける失敗を回避するには、以下の3つのポイントを抑えることが重要です。

| ・契約内容はしっかり確認、疑問点は必ず解消、不利な条項が多いなら断る

・一度サブリース契約すると、こちらからの解約は難しいという前提を忘れない ・サブリースが法人だから安心ということはないことを理解する |

今回ご紹介させていただいた失敗事例の他にも、サブリース会社の経営が思わしくなくなり賃料が未払いになるというケースは多発しています。

下記リンクでもサブリースのリスクについて解説させていただいておりますが、今後のサブリースに対する考え方は「そもそも何故その会社が物件を借り上げることができるのか」「その会社の利益の源泉はどこにあるのか」というところを考慮する必要があり、法人と関わる限りは、その経営状態まで確認したほうが良いと言えるでしょう。

以下はサブリース問題をとりあげてみた記事です、参考にしてみてください。

2-2 需要と供給を考える

ファミリータイプの物件で失敗した事例をご紹介させていただきましたが、REITなどの投資法人やよほど資金に余裕がある方でないと、ファミリータイプへの投資は荷が重いものになります。

ファミリータイプの物件は、長期入居になりやすいというメリットがある反面、空室となった場合に入居者が決まりづらいというデメリットがあります。

なんとか入居者が決まったとしても、将来空室となった時の費用リスクが単身用と比べて大きくなるため、余裕をもった資金を用意しておく必要があります。

ファミリータイプの物件は需要がなければ費用面でのリスクが非常に高くなります。

ある程度空室期間が長くなっても余裕が持てると確信が得られない限りは、ファミリータイプを無理して購入すべきではないと言えるでしょう。

2-3 不動産投資はインカムゲインを前提にする

かつての日本のバブル期な状況であれば話は別ですが、基本的に不動産投資はキャピタルゲインではなくインカムゲインを前提にすべきものです。

キャピタルゲインをメインとする投資家もいますが、三為と言われる転売を生業とする業者やよほど手練れの投資家でないと、不動産投資で利ザヤを出すのは非常に難しいことと考えましょう。

不動産に限らず、物というのは業者を通じて購入した瞬間に値が下がります。

それは元の価値に対して業者の利益が上乗せとなっているため当然のことなのですが、逆に、建築制限や瑕疵、その他周辺環境などが問題ない優良物件さえ見つけることができれば、売却で利益は出ずとも「家賃収入を生む」という揺ぎ無い事実があります。

不動産の値上がりに期待するのではなく、将来の売却、若しくは長期運用を前提として「家賃収入を生む資産を買う」という意識を持つことが不動産投資の第一歩となります。

2-4 キャッシュフローを考えた投資をする

事例の4つ目にもあったとおり、購入してすぐにキャッシュフローがマイナスになるということは、不動産投資をスタートした時点で既に失敗していると言えます。

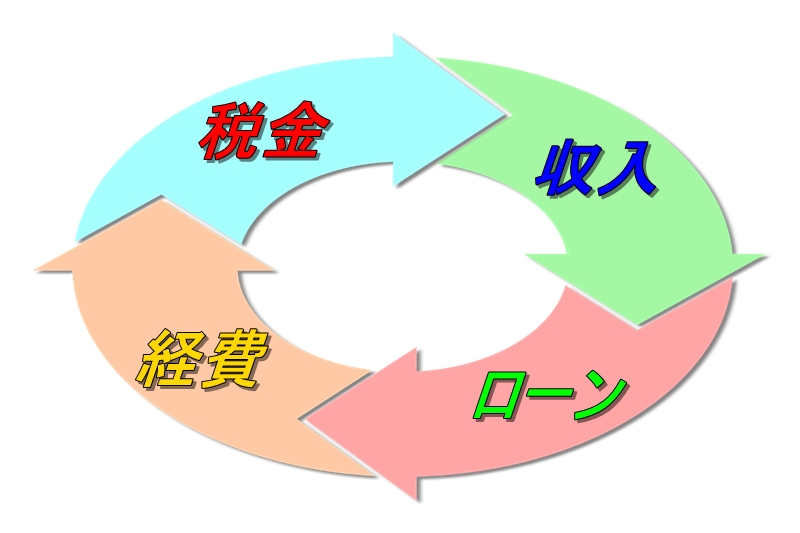

不動産投資をすると決めたなら「家賃収入の見込み」「ローンの返済額」「発生する費用」「税金」は最低限考慮しなければいけません。

不動産投資における収入は「家賃」や「更新費」、需要の高い立地であれば「礼金」などです。

それに対して出費は「ローン」「管理費(修繕積立金含む)」「管理委託手数料」「サブリース手数料」「クリーニングや修繕費」「税金」「トラブル時の弁護士費用等」と、実に多くの種類があります。

更に運用後は家賃をずっと同じ水準を維持できるわけではなく、家賃を下げなければいけない時期が必ず訪れます。

これらを総合して、毎月のキャッシュフローがどうなるか、将来的にキャッシュフローがどのように変化するか、万一のリスクに耐えられるかといったところまでを十分に考慮し、緻密な収支計画を立てることが不動産投資における重要なファクターであると肝に命じましょう。

2-5 利回り重視は失敗の元!

ご紹介させていただいた競売物件の失敗事例ですが、改めて申し上げると、トラブルを解決できたのは不動産に関する知識が深い方だったからこそです。

つまり、不動産競売の「安い物件を手に入れられる」という大きなメリットに惹かれて安易に競売物件を購入してしまうと、想像以上のトラブルに巻き込まれる可能性がある事を十分に理解すべきです。

不動産投資では以下のような図式がよく使われます。

| 利回りが高い=リスクが高い

利回りが低い=リスクが低い |

「リスクが低くて利回りの高い物件」を探していくことは、不動産投資家としての永遠のテーマとも言えますが、利回りが高いのには必ず理由があるということを忘れてはいけません。

以下は利回りありきで物件を選ぶリスクを説明しています。

2-6 不動産を購入した後の目標を明確にする

不動産投資には「家賃収入を得られる」「年金代わりになる」「早期の資産形成ができる」「いざとなれば自分の家にできる」など、様々なメリットがあります。

しかし、これらのメリットの何に魅力を感じたのか、最終的に不動産投資でどうなりたいのかは明確にしておくべきでしょう。

それに関連して、実際にあり得る事例をご紹介します。

不動産投資に興味のあった転勤族のAさんは「マイホームを持っても、転勤の時に賃貸すればローンの返済ができる」という理由でマイホームを購入ました。

その後、家賃補助の出る転勤が決まって家を賃貸に出したものの、すぐに会社都合で元の職場に戻る事となりました。

もちろん、家賃補助はなくなります。

賃貸契約を結んでいることから簡単に居住者に立ち退いてもらうことはできませんし、別の賃貸物件に住んで家賃を支払わなければならなくなってしまいました。

このケースの場合、転勤の間は賃貸に出すという考えは良いものですが、一度賃貸に出すと自分の都合で簡単に立ち退いてもらうことができないというリスクに気付いていません。

つまり、自分の住まいとしての持ち家が確保したかったのか、賃貸に出したいから持ち家を買ったのかが明確でなかったため、

結果として持ち家に住めなくなったばかりか、せっかく家賃収入でローンの返済ができていたのに新たに家賃の支払いが発生することとなり、まさに本末転倒です。

転勤の方が持ち家を賃貸に出す場合は、定期借家契約にして期間満了後は確実に退去してもらえるようにするのが通常です。

ここで考えるべきは「将来的にどうしたいか」という目標設定をしないことが、不動産投資を失敗させるということです。

将来的に大きな資産を持ちたいと考えるなら、自己資金を出さずに、いかに物件を増やせるかが大事です。

一方、将来の年金補助のような役割を持たせたいのであれば、早期にローン返済を行うことに注力すべきです。

上記の例で言うなら、転勤が短期になる可能性を加味して、マイホームを購入するという事を一旦検討したほうが良かったかもしれません。

「将来を見据えた投資」という点は、不動産投資の大きな特徴と言えるでしょう。

2-7 賃貸管理手数料は「安心料」でもあると考える

経費削減や節税、空室対策などは、不動産投資家の使命とも言えます。

世の中の不動産投資家の多くはキャッシュフローを上げるために日々、様々な努力をしています。

そんな中、自主管理によって管理手数料を浮かせるという方法もキャッシュフローを上げるための有効な手段となりますが、失敗事例にもあったように、自主管理をするということは相応のリスクを負うということでもあります。

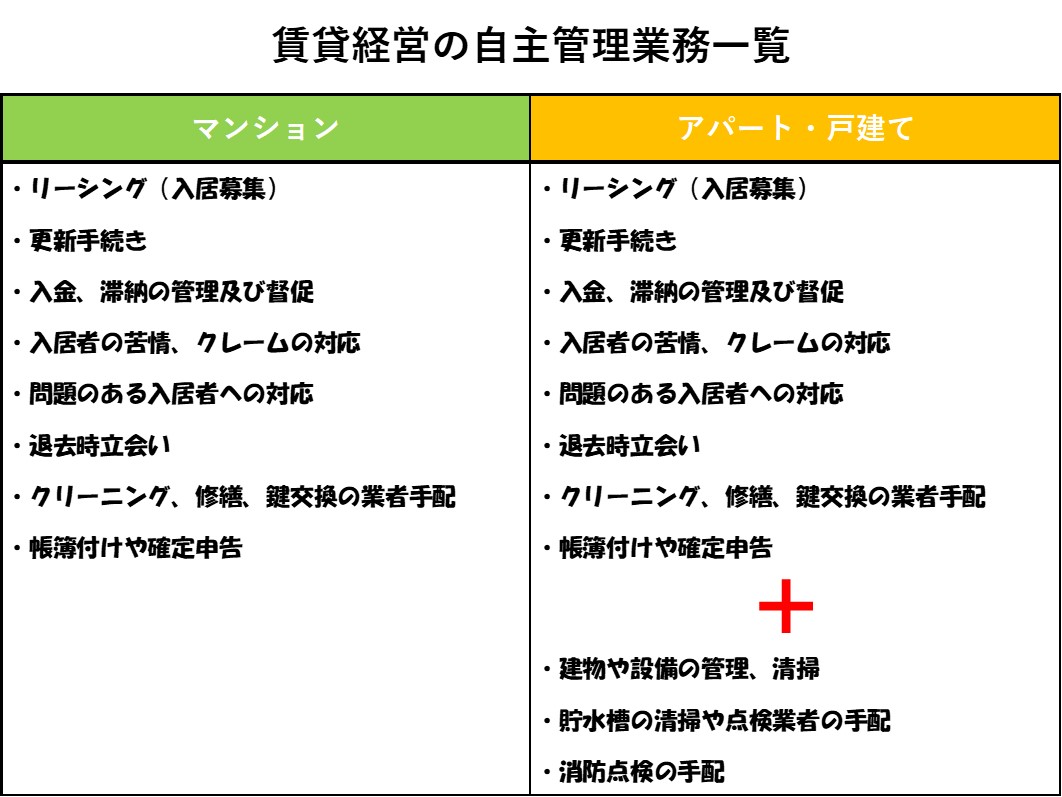

運用する不動産の種類にもよりますが、賃貸経営を自主管理する場合に必要な業務には以下のようなものがあります。

賃貸経営の自主管理で必要になる業務は、マンションのほうが少ないことが分かります。

マンションの場合は建物全体を管理する組合があるため、アパートや戸建てのように建物自体の管理が不要になるためです。

とはいえ、不動産投資という面で考えると上記の業務に加えて、節約や節税などによるキャッシュフローの維持やリフォームやリノベーションによる資産価値を下げない努力なども必要になりますので、物件の自主管理は本当に行うべき事が多いのです。

これら全てを自分一人で行うとなれば、もはやサラリーマンをしながらというのは現実的ではありません。

賃貸経営に専念するのであれば別ですが、そうでなければ賃貸経営のサポーターとして管理委託を行うこととし、管理手数料を「勿体ない」と考えず「安心料」としてポジティヴに考えてみることも不動産投資を失敗させないためのコツと言えるでしょう。

まとめ

不動産投資の失敗事例と、それに合わせた回避策について解説させていただきました。

最後に管理会社をサポーターとして考えようと申し上げましたが、だからといって、任せっぱなしは絶対に良くありません。

不動産投資の失敗の多くをたった一言でまとめるなら「人任せにした(人の判断に委ねた)」ということ。

これは今回ご紹介させていただいたもの以外でも、多くの事例に当てはまることです。

サブリースという言葉に安心してしまった

値上がりという根拠のない言葉を信用してしまった

口約束を信用してしまった等々

利益が出るかどうか、逆に利益を生む物件にできるかどうか、そして自分自身でリスク対策ができるかということなど、本来は全て自身で判断しなければいけないのが不動産投資。

自分で解決できないと判断した時に初めて他の人にサポートしてもらうという姿勢でいる事が、不動産投資における大事な心構えと言えるでしょう。

本記事を読んで投資・副業・不動産投資にご興味を持たれた方は、ぜひ株式会社TRUSTの【中古マンション投資セミナー】へのご参加を検討してみてください。心よりお待ちしております。