老後資金2000万円問題、人生100年時代・・・・

資産運用が必須となる時代となった今でも、何をどう始めたらいいか分からないなんて方が多いはず。

そもそも「何が分からないかも分からない」という方もいらっしゃるのでは?

資産運用に明確な定義はありませんが、簡単に言うなら「将来的に必要になるお金を今からつくっていこう」というもの。

普通預金や定期預金も資産運用の一種ではありますが、いくら預金しても0.1%に満たない利息ではなかなか将来の不安は拭えません。

そこで「じゃあ、資産運用ってどうやればいいの?」という初心者の方のために、まずは毎月1万円以下からでも始められる資産運用の種類と、実際にどのくらい資産が増えるのかを解説!

リスクの高い投資に比べて安定して運用できるものや、「ほったらかしでも運用できる」ものもご紹介いたしますので、是非ご参考になさってください。

目次

1.資産運用初心者でもOK!厳選3種類をご紹介

世の中には資産運用の方法がたくさんありますが、今回は厳選して1万円以下でも始められる初心者の方でも始めやすい3つの方法をご紹介します。

1-1:投資信託

資産運用の手段として良く知られるのが「投資信託」です。

投資信託は1万円以下から始められる気軽さがあり、まさに資産運用初心者の方でも取り組みやすくなっています。

特に初心者が投資信託をはじめるのにおすすめなのが「インデックスファンド」。

インデックスファンドは、「日経平均株価などの株式指標(インデックス)」と同じような値動きをするように作られた投資信託です。

インデックスファンドのメリットは主に以下の4つです。

| 【投資信託のメリット】

・分散投資でリスクを軽減できる ・複利運用ができる ・手数料が安い ・長期的にじっくり運用できる |

さらに最近では、「ロボットアドバイザー」という資産運用の判断をAIにお任せできるサービスもあります。

特に資産運用を始めたばかりで、何を選んで運用したらいいのかわからない方や面倒くさがりな方にはおすすめですね。

| 【ロボットアドバイザーのメリット】

・銀行引き落としで自動的に積立投資ができる ・最適な資産構成のプランの提案と組み立てをしてくれる ・AIが判断する最適な資産運用のためほったらかしでも大丈夫 |

ロボットアドバイザーにも色々と種類がありますが、中でも最近人気のものに完全に自動で資産運用ができる「ウェルスナビ」があります。

WealthNavi

以下の記事でロボアドバイザーを徹底比較していますので参考にしてみてください。

では、投資信託で資産運用すると、どのくらいの利益が見込め、どうやって始めるのかを見てみましょう。

| 【最低投資金額】

数千円~ 【見込み利益】 利回り5%前後(100万円投資して年間5万円前後) 【始め方・やり方】 ①証券会社に口座開設。 |

毎月1万円以下からでも始められる自分で購入する積立型の投資信託もありますので、コスト面も確認しながら投資信託を検討してみてはいかがでしょうか。

1-2:変額保険

投資性よりも保証を大事にしたいという方におすすめなのが「変額保険」です。

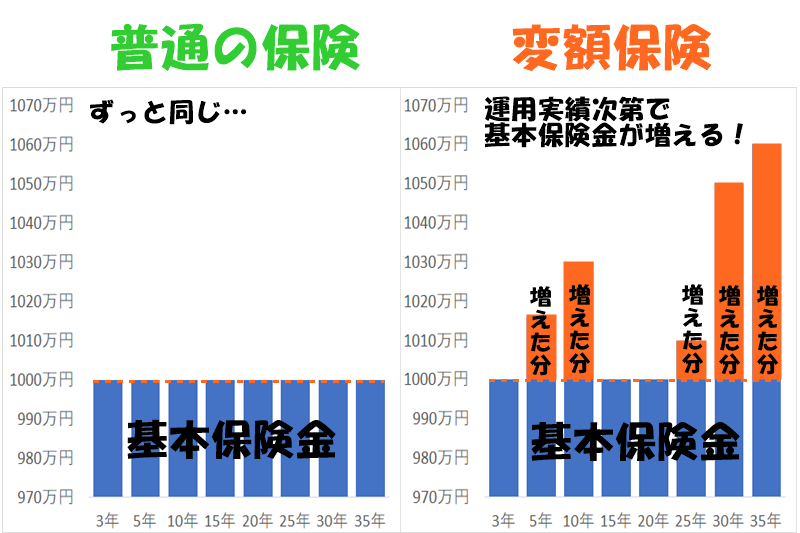

名前のとおり保険の一種ですが、「支払った保険料が保険会社によって運用され、運用実績により受け取れる保険金額が変わる」というのが普通の保険と違うところです。

「投資されるなら保険金が減ることもあるのでは?」と思われるかもしれませんが、確かに「解約時の返戻金」は運用成績によって増えたり減ったりします。

しかし、基本保険金である「死亡保障」の部分は最低保証額というものが決められてるので、運用成績が悪くても受け取れる金額が減るということありません。

これが変額保険の良いところなんですよね。

投資信託が積極的な資産運用だとするなら、変額保険は普通の保険よりも積極的に運用はするが、最低限の保証が約束された資産運用と言えるでしょう。

| 【最低投資金額】

5000円~ 【見込み利益】 最低死亡保障額以上 【始め方・やり方】 ・変額保険を取り扱う保険会社への資料請求や問い合わせ ・保険会社のホームページから申し込み ・保険の相談窓口に来店し相談 ・既に加入している保険会社に取り扱いがあれば外交員に相談 |

「見込み利益」にもあるように、変額保険の最終的な利益は運用成績と年数により変わります。

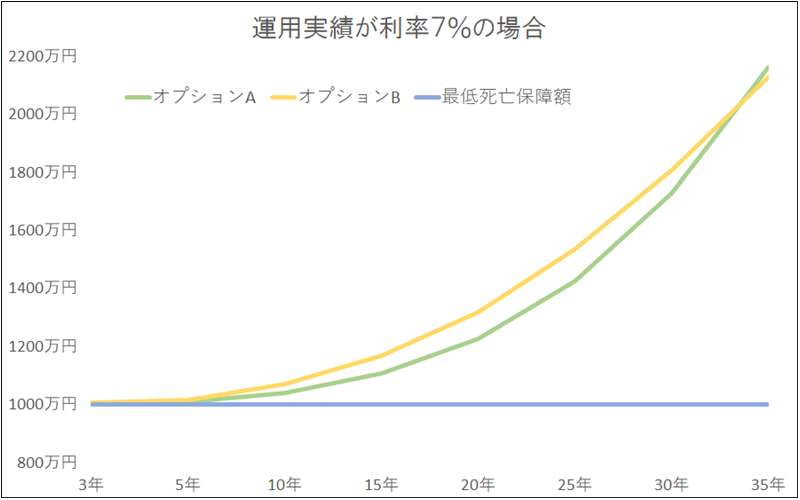

運用成績がある程度順調だったらどうなるかをまとめたグラフがありますのでご覧ください。

【35歳男性】

保険種類:終身型変額保険

保険金額:1000万円

保険料:2万7440円

払込期間:60歳

運用実績:7%

ソニー生命変額保険「変額保険 終身型(無配当)」の情報より独自作成

このシミュレーションはソニー生命の変額保険商品説明にある内容から抜粋したものですが、あくまで「終身型」で「運用実績が7%」を維持できたらという仮定のものです。

先ほど解約時の返戻金は運用成績で減ることもあるとお伝えしたが、終身型ではなく「有期型」という期間が定められたものは、解約時の返戻金に加えて満期時の保険金も元本割れを起こす可能性があります。

よって、もし長期的な資産運用をしながら保証も確実にという事であれば、終身型の変動保険がおすすめです。

中でも、上記にご紹介したソニー生命の変動保険は、「積立金額重視型(オプションA)」と「保険金額重視型(オプションB)」というタイプから自分の好きな方を選ぶことができるのでおすすめですよ!

1-3:自分で年金をつくるiDeCo(イデコ)

長期的な資産運用として、ここ最近注目されているものの一つに「iDeCo(以下、「イデコ」)」があります。

イデコは、簡単に言うと自分で運用方法や掛け金を決めて、最終的な運用益と掛け金の合計額が国の年金とは別に貰えるというものです。

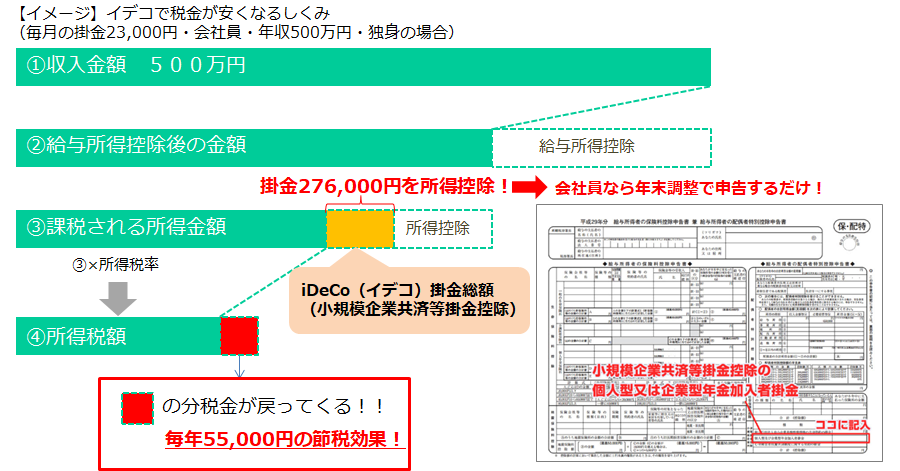

イデコの最大のメリットは「税金が安くなる!」ということ。

安くなる税金は2つあって、1つ目は掛け金が所得控除の対象となるということ。

毎月2万3千円ずつの掛け金であれば、年間27万6千円が所得税や住民税の課税額から差し引かれることになります。

そして2つ目は、運用益に対する税金も非課税になります。

定期預金や投資信託の場合は利息や分配金などの利益に20%の税金がかかりますが、イデコは0%!

税金がかからないので、運用益をそのまま年金として受け取れるというのがイデコのメリットなのです。

では、実際にイデコで資産運用する場合の最低投資金額や見込み利益を見てみましょう。

| 【最低投資金額】

5000円~ 【見込み利益】 毎月1万円を30年間3%で運用した場合、約220万円の運用益と約100万円の節税効果 【始め方・やり方】 ・イデコを取り扱う金融機関を確認 ・気になる商品や手数料をチェックしつつ、毎月の掛け金を決める ・気に入った商品を取り扱っていれば専用口座を開設(基礎年金番号や本人確認書類必須) ・口座からの引き落としにより運用開始 |

上記の見込み利益は掛け金だけでなく、職業や年収でも変わります。

それでも一般のサラリーマンで年収400万円ほどの方なら全運用期間で300万円以上の利益となります。

イデコのより詳しい説明については以下の記事でも解説させていただいてますので、是非ご参考になさってください。

1-4 :【番外編】投資用不動産

「1万円からはじめられる!」として、おすすめの資産運用の種類を3つご紹介させていただきましたが、「投資用不動産」も資産運用の一つとして注目されています。

番外編としてご紹介させていただきます。

これまでの3つの方法よりリスクは少し上がりますが、ある程度のリターンが欲しい人はおすすめです。

具体的には不動産をローンで購入し、その不動産を貸して家賃収入を得るという資産運用。

ローンで不動産を購入すると毎月の返済が必要になりますが、入居者さえいえれば家賃で返済分を相殺することができます。

また、後は入居の見込みがある物件を探せば、何百万という高額な頭金を用意しなくても自己資金10万円から始められますので、ローンの返済額と家賃の割合、運用したらどんな収支になるかというポイントを長期的な目線でシミュレーションすれば、将来の年金代わりにすることが可能です。

それでは、上記のお話を前提として、どのくらいの利益が見込めるかなどを見てみましょう。

| 【最低投資金額】

10万円~ 【見込み利益】 月に数万円(年間数十万円~100万円超) 【始め方・やり方】 投資用不動産による資産運用には色々とアプローチ方法がありますが、不動産投資初心者の方は、比較的に価格が安い中古ワンルームマンションを専門に取り扱う不動産会社に相談することから始めましょう。 |

尚、中古マンションをおすすめする理由は他にもありますが、詳しくは以下の記事をご参考になさってください。

2.産運用でどのくらい資産が増える?

ここまで「長期的」という言葉が何度か登場しましたが、資産運用というのは「長い目で見て安定した運用を目指す」ということが重要です。

例えば利回り3%で100万円投資した時に「なんだ1年で3万円しか儲からないのか」と考える方が多くいらっしゃいます。

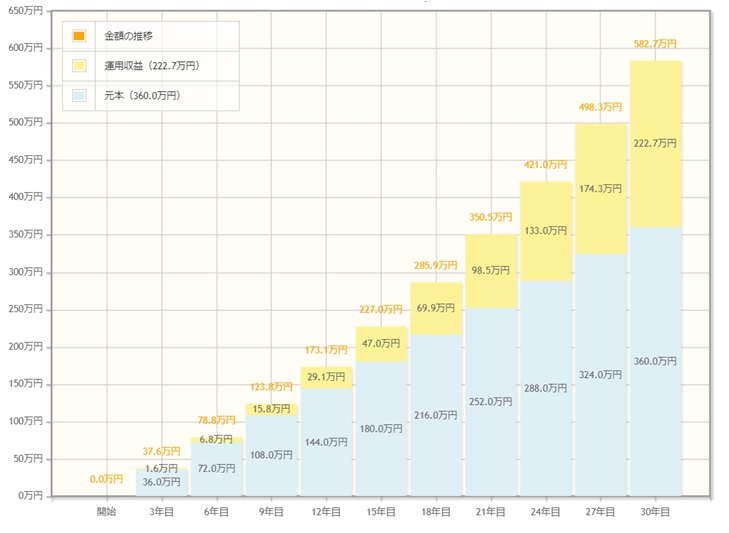

しかし、イデコのご説明にもあったように、30年という長いスパンで見ると、元本360万円に対して220万円もの利益が上乗せとなって返ってくるのですから、やはり少額でコツコツ始められる資産運用だからこそ早めに検討しておくべきと言えるでしょう。

言葉で説明されてもよく分からないという方のために、金融庁が提供している資産運用シミュレーションのグラフでも見てみましょう。

上図は毎月1万円を3%で運用したという想定で、30年間運用したらどうなるかというグラフです。

最後は元本に対して222万円という大きな利益が乗っていることが分かります。

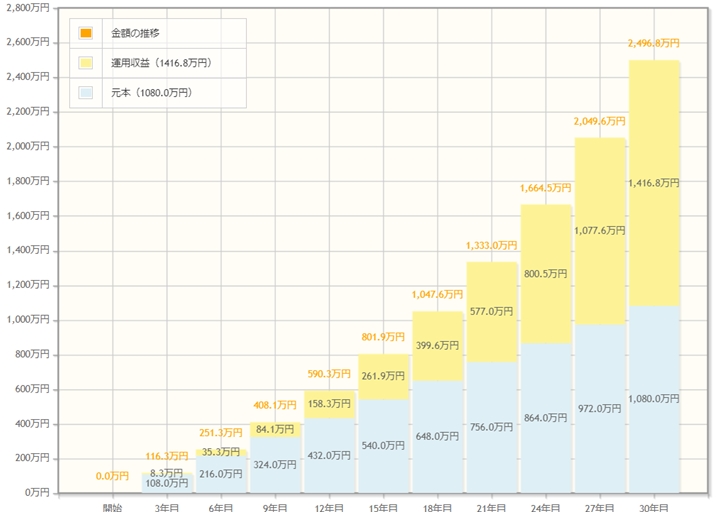

では少し金額を上げて、毎月3万円を5%で運用できたとしたらどうなるでしょう。

なんと元本1080万円に対して利益が1416万円と、約2.3倍になりました。

上図には手数料や税金が考慮されていませんが、自分に無理のない範囲で将来的にどのくらいの資産を築くことができるか試してみてはいかがでしょうか。

3.資産運用に必要な3つの心得

資産運用も投資の一種ですが、世間では「資産運用」と「投資」を混同して考えてしまう方が多いのも事実。

しかし、資産運用は「将来の老後資金などのために長期的に運用するもの」であるのに対し、投資は「短期的な利益を目的としてリスクを積極的に取るもの」という明確な違いがあります。

だからこそ、先ほど番外編としてご紹介した「投資用不動産」も、短期の利益ではなく長い目で見て老後資金になる資産運用の一つとしてご紹介させていただいたのです。

言い換えれば、資産運用は「将来のために今から少しずつ始める投資」と言っても良いかもしれません。

それを踏まえて、最後に資産運用を始めるにあたって大事な3つの心得をお伝えしたいと思います。

3-1:資産運用は「長期目線」を大前提とする

何度かお伝えしましたが、資産運用は長期的に安定した運用を目指すことが基本です。

株やFXなどは日々の価格変動で「今日は儲かった!」「大きく損した…」と一喜一憂してしまいがちなのですが、「積み立てて運用する」「保障を前提として運用する」といった運用の場合は、目先の利益を考えすぎてはいけません。

もちろん、あまりにも運用結果が悪ければ他の商品に乗り換える必要がありますが、「ローリスク・ローリターン」な商品こそ「時間を味方に付けて」運用するという気持ちが大事になります。

3-2:「分散投資」でリスクを抑えよう

上記の投資信託のインデックスファンドのように、それ自体が既にリスク分散となっているものもあります。

ただ、あらゆる資産運用の方法が「株」が元になっていることが多いため、株式市場全体としてネガティヴな出来事が起こると全ての運用資産が丸ごと元本割れする可能性があります。

よって、投資用不動産で別の運用も始めておくとか、余剰資金の一部は定期預金や外貨預金などに退避させておくという工夫が必要です。

全く影響が無いとは申しませんが、投資用不動産の場合は入居者さえ確保できれば毎月の家賃収入が得られますので、仮に株価が下落しても影響は軽微。

また、外貨預金も株価の下落がそのまま反映するものでもありません。

資産運用の初心者の方であれば、上記にご紹介したおすすめのものから始めてみて、余裕があれば別の資産運用も行ってみるというように徐々に分散の幅を広げてみてはいかがでしょうか。

3-3:「少額積立」を心がけて無理をしない

そしてもう一つ。

「無理をしない」ということも大事です。

将来的に大きなお金が手に入る分かると、今のうちに少しでも積立額を多くしたい、多少リスクを取ってでも運用したいという風に、資産が増えるスピードを早めたくなる気持ちが湧いてきます。

もう一度思い出してみましょう。

資産運用は長期的に老後などの将来的な資産形成をすることが目的であり、今すぐに大きなリスクを取る必要はありません。

一般的な目安として、毎月の給与の3分の1が家賃、3分の1が生活費、残る3分の1を「貯金」「投資」「万一の備え」に分けるというのが良いとされています。

この割合は個人の考え方により違いますが、少なくとも「無理のない資産運用」という視点で見た時に一つの参考となる割合です。

もし、家賃と生活費以外で残ったお金を全て資産運用に回してしまっていたとしたら、いざという時に、運用しているものより高い利率の消費者金融などを使う羽目になってしまうかも。

改めて、資産運用は「長期的に」「少額で」「コツコツ」と始めるものだということは再認識しましょう。

まとめ

最初にもお伝えしましたが、資産運用の種類は今回ご紹介したものだけでなく実に様々なものがあります。

今は難しいかもしれませんが、長期運用が基本である資産運用を行うには「将来自分に必要になる資金」を考えてみて、それを得るためにいくらの運用資金が必要か、どのくらいの利率と期間で達成できるかといったように逆算していくのがコツです。

そして最終的に最適な資産運用の種類を選んでいくのがベスト。

とは言いつつ、最も大事なのは「まずはやってみる」ということ。

いきなり大きな資金を運用することはおすすめしませんが、例えばご紹介した投資信託を1万円から購入してみて、その後、基準価格の変動や利回りについて学び、そのまま運用した時に数年後にどのくらいの損益が出るか考えてみるのも勉強になります。

この記事をお読みいただいた機に、まずは一つ資産運用を始めてみてはいかがでしょうか。

トラストでは、定期的にメルマガで最新の物件情報やセミナー案内、ブログの更新情報を配信しています。

最新の情報は下記問い合わせホームから、簡単1分でできるメルマガ登録をどうぞ。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。