不動産投資を行う上で、多くの方がローンを使用していますが、

「借金」というネガティブなイメージが先行している方もいると思います。

しかし、全員が正しい知識をもっているとは言い切れません。

不動産投資の大きなメリットの一つである「レバレッジ効果」は、少額の自己資金で大きな資産をうみだす効果のことを指します。

これは、ローンを活用するからこそ得られるメリットでもあります。

この記事では、ローンを受けるまでの基本的な流れから、メリットとリスクをあわせて解説いたします。

ぜひ最後まで読んでみてください。

目次

1.不動産投資ローンのメリットと重要性

不動産投資に限らず、ローンは活用する場面や利用方法により、大変強い味方になります。

例えば、冠婚葬祭などが続いて、思わぬ出費が発生したなんて経験は誰にでもあるかと思います。

この時にカードローンなどの借入枠があれば、急な出費を一時的にローンで立て替えられますので、後は分割返済で徐々に借り入れを返済していくことで、貯金を崩さなければいけない焦りや精神的ダメージを抑えるメリットがあります。

但し、借入を行っているという事実に変わりありませんので、利用は計画性をもって、必要最低限の利用に抑える事が重要です。

そんな身近なケースから、ローン活用のメリットを挙げてみましたが、これは不動産投資ローンにも当てはまることで、大きな出費を抑えるという事以外にもメリットが存在します。

では具体的な不動産投資ローンのメリットを見ていきましょう。

メリット1:不動産投資のスタートがスムーズ?

不動産投資ローンのメリットとして、最初にお伝えすべきは「不動産投資がすぐに始められる」ということでしょう。

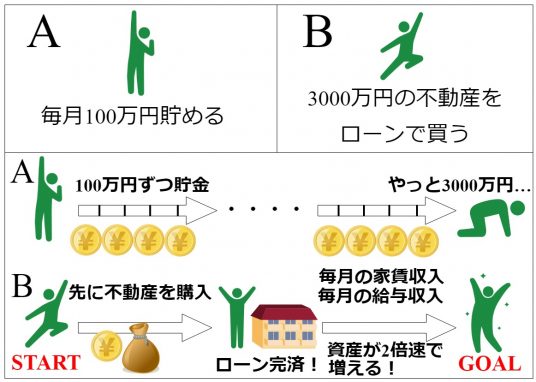

言葉でご説明するよりも、下図を見ていただくと分かりやすいかと思います。

この図のように、物件価格になるまで貯金してから不動産投資を始めるのでは10年、20年経ってもなかなか不動産投資が始められません。

もちろん、高額収入を得ていらっしゃる方であれば別ですが、年収400万円や500万円といった方が、年間100万円ずつ貯金していったとしても、2000万円の物件を購入できるのは20年後。

その頃に不動産価格が安くなっていれば良いかもしれませんが、もし高くなっていたら更に貯金を貯めていかなければならない上に、スタートは完全な出遅れ状態となります。

よって、少額の頭金を用意して、不動産投資ローンを活用するということは、不動産投資をスムーズ、且つスピーディに始められるという大きなメリットとなるのです。

しかし、ここでふと「そんなに焦って不動産投資を始める必要あるの?」と疑問が湧いてきます。

その疑問に対する答えは、次の章を続いてご覧いただくと見えてきます。

メリット2:資産が増えるスピードが早い?

「資産が増えるスピードが早い?」

この一言ではピンとこない方もいらっしゃるかと思いますので、下図と解説をご覧ください。

解説

A:3000万円を現金で貯めるという選択

年間100万円貯金する場合、達成までに「30年」かかります。

150万円の貯金であれば「20年」、200万円の貯金であればようやく「15年」となります。

B: 3000万円で全6戸のアパートを自己資金500万円、ローン2500万円(借入期間30年、固定金利3%)で購入した場合

収入:家賃6万円で年間432万円

支出:年間ローン返済額「約126万円」 + 年間運営コスト(15%+常時空室1室有)「137万円」 = 年間支出 約263万円

つまり、432万円から263万円の支出を引いた、『169万円』が年間の手取り家賃ということになります(総返済額は約3327万円)。

ここから、万一の出費の為に69万円を留保し、残り100万円を15年後(1500万円)にまとめて繰上げ返済に充てたとします。

上図のとおり、不動産という資産を手に入れることができる上、倍速で資産が増えていきます。

更に、この方法により以下のようなメリットも生まれます。

・返済期間が14年9カ月短縮できる

・返済総額が約370万円軽減

・その後の家賃収入がまるまる手元に残る

AとBを見比べた時にどのように思われましたでしょうか?

※上記の解説は分かりやすくご説明するための試算ですので、15年後の繰上げ返済額1500万円が捻出できない可能性もありますし、逆に繰り上げ返済額をもっと多くできるかもしれません。

では、最終的に残る不動産という資産価値がどうなるかというと、正直なところ15年もすれば建物価格は3~5割ほど落ちます。

しかし、よほどのことが無い限り、不動産の価値が0円になることはありません。

結果、上記Aの「毎年100万円ずつ貯金する」という場合は、15年後に確実な1500万円を貯めることができます。

一方、上記Bの繰上げ返済を前提としたローンの活用であれば、同じ15年後に不動産と家賃収入という資産が残る上、その後は家賃収入と貯金でお金が増えるスピードが倍になるという大きなメリットが生まれます。

つまり、15年後に建物価格が5割減少していたとしても、資産価値は1500万円ですから、ローン完済後は1500万円の不動産という資産を手元に残しつつ、家賃収入と貯金により2倍速で資産を増やすことが可能になるのです。

メリット3:少額の頭金で大きな資産を持つことができる?

不動産投資に興味を持ち始めると 「レバレッジ」 という言葉を耳にする機会が多くなります。

レバレッジは「テコ」という意味ですが、一言で説明するなら「少額な資金で大きな資産を動かす」という意味と捉えることができます。

【メリット1】の解説では、全額自己資金で物件を購入する場合は、多額の資金を用意する必要があるため、時間もお金も多く必要になるとご説明しました。

対する不動産投資ローンは、お金と時間を多く必要とせず、不動産を購入することができる一つの「レバレッジ効果」となるわけです。

しかし、そのレバレッジ効果は少額で不動産投資ができるメリットに留まらず、物件を2つ、3つと増やせる効果もあります。

どういうことなのか、イメージ図と一緒に見ていきましょう。

例えば、最初に数百万円の資金で始めた不動産投資のローンが完済したとします。

そこで、思い切って2つ目の物件を新たにローンで購入を検討。

本来はここで、不動産投資ローンの融資枠は限界のように思えますが、よく考えてみると、最初に購入した物件が既に債務のない純資産となっていますよね。

つまり、純資産となった物件を担保に、3軒目を購入するための融資を受けられる可能性があるのです。

これが、レバレッジを最大限に利かせた時の効果です。

【メリット1】では「そんなに焦って不動産投資を始める必要あるの?」という疑問を残しましたが、早期に不動産投資をローンで始めるべき理由は「資産が増えるスピードが早くなる」「レバレッジ効果で大きな資産を持てる」という理由があるのです。

もちろん金融機関の審査基準や返済比率、物件の良し悪しによって融資の判断は違います。

しかし、ご説明させていただいたとおり、早期に少額で不動産投資を始めることはレバレッジを極限まで引き出すことができる上、最終的に大きな資産形成をすることが可能になるのです。

メリット4:いざという時に家族に資産を残せる?

さて、少額の頭金で早期に不動産投資を開始することのメリットについて見てきました。

実は不動産投資ローンを活用するということには、上記で解説した以外にもメリットがあります。

住宅ローンについてご存知の方も多いかと思いますが、不動産に関するローンには「団体信用生命保険」というものがあり、ほとんどの方が団体信用生命保険に加入することになります。

団体信用生命保険とは、ローンを借り入れしたオーナーに万が一の事があった場合、残りのローンを免除するというものです。

つまり言い換えれば、もし自分に何かあった時は、家族にローンのない不動産という資産を残してあげられる生命保険のような役割があるのです。

但し、団体信用生命保険の加入方法や、保険料の支払い方法によって、毎月のローン金利が変わることがあります。

キャッシュフローに関わることですので、団体信用生命保険に加入した時の手数料や保険料の支払いは予め確認しておきましょう。

メリット5:投資の幅が広がり気持ちに余裕が生まれる?

そして、メリットの5つ目は少し抽象的ですが、「投資の幅が広がり、日々の生活や気持ちに余裕が生まれる」ということにも繋がります。

少額の頭金とローンの活用で早期に不動産投資を始めると、普通に貯金するより資産が増えるスピードが速くなり、その後も大きな資産形成が可能になるとお伝えしました。

その結果、不動産投資ローンを上手に活用することで、次の物件を購入する際でも、余裕ができます。

つまり、普通は「よし、買おう!」という勢いだけで買えない不動産を、自分の好きなタイミングで購入できるチャンスが生まれてくるということなのです。

不動産市場も価格の変化がありますが、どう見ても買い時なのに買えなければ完全な機会損失です。

もし既にローンを利用した不動産投資が成功していて、新たにローンで物件を購入できる余裕があったとしたら、購入するタイミングを逃すことなく、更には購入する物件の幅も広げることができます。

そもそも、その頃になるとかなり生活にも余裕が生まれているはずですので、落ち着いて不動産市場を観察しながら、より効率的で安定した不動産投資も可能になるでしょう。

冒頭で「不動産投資ローンに対してネガティヴなイメージがあるかも」と申し上げましたが、ネガティヴどころか、不動産投資ローンの利用方法によっては、非常にポジティヴな投資ツールに変えることができるのです。

2.不動産投資ローンのリスクと注意点

不動産投資ローンを活用するメリットと、重要性を解説させていただきました。

メリットからすると夢のような話で、今すぐにでも不動産投資を始めてみたいと思われた方もいらっしゃるかもしれません。

しかし、不動産投資にもリスクがあります。

では、どんなデメリットやリスクがあるのか見てみましょう。

2-1:空室が増えれば返済は自分の財布から

不動産投資ローンを活用する醍醐味は、メリットの部分でお話させていただいたとおりですが、それらはあくまで「入居者あってこそ」であることをお忘れなく!

空室が増えれば、家賃でローンを返済することはできなくなり、自分の給与収入や貯金などから返済することになります。

せっかくレバレッジを利かせるために少額資金で不動産投資を始めたとしても、途中で持ち出しが発生してしまっては本末転倒です。

| 事前の対策!

空室リスクを減らすにも、簡単なマニュアルや絶対的な方法があるわけではありません。 ローンを活用する場合は、予め空室率を考慮した運用シミュレーションを行いながら、運用後の空室対策をしっかり行うことが大変重要です。 空室対策は下記のページでも解説させていただいていますので、是非ご参考になさってください。 参考記事:5分でわかるマンション投資の6大リスク!事前回避で収益を上げる方法「空室対策はまずこの2つのポイントをおさえる」 |

2-2:簡単に売却できない&売却しても残債がゼロにならないケースも

これはよく勘違いされがちですが、重要な事です。

冒頭でも申し上げましたとおり、不動産投資ローンは言い換えると借金ですので、最初の計画どおりに返済ができなければ、滞納や一括返済という悲劇に繋がります。

ただ、人によって「いざとなれば物件を売ってしまえばいい」という考える方がいらっしゃるのですが、これがそう上手くはいきません。

融資を行った金融機関の立場からすると、当初の計画どおりに返済されることが最も望ましい形。

物件には抵当権が設定されますので、いざとなれば物件が強制的に売却されることは確かですが、債権額以上に売れることは多くありません。

だからこそ、金融機関は最初の計画通りに返済されることを望むのです。

更に、金融機関はローン返済中の売却を簡単に認めません。

返済が難しくなった時には任意売却という方法もありますが、特殊な方法ですし、個人信用情報にも、金融事故の履歴が残るため安易に推奨できるものではありません。

仮に売却が認められたとしても、先ほど申し上げたとおり、残債以上の価格で売れるケースは少なく、残債以下の価格での売却が決定すれば残った債務は当然ご自身で支払うことになります。

| 事前の対策!

不動産を売却して、利益を得ることを投資手法のメインとすることもありますが、そもそも、不動産を売却して利益を出すという考え方は、バブル全盛期の頃に通用したものと考えましょう。 基本的に不動産は買った瞬間から徐々に価値が落ちていきます。 よって、基本的には「所有物件の運用を工夫し、家賃でローン返済していく」ということを前提に考えることが大事ですが、出口戦略として売却益を考えるのであれば人口流入の激しい都心の物件を探すなど、最初のスタートが重要となります。 |

2-3:経済情勢により金利や返済額が上がる可能性がある

日本銀行がマイナス金利政策を発表した時は、非常に驚いたという方も多かったのではないでしょうか?

現在もまだマイナス金利政策は続いており、不動産業界ではこの政策の波に乗るべく「空前の低金利の今こそ!」と謳う企業が多くあります。

消費税増税を控えている上、デフレ脱却は道半ばとの見方もあることから、マイナス金利自体はまだしばらく続くだろうとの見方が大半です。

しかし、日本銀行総裁の交代、金融政策の変化、更に今後の経済情勢によりマイナス金利が続くと言い切れるものではありませんし、マイナス金利だからローンの低金利も続くだろうという考え方は少し危険です。

仮に、2000万円のマンションを金利2%の30年ローンで購入していたとしたら、金利が1%上がるだけで毎月の返済額が8千円ほど増えることになります。

この試算では大した金額ではないかもしれませんが、もし空室が増えたり金利アップが1%どころではなかったり、更には元々の借入期間が短かったりすると負担額は非常に重くなってきます。

ローンにはこうした金利変動リスクがあることは忘れてはいけません。

変動金利で借り入れを行うなら、世の中の金利に変動が起こっても余裕を保てるよう、常に経済情勢や空室対策に気を配る必要があります。

| 事前の対策!

上記の解説を読むと少々不安に思われるかもしれませんが、金融機関が金利見直しを突然行って、次月からの返済額を大幅に変更するということはありません。 基本的に金利の見直しは半年に1回。 不動産オーナーの破綻が相次げば金融機関にも大きなリスクとなりますので、無茶な金利見直しをすることは考えづらいのです。 大事なのは世情が変わったからといって慌てないことです。 金融情勢から今後の返済が厳しくなる可能性があるなら、今後の返済計画を見直したり、事前に家賃以外の収入源を確保するなどの対策が必要となります。 場合によってはFPなどの専門家や不動産に詳しい人に相談してみるのも手です。 |

2-4:購入できなくなる可能性がある

不動産投資ローンのデメリットでもっとも痛いのが「住宅ローンでマイホームを持てなくなる可能性」です。

「不動産投資ローンは、物件の収益性に対する融資だから関係ないのでは?」と思われるかもしれませんが、それは決して間違いではありません。

しかし金融機関が行う融資の判断基準として、不動産の収益性だけでなく、有事の際にオーナー自身の給与等で返済できるかといったことも見ています。

つまり「物件の収益性と自身の給与所得等」は銀行側のリスクヘッジとして、既に組み込まれていますので、住宅ローンの審査時には「既に多額の借り入れがある」という風にしか見られないのです。

物件に資産価値があり、更に運用さえ順調であれば、住宅ローンを利用できなくなるということはありません。

しかし、多かれ少なかれ融資の際の足かせになることは把握しておいたほうが良いでしょう。

| 事前の対策!

住宅ローンを利用できなくなる可能性を踏まえて、不動産投資を優先するのか、持ち家を持つことを優先するのかを事前に検討することは大事です。 しかし、最初にお話しさせていただいた「早期に不動産投資を始める」というメリットを思い出してみましょう。 早めに不動産投資を始めて、早めにローンを完済していれば、給与収入以外にも不動産という資産や家賃収入があるということになりますので、住宅ローンを利用する際の印象が非常に良くなります。 見方を変えれば、購入する持ち家の住宅ローンは、既に所有している物件の家賃収入で返済できるという考え方もできますね! |

2-5:基本的に金利は高め

不動産投資ローンのデメリットとリスクの5つ目は「基本的に投資用ローンの金利は高い」ということです。

後ほど、不動産投資ローンを扱う金融機関とローン内容をご紹介させていただきますが、一般の住宅ローンが優遇金利を含めて1%を切るものが多いのに対し、不動産投資ローンは2%以上がほとんど。

1%台で融資を受けられるものもありますが、固定金利ともなれば3%を超えてきます。

ちょっとした金利の違いで、総返済額が大きく変わりますので、不動産投資ローンの金利の高さはデメリットの一つと言えるでしょう。

| 事前の対策!

下記の記事でもローンの金利を甘く見ると危険ということを解説させていただいておりますが、実は不動産投資のおけるローンの活用には少しコツがあります。 それは本記事の5章で解説させていただきますが、金融機関からすると「最低限必要な自分の住まいではない不動産に融資する」ということから、全体的に金利は高くなっているということは十分に理解しておきましょう。 参考記事:なぜアパート経営で失敗したのか?7つの失敗事例と回避ポイントまとめ「【事例③】金利が高いため返済期間を短くした条件ローンで購入。返済が重い上に予想外の出費、さらに空室が重なり…」 |

3.銀行が見る9つのポイント

不動産投資ローンのメリット・デメリットについて見てきました。

次に「実際不動産投資はどんな人が通りやすい?」ということについて説明します。

下図のチェックリストは、銀行が融資の判断材料にすることが多いとされる一般的ものですが、逆に最低限クリアしておくべきポイントとも言えます。

不動産投資ローンの利用を検討されている方は是非チェックしておきましょう。

※審査基準は各金融機関により異なります。

このチェックリストで、〇と判断できるものが多いほうが良いのは言うまでもありません。

ただ、理解していただきたいのは「〇がいくつ以上なら審査が通りやすい」というわけではなく、先ほども申し上げたとおり、上記のチェックリストは最低限クリアしておきたいポイントであるということです。

「いくつ〇があって、いくつ×だと融資を受けられない」ということではありませんので、その点は間違えないようにしましょう。

4.不動産投資家が良く使う金融機関一覧を一挙にご紹介!

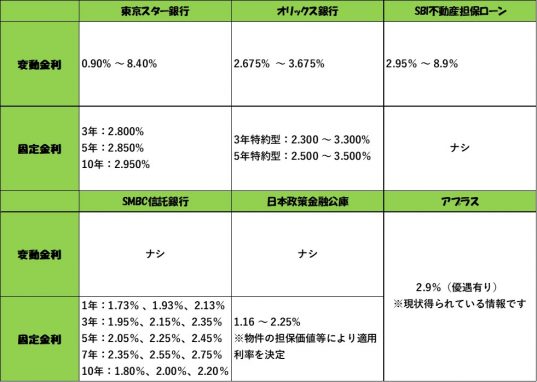

では、上記までのチェックリストに対して、実際に金融機関ではどのようなローン商品を提供しているのでしょうか?

よく利用されている主な不動産投資ローンをまとめましたので一覧で見ていきみましょう。

※画像をクリック

日本政策金融公庫は一般の金融機関とは違って「事業に対する融資」を基本としているため、キャピタルゲイン狙いの不動産投資ですと融資されない可能性があります。

他の決まりにも一般の金融機関とは違う部分が多くありますので、詳しくは日本政策金融公庫に直接問い合わせると良いでしょう。

5.不動産投資ローンの金利比較&低金利にするコツ!

各金融機関の不動産投資ローンの詳細を見てみましたが、低めの年収でも利用可能であったり、高齢者でも利用できるものもあって少し意外だったかと思います。

ただ、不動産投資ローンのデメリットでお伝えしたとおり、不動産投資ローンは住宅ローンと比べて金利が高いです。

一般の住宅ローンと同じく、不動産関連のローンにも「固定金利」と「変動金利」がありますが、下図をご覧いただくとお分かりいただけるように、金融機関によって「固定金利のみ」「変動金利のみ」となっている事があります。

固定金利は利用者にとって金利上昇リスクを抑えられるメリットがある半面、金利が高め。

対する変動金利は、低めの金利で利用できるメリットがある反面、経済情勢によって数年後に利率が高くなるというリスクがあります。

両方のメリットを少しずつ享受できるように、固定と変動をミックスした期間固定というものもありますが、どれも一長一短。

そんな事前知識を踏まえて、キャッシュフローに大きく影響してくるローン金利を先ほどご紹介させていただいた金融機関で比較しつつ、有利な金利で融資を受けるコツや金利上昇リスクを抑える方法を見てみましょう。

5-1:各金融機関の金利比較

東京スター銀行やSBI不動産担保ローンの変動金利に随分と幅がある事に気付かれるかと思います。

これは各銀行の審査結果や物件の担保評価等により優遇される前の表示ですので、実際に何%になるか明言はできません。

とはいえ、不動産投資ローンという大きな括りでローン金利を知りたいということであれば、各金融機関の固定金利を一定の目安としても良いでしょう。

ただやはり、一般の住宅ローンに比べて不動産投資ローンの金利は高いですね。

この金利、もはやどうにもできないのでしょうか。

5-2:金利を下げるコツ!?金融機関と提携している不動産会社に相談しよう!

そもそも、ローンを利用する人が住むわけでもない不動産に対して融資を行うのですから、金融機関の立場からすると明らかにリスクです。

よって、金利を高めにして早めに融資額を回収したいと考えても不自然なことではありません。

ローンを利用する側にしてみたら、低い金利でキャッシュフローを確保したい、しかし金融機関は低リスク、且つ確実な利益を得たい。

実は、このジレンマを解消する裏技とも言える方法が一つだけあります。

不動産投資における物件探しや、購入のほとんどが不動産会社を介したもの。

そして不動産会社の多くは、金融機関と提携していますが、実はこの「不動産会社と金融機関が提携している」ということが重要です。

先ほども申しましたように、金融機関は多額のお金を貸すというリスクを負います。

よって、取引の少ない個人にいきなり融資するよりも、日頃から付き合いのある不動産会社から持ち込まれる案件に融資したいと考えます。

場合によっては、何か案件はないかと金融機関側から打診することもあります。

何故なら、個人の判断で購入を決めた物件に融資するよりも、専門家であり、信用に足る不動産会社の販売した物件に融資したほうが、滞納や破綻リスクを抑えられると考えるためです。

結果「利益が出るなら金利を優遇しても良い」と判断するため、最終的に物件を購入する側のメリットにもなります。

また、不動産会社が複数の金融機関と提携していれば、購入を検討する物件に合わせて金融機関を紹介してもらえ、金利優遇メリットもありますので、不動産を所有した後のキャッシュフローをより有利にすることも可能です。

5-3:金利上昇のリスクは繰り上げ返済で回避!

不動産会社を介したローン利用で優遇金利を適用。

あとは優良物件を紹介してもらうだけ!

と言いたいところですが、何度かお話させていただいている変動金利による金利上昇リスクがある事を忘れてはいけません。

2章でもお話させていただきましたが、金利上昇に対するリスク回避の方法は主に2つ。

・繰上げ返済で毎月の返済額を抑える

・金利の低い銀行への借り換えや固定金利への変更を検討する

毎月の返済額はローンの残債と利率で決定します。

つまり、残債さえ減らすことができれば、毎月の返済額を抑えることができます。

また、低金利で融資している銀行への借り換えや、固定金利に変更するというのも分かりやすい対策ではあります。

しかし、返済計画に対する条件変更は高い手数料や、違約金が発生することもあるため、銀行が金利を見直すまでの期間の間にじっくり検討していきましょう。

6.不動産投資ローンの返済額はどうなるの?具体的にシミュレーション!

銀行がローン融資で見るポイントや、金利について見てきましたが、具体的な数字が出てきていませんので、いまいち理解が深まっていないという方もいらっしゃるかもしれません。

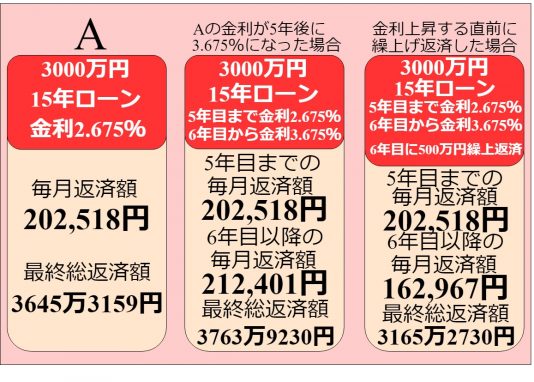

そこで、5章の最後にあった金利上昇リスクに対する対策を含め、「(A)普通に返済した場合」「(A)の金利が上昇した場合」「金利上昇直前に500万円の繰り上げ返済をした場合」という3つの違いで、返済額にどのような変化があるかのシミュレーションを見てみましょう。

5章でも申し上げましたが、繰上げ返済することで、毎月の返済額を大幅に抑えることができました。

金融機関によって、繰上げ返済した後に期間を短縮するのか、返済額を低くするのかといった条件変更が可能となります。

しかし、その際には「繰上げ返済手数料」「条件変更手数料」「繰上げ返済に伴う違約金」といったものが必要となる場合が多くあります。

それらが10万円を超える手数料となる場合もありますので、繰上げ返済による手数料がどのくらいの負担となるかも事前に確認しておいた方がベストです。

7.難しくない!ローン手続きに必要な書類と流れ

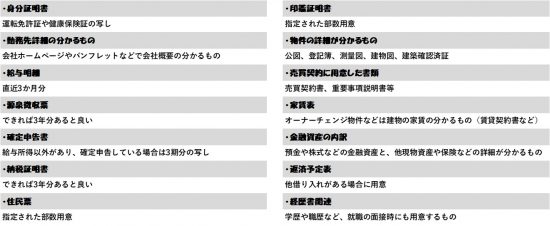

では最後に、不動産投資ローンを利用すると決めた場合、何を用意して、どういった流れになるのか、解説させていただきます。

必要書類や手続きの流れはどの金融機関でもおおよそ共通していますが、融資条件や物件の収益性の判断から、追加書類を求められることもあります。

よって、下図の書類や流れはあくまで一般的なものというところでご理解いただければと思います。

「経歴書まで?」と思われるかもしれませんが、これも金融機関によって違います。

審査の厳しい金融機関ほど用意すべき書類が必要となりますが、上図の書類は不動産投資を行っていく中で必要になる可能性の高いものばかりですので、ギリギリになって慌てないように、事前に準備してしまったほうが良いでしょう。

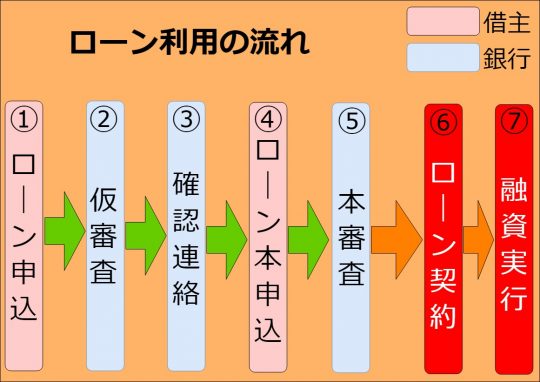

では続いて、これらの書類を用意したうえでローンの利用まで、どのような流れになるのか見ておきましょう。

昨今では、ネットバンキングによる不動産投資ローンも提供されていますので、6と7の時点で来店を必要としない場合もあります。

つまり、郵送やネットで全てが完結してしまうということです。

また、仮審査をしないで本審査から始める銀行もありますので、必ずしも上図の流れではないということも事前に把握しておくと良いでしょう。

まとめ

今回は、不動産投資ローンについて解説させていただきました。

ローンというものは、世の中の経済活動で重要なファクターとなるため、どうしても情報が多くなりがちではありますが、この記事でお伝えしたことをまとめると以下のような事が重要と言えます。

| ・不動産投資ローンのメリットを正確に把握する

・不動産投資ローンにはデメリットがある事も理解して事前の対策をする ・金融機関がどう判断するかが融資を受けるためのポイント ・不動産会社を通すことで不動産投資を有利にできる ・金利上昇に備えて予めのシミュレーションや対策を考える ・借入までの流れをスムーズにするために、手続きの流れや必要書類を把握しておく |

ローンに関する知識は以上までが全てではありませんが、少なくとも大変重要なことばかりです。

これらをしっかり理解して優良な物件探しができれば、不動産投資で成功するチャンスはグッと近づくことは間違いないでしょう。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。