不動産投資にはどのようなリスクがあるのでしょうか?

不動産投資と聞くと、FXや株と比べると安定的で、大きな損失を出すイメージはないかもしれません。

しかし、あくまで投資は投資。リスクを知らずに始めると、損失を出す可能性だってあります。

また、不動産投資は他の投資商品と違い、事前に知識さえあれば回避できるリスクがとても多いのも事実です。

今、不動産投資を始めようとしている方は、不動産投資における「9つのリスク」を必ず知っておくべきでしょう。

この記事では、不動産投資に起こり得るリスクと回避方法を徹底的に解説させていただきます。

ぜひ不動産投資を始める前にお読みいただき、物件探しの基準や参考としてご活用ください。

1 不動産投資リスク全9種類を徹底解説!

不動産投資はその名のとおり「投資」。

不動産投資を始める多くの方がリスクを見落としたり忘れがちであったりしますが、物件の購入から運用、売却に至るまでの流れをイメージすると「こんな時はどうしたらいいの?」という疑問が湧いてくるはず。

不動産投資をする上で考えられるリスクは以下のとおりです。

| ① 空室リスク ② 物件価格・価値下落リスク ③ 家賃下落リスク ④ ローン金利上昇のリスク ⑤ 家賃滞納や入居者トラブルのリスク ⑥ 天災や環境変化によるリスク ⑦ 増税リスク ⑧ 不動産・管理会社の破綻リスク ⑨ 隠れた瑕疵というリスク |

少しでもリスクを回避したい人は、これらすべてのリスクを把握することが大事です。

今回は一つ残らずリスクについて解説させていただきますので、ぜひ参考にしてください。

1-1 空室リスク

不動産投資においてまずあげられるのがは「空室リスク」です。

不動産投資は家賃収入があってこそですが、近くの大学が移転してしまった、周辺に賃貸物件が増えた、地域の治安が悪くなったなどにより、空室期間が長くなるといった可能性は十分に考えられます。

空室のリスクは、ローンや税金などの費用を自分の手持ち資金から払わなければいけないリスクに直結しますので、空室となっても運用に余裕が持てる不動産投資を考えていかなければなりません。

| 【リスクによって起こること】

・収入が減って毎月持ち出し費用が発生する ・場合によっては破綻も… 【リスクが起こる原因】 ・周辺環境や経済情勢の急激な変化 ・物件管理の怠慢 ・賃貸需要の低いエリアで物件を購入した |

1-2 物件価格・価値下落リスク

仮に空室リスクの低い不動産ができたとしたら、それで万事が順調に運ぶとは言えません。

そもそも不動産投資は、劣化することがない「土地」と築年数により価値の下がる「建物」に分かれます。

不動産を購入したとすると、土地の価格は多少なり市場価格に連動しますが、建物は年月とともに価値が下落していきます。

特にマンションや戸建てなどの新築で売り出されるものは、土地建物の原価の上に建築会社や不動産会社の建築費や営業経費が乗っているため市場価格より割高であり、買った瞬間に価値は下がるものと考えたほうが良いでしょう。

所有する不動産を売却しようにも購入当初より価格や価値が下がっていると、ローンがあれば残債を返せない可能性もありますし、そもそも想定以上に安い価格でないと売却できないといったこともあります。

| 【リスクによって起こること】

・売却できない ・マイナスしか生まない負動産になる 【リスクが起こる原因】 ・投資向きではない物件を購入した ・賃貸需要の低いエリアの物件の購入した ・物件管理が怠慢 |

1-3 家賃下落リスク

「家賃下落リスク」は、不動産投資を始めるといずれ直面する問題です。

築年数が古くなって建物や設備などに不具合が生じることで入居者から家賃の値下げを要求される場合もありますし、入居者が事件や事故を起こせば次の入居募集で家賃を下げたとしても空室のままとなることすらあります。

また、南側の敷地に高層マンションが建つ可能性や再開発のために家賃相場の低い地域へ移転しなければならないといった不可抗力による家賃下落のリスクに晒されることもあります。

家賃が下落する要因には、「予期できること」「予期できないこと」があるということは覚えておきましょう。

| 【リスクによって起こること】

・収入が減って毎月持ち出し費用が発生する 【リスクが起こる原因】 ・物件管理の怠慢 ・購入前の調査不足 ・予測できない環境変化 |

1-4 ローン金利上昇のリスク

先日、定期的に日本銀行が行う金融政策決定会合において、「長期金利の変動をある程度許容する」とされたことがニュースになって話題となりました。

不動産業界では「低金利の今が家を買うチャンス!」と言われてきましたが、金融政策決定会合により住宅ローンの金利上昇の可能性もあり、現に複数の銀行がローン金利の引き上げを実施しています。

さて、こういった経済情勢の変化による「ローン金利上昇リスク」に見舞われる可能性は不動産投資も例外ではありません。

今日2%だったものが明日3%になるといったような急激な上昇は考えづらいものの、金利上昇は毎月の支払いを厳しくします。

日本銀行は徐々に低金利政策の終了に動いていくのではないかとも言われていますので、ローン金利は上昇していく可能性が高いという前提で考えたほうが良いでしょう。

| 【リスクによって起こること】

・毎月の支払いが困難になる ・滞納になると差し押さえや強制競売も… 【リスクが起こる原因】 ・金融政策の変化 |

1-5 家賃滞納や入居者トラブルのリスク

「家賃滞納」「入居者トラブル」は不動産投資でよく聞く問題です。

先日「公益財団法人日本賃貸住宅管理協会」が公表した滞納率のニュースが話題となりましたが、2017年下期の首都圏の滞納率は以下のような結果となっています。

月初の滞納率(払い忘れ等):7.3%

1ヶ月滞納(滞納を把握している):2.5%

2ヶ月以上滞納(問題化している):1.4%

また「夜中に騒ぐ」「隣人と揉める」「勝手に民泊をしている」という入居者トラブルもよく耳にします。

賃貸経営における人為的なトラブルもリスクの一つと言えるでしょう。

| 【リスクによって起こること】

・訴訟や傷害事件などに繋がる ・訴訟などになれば裁判費用や弁護士費用が必要になる 【リスクが起こる原因】 ・慣れない自主管理 ・管理会社の怠慢 ・治安の悪い地域の物件購入 ・入居審査が甘い |

1-6 天災や環境変化によるリスク

地球温暖化の影響もあってか、洪水や土砂崩れ、冠水といった被害が多く報告されるようになりました。

こういった「天災や環境変化によるリスク」も不動産投資における侮れないリスクです。

一つの例を挙げるとすると、国土交通省は「ハザードマップポータルサイト」を運営していますが、「重ねるハザードマップ」というコーナーでは洪水、土砂災害、津波の可能性がある地域を地図と重ねて確認することができます。

2015年9月の茨城県の鬼怒川堤防決壊による被害地域や、2018年7月に起こった西日本豪雨による岡山の洪水地域を見てみると、浸水の可能性がある地域と指定されていることが分かります。

これは災害後に指定されたものではなく、以前から指定されていたものです。

こういった天災や環境変化によるリスクは、所有する不動産に大きなダメージを受ける可能性があるものと認識しておきましょう。

参考:国土交通省ハザードマップポータルサイト

| 【リスクによって起こること】

・建物の半壊、全壊 ・高額な修繕費用 ・資産価値の下落 【リスクが起こる原因】 ・購入した物件の地域が災害に弱い |

1-7 増税リスク

高齢化や人口減少、社会保障費増などを要因として日本の税金はますます高くなるばかり。

「増税リスク」は単に物件を購入する際の税金だけではなく、毎月の収支にも影響します。

「家賃にはなんで消費税がかからないの?」という質問もよく耳にしますが、これは「生活に最低限必要な住居費用であるため」という理由で国が配慮したもので、「消費税増税」を理由に家賃の値上げをすることは法的に許されていません。

これは逆に言うと「修繕費やクリーニング費、管理委託費などが消費税増税で負担が増すのに、肝心の家賃が値上げできない!」ということでもあるのです。

不動産投資において「固定資産税」「不動産取得税」「登録免許税」などの軽減措置もありますが、これらの措置もいつ終わるか分かりません。

各種税金は数%増税になるだけで、数十万円以上の負担増となりますので、増税の可能性は常に意識した方が良いでしょう。

| 【リスクによって起こること】

・税金の滞納や差し押さえ ・強制競売 【リスクが起こる原因】 ・経済情勢の変化や人口問題など |

1-8 不動産・管理会社の破綻リスク

頻繁に経験することではありませんが、頼りにしていた不動産会社や管理会社が「破綻するリスク」も可能性として考えられます。

株式会社東京商工リサーチでは倒産企業件数を公表していますが、毎年8000件以上の企業倒産が報告されており、2018年上半期は既に4100件を超える企業が倒産しています。

その中の135件が不動産業です。

引用:株式会社東京商工リサーチ「2018年上半期(1-6月)の全国企業倒産4,148件」

不動産会社や管理会社が破綻すると、サブリース物件なら家賃の振り込みが止まり、購入直前に不動産会社が破綻すれば手付金が戻ってこないなんてこともあります。

上場企業以外では決算書を公表していない会社も多いため、破綻を予見することはなかなか難しいもの。

無縁にも思える不動産・管理会社の破綻リスクは、決して対岸の火事ではありません。

| 【リスクによって起こること】

・払ったお金が返ってこない ・約束された賃料が支払われない ・入居者対応を全て自分で行う必要がある 【リスクが起こる原因】 ・その会社について全く調べていない ・美味しい話を鵜呑みにしてしまう ・不動産投資を企業に任せっきりにしてしまう |

1-9 隠れた瑕疵というリスク

不動産において重要な「瑕疵(欠陥や欠点)」は、契約前の重要事項説明等で必ず明かさなければならず、瑕疵を隠して行われた契約は無効となります。

しかし、売主も買主も一見して気付くことができない「隠れた瑕疵」というリスクもあります。

例えば、明らかに建物の一部を解体しないと分からないシロアリや腐食、実は数年前に物件内で起こった事件・事故があったというようなケースですね。

一定期間を過ぎてから発覚した欠陥や欠点は売主に責任を問えませんので、自己責任で解決しなければなりません。

物理的瑕疵なら多額の修繕費用が必要になりますし、事件・事故という心理的瑕疵なら空室が増えたり家賃が下落するということもあります。

プロでも見分けが難しい隠れた瑕疵は、不動産投資における一つのリスクなのです。

| 【リスクによって起こること】

・修繕費用が発生する ・最悪の場合、建物を取り壊す必要がある ・借り手が見つからない ・売却できない ・入居者に訴訟を起こされる可能性 【リスクが起こる原因】 ・築年数が古すぎる ・相場よりも異常に安い ・上記に疑問を持たないで購入した |

2 不動産投資リスクの回避方法事前に知りことが成功の秘訣

不動産投資一つとっても、非常に多くのリスクがあることがお分かりいただけたかと思います。

でも「不動産投資はやめておいた方が…」と言うなかれです!

これらのリスクには回避方法や予防策があります。

適切な対処さえできていれば、他の投資商品よりもリスクを抑えられ、毎月安定した収入を作れることが不動産投資の醍醐味でもあります。

1章で述べたのリスクに対して、どのような回避方法があるのか解説させていただきます。

2-1 空室リスクは「賃貸需要」を見て対策!

そもそも賃貸物件に空室が出る主な理由は、その物件に「需要が無い」ことです。

空室リスクを抑えるために最も有効なのは「賃貸需要のあるエリアを絞る」ということ。

もちろん、設備の故障やクリーニングすらしないような放置物件では到底入居者は決まりませんが、全国の中でも非常に空室率の低い東京では、地方から上京してくる人や勤務先から近い場所を選ぶ人が多いため、築年数が多少古くても賃貸需要があります。

空室リスクの回避する工夫をさらに詳しくご紹介していますので、是非一度お読みください。

2-2 物件価格・価値下落リスクは「立地と管理」で回避

リスクの種類を解説する際、新築の不動産は購入した直後から価格が下がるとお伝えしましたが、逆に捉えると、不動産としての価値を保てるなら価格や価値の下落をある程度回避できると言えます。

価値を保つと言っても簡単な事ではなさそうですが、賃貸需要においても大事なことである「立地」は価値を保つための一つの要素となります。

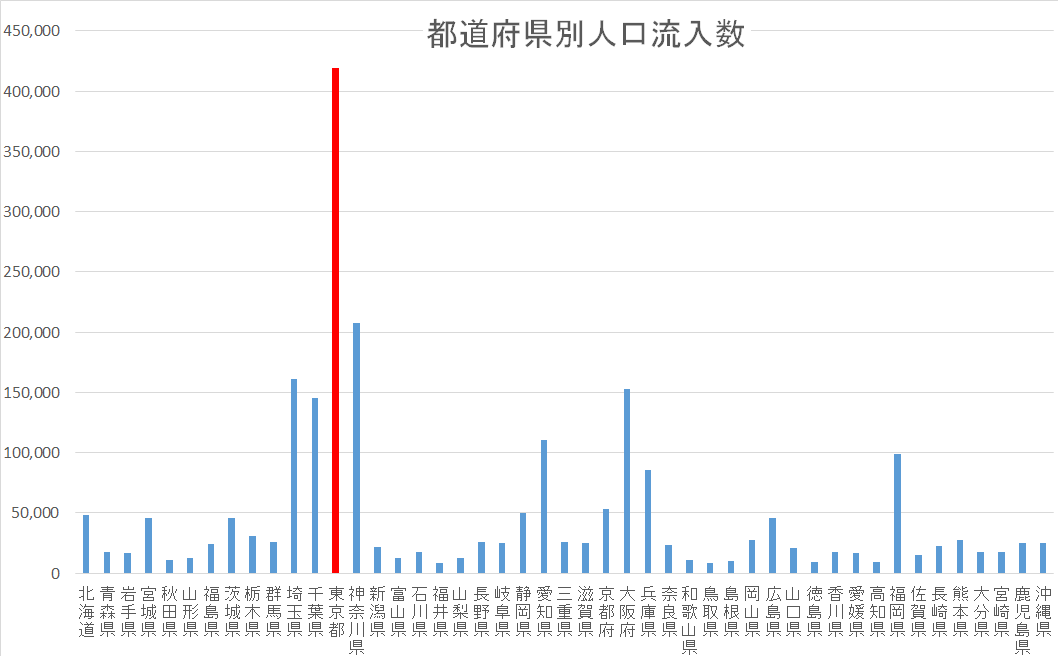

例えば下図は、総務省が公表している各都道府県の人口流入数のグラフですが、圧倒的に東京への人口流入が多いことがお分かりいただけるかと思います。

経済情勢の影響で不動産価格が多少上下しても、人口流入の激しい東京の場合は不動産需要が急激に無くなることは考えづらいことです。

また最近では、立地や管理の良さから築年数が経過しても価値が落ちないどころか、購入時より高い価格で売却されることもあるヴィンテージマンションという言葉もあるほどです。

行政が公表する人口動態を確認しつつ不動産の需要があるエリアを絞り、質の高い管理がされている不動産を購入出来れば物件価格や価値の下落リスクを抑えることができます。

2-3 家賃下落リスクは「オーナーの工夫次第!」

建物は、どんなに頑丈に作っても必ず老朽化しますし、周辺環境や賃料相場の変化に晒されることで資産価値も家賃も落ちていきます。

物件価値の下落は立地と管理でリスク回避可能と申しましたが、家賃の下落リスクの回避においては立地と管理はもちろん、オーナー自身による工夫も大事になります。

小まめなリフォームや思い切ったリノベーションを行うことも良いですし、サラリーマン大家として成功している方の中には、100円ショップのグッズで工夫しただけで家賃を下げずに空室が埋まったというケースも耳にします。

また、家賃を下げずに礼金をゼロにするとか、家賃を下げない分、駐車場代を安くしたり数か月のフリーレントをサービスするという方法もあります。

大事なのは、空室が埋まらないからといって安易に家賃を下げるという選択をしないこと。

家賃下落リスクの回避はオーナーの工夫次第なのです。

2-4 ローン金利の上昇リスクは「繰上返済」で回避!

ローン金利の上昇リスクは世の中全体の変化ですので防ぎようのないことです。

しかし、回避策が無いわけではありません。

例えば、2500万円の物件を金利2%の15年ローンで購入したら、毎月の返済額は約16万円。

その後、経済情勢の変化で金利が3%にアップしたら、毎月の返済額は約17万円です。

もし5年目に100万円を繰り上げ返済したとしたら毎月の返済額を15.8万円ですから、返済額が上がるどころか、返済額を低くすることができるのです。

100万円を繰上げ返済するといっても、毎月の家賃収入から1.6万円を積み立てていけば十分に可能な額ですから、金利上昇リスク回避のための保険として繰上げ返済は予定しておいた方が良いでしょう。

2-5 家賃滞納や入居者トラブルのリスクは「管理会社との連携」で回避!

家賃滞納や入居者とのトラブルを回避するためには「管理会社との連携」が必須です。

保証会社との契約を前提とするのはもちろん、何かと聞こえの悪くなったサブリースや家賃保証も、信頼できる会社であれば家賃滞納リスクの回避手段になります。

また、入居者のトラブルも賃貸開始当初から委託管理をしていれば自分で苦情やクレーム、その他緊急対応を行う必要はなく、管理会社によっては借主目線で丁寧且つ、24時間の対応を行ってくれています。

投資用物件なら販売から委託管理までをワンストップで行う不動会社もありますので、上記までのリスクをまとめて回避したい場合にはオススメです。

管理会社について詳しく知りたい方は以下の記事をご覧ください♪

2-6 天災や環境変化によるリスクは「物件選びと保険」で回避!

天災や環境変化によるリスクも防ぎようがないことですが、少なくとも以下2つの方法により損害を最小限に抑える工夫は必要です。

一つ目は、物件選びの際に地域の地盤や洪水などについて予め確認しておくこと。

リスクの開設時にも申し上げたとおり国や自治体によりハザードマップが公開されています。

このような災害情報を予め確認して、危険と判断される地域の物件は極力避けましょう。

二つ目は、各種保険に加入すること。

主に検討すべきは「火災保険」と「地震保険」ですが、できれば建物が壊れたことで人や物に損害を与えてしまったなんて時のために「施設賠償責任保険」に入っておくと尚良いでしょう。

2-7 増税リスクは「節税知識」を学んで回避!

増税リスクの回避方法ですが「増税前に不動産を購入する」のは一つの方法です。

増税前に購入するというと消費税を思いつく方もいらっしゃるかもしれませんが、他にも、現在軽減措置が行われている不動産取得税と登録免許税、契約時の印紙税といったものがありますので、各減税措置が適用されているうちに不動産を購入しておくのがベストです。

不動産運用後は固定資産税や所得税がかかりますが、少なくとも所得税については計上できる経費を漏れなく計上することで節税することは可能です。

他にも、賃貸経営を個人から法人として行うことで税率を抑えられるケースもあります。

何かと難しい知識を必要とする税金ですが、どの税金が節税できるのか把握し、一つ一つを節税することで増税リスクの回避に繋がります。

できるだけ損をしないようにこの二つの記事も参考に、節税の知識をつけましょう!

2-8 不動産・管理会社の破綻リスクは、サブリースや一括借り上げに頼りすぎないこと!

不動産会社や管理会社の破綻リスクを回避するには、その会社の財務状況を知る必要がありますが、大手でもない限り財務諸表を公開している会社は多くない為、インターネットの口コミや大家さん同士のコミュニティの中で情報を拾っていくしか方法がありません。

つまり、破綻の可能性を判断することは難しいと言え、サブリースや一括借り上げで全部お任せしていた場合は会社の破綻と共に家賃の保証もなくなります。

よって、不動産会社や管理会社の破綻リスクを回避することには、サブリースや一括借り上げに頼り過ぎない体制を整えることが重要となります。

2-9 隠れた瑕疵リスクは「不動産会社直売物件」で回避!

もし隠れた瑕疵が発覚した場合、発見から1年以内であれば損害賠償を請求することができますが、契約書で「瑕疵担保責任は2~3か月」という特約が付けられるのが一般的です。

瑕疵担保責任保険というものもありますが、これは基本的に売主が加入するものです。

参考:e-Gov「民法」

ただ、物は考えようです。

不動産会社が売主の場合、損害賠償請求は「発見から2年以上」と定められており、それより短い期間の特約は禁じられています。

つまり不動産会社が売主の場合は、瑕疵は売主である不動産会社にとってもリスクとなるため、販売前に必ず細かな調査をします。

結果、不動産会社が売主の物件は隠れた瑕疵のリスクが低く、隠れた瑕疵のリスク回避手段となるのです。

3 不動産投資の最大の特徴は「回避できるリスクが多い」こと

投資には様々な種類がありますが、唯一、不動産投資は自分の力でリスク回避できることが多いのが特徴。

例えば、株式投資のリスクと比較してみましょう。

・価格変動リスク

・流動性リスク

・信用リスク

価格変動のリスク度合いは高いため分散投資を勧める人もいますが、株式市場全体が下落することもあります。

また、取引数が少ないために売買が成立しない流動性リスクは、取引しようにもできないというものですので回避しようがありません。

そうこうしている間に企業が倒産する信用リスク見舞われる可能性もあります。

株式投資は「価格変動(株価が大幅下落)→流動性低下(売買できない)→信用低下(倒産の可能性)」という連鎖的なリスクが発生するのです。

不動産投資はどうかというと、事前の対策で防げるものが多く、懸念されたリスクが起こっても落ち着いて対処することで回避、軽減できます。

事前回避できるものと運用中にできるもので区別すると分かりやすいでしょう。

| 【事前に回避できるリスク】

空室リスク 隠れた瑕疵というリスク 家賃滞納など入居者トラブルのリスク 天災や環境変化によるリスク 増税リスク 不動産・管理会社の破綻リスク 【運用中でも回避できるリスク】 家賃下落リスク ローン金利上昇のリスク 物件価格・価値下落リスク |

不動産投資のリスクとしてご紹介した7割が事前対策で回避、軽減可能です。

物件購入後に入居者の申告による瑕疵が発覚して、家賃の値下げ交渉、資産価値の低下ということも起こり得ますので、リスクの連鎖が全く無いわけではありませんが、どちらにしても回避が可能なリスクです。

不動産投資を成功に導くならリスクの種類と回避方法を把握し、実行する事。

その上で自分なりの運用方法を構築していくことができれば、他の投資と比べてローリスクハイリターンな投資が実現するかもしれません。

まとめ

投資の世界には「分からないものに手を出すな」という言葉がありますが、分からないものというのは運用しても全く先の見えない投資であったり、誰も実践したことのない投資スキームだったりすることを指します。

不動産投資、株式投資、FX、投資信託といったものは既に先駆者となる人たちが多く存在し、その中でも不動産投資は、長屋を貸し出す賃貸経営が江戸時代の頃から存在していたことから、非常に長い歴史のある投資の手段だと言えます。

数ある投資の中でも歴史の長い不動産投資は、時代の変化と共にノウハウやリスク回避の方法が変化しながらも、常に投資の世界の中心にあったのです。

リスクとその回避方法を知ることは、不動産投資を始める為の基礎作りです。

以下に、不動産投資の失敗事例について解説する記事もご紹介させていただきますので、しっかり基礎作りを行って、確実に利益を生み出す物件を見つけましょう!

本記事を読んで投資・副業・不動産投資にご興味を持たれた方は、ぜひ株式会社TRUSTの【中古マンション投資セミナー】へのご参加を検討してみてください。心よりお待ちしております。