マンション投資の中でも始めやすいとよく目にするワンルームマンション。

確かに他の不動産投資に比べると価格が低く、ローンも長期で借りることができるため始めやすいでしょう。

しかし、始めやすいといえど、成功するかどうかはワンルームマンションの特徴をしっかりと把握することがカギとなります。

不動産投資のポータルサイト「楽待」では2万件以上の売出物件があり、物件の見極めができていないと、成功する可能性の高い物件を選ぶことはできません。

そこで、この記事ではワンルームマンションを購入するメリット・デメリットを解説いたします。

さらに記事の最後には、よくある質問に答えながら、どのようなマンションを選べば成功するかポイントをお伝えします。

ぜひ最後まで読んでみてくださいね。

目次

1.ワンルームマンションを購入する6つのメリット

不動産投資をする理由は家賃収入または値上り益を得て、お金を増やし、自分自身の夢や希望を叶えることにあるでしょう。

不動産投資はアパート、テナントビル、駐車場等数多くあります。

しかし、不動産投資はリスクが高く、大きな利益を受け取る可能性もある分、大きな損失を被る可能性もあります。

それが、ワンルームマンション投資だとリスクを低く抑えられ、確実に資産を増やしたい方にとって最適な資産運用方法といえます。

そのため、上級者はもちろん、初心者の方にもおすすめです。

そこで、なぜワンルームマンション投資は初心者の方でもおすすめなのか。

ワンルームマンションを購入する6つのメリットを確認していきましょう。

1-1:少額資金で始められる

ワンルームマンションは不動産投資の最小限の単位です。

一棟マンション、アパートに比べて物件価格が安いので始めやすく、ローンを利用して購入ができるためまとまったお金がなくても運用可能です。

安いことで借入額も少なくすむため更に融資が通りやすいので始めやすいという利点もメリットもあります。

借金をすることで、本来であれば、貯蓄が貯まってからしか始められない不動産投資が少しの自己資金ですぐに始めることができます。

実際に自己資金が0円でも始められます。

価格が1500万円のマンションも自己資金を支払うことなくローンで購入することが可能です。

ただ、マンション投資は初期費用の他にもいろいろと費用がかかる可能性がありますので、余剰資金は必要です。

初期費用や余剰資金の必要性はこちらの記事で紹介しています。

1-2:レバレッジ効果

少額資金で始められることにより大きなレバレッジ効果を生み出すことができます。

レバレッジ効果とは「テコの原理」のことをいい、小さな力で大きな効果を発揮するという意味です。

不動産投資では、少ない資金で、大きな借入をして物件を購入し、大きくリターンを得ることを指します。

レバレッジ効果を効かせることで、少額の自己資金で資産を一気に増やすことができます。

また、自己資金の何倍もする金額の投資用物件を購入することで効率的に資産を増やすことが可能となります。

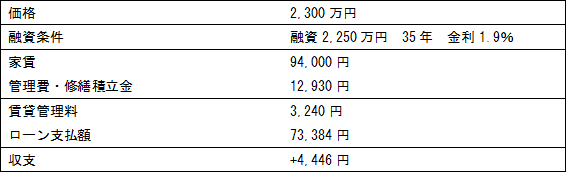

例えば、このようなマンションを購入したシミュレーションをしてみます。

| 物件:品川区大井町駅徒歩6分・築13年

取得価格:2,300万円 融資条件:借入2,250万円・期間35年・金利1.9% 初期費用:合計100万円(頭金50万円・諸費用50万円) |

| 家賃収入 | 94,000円 |

| ローン返済額 | -73,384円 |

| 管理費・修繕積立金 | -12,930円 |

| 賃貸管理手数料 | -3,240円 |

| 月々収支 | 4,446円 |

| 年間収支 | 53,352円 |

初期費用100万円から年間5.3万円の収益が生まれています。

非常に効率がよく運用ができていますね。

では、より効率良く初期費用0円で始めるとどうでしょうか。

| 物件:品川区大井町駅徒歩6分・築13年

取得価格:2,300万円 融資条件:借入2,350万円・期間35年・金利1.9% 初期費用:0円 |

| 家賃収入 | 94,000円 |

| ローン返済額 | -76,646円 |

| 管理費・修繕積立金 | -12,930円 |

| 賃貸管理手数料 | -3,240円 |

| 月々収支 | 1,184円 |

| 年間収支 | 14,208円 |

初期費用0円で年間1.4万円の収益があるので、効率がいいといえばいいのですが、マンション投資には、空室や家賃の減額等が必ず起こります。

この他、ローン金利の上昇でも収支は逆転し、マイナスになってしまいます。

レバレッジのかけすぎには注意が必要です。

なお、レバレッジ効果のメリットやデメリットはこちらの記事で紹介していますので、ぜひ参考にしてみてくださいね。

1-3:リスクの分散ができる

一棟アパートや一棟マンションを購入するよりも空室や災害などによるリスクを分散することができます。

マンションは区分で一部屋毎に所有することができます。

例えば、いろいろな立地のマンションを一部屋ずつ購入することで、万が一、その物件に天災や環境の変化、その他事故が起きたとしても、

一棟に比べて影響を分散することができます。

1-4:スキルがなくてもできる

区分マンションは、あくまでも専有部分のみ管理をすればよく、共有部分は全所有者で組織された管理組合が管理するため、特別なスキルがなくても管理がすることが可能です。

それが困難だとしても入居者の対応は賃貸管理会社に委託することで不要となり、設備の故障や集金などの手間も省くことができます。

具体的にはこのような業務を行ってくれます。

| 【入居募集時】 | ・市場調査により家賃、敷礼金、更新料等の設定 ・仲介会社の選別 ・入居募集活動(チラシ作成、メディアへの掲載) ・仲介会社との媒介契約 ・入居審査 ・賃貸契約や保証会社との契約などの事務処理 ・契約後の入金確認と清算 ・鍵交換と受け渡し |

| 【賃貸開始後】 | ・契約書や敷金、その他あらゆる書面の保管管理 ・キャッシュフロー管理やリスク管理 ・問い合わせやクレームの対応 ・建物、設備の管理、清掃 ・設備故障の対応 ・電気設備やガス、防火等、各種法定点検の手配 ・家賃の入金管理 ・滞納時の督促、法的処置 ・更新の書類準備と手続き、更新料入金の確認 |

| 【入居者退去時】 | ・退去申し出時の受付と手続き ・退去時の室内確認を含めた立会い ・鍵の返却 ・敷金の返還、清算、確認 ・修繕、クリーニングの業者手配 ・退去時のトラブル対応 |

初めての人でいきなり全てを行うことは困難ではないでしょうか。

そこで、賃貸管理会社を利用することで本業を持つ人でも副業としてマンション投資が容易にできるわけです。

賃貸管理会社をつかうメリット・デメリットはこちらの記事で紹介しています。

1-5:管理がしやすい

ワンルームマンションの場合、管理組合が建物管理会社に委託していることが多いため建物全体の管理を任せられます。

建物管理会社は、建物の修繕、管理、点検など一棟だと手間になることを代わりに行ってくれます。

業務には次のようなものがあります。

| 【マネジメント業務】 | ・総会や理事会の運営補助(草案作成・司会進行など) ・管理組合の代行業務 ・折衝補助、渉外業務 ・施設管理業務 ・会計業務 |

| 【管理員・コンシェルジュ(フロント)業務】 | ・管理員業務 ・コンシェルジュ(フロント)業務 |

| 【清掃業務】 | ・日常清掃業務 ・定期清掃業務 |

| 【設備点検業務】 | ・日常点検業務 ・定期点検業務 ・修繕計画作成業務 その他、応急処置・緊急出動など |

マンション全体のことは建物管理会社で任せることで管理がしやすくなりますし、実は資産価値の向上にもつながります。

1-6:流動性が高い

不動産投資の一番のデメリットは、流動性が低いことです。

株や投資信託であれば一瞬で売買が行われ、すぐに換金することができますが、不動産投資は早くても1ヶ月程かかります。

それが、5千万円を超えるアパート、一棟マンションとなれば、誰でも簡単に購入するということができず、1年以上かかることもあります。

しかし、ワンルームマンションは価格も安く需要もあるので、売却する時に購入者を見つけやすいのが特徴です。

ワンルームマンションは高くても2~3千万円で、住宅ローンを利用して購入する人もおり、幅広い層から購入希望者を募ることができます。

売り出した瞬間に購入申込をもらえることも多くあります。

ワンルームマンションは不動産投資の中では流動性が高く、売買が容易です。

2.ワンルームマンションのデメリットとは

一方、ワンルームマンションといえど、万能ではなく、リスクがある以上デメリットもあります。

主なデメリットは4つあります。確認していきましょう。

2-1:地方によってはワンルームマンションは入居者付けが難しい

地方では人口が減少しているため、賃貸需要が低くなり続けております。

しかし、相続税対策をうたい文句に、大手アパートメーカーが地主に交渉してアパートが乱立している状況で、入居者を見つけることが非常に困難となっております。

実際に供給戸数が日本一の大東建託だけでも2017年の戸建供給戸数は62,869戸です。

供給戸数ランキング上位10社でも243,588戸という数のアパート・戸建が新築されております。

(市場経済研究所・不動産経済研究所「2019年版 全国住宅・マンション供給調査 企業別ランキング」より)。

また、区分売りされている新築のワンルームマンションの供給が大阪・名古屋・福岡といった政令指定都市では少なからずあるものの、それ以外の地方都市ではほとんどありません。

あったとしても築20~40年のマンションばかりとなっています。

これでは、新築アパート相手に設備、居住性面から見劣りし、入居者を見つけることが非常に困難です。

次の記事では地方の物件を購入して失敗した事例を紹介しています。

2-2:高利回りの一棟アパートと比べるとリターンが少ない

物件価格が安価な分、家賃収入もワンルームタイプは少ないので大きなリターンの期待は見込めません。

リターンを大きくするためには、数多くの物件を所有するしかなく、一つ一つ購入していくことは非常に手間がかかります。

1章で挙げた物件では、ローンの支払期間中は、月々4,446円です。

この物件を10戸買ったとしても月々44,460円。

これでは、会社を辞めて専業大家になることは難しいですよね。

ちなみにローンの支払が終われば、1戸で月々77,830円、10戸だと月々778,300円。

これであれば、ローンが支払い終わる老後には悠々自適の生活が送れるでしょう。

重要なのは、現役世代のうちに資産を持つことです。

| 物件:品川区大井町駅徒歩6分・築13年

取得価格:2,300万円 融資条件:借入2,250万円・期間35年・金利1.9% 初期費用:合計100万円(頭金50万円・諸費用50万円) |

| 家賃収入 | 94,000円 |

| ローン返済額 | -73,384円 |

| 管理費・修繕積立金 | -12,930円 |

| 賃貸管理手数料 | -3,240円 |

| 月々収支 | 4,446円 |

| 年間収支 | 53,352円 |

2-3:土地の資産の持分が少ない

ワンルームマンション投資はリスクが比較的低い投資です。

一棟アパートなどで所有するのと違い、全員で土地を所有するので土地の資産の持分は少なくなります。

もちろん、地方は土地の値段が安いので東京都心の土地と価格においては比較できません。

土地を共有しているため決められた持分以外は自分勝手に使用したりできません。

あくまでも管理組合の決定に従うことになります。

2-4:空室だと家賃収入がゼロになってしまう

ワンルーム一室で所有した場合、その一室が空室になってしまうと家賃収入がゼロになってしまいます。

だからといって、毎月のローン返済や管理費・修繕積立金の支払が免除されるわけではありません。

空室期間は自己資金からそれの経費を支払うことになり、空室期間が長引くと大きなマイナスにつながります。

1章で挙げた物件を例にしても、ローン返済額と管理費・修繕積立金の合計額は86,314円。

これを毎月支払うとなると、家計に大きな影響があります。

一日でも早く入居者を見つけることがいかに重要です。

3.ワンルームマンション投資の成功のカギは都心の中古マンションに限定すること

ワンルームマンション投資を成功するためには、まずエリアは「東京都心」に絞ることです。

需要と供給バランスを考えると、以下の両方のポイントを抑えたエリアは東京都心以外に見られないからです。

・単身世帯が今後増え続ける予測がある⇒需要

・土地が少なく新規でワンルームマンションを建てらずらい⇒供給

東京都では他県からの流入で人口が増加、特に単身世帯に関しては2035年まで増えつづけると都のHPで発表しています。

しかし需要は増え続ける一方で、東京都心においては新たにマンションを建てる土地が少ない状況にあります。

さらに「ワンルームマンション規制条例」により、ワンルームマンション自体建てるのが難しい現状です。

ワンルームマンション建設業者にとっては苦しいですが、需要と供給のバランスがよく投資家にとってはメリットが大きいと言えます。

下記の記事でデータとともに詳しく解説しています。↓

エリアを絞ったら次に物件は「中古」を選択することをお勧めします。

なぜなら、以下の点で「中古」はコスパが高いと言えるからです。

・新築と比べて物件価格が安い上、設備仕様がさほど大差がない。 ・駅近などといった立地がよい場所に建っている。 ・土地が少ない&建築費の高騰で新築の価格が割高傾向にある。 |

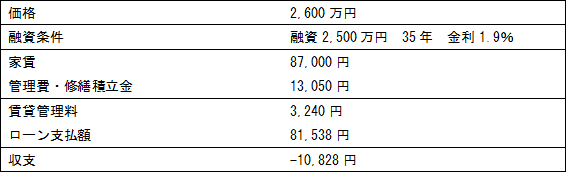

また、下記の例でみての通り、毎月の収支がプラスで運用できるので、ローリスクで運用できます。

新築マンション:板橋区

中古マンション:品川区

他にも、今後も都心のワンルームマンションを選ぶことで成功に導くことができるポイントはいくつもあります。

詳しくは、下記の記事で解説していますのでご覧ください。

4.ワンルームマンションにまつわるQ&A

最後にワンルームマンションにまつわるQ&Aをご紹介します。

4-1:Q1 ワンルームマンションを検討しているけれど、不動産って何年くらいもつの?

理論上今の建築技術であれば、100年の耐久性を持つといわれています。

資産価値が高い物件であれば、100年先でも賃貸需要がある可能性はあります。

日本で初の鉄筋コンクリート造のアパートで1926年に建築された、表参道ヒルズの前身「同潤会青山アパート」。

大正時代に建てられたこのアパートは2003年に取り壊されるまで約80年間維持されていました。

当然、今の技術があればそれ以上の期間、耐久性を維持することは十分に可能ということになります。

しかし技術が進化していても、定期的なメンテナンス、修繕は必要不可欠です。

下記のAとBのマンションを比べてみてください。

Bのマンションは築15年程でも元々の外壁の具材、建物管理状況が悪い例です。

一方、Aのように築年が30年近く経っていたとしても管理状況が良好だと、清潔感が保たれ、入居募集の際は、いい印象がもたれ、空室率を引き下げてくれます。

「不動産は管理で買え」というように、その物件の管理状態を購入前にきちんと把握することは重要です。

物件は現地まで足を運び、清掃が行き届いているか、壊れた箇所をそのままにしていないか管理修繕状況は目で確認しましょう。

また、契約までに担当の営業マンに修繕計画の確認(きちんと計画がたてられて、予定どおり修繕工事がなされているのか)するのを忘れないでください。

4-2:Q2 利回りが地方のアパートのほうが良さそう。それぞれのメリットデメリットは?

地方アパートの最大のメリットは、利回りが高いことが挙げられます。

レバレッジ効果をより上げ、資産を早期に築くためには、区分マンションよりも地方アパートを経営したほうがいいです。

また、木造アパートだと減価償却が早くできるため経費に変えやすく、税金対策にも一役かいます。

反対にデメリットは人口減で賃貸需要が下がっていることに加え、新築アパートが乱立し、満室経営が非常に困難なことです。

新築であれば、空室を埋めるのはそれほど苦労することはなく、はじめは順調にいくでしょう。

しかし、10年も経てば劣化が進み、メンテナンスは必要となります。

それを怠っていくと、入居者を見つけることがどんどん困難になっていき、空室期間は伸び、空室率は上昇していきます。

また、アパートの乱立により家賃相場が下落し、満室でも損失となる可能性があります。

不動産投資は入居者がいなければ、家賃収入がなく、資金が圧迫されていきます。

利回りが高いということは、空室リスクが高く、満室経営の可能性は困難といえます。

満室となる手法を身につけてから始めないと、リスクでしかありません。

4-3:Q3 新築ワンルームマンションをすすめられています。節税効果があるって本当?

節税効果が期待できるのは多くの損益通算が可能な初年度のみです。

初年度は仲介手数料や登記費用、修繕積立金一時金、ローン手数料、不動産取得税等多くの費用がかかります。

それ以降は、管理費・修繕積立金、固定資産税、ローンの利息等しかなく、節税効果はほとんどなくなります。

そもそも節税効果といっても、マンション投資が赤字なため、給料所得と合算して計算し、マイナスになった分、所得が減り、減税されます。

もし、元々、不動産投資を行う目的が節税の場合は非常に危険です。

実際にやっていることは、1,000円お金が減らして、500円を返してもらっているだけです。

あなたは1,000万円減らして、500万円返してもらっても平気ですか。

それであれば、1,000万円もらって、500万円税金で支払ったほうが500万円は手に残るため間違いなくいいです。

不動産会社から提案された節税シュミレーションを信用せず、本質を見極め正しい知識をもつことが大切です。

4-4:Q4 少子高齢化や人口減少のニュースをよく目にするけど不動産投資をして大丈夫?

日本は8年連続人口が減少し、今後人口が増加する傾向は考えにくいと思われます。

人口が減少するからこそ立地選びが重要になってきます。

実は人口減少の中、一部の都県では他県からの流入により未だ人口が増えています。

該当する都県は、東京都、沖縄県、埼玉県、神奈川県、愛知県、千葉県、福岡県です。

今後も上記のエリアであれば、賃貸需要が維持され、不動産投資をする価値はあるといえるでしょう。

特に東京23区など需要が高い地区では、単身世帯が今後増えるのでワンルームマンションの需要が更に高まります。

時代にあった不動産を選ぶことが大切です。

以下の記事に詳しく述べていますので参考にしてみてください。

まとめ

ワンルームマンションは規模が小さいからこそ得られるメリットを数多く備わっています。

それゆえ、まず不動産投資を始めたい方にはおすすめの投資法です。

いきなり、アパートや一棟マンションでは経験値がない分、リスクがより高まります。

問題が起きても対策がとれず、コントロールが難しいため高確率で失敗してしまうでしょう。

不動産投資を始めるならば、まずは、ワンルームマンションで成功を目指してみませんか。

成功するためには、「都心の中古マンション」がキーワードです。

中古マンションであれば、毎月の収支が黒字で運用ができ、立地の良い物件を選べば、空室はすぐに埋まり、怖くはありません。

中古マンションは売り出し中の物件が多数あり、常時数万件の中から選ぶことができます。

他にもポイ ントはありますので、ぜひ他の記事にもふれて、成功する方法を身につけてくださいね。

LINEお友だち登録からでも、最新情報をお届けしています。

トラストのご紹介

株式会社トラストでは、不動産投資を軸に10年間、オーナー様の資産運用・資産形成のお手伝いをしてきました。

これまでに、多くのオーナー様に好条件の物件をご紹介してきました。

ご購入したオーナー様からも、ご好評をいただいています。

「効率的な資産運用の方法が知りたい!」

「老後が心配で今からできることはなに?」

「不動産投資についてもっと詳しく学びたい!」

そんな方はぜひ、セミナーに参加してみてください!

資産運用に役立つ知識を提供しています。

仕事が忙しい方には、オンラインからでも参加可能な、Webセミナーがオススメ!

トラストメルマガでは、物件情報やセミナー情報、ブログの更新情報を配信しています!

メルマガ登録で最新情報をお見逃しなく。